摩根大通在1月13日星期五又一次发布了全面超预期的盈利报告,这是过去20个季度中的第12次。按面值计算,收入增长近18%和EPS超出预期46美分,本应在周五推高该股,但在早盘交易中却出现了相反的情况。

让我们回顾一下摩根大通收益报告中的好坏部分,我们将通过重新审视股票来讨论以当前水平持有它是否有意义。

01

运作良好

从方向上看,摩根大通的数据并没有太多让投资者和分析师感到惊讶的地方。在广泛的主题层面上,利率上升的环境有助于银行在消费者和商业方面的利差扩大,但损害了投资银行业务的细分市场。

在我看来,对摩根大通有利的是该公司多元化的商业模式和卓越的执行力。我在Seeking Alpha上多次提出论点,即摩根大通作为一流的银行脱颖而出,不仅顺应宏观经济和行业趋势,而且提供的业绩往往优于同行。

例如,多元化在很大程度上使该银行免受投资银行活动急剧下降的影响。尽管摩根大通的银行业务费用同比暴跌58%,甚至比第三季度47%的降幅还要糟糕,17亿美元的子部门收入仅占CIB(企业和投资银行)部门收入的13%,仅占公司总收入的5%。

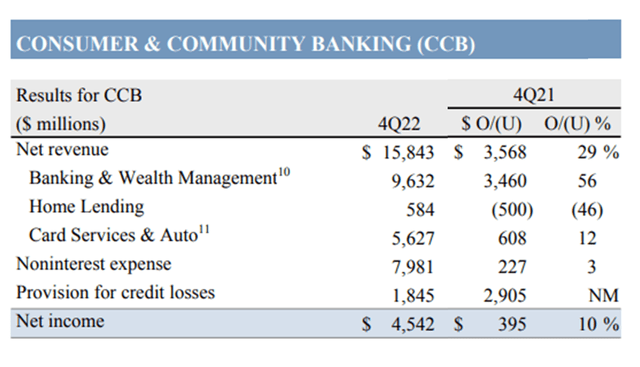

占总收入28%的消费者银行业务和财富管理业务是第四季度的主要亮点。在有利的利率环境的推动下,该业务同比增长高达56%。相比之下,富国银行(NYSE:WFC)的消费者和小型企业银行业务在此期间增长了36%,而花旗集团(NYSE:C)的个人银行业务和财富管理部门同比增长5%。

JP Morgan'sI Rpage

虽然银行业的许多管理人员喜欢争辩说,降低利率并不一定会给他们的财务业绩带来麻烦,但摩根大通显然有能力在利率向相反方向移动时进行资本化。在商业银行方面也可以观察到类似的现象,占公司总收入十分之一的收入在第四季度增长了30%。

关于执行,非利息支出同比增长6%,低于通货膨胀率,引起了我的注意。虽然摩根大通认为较低的法律费用是一个积极因素,但我认为更严格的成本管理(想想一些最大的银行最近宣布的几轮裁员)也可能在创造经营杠杆方面发挥作用。我希望看到这一趋势在许多人预测充满挑战的2023年继续下去。

最后,正如摩根大通执行团队此前暗示的那样,投资者可能对预计将于2023年重启的股票回购感到满意。在财报电话会议上,首席财务官杰里米·巴纳姆(Jeremy Barnum)引用了今年回购120亿美元的高目标,这可能有助于在交易时段将对JPM的看跌情绪转为看涨情绪。

02

可能存在的问题

综上所述,摩根大通的收益报告并非完美无缺。首先,如前所述,投资银行业务受到了相当大的打击,主要是由于市场环境恶化和利率上升。尽管杰米戴蒙公司声称摩根大通仍然是行业领导者,在我看来,银行业不太可能很快恢复。

此外,本季度额外的信贷损失拨备看起来特别丰富。在消费者方面,上季度为18亿美元,而上季度为5.29亿美元,去年这个时候超过10亿美元,这对部门利润造成了相当大的压力,与收入增长29%相比,该部门利润仅同比增长10%(见上表)。商业方面的故事并没有太大不同。

除了仅限于季度业绩的底线逆风之外,仅这些数字并不能代表太多。但更令人担忧的是,它们似乎代表了对全球经济更为悲观的看法,当我们将首席执行官杰米·戴蒙(Jamie Dimon)对第三季度和第四季度宏观格局的叙述进行对比时可以看出这一点。

第3季度:“在美国,消费者继续支出,资产负债表稳健,职位空缺充足,企业保持健康。但是,摆在我们面前的阻力很大。虽然我们希望最好的结果,我们始终保持警惕,并为糟糕的结果做好准备。”

第4季度:“美国经济目前依然强劲,消费者仍在支出过多现金,企业健康。但是,我们仍然不知道逆风的最终影响。我们保持警惕,并为发生的一切做好准备。”

从谨慎乐观到彻底谨慎的轻微转变可能反映在继续上升的消费者贷款余额中,表明消费者资产负债表现在不像去年早些时候和之前那样强劲。摩根大通的信用卡服务贷款是消费领域最大的子类别,同比增长20%,环比增长9%,达到1850亿美元。

03

摩根大通仍然是银行业的可靠选择

归根结底,我认为摩根大通第四季度的业绩是稳健的。考虑到2023年全球经济状况存在一定程度的不确定性,以及摩根大通自去年第三季度末以来上涨了37%,该股可能很难再进一步攀升。当然,这至少预示着势头良好。

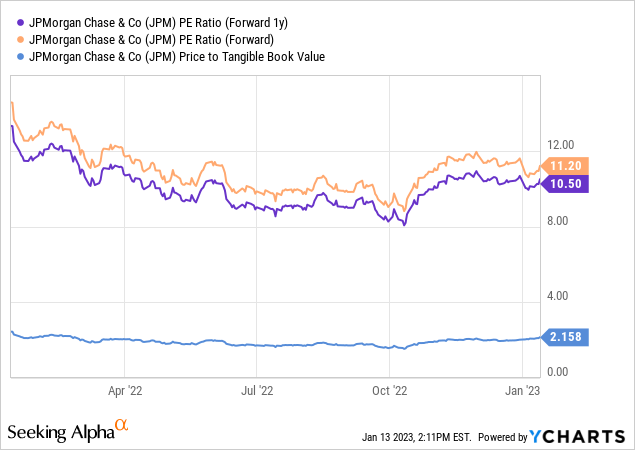

YCharts数据

然而,与短线交易者相比,我更像是一个关注高质量股票投资组合多元化的投资者。考虑到更长的时间范围,我认为拥有像摩根大通这样的高绩效银行的股权是有意义的。

无论是与最近的历史相比,还是与我认为该行业中质量较低的替代品相比,其估值不一定便宜(见上图)。但我认为,摩根大通一贯强劲的执行力和更平衡的收入组合合理地证明了更高的市盈率。

Comments