虎年开市之后,A股市场情绪整体低迷脆弱。市场风格切换明显,从热门科技成长赛道调仓至平时并不起眼的传统行业,诸如基建、房地产。

同期,外资亦疯狂调仓切换。(2/7-2/17)大幅加仓前6的行业分别为银行、金属铜、有色金属、保险、化工、水泥建材,分别增仓74.7亿、35.5亿、34.2亿、31.7亿、14.7亿、13.8亿。同期板块均实现大涨,涨幅分别为3.4%、10.4%、8.4%、6.1%、5.7%、8.4%。

减仓方面,TOP6分别为锂电池、医药、光伏、锂矿、病毒防护、光伏组件、磷酸铁锂,分别减仓24.4亿、18.8亿、17.5亿、15.5亿、14.5亿、13.4亿、11.4亿。同期,减仓前3的分别为宁德时代、恩捷股份、赣锋锂业,减仓额分别为21.5亿、10.4亿、8.4亿。

很显然,外资加仓金融周期,减仓热门成长赛道,与A股主流市场步调一致。从外资的调仓路径,也可以揣摩今年可能的投资主线。

追捧银行

今年以来,外资疯狂加仓银行,额度高达258亿,成为净流入最多的行业板块。细分个股来看,外资加仓TOP4分别为招商银行、兴业银行、平安银行、江苏银行,加仓金额分别为91.4亿、32亿、18.8亿、14亿,同期股价分别上涨5.7%、17%、-0.36%、16%。

尤其是招行,外资一直偏爱有佳,持仓加仓,当前持有最新市值高达873亿元,持仓比例高达6.79%,位于历史高位水平。按照外资重仓股排名来看,招行已经排名第4,仅次于贵州茅台、宁德时代和美的集团。

外资为何追捧银行?

2021年全年,大盘涨势良好,有色金属、化工、钢铁以及热门赛道,诸如新能源汽车、光伏、芯片均实现了双位数的回报率。而银行板块仅上涨0.25%,仅次于SW农林牧渔(-7.58%)、SW非银金融(-10.3%)、SW休闲服务(-11.4%)。

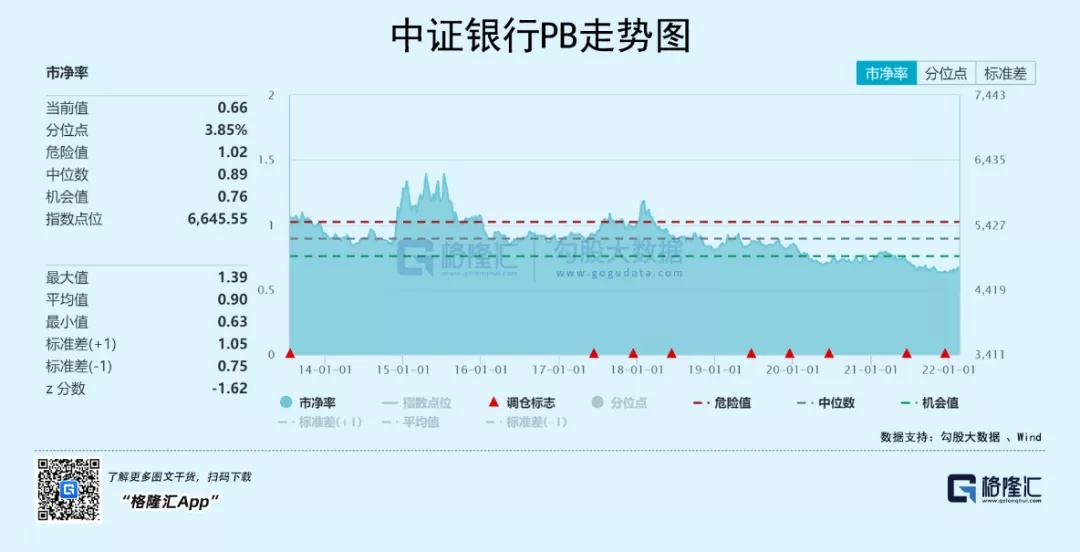

如果统计2020-2021年,银行板块2年还倒跌2.2%,为所有申万28个子板块中变现最差的。经历2年的深度调整,银行板块估值位于历史低位水平。据中证银行指数来看,当前PB为0.66倍,位于10年来最低水平,还远低于机会值的0.76倍。

过去2年,大盘热门板块均上演了大牛市行情,深成证和创业板指也录得非常明显的大涨。而银行板块盘子大,市场主力并不愿意博取低廉的回报率,板块被抛弃。

2022年,全球货币政策大转向。美联储叫嚣要多次加息,全球金融市场的动荡加剧,风险偏好收敛,从高估值的科技成长切换到传统行业。而银行又整整下跌了2年,估值具备较大吸引力,自然遭遇国内外资金的青睐。

41家A股上市银行,流通市值高达67862亿元。银行经营好坏,差别较大。估值是市场所有市场参与者用真金白银投票的结果,能够一定程度上代表银行经营的水平。

据Wind,PB最高的两家银行是宁波银行、招商银行,分别为2.25倍、1.84倍,远远高于行业平均的0.66倍。估值悬殊如此之大,源于公司经营水平。以上两家龙头银行不管是利润增速、还是资产质量(坏账率、拨备覆盖率)均遥遥领先其他上市银行。

第二批次经营优秀的银行,包括平安银行、兴业银行等,估值排名都比较靠前,也是外资大幅加仓的银行龙头。

今年,包括外资在内的主力资金风格已经切换到传统行业,不太可能一天两天,一月两月。在我看来,行情至少以季度为单位来演绎。

2022年,银行可以高看一眼。

稳增长

年初至今,外资加大了“稳增长”板块的仓位布局。背后是什么逻辑,今年还有投资机会吗?

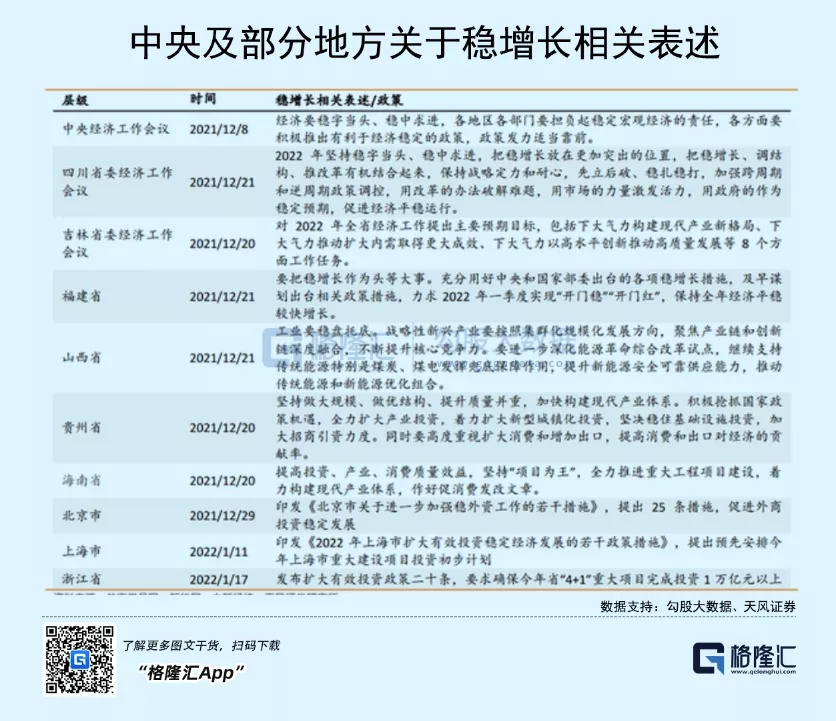

在经济面临“需求收缩、供给冲击、预期转弱”三重压力之下,中央早在去年12月的经济工作会议上,定调“适度超前开展基础设施投资”来稳经济增长。随后,财政部与地方政府等在基建领域动作频频。

货币层面上,央行也很着急采取各种办法来“稳增长”。

1月17日,央行盘中紧急调低MLF与OMO利率10个基点。

1月18日,央行高级官员继续吹出明显政策暖风:把货币政策工具箱开得更大一些,保持总量稳定,避免信贷塌方;准备金率水平已经不高,但仍有一定空间,会根据宏观需要来使用;5个季度宏观杠杆率下降,为未来货币政策创造了空间。

以上均属于非常积极的货币政策边际转向宽松的信号。降息只是开始,更多宽松政策还在路上。央行还提到,美国货币政策调整对于中国影响有限,也说明中国央行的思路依然是“以我为主”。

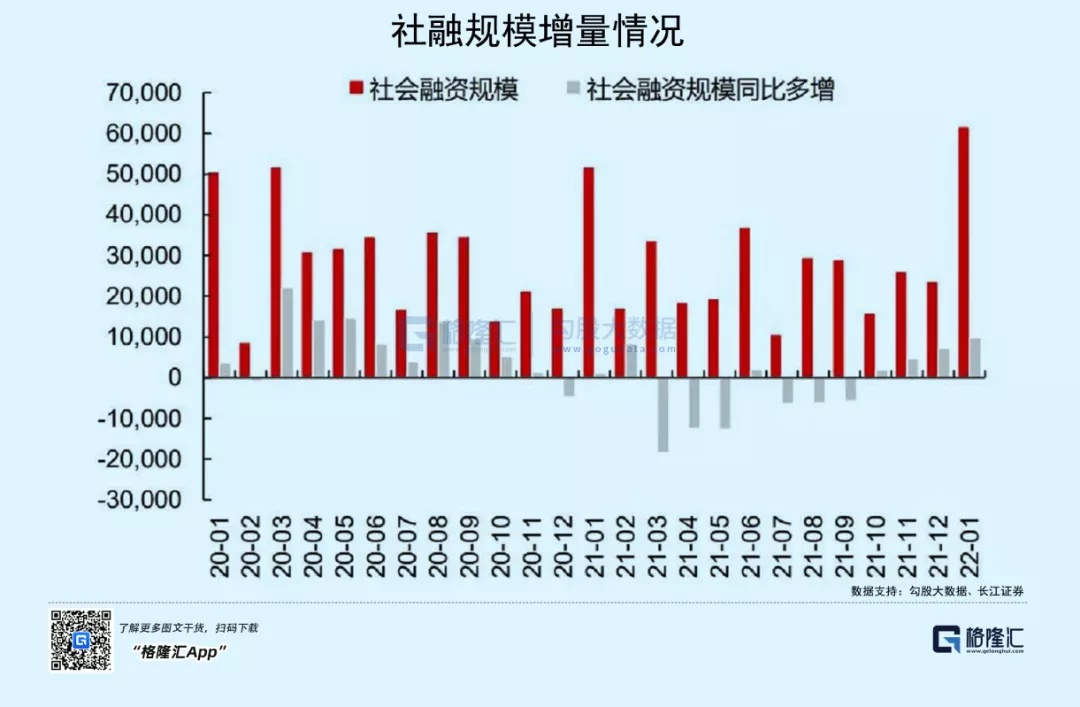

今年1月,社融新增6.17万亿,同比多增9842亿,创下历史新高,大幅超出预期。其中,企业部门人民币贷款3.4万亿,同比多增8100亿。这可见近期监管信贷投放有所成效。货币供给侧,M2同比增速回升至9.8%。结构上看,居民存款同比多增3.93万亿,以及财政存款同比少增5851亿是主要贡献,也印证年初财政明显发力,预示基建有望迎来高增长。

不管是中央政治局会议定调稳增长、还是央行、财政部的积极行动,均能够反映一个问题:经济增长压力大,转向稳增长很迫切。

稳增长除了超前基建外,还有对房地产边际放松,实现软着陆。政策层面也是动作频频——保障性租赁住房有关贷款不纳入房地产贷款集中度管理、全国性商品房预售资金监管办法出台、重庆赣州部分银行将首套房贷首付比例降低至20%……

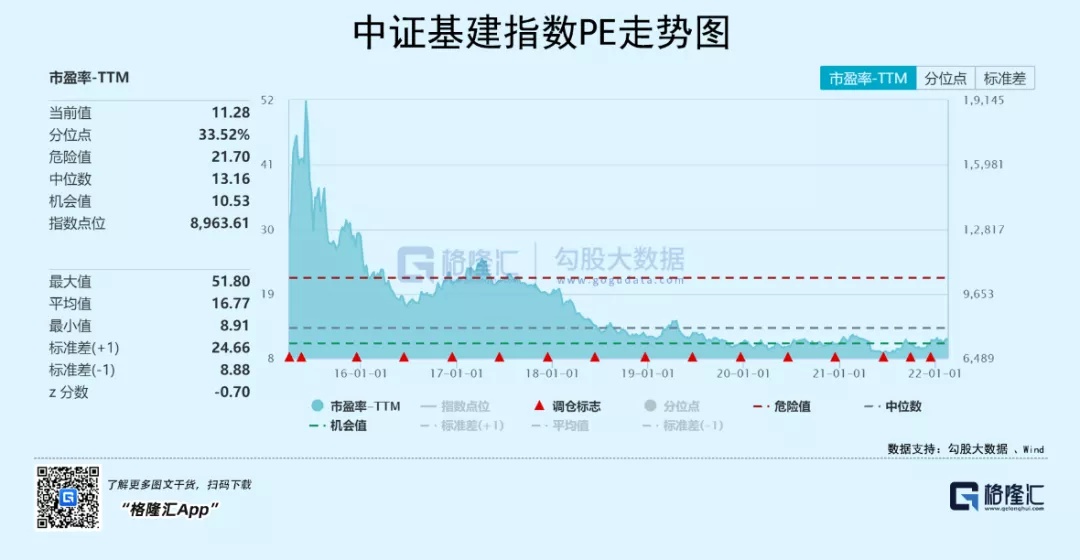

“稳增长”各项政策出台,从边际上改善板块公司基本面逻辑,叠加过去几年经历过深跌之后,估值大多处于十分便宜的状态,相应基建、房地产板块因此持续反弹。

基建、房地产被普通散户看不起,年前说会有不错的投资机会,10个人可能最多2个人相信。随着时间的演化,现在可能已经有4-5个人了。

房地产行业,上游包括水泥、建材、钢铁等,代表龙头海螺水泥、北新建材、宝钢股份,中游是开发商,代表企业为万科、保利发展、招商蛇口,下游是家电,代表企业为格力电器、美的集团。

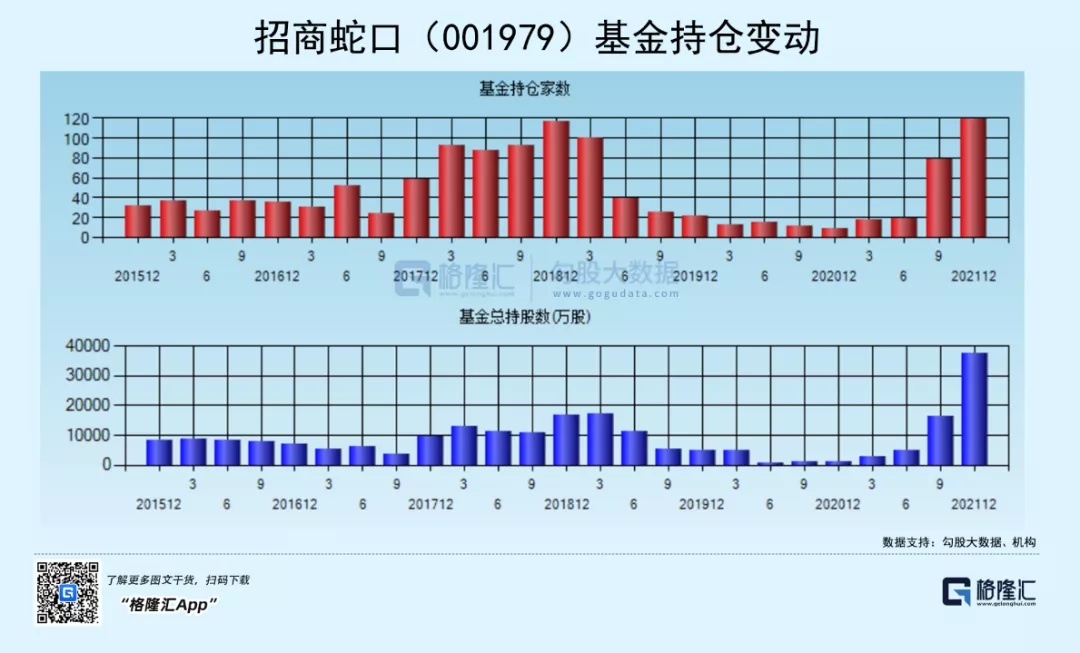

这些龙头过去几乎都是超级牛股,去年遭遇滑铁卢行情,但今年有望走出不错的反弹行情。比如,招商蛇口,国内资金大力看好,基金持仓家数、基金总持仓股数在去年四季度末均创下历史新高。而股价也从去年底部反弹至今,超过50%。

老基建也就是传统的“铁公基”项目,多是铁路、公路、机场、港口、水利设施等建设项目。该细分领域包括的龙头非常多,诸如中国交建、中国中铁、中国电建、山东路桥等等,最近2个月涨势良好。

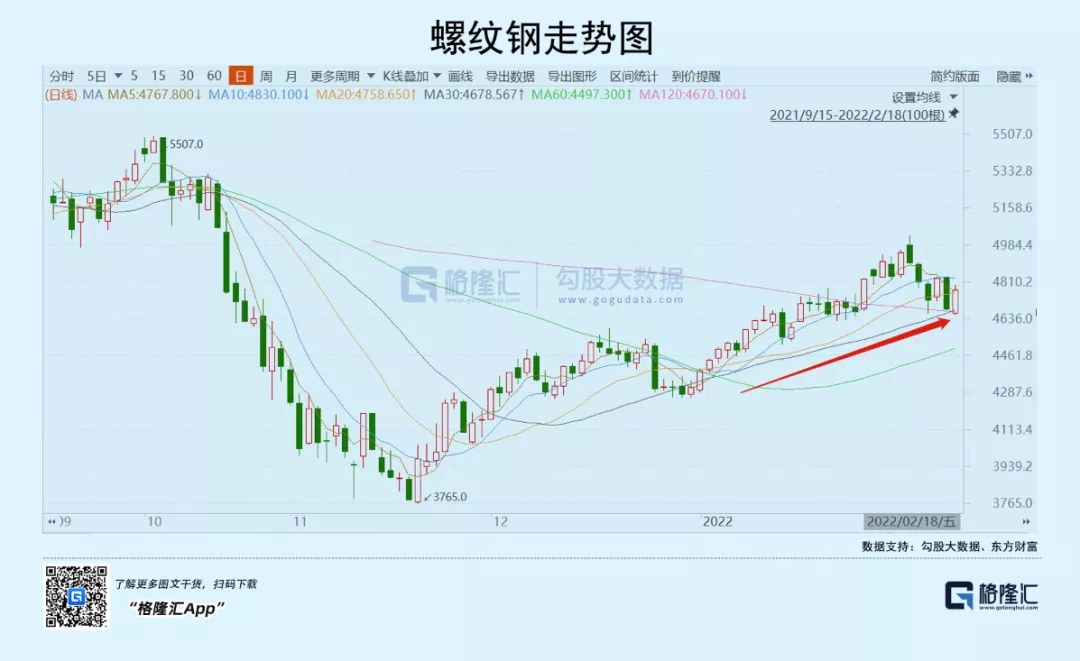

除了股票市场,还有商品市场,机会也不小。诸如螺纹钢主力合约2205已经有一波良好的涨幅,从年初的4300元/吨一度反弹至5000元/吨以上,最大涨幅高达16.3%。加上5-6倍的杠杆,这波行情足足有将近1倍的回报率。还有更上游的铁矿石,也都是呈现出很强的反弹行情,但近期遭遇政策打压,有一波剧烈回撤。

2022年,市场投资主线缺不了“稳增长”,虽然已经上涨了一些,但行情并未演绎到位。

尾声

在2022年Daily Journal年会上,芒格在谈及为何选择投资中国时表示,在中国投的每一块钱都更有优势。他们所投资的公司相对于竞争对手更强,价格却更低:

“中国是一个现代化的大国。它有如此庞大的人口,过去30年实现了如此巨大的现代化,我们在中国投资了一些资金,理由是在企业实力和证券价格方面,我们在中国可以获得的价值比在美国要多。”不过,芒格在时机上也有失手的时候,逆势抄底阿里,目前巨亏34%

对于中国资产,并不是芒格一家看好。债券市场上,境外机构合计持有中国主要品种债券超过3.7万亿,连续38个月上升。

股票市场,外资去年累计净流入约4322亿元,创年度净流入历史新高。2022年,流入趋势依旧,1月净流入438亿,2月以来净流入83.5亿。截止最新数据,外资(不包括QFII通道)累计持有A股1.66万亿元,已经成为一个重要的角色。

外资历来被称为“聪明资金”(个股操作上不一定),大的仓位变化与市场步调大概率是不会错的。减热门成长,加周期银行,今年可能的市场主线就在这了。尽管成长股已经跌不少了,但估值依然高昂,仍不值得匆忙抄底。

对了,外资重仓股前15名,均是家喻户晓的明星股,值得投资者重视。其中,一共有3家银行,招行第4,宁波第6,平银第14。最近1年,外资流入银行板块净额607.7亿元,位列所有板块第一名。对于“稳增长”,不是外资重仓行业,但今年调仓动作频频,也算是积极信号吧!

2022年黑天鹅频发,在货币大转向的大背景下,全球股市动荡加剧,A股也几乎必然跟随,不具备整体的牛市机会,但结构性的行情一定存在,就看诸位如何把握了。个人认为,在两会之前,会是一个比较好的盈利窗口期。

Comments