欧洲正在做“最坏”的打算。

当前,欧洲能源市场的“雷曼危机”警报彻底拉响。受俄罗斯无限期“断气”影响,当地时间9月5日,欧洲天然气期货价格一度飙涨超32%,与此同时,欧洲电力市场波动剧烈,导致欧洲电力交易商的对冲交易损失惨重,需要追加巨额保证金,否则将面临“爆仓”风险,有可能直接导致欧洲能源巨头陷入流动性危机甚至破产倒闭。芬兰经济部长警告,现在的欧洲能源市场具备了2008年“雷曼危机”的所有要素。

面对愈发危险的能源危机,欧洲各国部长将在9月9日讨论“极端措施”来应对欧洲能源的“雷曼危机”,其中包括,设置天然气价格单日涨跌幅上限、暂停电力衍生品交易等。

与此同时,全球汇率市场也掀起了一场风暴。其中,欧洲货币的贬值势头尤为凶猛,9月5日亚市早盘,欧元兑美元一度贬至0.9878,为20年来首次跌破0.99;英镑兑美元一度跌至1.14435,创下1985年来最低价位。欧洲资管人士认为,2023年英镑兑美元可能会跌至1:1的水平,将是200多年以来的第一次。

当前,金融市场面临的另一个危险信号是,美国实际利率正快速飙升。据彭博社数据显示,今年9月以来,美国短期实际利率持续攀升,一度跃升至2020年3月以来的最高水平。意味着,美国廉价货币的时期走向结束,金融环境明显收紧。

欧洲的“雷曼时刻”

面对俄罗斯的“终极杀招”,欧洲正在酝酿“极端措施”。

俄罗斯宣布“北溪1号”输气管道无限期停止运行后,欧洲能源市场、欧元、欧洲股市均面临严峻考验。

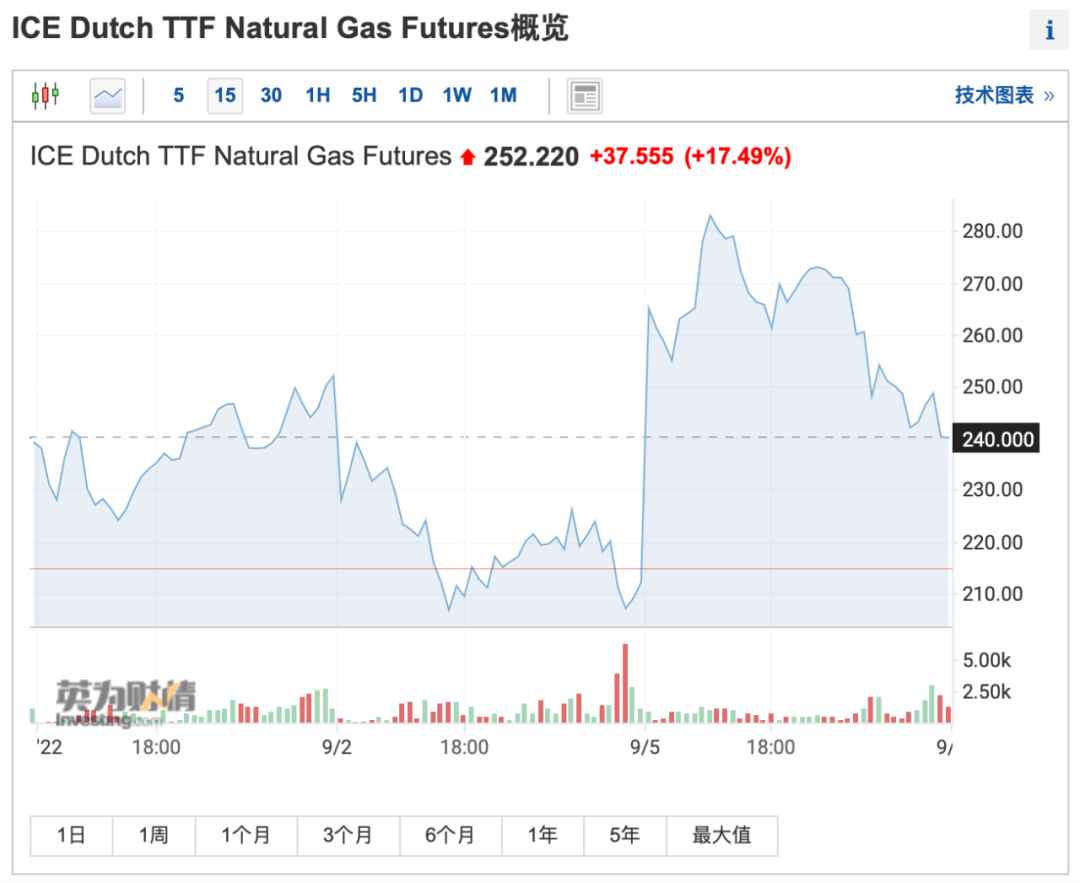

其中,欧洲能源市场的危机尤为严峻,“雷曼危机”的警报彻底拉响。当地时间9月5日,作为欧洲基准的荷兰近月天然气期货价格一度飙涨超32%,创近6个月来的最大单日涨幅,同时也推动欧洲的电力价格上涨。

当前,欧洲市场正在担忧,如果天然气价格继续飙升,欧洲能源交易商需要追加的保证金(Margin Call)将被进一步推高,造成爆炸式增长,有可能直接导致欧洲能源巨头陷入流动性危机甚至破产倒闭,进而波及整个欧洲经济,最终酿成能源业的“雷曼危机”。

芬兰经济部长Mika Lintilä在新闻发布会上警告称,现在的能源市场具备了2008年“雷曼危机”的所有要素。

面对愈发危险的能源危机,欧洲各国部长将在9月9日(本周五)讨论“极端措施”来应对欧洲能源的“雷曼危机”,其中包括,设置天然气价格单日涨跌幅上限、暂停电力衍生品交易,还包括减少电力需求和对可再生能源、核能和煤炭设置价格上限等。

其中,欧盟计划中的暂停电力衍生品交易,也就是所谓的“拔网线”,引发市场强烈关注与热议。

需要指出的是,欧洲电力供应商在出售电力前,一般会在期货市场上建立空头头寸作为对冲。如果电价上涨,空头头寸的损失会被抵消,反之亦然。

2022年以来,欧洲电力市场的波动剧烈,大部分交易商的对冲交易都损失惨重,被迫需要缴纳巨额保证金,不然将面临“爆仓”风险。丹麦丹斯克银行首席信用分析师Jakob Magnussen也称,追缴保证金(Margin Call)正呈现出爆炸式增长态势。

当前,欧洲大型公用事业公司为了解决资金危机,不得不将数十亿欧元的抵押品与交易所捆绑在一起。一位欧洲交易员警告称,当前市场所需的现金量正达到不可思议的水平。

一位电力行业高管警告称,面对流动性问题,不仅仅是小型公司,甚至是大型电力供应商也会在数日之内崩塌。

当前,欧洲各国正在紧急出台救助措施。其中,德国于上周日公布了一项价值约650亿欧元的救助计划;芬兰表示,将实施一项100亿美元的计划稳定电力市场;瑞典也宣布为电力企业提供230亿美元的紧急后备资金,以避免出现更广泛的金融危机。

据一份文件草案,欧盟轮值主席国捷克将在周五的能源部长会议上将这些工具列入一份紧急干预选项清单。此外,该文件显示,会议上还将讨论为面临高额保证金要求的企业提供紧急流动性支持。

外汇市场也不平静

由于阴霾笼罩欧洲市场,当地时间9月5日,欧洲股市集体低开低走,截至当日收盘,欧元区Stoxx 50指数收跌1.53%,汽车股跌近5%领跌,德、意股指均大跌超2%,法股跌超1%,仅英股小幅转涨。

与此同时,全球汇率市场也掀起了一场风暴。

其中,欧洲货币的贬值势头尤为凶猛,9月5日亚市早盘,欧元兑美元一度贬至0.9878,为20年来首次跌破0.99;英镑兑美元也一度跌至1.14435,创下1985年来最低价位。随后,英国外交大臣特拉斯当选该国保守党党首,即将晋位首相,英镑兑美元反弹转涨,重回1.15关口上方。

德意志银行警告称,不应低估“英镑危机”的风险,政治、贸易与经济政策不确定性的增加,,将进一步混淆宏观经济形势并削弱投资者信心。当前市场预期,继欧元兑美元跌破1:1平价关口后,市场或将进一步见证英镑兑美元跌破1:1平价。

值得一提的是,英镑兑美元是全球历史最悠久的交易货币对,在超过200年的交易历史中,英镑的报价从未跌破1美元,最危险时刻是1985年,一度跌至1.05美元。随后,世界最大的经济体签订了广场协议,联手压低了美元。

分析人士指出,英镑持续走低的主要原因与英国经济形势密切相关,今年二季度,英国GDP环比下滑0.1%,经济陷入萎缩。高盛警告称,由于能源成本不断攀升,英国明年的通胀率可能会超过22%,这是迄今为止最严峻的预测之一。该行预计,在这种情况下,英国经济将萎缩3.4%。

资产管理公司BlueBay的首席投资官Mark Dowding表示,2023年英镑兑美元可能会跌至1:1的水平,将再次见证历史。

与此同时,亚洲汇率市场也频频拉响警报。其中,日元的贬值速度尤为剧烈,9月5日,日元兑美元汇率正式跌破140心理关口,创1998年9月以来新低。自年初以来,日元累计跌幅达25%。

作为今年表现最差的G-10货币,日元下跌反映了美日之间越来越大的政策分化:美联储不断加息收紧流动性,而日本央行却一直维持宽松政策以刺激经济。

基于此,高盛警告称,在跌破140心理关口后,阻止日元汇率进一步下跌的障碍几乎不存在。考虑到日本央行可能按兵不动,只要美联储继续政策收紧,美元兑日元汇率可能在三个月内因利差扩大而升至145。

另外,期权市场也显示,交易员正在押注日元可能进一步下跌,定价偏向于美元继续走高会获得回报的合约。

美国传来的危险信号

当前,金融市场面临的另一个危险信号是,美国实际利率正快速飙升。

据彭博社数据显示,今年9月以来,美国短期实际利率持续攀升,一度跃升至2020年3月以来的最高水平。华尔街分析人士指出,美国廉价货币的时期正在走向结束,金融环境明显收紧。

美国实际利率突然走高的“导火索”是,美联储主席鲍威尔在杰克逊霍尔全球央行年会上发出了超预期的鹰派信号,他表示,借贷成本将需要上升,并保持在可能限制经济增长的水平,以压低通胀。

这番表态后,美国10年期、5年期实际利率持续攀升,高盛警告称,当前10年期美国国债的实际收益率,正在接近会严重限制经济活动的水平。

众所周知,美国实际利率走高,对绝大部分金融资产而言都是危险信号,科技股、数字货币等高风险资产尤为敏感。另外,美元以外的货币市场也都将面临资金外流的风险。

近期美股的表现便验证了这一点,其中,标普500指数持续走低,再度跌破4000点,今年迄今跌幅已超17%;以科技股为主的纳斯达克指数更是遭遇6连跌,年内跌幅达25.66%。

然而对于全球市场而言,更糟的可能还在后面。

高盛警告称,未来几个月股市将起伏不定,如果实际收益率上升和经济增长减速的态势持续下去,股市有进一步下跌的风险。

全球最大资管公司贝莱德全球固定收益业务首席投资官Rick Rieder认为,美国长期收益率可能进一步上升,预计美联储本月将加息75个基点,这将是美联储连续第三次加息75个基点。

掉期交易数据也显示,目前市场预计美联储将在9月21日继续将基准利率上调75个基点,并收紧政策直至利率升至3.8%左右的水平。这意味着,美国实际利率还有进一步上行的空间。

Comments