1、1月观点及行情回顾

1.1、观点回顾:1月策略《港股曙光再现》。

1月1日报告《港股曙光再现》中强调,2022年1月港股曙光再现,内外部环境有利于反弹的时间窗口:国内稳经济政策发力,2022年一季度货币政策有望进一步宽松;内地政策环境变化对港股影响在边际改善。

1月21日报告《美股大波动,港股缘何大涨?》指出:美国“收水”目前对于“全球估值洼地”港股市场的影响有限,渐渐脱敏;港股在中国“稳增长、宽货币”的政策春风中迎来黎明。

1月25日报告《美股短期底和中期底预测及美股波动对中国股市影响》预判美股短期有望企稳反弹,长债利率陡升、市场反身性冲击、1月FOMC等对美股的影响告一段落。美股权重股业绩以及之后可能的回购,将决定后续美股能否出现一波像样的反弹?或只是下跌中继式喘息?另外,中期展望,美股中期底还没有到。

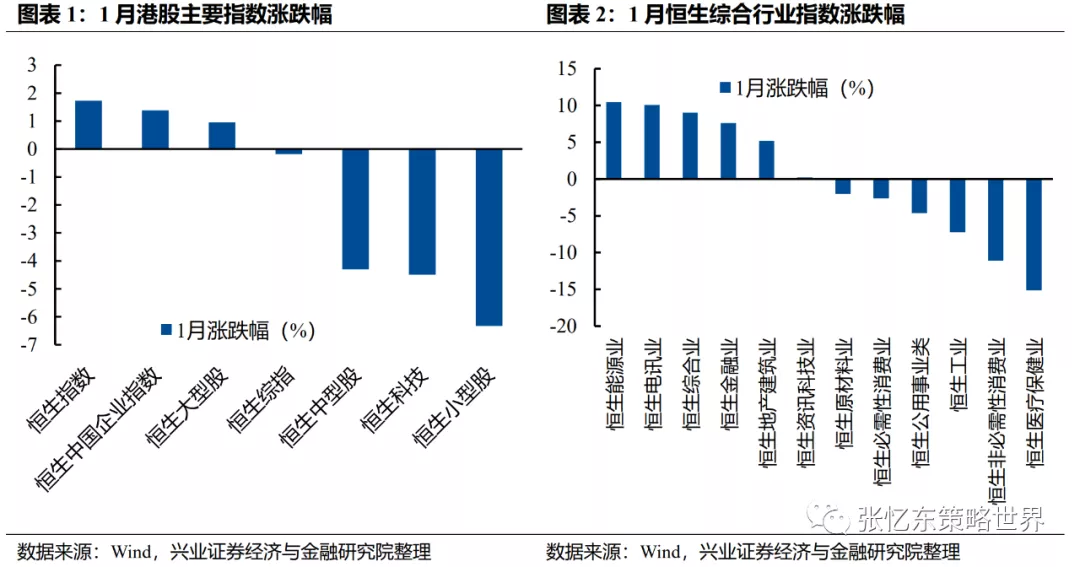

1.2、1月行情回顾:上旬,港股权重板块表现强劲;下旬,行情调整,全月恒指收涨1.7%。另外,1月份,恒生国指涨1.4%,恒生综指跌0.2%;行业上能源业、电讯业和综合业领涨,医疗保健业、非必需性消费业和工业领跌。

2、港股展望:2月将迎来风险偏好改善,但中期海外风险仍将干扰行情

2.1、海外预判:短期美股见底后2月将是反弹窗口;但是,上半年美国货币政策持续收缩,美股中期底还未到

2.1.1、短期,美股已见底并有望反弹,有利于提升A股和港股风险偏好

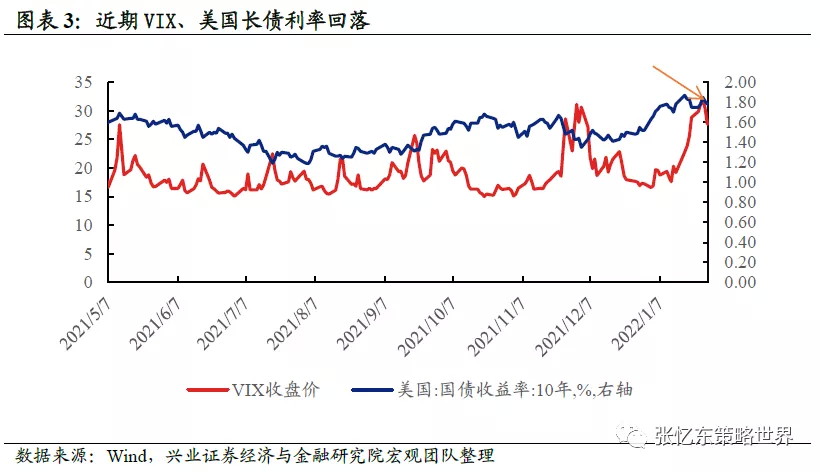

美股符合预判,确认短期底。美国长债利率回落;VIX在0128的收盘为27.66,较0124盘中最高值38.94明显回落;FOMC没有超预期更鹰派。

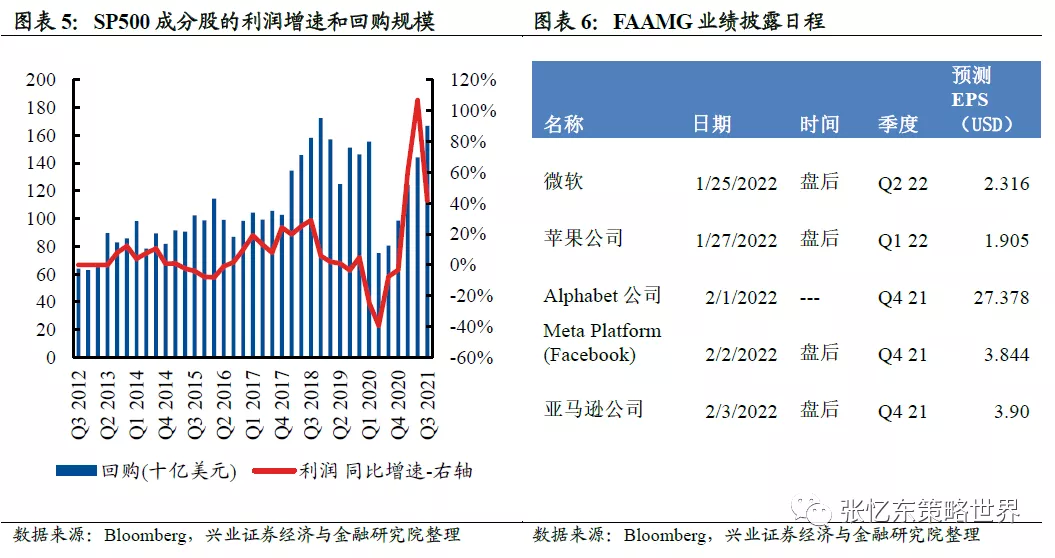

后续美股反弹性质取决于基本面预期。后续美股能否出现一波像样的反弹?或只是下跌中继式喘息?《美股短期底和中期底预测及美股波动对中国股市影响》判断这将取决于美股权重股业绩以及之后的回购。苹果公司最新季报超预期带动了美股反弹,后续看0201Alphabet、0202 Meta Platform、0203亚马逊的业绩,并聚焦之后的美股回购和高管增持力度。

2月份是北京冬奥会阶段,海外地缘政治风险有望缓和。围绕乌克兰地缘政治风险有望在2月份开始通过谈判逐步降温,进而,对于欧洲能源危机、全球油价风险的担忧将会随之阶段性降温。

2.1.2、中期,上半年美国货币政策持续收缩,美股2季度仍有较大波动风险,海外股市波动将是常态,导致港股跌深反弹之路并非坦途

首先,上半年美债长端利率易上难下,2月份回落喘息之后将继续上升。美债联储作为美债市场的重要买盘力量,随着联储购债快速退潮,3月份TAPER将结束。基于上半年高通胀,3月首次加息后,联储缩表的讨论也将提上日程,我们判断,美债10年期国债收益率2季度有望突破2%。

其次,强劲的加息预期居高不下,也将持续压制上半年美股行情。截至20220128联邦基金利率期货市场已预计联储3月加息不止1次(一次25bp)。基于全球供应链压力居高不下,上半年美国高通胀大概率具有粘性,难以明显回落,不排除市场对联储 3、5、6 月 FOMC 利率决议持续谨慎。

第三,基于全球疫情对全球供应链的影响以及前两年政策“大放水”的后遗症,海外高通胀风险以及海外多国加息共振的风险仍不容忽视。

2.2、中国宏观展望:政策“以我为主、稳字当头”,政策进一步宽松可期待

稳增长基调下,货币政策进一步宽松仍可期待,从而,一方面避免房地产等领域出现系统性信用风险,另一方面,有利于稳预期、稳需求。

除了进一步宽货币,春节之后,基建投资特别是新基建将有望发力。

2.3、权重板块政策面和基本面的预期改善,港股底部区域有支撑。

稳增长政策力度有望进一步加大,港股相关行业仍有上涨动力。1)建筑、建材为代表的传统行业景气改善,低估值港股央企价值重估;2)风光核氢等新能源、电网等“新基建”类股票高景气持续,行情分化;3)内地券商受益于“衰退性宽松”下的资本市场活跃,相关港股的价值有望重估。

中国房地产政策边际改善。2022年1月初至今,房地产的政策环境不断改善,向实现良性循环迈进:LPR利率下调;部分城市预售资金监管政策有所放松;1月20日,全国住房和城乡建设工作会议召开,会议强调要把防风险摆在更加突出的位置,防范化解住房和城乡建设领域风险,要更好地激发企业活力,要稳增长,充分释放居民住房需求等。

互联网产业政策边际改善。2022年互联网政策导向从“防止资本无序扩张”转向“在规范中发展”,1月28日,中央网信办会同国家发改委、工信部、市场监管总局召开促进互联网企业健康持续发展工作座谈会,会上相关负责人强调,“当前,我国经济发展环境长期利好的整体态势和发展趋势没有改变,互联网企业发展前景广阔、大有作为,必须把握大势、坚定信心;我国互联网领域法治不断健全、监管不断完善是客观要求、大势所趋,这为互联网企业加强管理、规范运营提供了有力保障,必须正确看待、积极适应”。

香港金融股受益于英美加息预期,价值重估将继续。

国企改革值得期待,央企价值重估的大潮方兴未艾。1)2021年央企效益增长创历史最好水平,净利润同比增长29.8%。2)2022年国内稳经济政策发力,国企央企将承担着稳增长的主要任务。3)2022年国企改革三年行动收官之年,部分港股央企的基本面正迎来转机或转型机遇。

3、投资建议:短期留一半清醒留一半醉,防守反击;中期积小胜为大胜,精选个股

3.1、2022年港股的投资策略需要“立足价值、精选个股,做好防守反击,积小胜为大胜”。中长期来看,港股同时受海外资金面、情绪面及中国基本面的影响的大框架难以改变。在中国经济上半年面临压力,而美国连续加息,美股中期调整未完、全年震荡的基本判断下,2022年港股投资更加需要防守反击,立足价值、精选个股,才能夹缝中求生存、趋利避害,积小胜为大胜。

3.2、2月份反弹行情的投资方向:立足基本面预期改善,聚焦“均值回归”行情:

互联网龙头的反弹和分化:主要动力是short squeezing,建议短期做好交易、不要恋战。随着互联网产业政策环境“在规范中发展”算是边际转暖,短期有望跟随美股科技股反弹。但长期而言,互联网的大逻辑已经被颠覆,已经从以往的“高成长高估值”转向价值股逻辑。中期,美国货币政策收紧、美股中期底部还没有见到,所以,上半年港股互联网板块的反弹行情仍要反复做交易、做好对冲保护。

国企央企港股的重估行情:1)1季度中国“宽货币、宽信用”政策红利受益的机会,关注金融、地产、建筑、建材特别是“类债券”高息股的价值重估行情。2)国企改革,特别是国企进行并购重组的机会,关注铁路、电力、地产、券商等机会。3)行情景气有望改善的机会,关注农业。

香港本地金融股,受益于欧美加息预期,价值重估将继续。

疫情受损行业的跌深反弹机会,精选物流、餐饮旅游等。

出口欧美的家电及电器工具等领域的绩优股。

3.3、立足中长期,精选港股的阿尔法机会。

淘金港股科创公司、先进制造业龙头。1)新能源车产业链 2)风光核氢等新能源产业链、新能源运营商、电力设备等 3)港股TMT龙头。

耐心等待,逢低增持消费服务领域的龙头。1)食品饮料2)纺织服装3)物管商管4)医药5)新兴消费。

央企港股的转型重估行情(详参20220107《优质央企港股的配置良机》)。风险提示:中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期

报告正文

1、1月观点及行情回顾

1.1、观点回顾:1月策略《港股曙光再现》

2021年10月14日深度报告《防守反击,投资时钟从“类滞胀”转向“衰退”》提出,今年四季度,中国投资时钟下一步更大概率的场景是衰退,10月份正从“类滞胀”转向衰退;四季度欧美仍有滞胀压力,美债收益率和美元反弹带来短期惊扰。港股:底部区域,反复“磨底”、熬炼人心,其中,10月至11月中旬是好的反弹窗口,但反弹以后,不排除到年底的时候港股会面临动荡。

2021年11月1日报告《行情磨“底部”更磨人心》指出:港股仍将在底部区域反复“磨底”,结构性行情仍将跟随A股。11月行情展望——10月份反弹以后,港股四季度持续反弹的动能较弱。

2021年12月1日报告《在失望之幽谷找寻黎明的曙光》指出:恒指在反复确认底部、港股悲观情绪集中释放后,港股有望迎来反弹。要在失望之幽谷找寻黎明的曙光,精选并耐心布局长线优质股票。

2022年1月1日报告《港股曙光再现》中强调,2022年1月港股曙光再现,内外部环境有利于反弹的时间窗口:国内稳经济政策发力,2022年一季度货币政策有望进一步宽松;内地政策环境变化对港股影响在边际改善。

2022年1月21日报告《美股大波动,港股缘何大涨?》指出:美国“收水”目前对于“全球估值洼地”港股市场的影响有限,渐渐脱敏;港股在中国“稳增长、宽货币”的政策春风中迎来黎明。

2022年1月25日报告《美股短期底和中期底预测及美股波动对中国股市影响》预判美股短期有望企稳反弹,长债利率陡升、市场反身性冲击、1月FOMC等对美股的影响告一段落。美股权重股业绩以及之后可能的回购,将决定后续美股能否出现一波像样的反弹?或只是下跌中继式喘息?另外,中期展望,美股中期底还没有到。

1.2、1月行情回顾:上旬,港股权重板块表现强劲;下旬,行情调整,全月恒指收涨1.7%

截至1月31日,1月份港股主要指数,恒生指数涨1.7%,恒生国指涨1.4%,恒生综指跌0.2%;另外,恒生大型股涨1.0%,恒生中型股跌4.3%,恒生科技跌4.5%,恒生小型股跌6.3%。行业上,恒生能源业(涨10.5%)、电讯业(涨10.1%)和综合业(涨9.0%)领涨,医疗保健业(跌15.1%)、非必需性消费业(跌11.1%)和工业(跌7.3%)领跌。

2、港股展望:2月将迎来风险偏好改善,但中期海外风险仍将干扰行情

2.1、海外预判:短期美股见底后2月将是反弹窗口;但是,上半年美国货币政策持续收缩,美股中期底还未到

2.1.1、短期,美股已见底并有望反弹,有利于提升A股和港股风险偏好

美股符合预判,确认短期底。美国长债利率回落;VIX在0128的收盘为27.66,较0124盘中最高值38.94明显回落;FOMC没有超预期更鹰派。

后续美股反弹性质取决于基本面预期。后续美股能否出现一波像样的反弹?或只是下跌中继式喘息?《美股短期底和中期底预测及美股波动对中国股市影响》判断这将取决于美股权重股业绩以及之后的回购。

苹果公司(AAPL.US)最新季报超预期带动了美股反弹,后续看0201Alphabet(GOOGL.US)、0202 MetaPlatform(FB.US)、0203亚马逊(AMZN.US)的业绩,并聚焦之后的美股回购和高管增持力度——根据媒体的报道,Netflix(NFLX.US)因业绩不达预期下跌后其联席首席执行官Reed Hastings买入价值2千万美元的Netflix股票。

2.1.2、中期,上半年美国货币政策持续收缩,美股2季度仍有较大波动风险,海外股市波动将是常态,导致港股跌深反弹之路并非坦途

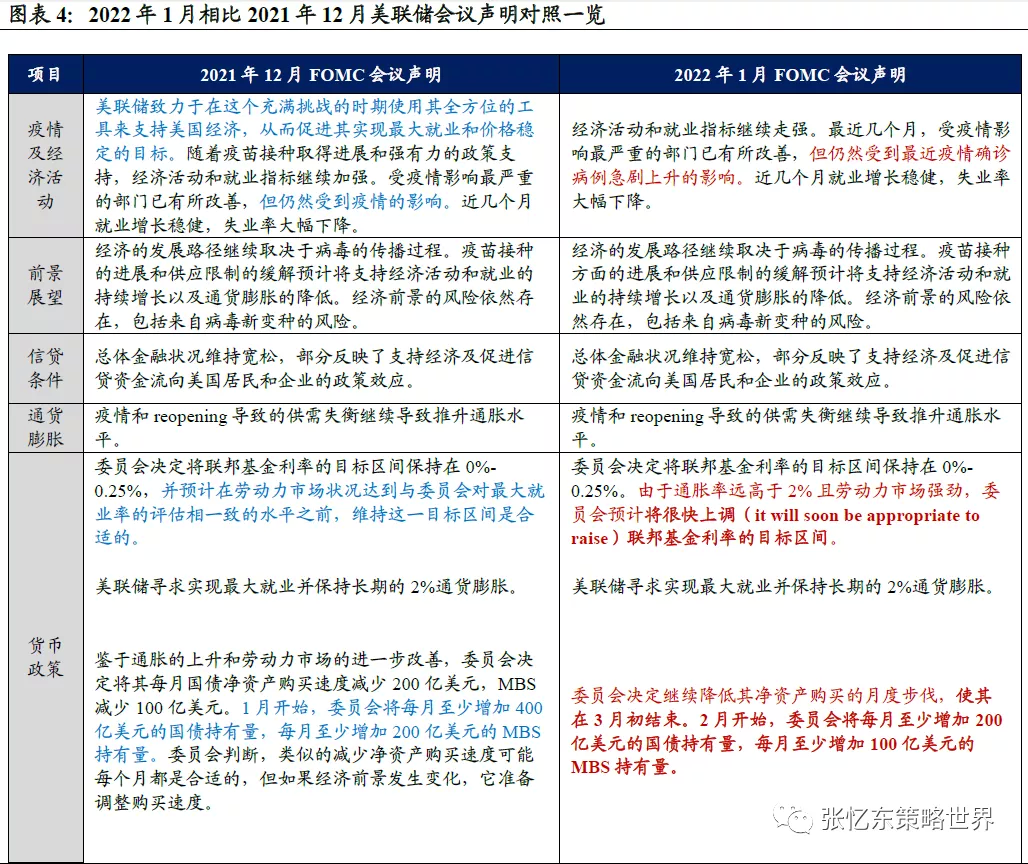

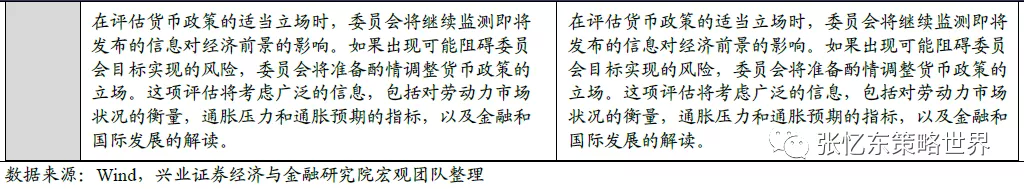

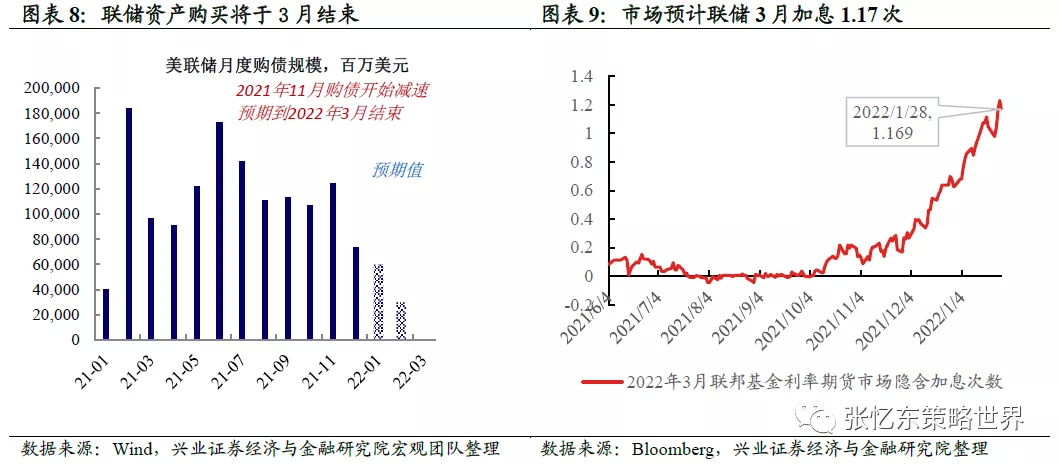

首先,上半年美债长端利率易上难下,2月份回落喘息之后将继续上升。美债联储作为美债市场的重要买盘力量,随着联储购债快速退潮,3月份Taper将结束。基于上半年高通胀,3月首次加息后,联储缩表的讨论也将提上日程,我们判断,美债10年期国债收益率2季度有望突破2%。关于缩减购债,1月FOMC决议维持当前缩减购债步伐,因此2022年3月联储将结束购债;关于缩表,1月FOMC会后答记者问鲍威尔表示“将在加息至少一次之后开会讨论具体缩表事宜”。

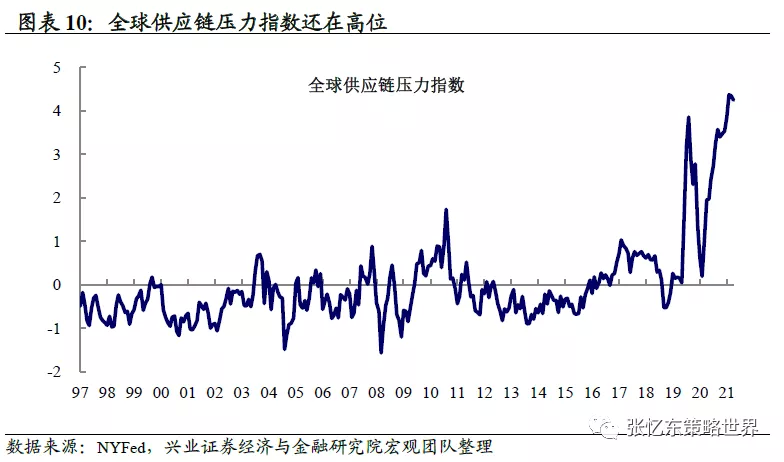

其次,强劲的加息预期居高不下,也将持续压制上半年美股行情。截至20220128联邦基金利率期货市场已预计联储3月加息不止1次(一次25bp)。基于全球供应链压力居高不下,上半年美国高通胀大概率具有粘性,难以明显回落,不排除市场对联储 3、5、6 月 FOMC 利率决议持续谨慎。

第三,基于全球疫情对全球供应链的影响以及前两年政策“大放水”的后遗症,海外高通胀风险以及海外多国加息共振的风险仍不容忽视。目前新兴市场加息应对联储收紧,发达市场方面,据媒体报道,市场预计0203英国央行、0223新西兰央行、0302加拿大央行也大概率加息,0203欧洲央行的今年首次利率决议表态也至关重要。

2.2、中国宏观展望:政策“以我为主、稳字当头”,政策进一步宽松可期待

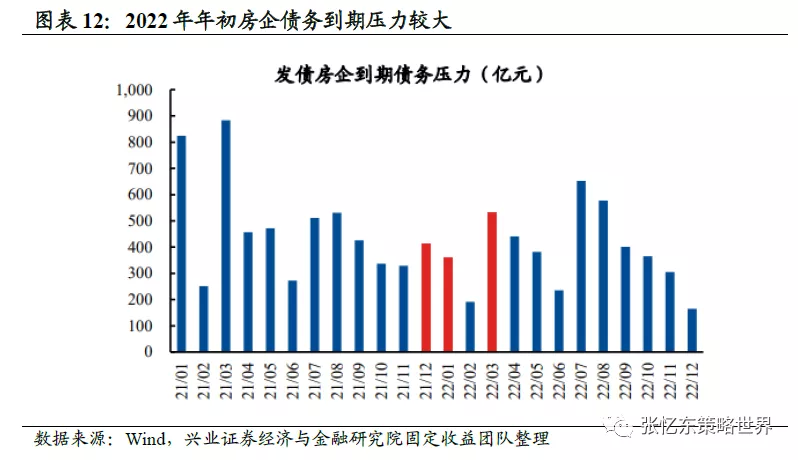

稳增长基调下,货币政策进一步宽松仍可期待,从而,一方面避免房地产等领域出现系统性信用风险,另一方面,有利于稳预期、稳需求。当前经济增速仍面临下行压力,1季度房地产债务到期压力加大,房地产等领域的信用风险及其对经济的拖累依然不容低估,所以,近期调降MLF、各个期限的LPR是积极的应对信号,后续货币及财政的进一步宽松值得期待。

除了进一步宽货币,春节之后,基建投资特别是新基建将有望发力。

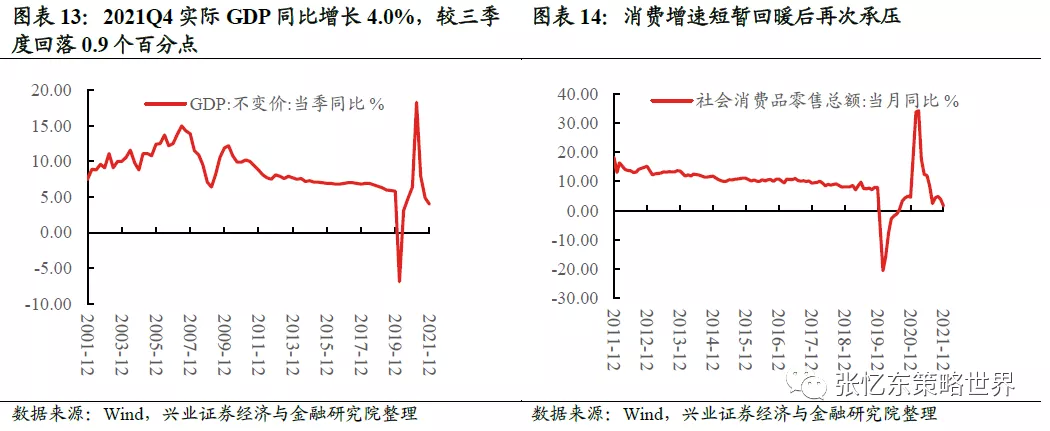

在经济增速仍面临较大下行压力的大背景下,2021年四季度,实际GDP同比增长4.0%,较三季度回落0.9个百分点。受疫情反复的拖累,消费增速短暂回暖后再次承压。

当前,在房住不炒、不把房地产作为刺激经济的主要手段的前提下,能够快速稳经济的主要手段,依然要依靠“稳基建”,特别是长期有利于调结构短期有利于稳增长的广义“新基建”。

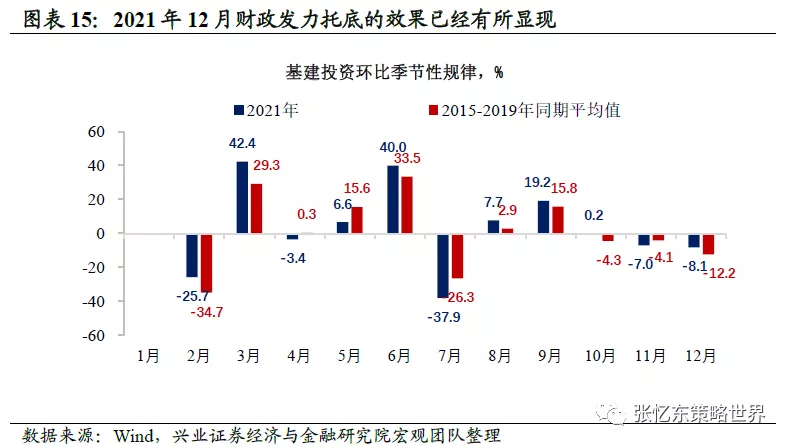

根据兴业证券宏观团队研究,2022年提前批次的新增专项债额度已于2021年12月下达,下达时间略早于2021年同期,体现政府“适度超前开展基础设施投资”的决心。随着11月、12月专项债发行加速,12月基建增速已有回暖,往后看,2022年上半年基建投资或迎来发力。

2.3、权重板块政策面和基本面的预期改善,港股底部区域有支撑

稳增长政策力度有望进一步加大,港股相关行业仍有上涨动力。1)建筑、建材为代表的传统行业景气改善,低估值港股央企价值重估;2)风光核氢等新能源、电网等“新基建”类股票高景气持续,行情分化;3)内地券商受益于“衰退性宽松”下的资本市场活跃,相关港股的价值有望重估。

中国房地产政策边际改善。2022年1月初至今,房地产的政策环境不断改善,向实现良性循环迈进:LPR利率下调;部分城市预售资金监管政策有所放松;1月20日,全国住房和城乡建设工作会议召开,会议强调要把防风险摆在更加突出的位置,防范化解住房和城乡建设领域风险,要更好地激发企业活力,要稳增长,充分释放居民住房需求等。

互联网产业政策边际改善。2022年互联网政策导向从“防止资本无序扩张”转向“在规范中发展”,1月28日,中央网信办会同国家发改委、工信部、市场监管总局召开促进互联网企业健康持续发展工作座谈会,会上相关负责人强调,“当前,我国经济发展环境长期利好的整体态势和发展趋势没有改变,互联网企业发展前景广阔、大有作为,必须把握大势、坚定信心;我国互联网领域法治不断健全、监管不断完善是客观要求、大势所趋,这为互联网企业加强管理、规范运营提供了有力保障,必须正确看待、积极适应”。

香港金融股受益于英美加息预期,价值重估将继续。

国企改革值得期待,央企价值重估的大潮方兴未艾。1)1月19日,国新办举行2021年央企经济运行情况新闻发布会,国资委相关负责人在会上透露,2021年中央企业效益增长创历史最好水平,实现营业收入36.3万亿元,同比增长19.5%,利润同比增长了30.3%,净利润同比增长了29.8%。2)在“经济工作要稳字当头、稳中求进”的要求下,国资委表示,2022年央企将围绕“两增一控三提高”的目标,把完成稳增长任务和推动高质量发展结合起来,以稳促进、以进固稳,为经济社会发展作出更大贡献。3)同时,2022年是国企改革三年行动收官之年,在实施“双碳”战略、高质量发展、共同富裕的新时代,部分港股央企的基本面正迎来转机或转型机遇。

3、投资建议:短期留一半清醒留一半醉,防守反击;中期积小胜为大胜,精选个股

3.1、2022年港股的投资策略需要“立足价值、精选个股,做好防守反击,积小胜为大胜”

中长期来看,港股同时受海外资金面、情绪面及中国基本面的影响的大框架难以改变。在中国经济上半年面临压力,而美国连续加息,美股中期调整未完、全年震荡的基本判断下,2022年港股投资更加需要防守反击,立足价值、精选个股,才能夹缝中求生存、趋利避害,积小胜为大胜。

3.2、2月份反弹行情的投资方向:立足基本面预期改善,聚焦“均值回归”行情

互联网龙头的反弹和分化:主要动力是short squeezing,建议短期做好交易、不要恋战。随着互联网产业政策环境“在规范中发展”算是边际转暖,短期有望跟随美股科技股反弹。但长期而言,互联网的大逻辑已经被颠覆,已经从以往的“高成长高估值”转向价值股逻辑。中期,美国货币政策收紧、美股中期底部还没有见到,所以,上半年港股互联网板块的反弹行情仍要反复做交易、做好对冲保护。

国企央企港股的重估行情:1)1季度中国“宽货币、宽信用”政策红利受益的机会,关注金融、地产、建筑、建材特别是“类债券”高息股的价值重估行情。2)国企改革,特别是国企进行并购重组的机会,关注铁路、电力、地产、券商等机会。3)行情景气有望改善的机会,关注农业。

香港本地金融股,受益于欧美加息预期,价值重估将继续。

疫情受损行业的跌深反弹机会,精选物流、餐饮旅游等。

出口欧美的家电及电器工具等领域的绩优股。

3.3、立足中长期,精选港股的阿尔法机会

淘金港股科创公司、先进制造业龙头。1)新能源车产业链2)风光核氢等新能源产业链、新能源运营商、电力设备等3)港股TMT龙头。

耐心等待,逢低增持消费服务领域的龙头。1)食品饮料2)纺织服装3)物管商管4)医药5)新兴消费。

央企港股的转型重估行情(详参20220107《优质央企港股的配置良机》)。

4、风险提示

中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期。

Comments