11月25日晚,央行宣布降准!

// 央行年内第二次降准 //

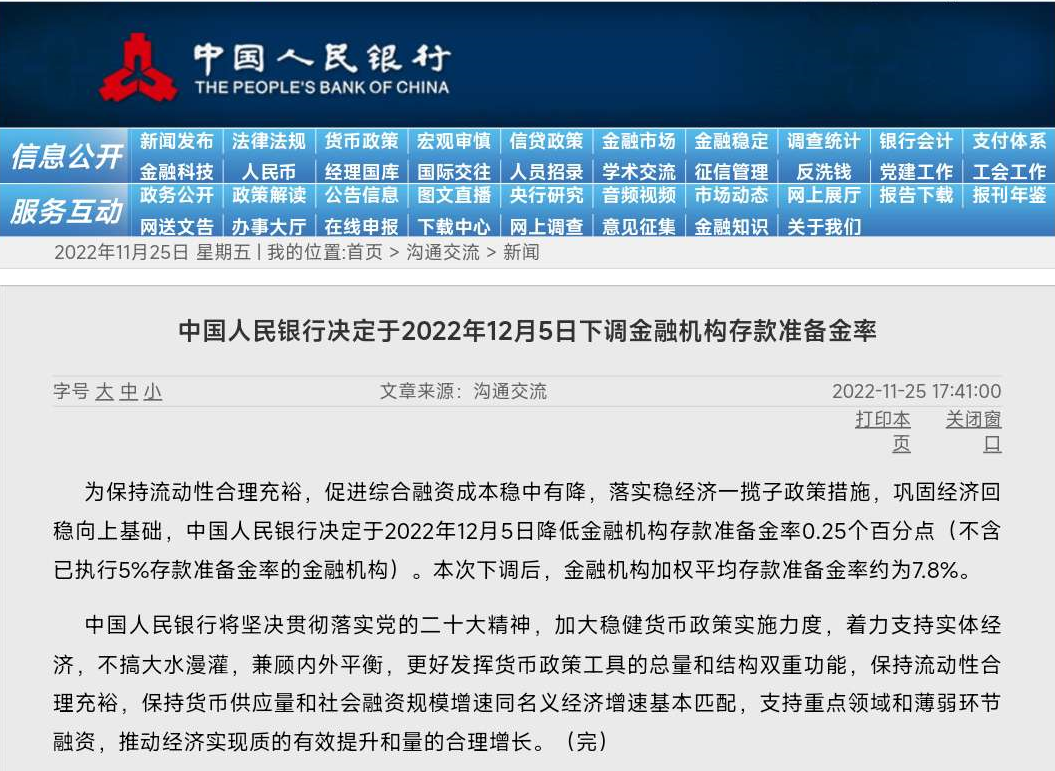

央行官网发布通知称,决定于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。

本次下调后,金融机构加权平均存款准备金率约为7.8%。

// 释放资金约5000亿元 //

央行表示,此次降准共计释放长期资金约5000亿元。

此次降准为全面降准,除已执行5%存款准备金率的部分法人金融机构外,对其他金融机构普遍下调存款准备金率0.25个百分点。

对于本次降准的目的,央行表示,一是保持流动性合理充裕,保持货币信贷总量合理增长,落实稳经济一揽子政策措施,加大对实体经济的支持力度,支持经济质的有效提升和量的合理增长。

二是优化金融机构资金结构,增加金融机构长期稳定资金来源,增强金融机构资金配置能力,支持受疫情严重影响行业和中小微企业。

三是此次降准降低金融机构资金成本每年约56亿元,通过金融机构传导可促进降低实体经济综合融资成本。

央行强调,将加大稳健货币政策实施力度,着力支持实体经济,不搞大水漫灌,兼顾内外平衡,更好发挥货币政策工具的总量和结构双重功能,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,支持重点领域和薄弱环节融资,推动经济实现质的有效提升和量的合理增长。

// 降准后A股如何走? //

Wind数据统计显示,2016年以来,央行共进行了14次降准(不包含本次)。

降准公布后首个交易日,上证指数有10次上涨,4次下跌,上涨概率超过70%。

其中全面降准7次(不包含本次),降准公布后首个交易日,上证指数有6次上涨,仅1次下跌。

风格方面,其中消费风格在降准后的前7天内获得正超额收益的概率较大,成长风格在降准后30天内有更高的概率上涨。

兴业证券研报数据也显示,随着降准落地提振短期市场情绪,历次降准落地后一周,虽然市场上涨概率较高,但并非必涨。具体而言,降准落地后一周,创业板指与沪深300上涨概率均为六成。

// 机构:稳定股市和债市 //

对于年底降准,机构表示:这次降准是为了提振市场信心,增强经济活力;有利于股市和债市稳定。

中信证券明明分析师表示,降准背后的原因或在于稳定近期波动的市场和多地疫情散发背景下营造适宜的流动性环境。当下债市调整尚未完全结束,释放降准信号,也是为了稳定债券市场的预期,阻断“赎回潮”形成“悲观预期——赎回理财——市场走弱——预期更加悲观”的恶性循环。

中金公司称,不排除新一轮按揭降息可能性。当前按揭利率已基本耗尽了现有政策空间,并且由于阶段性利率放松政策截至2022年年底,2023年后将恢复原利率,因此为了保持对房地产市场的刺激力度,不排除新一轮按揭降息。

具体方式可能包括:1)5年LPR下调;2)进一步放宽新发放按揭利率不低于5年LPR下浮20bps的下限。

今年居民提前还贷较多,主要由于存量按揭利率偏高(约5%)而年资产回报率偏低(定期存款利率约3%),不排除通过直接降低存量按揭利率的方式减轻居民利率负担,减少提前还贷。

华泰证券有三点支持理由,第一,国内疫情有所反复,房地产尚未企稳,经济高频数据转弱,货币政策还仍需要有所作为。第二,稳定金融机构的预期是关键。今年以来大行和政策行等对信贷出力较多,尤其企业中长期贷款投放力度大,但9月开始央行投放力度边际趋缓,大行等对流动性的预期出现变化。四季度稳信贷压力依然不小,客观上要求央行提供流动性支持。第三,目前基础货币已经出现一定缺口,从近三年的经验来看,基本每6-8个月,央行就要进行一次中长期流动性的集中投放,以保证后续信贷投放。结构性工具虽然也能起到一定作用,但其投放具有定向性、先贷后借特征,流动性传导效果不如降准。

民生证券认为,近期再提降准有如下因素的考量,第一,当前资金面仍有边际收敛的压力。第二,目前经济金融环境处于弱修复状态,总量与结构政策需引导。一方面,稳增长宽信用的诉求仍然较强,10月社融并未延续弱修复,一旦社融回暖的延续性有所退坡,会引导市场预期弱化;另一方面,稳增长压力仍大,政策虽然在推进落实,但疫情和地产仍然是两大核心制约因素且存在不确定性。第三,当前外围因素对国内货币政策的影响在减弱。民生证券认为,当下而言,无论是从人民币汇率、中美利差还是M2与外汇储备的同比增速差来看,海外约束已有一定程度的缓解,这也给降准打开一定空间。

板块方面,广发证券指出,降准落地有助于稳定银行负债成本。同时,随着政策稳地产决心更大,后续优质房企融资现金流有望稳定,地产风险无序暴露的概率降低,市场对银行对公地产不良的过度悲观预期,同样有望消解。整体而言,随着相关政策优化、稳地产加码等,虽然进程可能波折,但经济复苏是大的趋势,实体流动性循环将逐步改善,银行板块超额收益继续。

东莞证券指出,从行业板块来看,降准将利好资金敏感型、大宗商品类、高分红高股息蓝筹以及筹资需求强的板块。具体来看,资金敏感型行业包括了银行、地产、券商等板块,降准释放的增量资金,将扩大上述板块的业务需求。

Comments