8月3日消息,理想汽车-W将于8月3日-8月6日招股,公司拟发行1亿股股份,其中公开发售约1000万股,国际发售约9000万股股份,每股发行价最多150港元,每手100股,入场费约15151港元,高盛,中金为联席保荐人。股份预期将于8月12日挂牌上市。【详细】 理想汽车是中国新能源汽车制造商,创立于2015年,并于2020年在纳斯达克上市,从事豪华智能电动汽车的设计、研发、制造和销售。

理想汽车是中国新能源汽车制造商,创立于2015年,并于2020年在纳斯达克上市,从事豪华智能电动汽车的设计、研发、制造和销售。

在中国,理想汽车是成功实现增程式电动汽车商业化的先锋。旗下首款及目前唯一一款商业化的增程式电动汽车型「理想ONE」于2019年11月开始批量生产,截至2021年7月31日,公司已交付逾7.2万辆理想ONE。根据灼识咨询报告,按销量统计,理想ONE于2020年被评为中国最畅销的新能源SUV车型,占市场份额9.7%;同时于中国新能源汽车市场排名第六,占市场份额2.8%;理想汽车于中国新能源汽车品牌排名第十一。

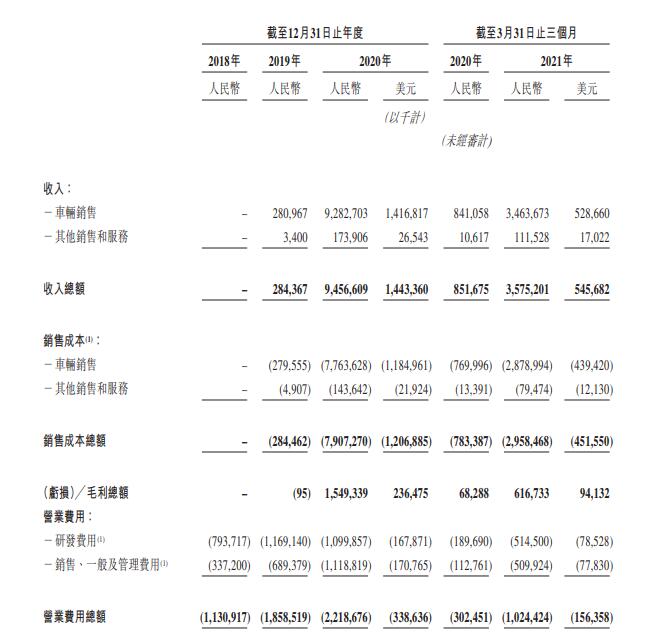

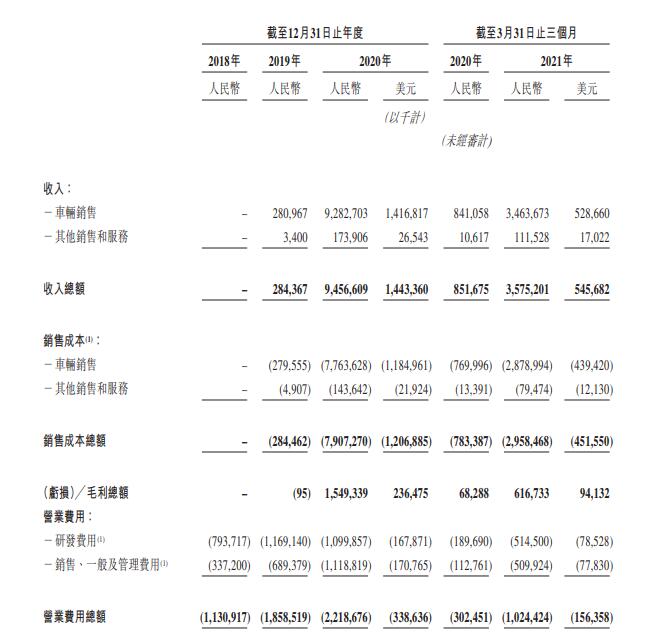

财务状况方面,截至2019年及2020年12月31日止年度,集团取得的收入总额为人民币2.84亿元及94.57亿元,净亏损为24.39亿元及1.52亿元。截至2021年3月31日止的前3个月,收入总额为35.75亿元,同比增长319.8%,同期录得净亏损3.6亿元。

行业方面,中国已成为全球最大的新能源汽车市场。根据灼识咨询报告,中国的新能源汽车销售量从2016年的30万辆增至2020年的120万辆,年复合增长率为41.7%。于2020年,新能源汽车销售量仅占乘用车总销售量的5.8%,表明未来存在巨大增长潜力。

行业方面,中国已成为全球最大的新能源汽车市场。根据灼识咨询报告,中国的新能源汽车销售量从2016年的30万辆增至2020年的120万辆,年复合增长率为41.7%。于2020年,新能源汽车销售量仅占乘用车总销售量的5.8%,表明未来存在巨大增长潜力。

增程式电动汽车于中国的总销量从2016年的14辆增至2020年的33356辆,年复合增长率为598.7%,预计2025年增程式电动汽车销量将进一步增至约40.38万辆。

据招股书披露,理想汽车CEO李想持股23.79%,为第一大股东;美团持股13.23%,为第二大股东;美团CEO王兴个人持股6.76%;理想汽车独立董事樊铮则持股4.46%。

筹资用途方面,假设超额配售权未获行使,预计公司将获得的所得款项净额用于以下用途:45%将用于未来12至36个月分配至研发用途;45%将为未来12至36个月扩大基础设施、市场营销及宣传提供资金;10%于未来12个月用作营运资金及其他一般公司用途,以支持公司的业务营运及增长。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Comments