9月14日,创胜集团-B发布公告,将于9月14日-17日招股,公司拟发行4033万股股份,其中公开发售403.3万股,国际发售3629.7万股,每股发行价15.8-16.0港元,每手500股,预期将于9月29日上市。 申购阶梯:

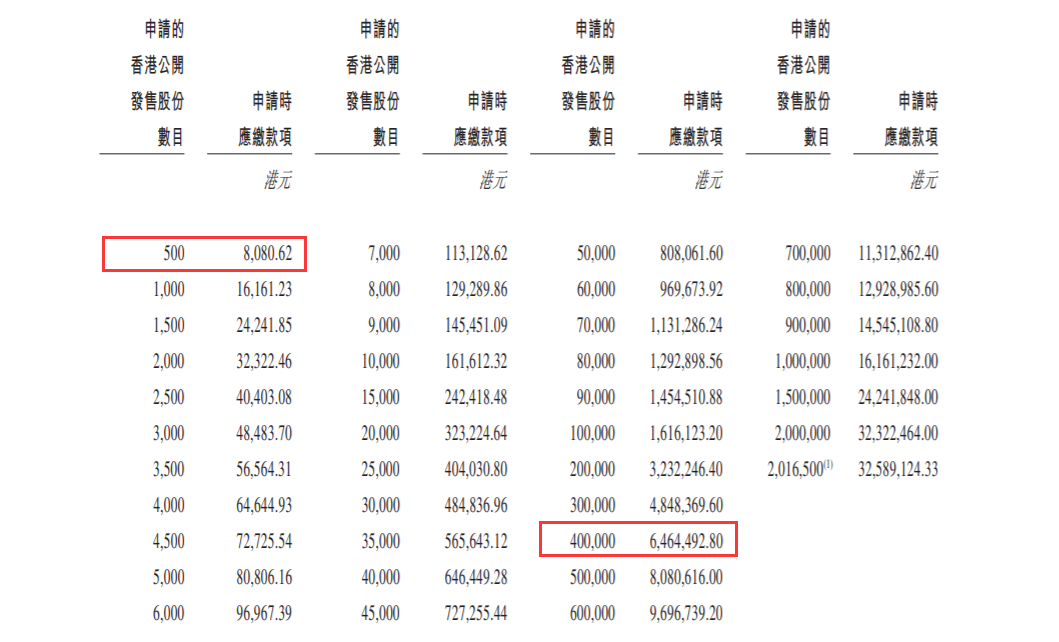

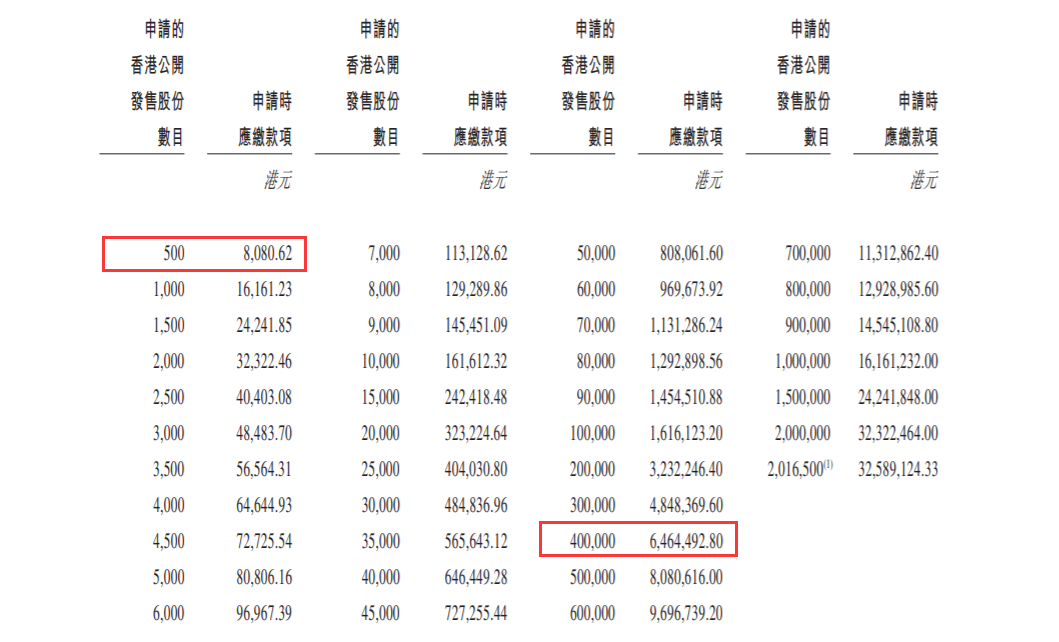

申购阶梯:

每手500股,入场费8080.62港元。

乙组门槛为40万股,申购所需资金约6464492.80港元。 基石投资者方面,多名基石投资者同意按发售价认购可供认购的发售股份数目,总额约6800万美元,包括LAV、淡马锡、QIA、中国国有企业结构调整基金。

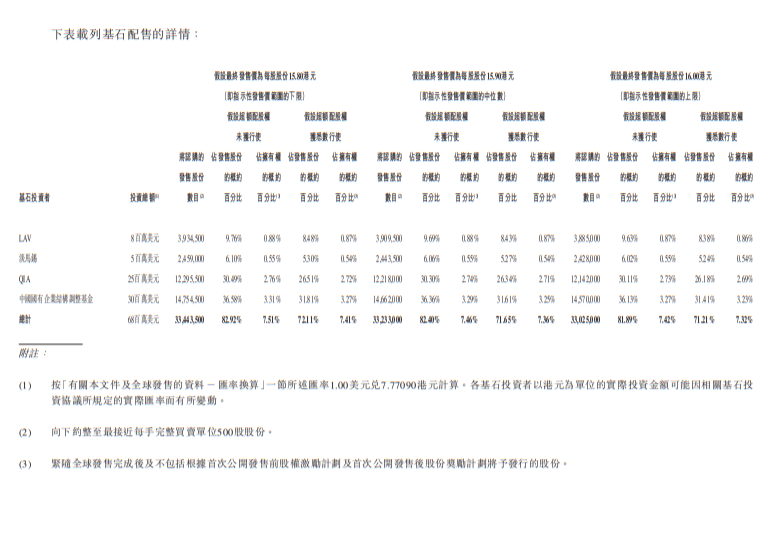

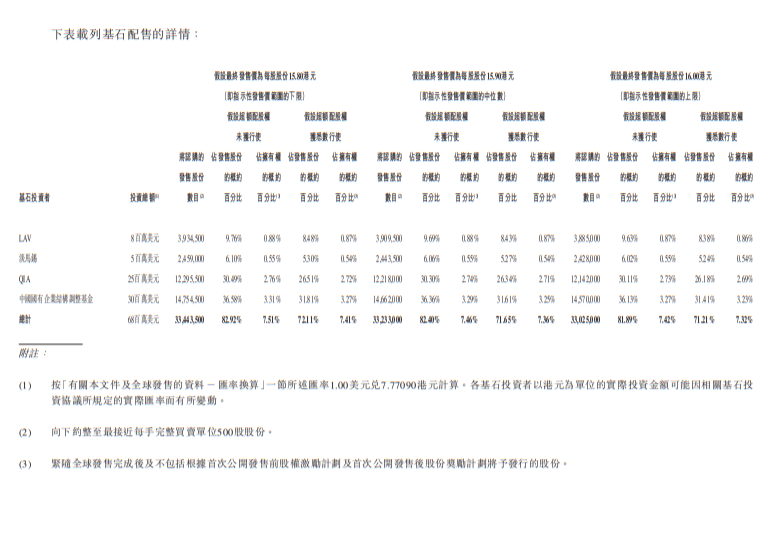

基石投资者方面,多名基石投资者同意按发售价认购可供认购的发售股份数目,总额约6800万美元,包括LAV、淡马锡、QIA、中国国有企业结构调整基金。 财务数据方面,公司目前尚无获准可进行商业销售的产品,因此并未产生任何产品销售收益,其绝大部分收益来自根据CDMO合约向客户(主要为制药及生物科技公司)提供CDMO服务。

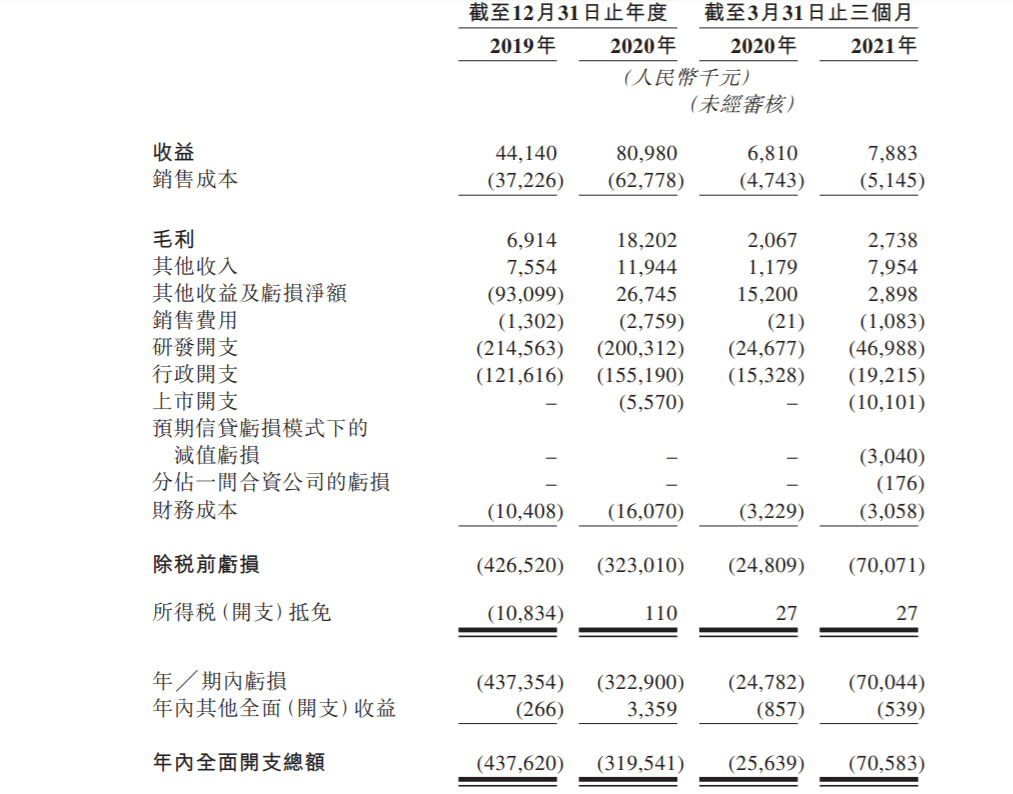

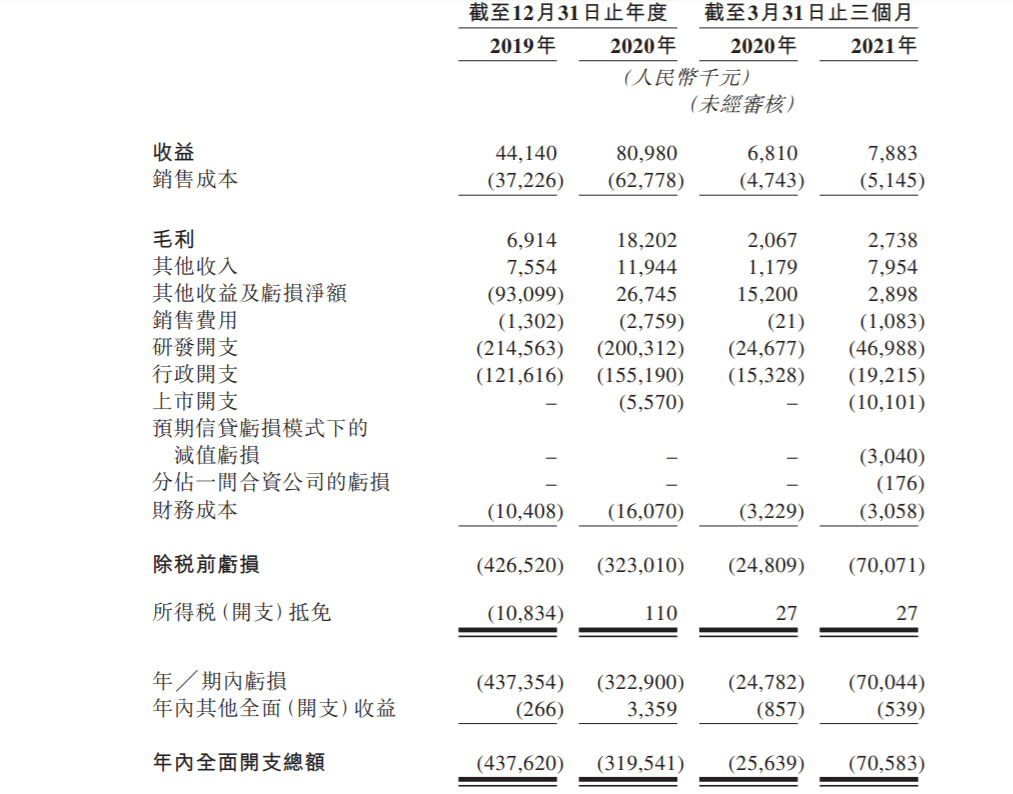

财务数据方面,公司目前尚无获准可进行商业销售的产品,因此并未产生任何产品销售收益,其绝大部分收益来自根据CDMO合约向客户(主要为制药及生物科技公司)提供CDMO服务。

于往绩记录期公司尚未盈利,且产生经营亏损。于2019年、2020年及2021年前三个月,公司实现收入人民币4414万元、8098万元及788.3万元,同期录得年内全面开支总额分别为人民币4.38亿元、3.20亿元及0.71亿元。 筹资用途方面,公司所得款项净额5.71亿元(假设超额配股权未获行使,以发行价中位数计算)。根据招股书,公司拟将股份发售所得款项净额用于以下用途:82%用于公司管线候选产品的研发、为进行中及计划中的临床及临床前试验、筹备注册备案以及其他与商业化公司四款主打产品有关的步骤或活动拨资;8%用于为扩充管线及开发技术的业务发展拨资;10%用作一般营运资金及一般营运费用。

筹资用途方面,公司所得款项净额5.71亿元(假设超额配股权未获行使,以发行价中位数计算)。根据招股书,公司拟将股份发售所得款项净额用于以下用途:82%用于公司管线候选产品的研发、为进行中及计划中的临床及临床前试验、筹备注册备案以及其他与商业化公司四款主打产品有关的步骤或活动拨资;8%用于为扩充管线及开发技术的业务发展拨资;10%用作一般营运资金及一般营运费用。

创胜集团是一家集发现、研究、开发、制造及业务拓展能力为一体的临床阶段生物制药公司。截至最后实际可行日期,公司已自主发现及开发九种候选药物中的八种药物,涵盖已验证的、部分验证的及新型生物通路。

其中核心产品是MSB2311(一种针对实体瘤的人源化PD-L1单克隆抗体(单抗)候选药物),公司已于2021年1月向国家药监局提交1期结束分析报告。

唯一授权引进的候选药物为Blosozumab(TST002)(一种用于治疗骨质疏松的人源化硬骨素单克隆抗体候选药物),于2019年自礼来授权引进该药在大中华区权利。

值得注意的是,公司获得全球知名战略投资者及专注于生物科技的专业基金的支持,股东包括礼来亚洲基金、淡马锡、ARCH Ventures Partners、中国国有企业结构调整基金、Teng Yue Partners、高瓴资本及红杉资本中国基金等。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Comments