9月1日,叮当健康发布公告,公司全球发售3353.7万股股份,其中香港发售股份335.4万股,国际发售股份3018.3万股,另有15%超额配股权;2022年9月1日至9月6日招股;发售价将为每股发售股份12.00港元,每手买卖单位500股,入场费约6060.47港元;中金公司及招银国际为联席保荐人;预期股份将于2022年9月14日于联交所主板挂牌上市。

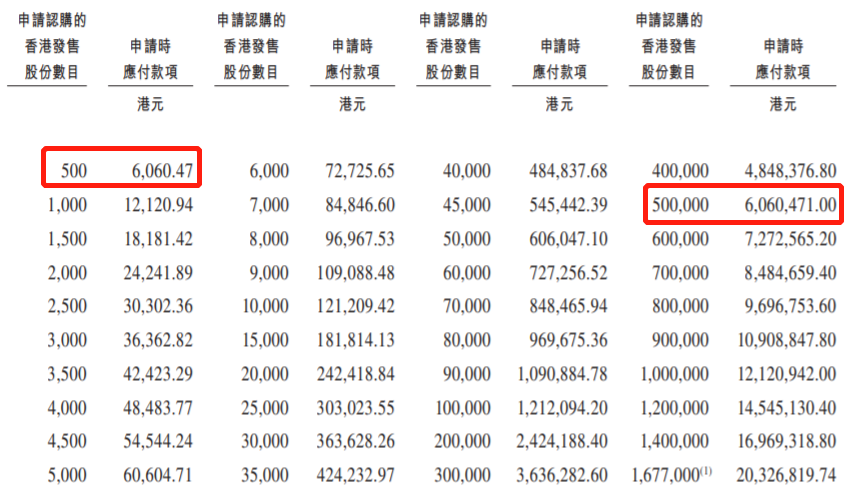

申购阶梯:

每手500股,入场费6060.47港元。

乙组门槛为50万股,申购所需资金约6060471港元。

作为中国提供数字医疗健康到家服务的服务提供商,集团自2014年成立起一直通过开创线上至线下解决方式为主导的即时药品零售及医疗咨询(包括有关线上平台、线下智慧药房及快药服务的运营),促使中国医疗行业转变及升级。根据弗若斯特沙利文报告,按2021年收入计,集团为在中国数字零售药房行业处于领先地位的服务提供商,在该行业中排名第三,市场份额为1.0%,而按2021年收入计中国数字零售药房行业排名第一和第二的服务提供商的市场份额分别为10.0%及6.5%。根据弗若斯特沙利文报告,按2021年收入计,集团是中国即时到家数字药房行业最大的产品及服务提供商,市场份额达6.8%。

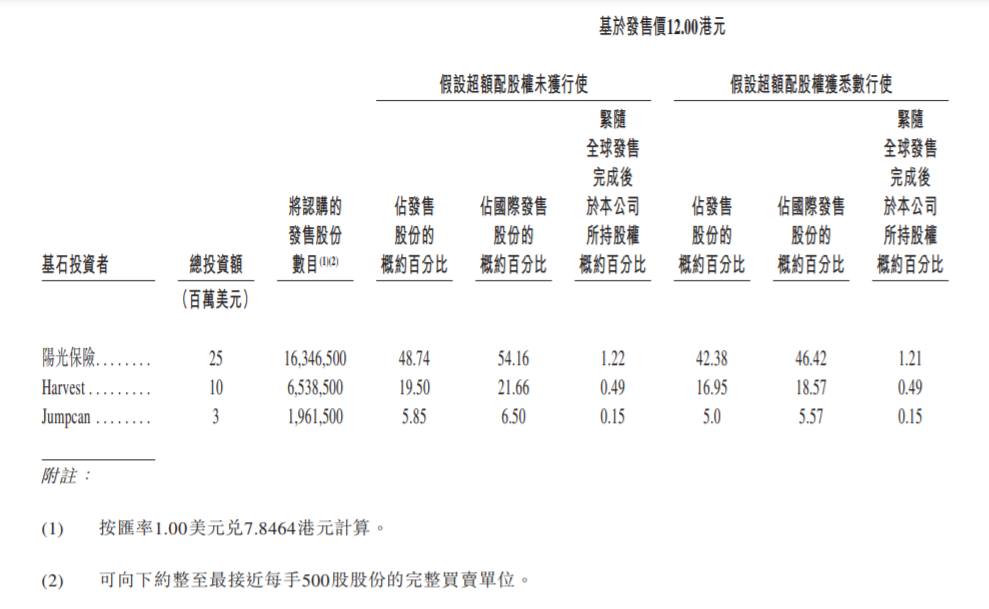

集团已订立基石投资协议,据此,在若干条件的规限下,基石投资者已同意按发售价认购总金额3800万美元(或约2.98亿港元)可购买的有关数目的发售股份。基石投资者按发售价12.00港元将予认购的发售股份总数为2484.65万股,相当于全球发售发售股份的约74.09%及紧随全球发售完成后(假设超额配股权未获行使)集团已发行股本总额的约1.85%。 基石投资者包括阳光保险、Harvest及Jumpcan。

假设发售价为每股12.00港元,假设超额配股权未获行使,集团估计将收取的全球发售所得款项净额约为3.416亿港元。集团拟将全球发售所得款项净额约45.0%预期用于业务扩张,例如进一步开发智慧药房网络,以使集团的业务达到合规要求,以及向集团的业务提供技术支持,并提升用户增长及参与度;约15.0%用于优化集团的技术系统及运营平台;约10.0%用于提升集团的服务及业务,例如建立全职医生及药师的专业架构;约20.0%用于对集团经营的医疗产业价值链进行的潜在投资及收购或战略合作。此外,集团计划投资医疗行业其他拥有先进科技及服务的公司,以补充集团的业务;及所得款项净额约10.0%用于营运资金及其他一般公司用途。

Comments