投资者进入新的一年,但对于华尔街最大的看跌者——摩根士丹利(Morgan Stanley)美国股票策略师迈克尔•威尔逊(Michael Wilson)来说,一切都没有改变。

在他的新年第一份报告中,这位大摩策略师写道,随着投资者开始考虑取消宽松货币政策和经济增长减速,普通股票今年的日子要难过得多。

尽管大摩对标普500指数的悲观预测频频被市场“打脸”,但该分析师“在大多数关键的板块轮动中预测表现良好”。2021年内,该投行的新资金买入清单(Fresh Money Buy List)表现较标普500指数高出300个基点,其中大部分的突出表现集中在上半年,原因是该行在2021年第一季度捕捉到了高贝塔系数的周期性波动。

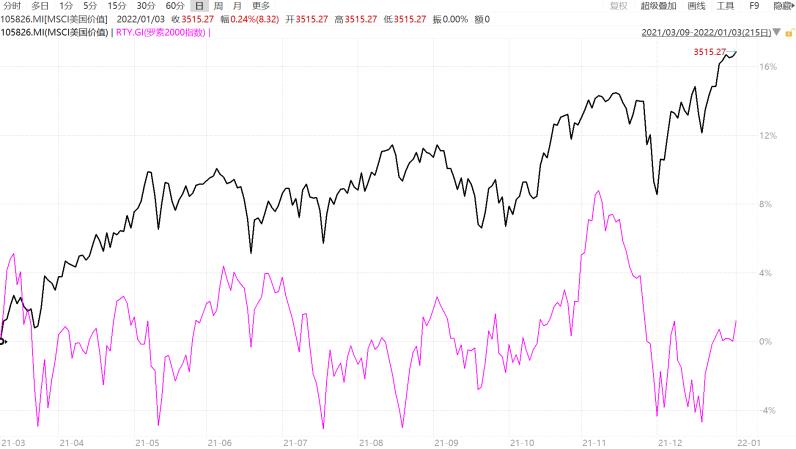

威尔逊指出,在美股优质股对罗素2000的交易在去年秋季出现短暂逆转后,他在对未来一年的展望中重申,更青睐大盘股而非小盘股。

威尔逊写道:“这一预期基于的观点是,传统的中期周期放缓还将继续下去,尤其是在财政和货币刺激都即将消失的美国。”在1月的报告中,威尔逊进一步阐述了为什么这种防御性策略应该在一些细微差别的情况下继续发挥作用。

2021年,威尔逊未能预测到整体市场上涨趋势的一个因素是,这一走势在很大程度上是由少数几只股票推动的, “自去年4月份以来,市场上涨的51%来自5只股票。”

事实上,尽管大盘股指数2021年表现强劲,但自3月份以来,多数个股走势不佳,许多个股进入熊市。正如威尔逊解释的那样,2021年在很多方面看起来很像2018年,这是滚动修正和板块轮动的一年,因为投资者不断寻找确定性更高的地方,即“优质”交易。事实上,截至12月初,2021年的上涨广度甚至比2018年更窄,随着2022年到来,“投资者的关键问题是决定,他们是想要保持相对的赢家,还是开始挖掘底部交易。”威尔逊表示,新的日历年往往支持后一种策略。

尽管这位策略师继续青睐一直在发挥作用的大盘股防御型策略,但他建议用那些已经遭受重创、但估值合理且前景良好的股票进行平衡。在过去9个月里,越来越多的资金进入少数几只大型成长型股票,这段时期大型股的增长远远超过小型股的增长,进一步强调了自2021年3月以来偏好大型股而非小型股的重要性。

值得注意的是,在去年的走势中,小盘价值股与小盘成长股表现与大盘股截然不同。2021年3月以来,小盘价值股的表现比小盘成长股高了25个百分点——与大盘股的表现正好相反。

在威尔逊看来,这是“严重的alpha效应”,他认为这与他的另一个关键观点有关——估值再次重要。在寻找大盘股防御性配置的同时,应更多地关注中小盘价值股,而不是中小盘成长股,尤其是在美联储和其他央行收紧政策的情况下。

简而言之,大盘股成长型股票价格昂贵,但相对于小盘股成长型股票而言,它更为合理。这种相对优异的表现表明,市场更注重估值,而不是单纯从整体指数市盈率中得出的结论。威尔逊则认为,评级下调过程尚未完成,他预计今年春季将全面"估值重置"。

Comments