1月17日,创新奇智发布公告,公司拟全球发售4474.44万股股份,其中香港发售股份447.46万股,国际发售股份4026.98万股,另有15%超额配股权;1月17日至1月20日招股;发售价每股发售股份26.3-27.3港元,每手买卖单位100股,入场费约2757.5港元;瑞银、中金公司及华兴资本为联席保荐人;预期股份将于2022年1月27日于联交所主板挂牌上市。

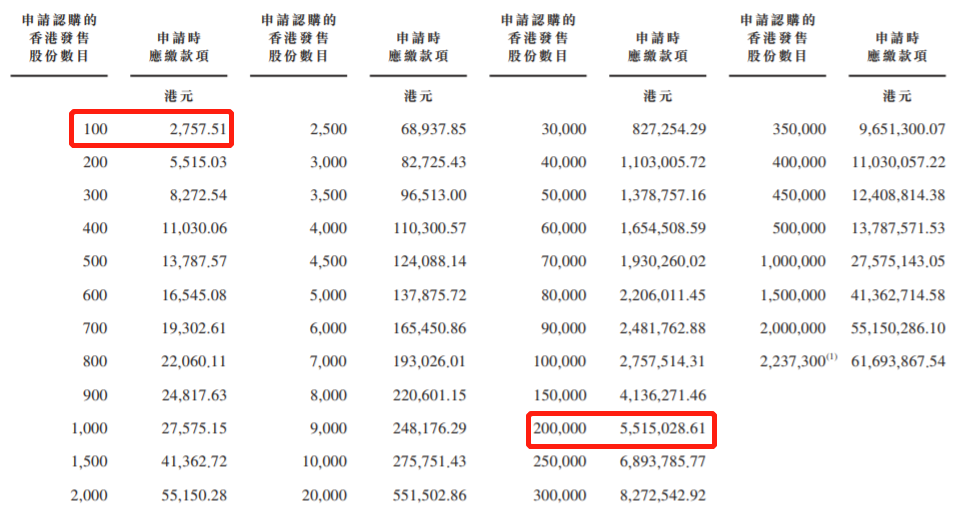

申购阶梯:

每手100股,入场费2757.51港元。

乙组门槛为20万股,申购所需资金约5515028.61港元。

公司是中国快速发展的企业AI解决方案提供商。基于在深度学习领域的研究能力,公司开发了专有的计算机视觉和机器学习AI技术,赋能中国企业。透过将AI技术与对行业场景的洞察相结合,公司提供全栈式AI产品和解决方案,从而为企业实现降本增效及优化决策。在公司成立以来仅仅不到三年的时间里,公司已在中国企业AI解决方案行业建立公司的品牌。根据弗若斯特沙利文的资料,于2020年,以收入计,公司为中国企业AI解决方案市场上第三大AI技术驱动型解决方案提供商,在逾1500个市场参与者中有0.3%的市场份额。公司专注于开发并于中国提供制造业及金融服务业开发的AI产品及解决方案。

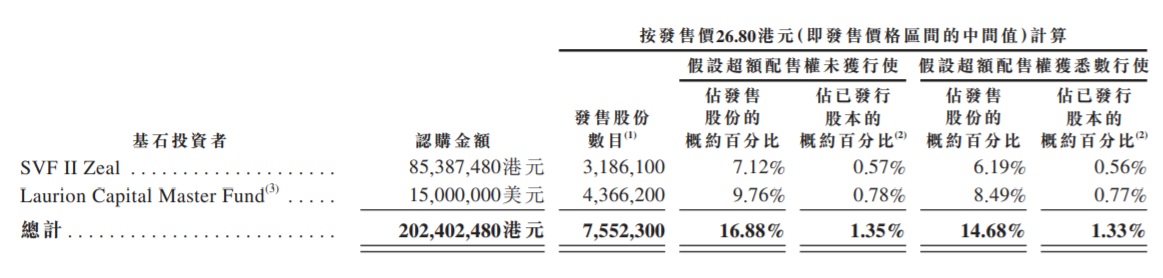

公司已订立基石投资协议,据此,基石投资者已同意在若干条件的规限下认购或促使其指定实体认购总金额约2.02亿港元(假设发售价为26.80港元,即发售价范围中位数),基石投资者将予认购的发售股份总数为755.23万股。基石投资者包括SVF II Zeal,及Laurion Capital Master Fund。作为有限合伙企业于泽西成立的Vision Fund为一家专注于全球科技行业投资的投资基金,其普通合伙人为SVF II GP (Jersey) Limited(一家于泽西注册成立的公司及软银集团的全资附属公司)。SVF II Zeal为一家由Vision Fund间接拥有多数股权的特殊目的公司。

假设发售价每股26.8港元(即发售价范围中位价),并假设超额配股权尚未行使,公司预计自全球发售收取所得款项净额约10.919亿港元。其中,所得款项净额约45.0%将用于提高公司于未来四年的研发能力;约25.0%用于提升公司于未来四年内的商业化能力。公司计划扩张公司的内部销售团队及加强与第三方系统集成商及业务合作伙伴的合作(例如合营企业及战略联盟)。公司将提升对公司AI解决方案需求旺盛的地区、行业及行业垂直领域的渗透率;约10.0%用于未来五年内的潜在策略投资及收购。公司计划透过股权投资或资产收购来收购将可在公司客户中提升公司价值主张的资产及业务,例如专注于在计算机视觉和深度学习技术方面具有差异化专有见解的以及可与公司AI产品案互补的软件或SaaS产品的业务;约10.0%用于在未来四年内加强公司的内部系统及升级公司的信息基础设施;及约10.0%用作营运资本及一般公司用途。

Comments