本周(8.22-8.26)重磅财经事件:

经济数据方面,中国8月LPR,以及美国Markit制造PMI、新屋销售年化总数、耐用品订单、初请数据、PCE通胀数据等将重磅出炉;

事件方面,被视作各国央行传递货币政策信号重要舞台的杰克逊霍尔全球央行年会即将召开。美联储主席鲍威尔将在这次年会上发表讲话,讨论经济前景,其讲话内容可能预示着美国的借贷成本走向,并决定美国金融市场一段时间以来所押赌注的胜败。

此外,特斯拉将于8月24日收盘后对其普通股进行一拆三。

财报方面,依然有许多知名企业将披露业绩,包括美团、快手、京东、新东方在线、小鹏汽车,以及英伟达、Zoom、赛富时、美元树、美国达乐公司、梅西百货等公司。

新股方面,中国中免、苏新服务将赴港上市。

周一,市场主要聚焦于1年期和5年期以上贷款市场报价利率(LPR)。

8月15日,央行将MLF、7天逆回购两大政策利率同步下调10BP,分别降至2.75%、2.0%。

光大证券表示,8月,5年期以上LPR的下行幅度或在10bp以上,同时资金利率有望维持低位。中信证券同样表示,LPR在降息后非对称下调的可能性较大,预计本月5年期LPR至少下调10bp。

财报方面,Zoom视频通讯将于美股盘后公布财报。

早前,花旗分析师Tyler Radke将Zoom的评级从中性下调至卖出,目标价为91美元。Radke认为Zoom维持增长面临新的障碍,包括来自微软Teams的竞争加剧,以及宏观相关的疲软对中小型企业的冲击。他认为中小企业和在线用户的流失率增加,以及企业的竞争加剧,将抵消新产品的优势,并推动估计低于共识。

年初至今,Zoom股价接近腰斩。

8月23 周二关键词:美国8月Markit PMI、小鹏汽车/贝壳/快手/京东/梅西百货等财报

财报方面,港股小鹏汽车-W、贝壳-W、快手-W、中国平安、安踏体育、京东集团-SW,以及美股诺德斯特龙(盘后)、梅西百货、BOSS直聘等将公布财报。

快手:据美银证券预计,快手今年二季度收入将达到208亿元,同比增9%,其中线上广告收入增长9%至108亿元,电商业务及直播业务表现保持稳定,估计按照通用会计准则(GAAP),可望于2024年扭亏为盈。

另外,得益于匹配精准度提升结合内容供给优化,东方证券预计2Q22快手DAU同比增长18%至3.46亿,人均日时长同比增长20%至128min,环比持平(淡季不淡)。公域电商有望驱动公司电商规模的进一步增长,并释放更高的商业化广告价值,下半年有望逐步体现,预计2Q22快手电商GMV同比增长25%至1817亿元。

京东:国泰君安指出,Q2疫情冲击下对京东需求和履约端均构成影响,但进入6月后,随着情况改善,补偿式消费和618促销驱动明显修复,预计京东Q2收入增速明显放缓但维持正增长,受益效率提升和对利润率及现金流的关注,预计利润率维持稳健。

此外,受疫情影响,履约费用率或有所提升,预计Q2履约费用率提升至 6.8%(22Q1 为 6.5%);销售费用率主要与新业务补贴拉新节奏相关,在精益增长与战略收缩的大环境下,补贴拉新与新业务投放性价比并不高,因此预计京东Q2营销费用率将进一步下降至3.5%(22Q1 为 3.6%)。

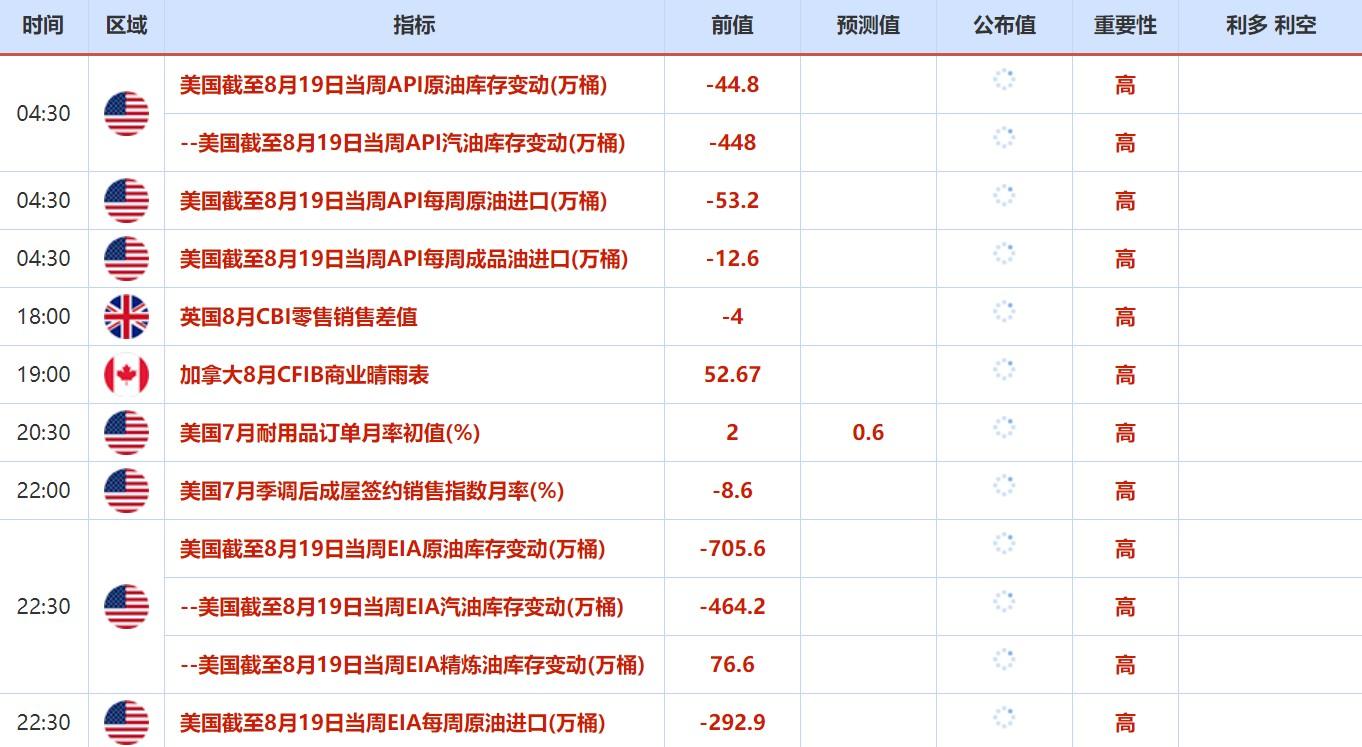

8月24日 周三关键词:特斯拉一拆三、美国7月耐用品订单、思摩尔国际/碧桂园服务/赛富时/英伟达财报

上周,EIA原油库存意外大幅度下降。美国截至8月12日当周EIA原油库存变动实际公布减少705.60万桶,预期减少27.5万桶,前值增加545.8万桶。

美国即将公布的截至8月19日当周API和EIA原油库存变动数据,有望继续录得下降。

事件方面,特斯拉将于8月24日收盘后对截至8月17日登记在册的普通股进行一拆三。

此前,特斯拉宣布将推进1拆3的股票拆分计划,并将于8月24日收盘后向各位股东派发股息。2022年8月17日登记在册的股东,所持有的每股普通股,在8月24日收盘后都将收到分拆后增加的2股普通股,交易将在8月25日以股票拆股调整后的方式开始。

特斯拉上一次拆股要追溯到2020年(1比5)。当时,特斯拉的股价还只有1300美元,随着拆股公告发布,其股价直接被推高至每股2000美元的历史至高点(公告日到执行日涨约60%),而且特斯拉市值也是从那时开始了飙升,并在一年后达到万亿市值。

财报方面,港股思摩尔国际、碧桂园服务、五菱汽车、农夫山泉将公布财报。此外,美股赛富时、英伟达、Snowflake均于盘后公布财报。

英伟达:24日盘后,此前已经预告暴雷的英伟达也将拿出完整财报。8月8日,英伟达在美股盘前发布了二季度财报「预警」。据英伟达公布第二季度初步数据显示:

公司季度营收为67亿美元,大幅不及市场预期为81亿美元,环比下降19%。游戏业务收入大幅不及市场预期,季度营收20.4亿美元,环比下降44%,同比下降33%。数据中心收入为38.1亿美元,环比增长1%,同比增长61%。

该公司将其业绩不佳归咎于游戏业务萎靡和PC市场需求下跌,另外,有分析指出币圈崩盘导致的显卡需求暴跌也给英伟达带来不小的冲击。

新股方面,苏新服务将赴港上市。

苏新服务是一家物业管理服务提供商,为公共基础设施提供城市服务以及为商业物业及住宅小区提供基本物业管理服务及增值服务。截至2022年4月30日,公司已在中国订约为78个项目提供公建项目管理服务、基本商业物业管理服务及基本住宅物业管理服务,总合约建筑面积为8.0百万平方米,其中, 77个项目的在管总建筑面积超过6.8百万平方米。

财务方面,2019财年至2021财年,公司的收入分别为4.36亿元、4.37亿元、4.62亿元人民币,年度复合增长率为2.95%。2021年及2022年前四个月,收入分别为1.53亿元及1.62亿元人民币。

8月25日 周四关键词:美国初请数据、中国中免上市、中国石油股份/美元树/美国达乐公司财报

事件方面,欧洲央行将公布7月货币政策会议纪要。

财报方面,港股中国石油股份、名创优品、商汤-W、泡泡玛特,以及美股美元树公司、美国达乐公司、伯灵顿百货将公布财报。

美国达乐公司&美元树&伯灵顿百货:一季度,沃尔玛、塔吉特等大型连锁商超业绩下滑带崩板块,而美国达乐公司、美元树等廉价的折扣店却得益于消费需求上升,成功躲过了业绩暴雷潮。

高盛分析师表示,在通胀高企、消费者可支配收入承压背景下,折扣零售业「具有防御性和吸引力」。该行非常看好美国「消费降级」背景下的低端零售商。

新股方面,中国中免将赴港上市。

8月19日,中国中免发布公告称,该公司H股发行的最终价格为每股158港元。本次中免募资总额预计将达162.36亿港元,有望超越天齐锂业,成为港股年内最大的IPO。

受新冠疫情影响,作为全球最大的旅游零售运营商、中国唯一一家覆盖全免税销售渠道的零售运营商的中国中免在上半年营业收入、归母净利润双双下滑。但受惠于国内有利的免税政策和优质的市场资源,中免表示其仍能维持在旅游零售业的领先地位。

8月26日 周五关键词:杰克逊霍尔全球央行年会&鲍威尔讲话、美国PCE通胀数据、新东方在线/美团/晶科能源财报

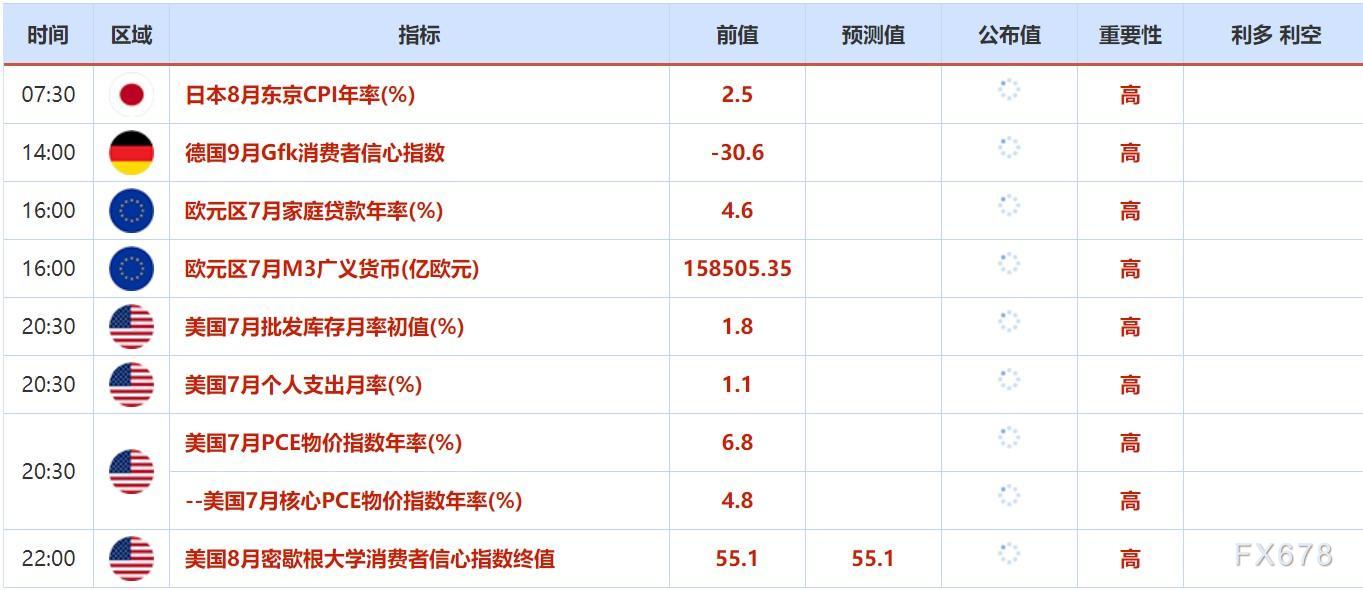

经济数据方面,美国7月核心PCE物价指数、密歇根大学消费者信心指数等将陆续公布。

此前,美国公布的6月PCE物价指数同比6.8%,预期6.8%,前值6.3%;核心PCE物价指数同比4.8%,预期4.70%,前值4.70%。核心PCE物价指数在6月同比增长6.8%,再创下40年以来的新高,增幅大于前二个月。

事件方面,在市场与美联储的博弈日益激烈之际,一年一度的杰克逊霍尔(Jackson Hole)全球央行年会于8月26日重磅来袭。

自金融危机时期以来,这一会议已经被外界视作是各国央行传递货币政策信号的重要舞台,也被誉为货币政策拐点的晴雨表。

虽然具体的日程表尚未公布,但年会重头戏、美联储主席鲍威尔的演讲已经确认在美东时间周五早上10点开始。而在他讲话前夕,7月的PCE通胀数据也将出炉,市场将继续寻觅通胀见顶的迹象。

摩根大通首席经济学家迈克·费罗利表达观点称:从现在到9月FOMC会议期间,由于能源价格基数效应,美国CPI会出现持续下降,就业数据也可能走软。因而预计,美联储9月将加息50个基点,在今年剩余时间的立场也将更加温和。杰克逊霍尔全球央行年会可能会为美联储转向鸽派提供更多支持。

相关阅读:关键时刻,美联储Jackson Hole年会要来了,市场这次迎来的会是惊喜还是惊吓?

财报方面,港股美团-W、新东方在线及美股晶科能源财报将于当日出炉。

美团:中金认为,美团6月外卖和酒旅恢复好于预期,预测二季度总收入同比增长13%至495亿元人民币,好于市场预期3%,经调整净亏损额为11.2亿元人民币。

分开来看,6月外卖单量恢复好于预期,上调第2季外卖单量、收入同比增速预测至3%、13%。期内,外卖单均利润预测由0.85元人民币上调至0.93元人民币,形成量增价涨。

另一方面,由于6月酒店间夜量表现或好于预期,下调第2季到店酒旅收入同比跌幅至20%,相应上调利润。

Comments