关于周三的加息决定,似乎也没有什么悬念了,从期货市场来看基本上是75个基点(有20%左右概率会是100个基点,可以忽略不计),鲍威尔一定会跟着市场的期待来走。这次加息之后,美国的隔夜利率会进入3%-3.25%区间,这个利率基本上和当下的10年利率齐平,即使10年利率在加息之后继续攀升,但是曲线一定会更加扁平化。

现在需要思考另一个问题,鲍威尔或者说美联储加息的终点是什么(4%?还是5%?),是不是像期货市场预测的那样,到了明年年初美联储会停止加息甚至开始降息?

长期跟踪鲍威尔以及分析过他个性的人,会知道他有一个特点,就是不太自信。他的不自信来自于3个方面:(1)学历上不如前任美联储主席,(2)上台之后遇到的第一个总统霸凌他,(3)遇到了百年不遇的新冠疫情和几十年不遇的高通胀。不自信的鲍威尔在工作的时候,喜欢引用历史,说话之间时不时会提到“19xx年”。

喜欢研究历史是件好事,特别是对于投资这种“经验+创新”各占一半的事情,研究历史是一个非常好的习惯。量化基金会“回测”,桥水会去数据化历史数据。鲍威尔看历史也是对的,但是嘴上多次提到历史,就有点感觉心里底气有点不足。

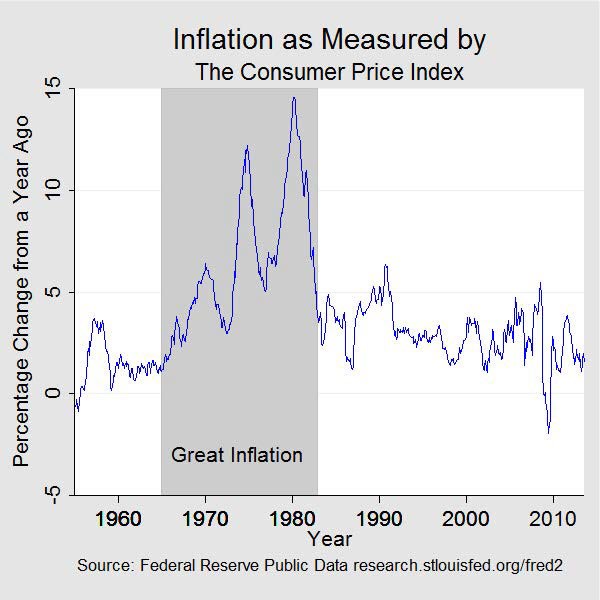

纵观美国的“通货膨张”历史,有一段历史对于当下的鲍威尔的影响巨大,那就是美国1865-1882年长达17年的The Great Inflation(大通胀)。美国二战后的通胀,基本上都会冒头之后就落下去,唯独这段时间,美国经历了长达17年的高通胀。在这17年时间,美国经历了4次经济衰退,2次能源危机,以及只有战争时期才有的价格管控。这段时间也是美国宏观经济政策最大的失败(the greatest failure of American macroeconomic policy in the postwar period” (Siegel 1994).)。

为什么知道这段历史对于当下的鲍威尔的影响巨大?因为华尔街日报发现鲍威尔对于前任美联储主席Paul Volcker非常推崇,就连说话都会引用Volcker的自传“Keeping At It”。而Volcker的主要政绩(不讨论对错)就是把长达17年的美国通胀给压了下去,尽管最后导致了美国经济进入了严重衰退,但是通胀也下去了。

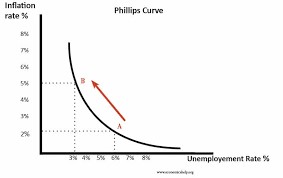

根据经典的宏观曲线“菲利普斯曲线”,在通胀和就业这两个目标之间,我们只能占到一头。如果保证最大就业,那么通胀就会高;如果要求通胀下去,那么失业率就会高。曲线的样子如下。

但是大通胀时期,美联储发现,如果任由通胀高企,那么失业率最后也会上去。菲利普斯曲线不会是一条固定不变的曲线,而是会上下移动的曲线。高通胀就成了美联储要对付的主要目标。在2008年金融危机之后,全球特别是美国的通胀一直保持在低位,所以美联储的目标一直是提高就业。但是当下就业已经饱和,通胀高企,所以美联储的目标就自动调整成对付通胀。

为什么当年美国有长达17年的高通胀?这后面有很多原因,有人为的,也有经济自然规律,这里就不展开了。但是有一个重要经验教训,就是如果高通胀的时间越长,那么通胀要想回落的可能性就会越低,形成一种负向反馈。从微观层面来说,就是“假设做面包的人预计面粉价格会持续上涨,那么做面包的人就会先把面包价格提起来;房东如果预期做面包的人会提高面包价格,那么也会把房租价格提起来”,大家都预期通胀会持续那么通胀就会越加顽固。鲍威尔也懂这个道理,所以他一再说要把社会的通胀预期给消灭。

对于鲍威尔来说,现在的目标就是尽快把通胀给摁下去,要不惜一切代价,时间拖得越久就越麻烦,什么股市涨跌他是绝对不会理会的。而且如果市场一旦还解读他鸽派,从而市场上涨,他是不高兴的,因为股市上涨也会推动通货膨张(公司股票上涨了,那么公司的资本支出也会上升)。所以无论是4%还是5%,都不会是美联储的最终目标,美联储就没有最终目标,当年Volcker把利率加到了20%。

美联储这次取消了点阵图(这东西从来就不准,我说了好几年),目的就是不想给市场任何“加息终点”的希望,不想大家看到点阵图会说“美联储还有100个基点就会停止了”(因为点阵图会给出长期加息路径)。任何期望加息到头的想法,美联储都要打消——很多人都看到了美联储这次会取消点阵图,但是没人去想后面的动机。

另外一个需要注意的是,在美国的17年的大通胀时期,通胀是上上下下起伏了好多次,回落的最低点曾经到过3.7%,但是通胀后面又迅速起来了。我不知道这次历史会不会重复,但是鲍威尔会为了避免这次出现类似的高通胀反复,即使通胀跌到3.7%也不敢放松加息,更不要说降息了。

任何期待美联储转鸽的想法,皆是虚妄。

Comments