十年港股两茫茫,杀价值,灭投机。千股阴跌,无处话凄凉。纵使相逢应不识,问安好,道珍重。牛市幽梦难还乡,睡不着,吃不香。望盘无言,惟有泪千行。料得年年新低处,明月夜,又平仓。

是什么,把善良单纯的股民,硬生生逼成了愁绪万千、肝肠寸断的诗人骚客?

是港股,是那从去年初到如今一直跌跌不休的惨淡行情。

如果说这段时间A股的阴跌让你煎熬郁闷,那么请看一眼港股吧,看一眼从去年跌到现在已奄奄一息的惨状,或许你就不觉得那么难受了。

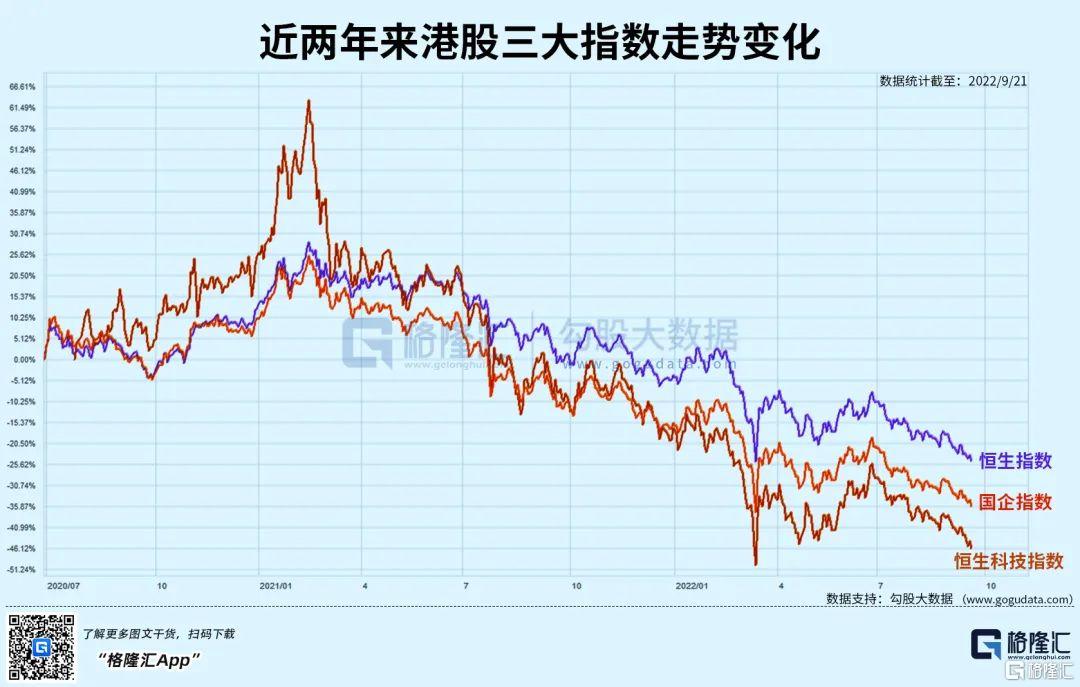

回顾这两年港股市场的走势,即使是很多专业的机构都始料未及。

我们此前也是,原想着监管态度转暖及疫情消退之后,港股最至暗的时刻就可以过去,却没想到,夹在疫情与经济、中美关系变局中间的港股,远比大家想象的无奈。

现实的种种形势都超过了原先的预期,并且一直未见改观,最终导致一次次希望,又一次次失望。

港股市场,实在太难了!A股跟它相比,提鞋都不配。

01、反思,港股究竟怎么了?

回顾今年来港股从高点一路下来,跌幅已超过20%。更惨的是,它是从去年初就开始下跌,如果从去年的高点下来,跌幅甚至超过了40%,恒生科技股甚至跌了差不多70%。

腾讯、阿里从各自最高点到现在,各自市值蒸发了4万亿港元,美团蒸发了1.8万亿,京东、百度及其他巨头也都是几千亿、几千亿的蒸发。

还有地产、医疗、教育等其他行业的跌幅更是一个比一个惨,具体的蒸发量,人艰不拆了。

这些都是当年最值得骄傲、最被市场追捧的行业,如今却已物是人非,云泥之别,真的非常让人震撼。

这些是时代“百年大变局”最显著的见证。

反思起来,最主要的是对这个大变局所带来的影响深度和转变的时间跨度,大家的理解确实都不够深刻。

不止我们,看看那些管理几十几百亿的基金大佬,有些还是在股市里熬炼十数年的老将,亏损的幅度并不比普通股民好多少。那些近几年抓住某个行业红利横空出世的明星经理,他们所管理的基金业绩甚至跌得比散户还惨,就差基民嚷嚷叫他们做事了,比如下面的一些A股基金经理的表现。

所以身在棋局中,真的很难深刻认清局外变化,人性如此,不分高低贵贱。

如果把这些年港股市场发展变化及背后原因分析写成一部书,给大学里当教材学习,相信都绝对不掉价。

但反思是很必要的,简单讲一下核心的吧:

反思一,港股在地缘政治、经济背景、政策监管等变化,以及港股本身特殊的金融市场地位和上市公司行业结构下,其运行逻辑绝对不是任何简单理论能解释得透。

决定一个金融市场最底层运行逻辑的,只有它背后所依存的国家以及国家的经济发展变化,不是其中的某些行业板块,更不是部分个股。

港股市场自身的话语权太小了,现在已经完全不是由其自身,中美关系变化的宏观大背景对港股带来的影响,这是最最关键的原因之一,这里真不好深入解读分析,大家懂的都懂。

反正是我们太过于沉浸在过去的思维惯性上了。

反思二,金融周期背后的另一个直接因素是上市公司的业绩预期与估值逻辑,这不仅关乎经济周期,还关乎政策变化。现在我国的处在经济转型的阶段,互联网的增量红利最好的阶段早就过去了,地产业也随着城镇化饱和和老龄化社会到来也高光不在,而医疗这些在2019年的疯狂盛宴中积累下来的巨大泡沫,到现在其实都是在消化阶段。

互联网、地产、教育这些被分析太多懒得说了,再说下大医疗这块。这板块过去有太多的问题了,现在虽说不至于清算,但挤泡沫和业绩验证是实在的。

最明显的,大量资本收购医疗管线业务或者资产再整合打包成符合港股上市标准的公司,然后上市,鼓吹未来预期,刺激泡沫激增。谁敢相信,那些横亘在人类面前难以逾越的癌症、稀罕病、阿尔兹海默症等各种疑难杂症在实验室里搞了几十年都没攻坚成果,却在被资本收购后三两年就“不断获得突破,产品上市有望”了?

看看那些公司,有多少是上市解禁期过后,就开始套现跑路或者宣告管线研发失败的案例,有多少股价最后一地鸡毛的?

说那么多,就是想说明,这些板块之所以跌那么多,除了中美关系转变导致的逻辑变化外,与本身之前过高的估值泡沫需要消化有很大关系,当然也有未来预期它们的业务进一步收缩导致估值收缩的影响。

反思三,股市投资从来都是反人性的,不要跟趋势作对。

这段时间以来,我们关注到有不少著名大机构都出行了披露减持的现象。

比如8月份,股神巴菲特开始陆续抛售持有了14年之久的比亚迪股份,大赚数百亿港元;同时,软银也再度大幅减持了阿里巴巴股份,爆赚了几百亿美金;而稍早点的,是腾讯大股东Naspers集团也大笔减持腾讯股份,这是其2018年以来第三次大减持。

其实巨头的减持并不代表这些标的公司从此没有投资价值,只是投资从来都是为逐利而来。这些巨头的经验和层次,它们对宏观形势、对行业、对公司的理解肯定比我们普通人要更加深入。

所以,他们就给了我们很好减持信号,起码短期内对市场不够信心。一个大佬可能说明不了问题,几个大佬都是同一个时间做着同样的事,那信号强度已经足够明显了。

如果我们能早点理解这个信号,并作出相应规避操作,不与趋势作对,或许现在不至于套那么深。

02、接下来股市怎么看?

当前越发复杂多变的形势局面,让任何理论和预测模型都没有用武之地。

我们长期依然看好A股和港股市场的未来,只是短期内好像没太多信心。

从当前港股所面临的种种压力看来,还没看到明显改观的变化,尤其两国关系的问题,我们无法预测到结果会如何,甚至俄乌局势引发的能源危机、对全球经济的冲击到底还持续到什么时候,这些都没办法预测,但可以预测的是,股市未来持续弱势震荡下去一段时间的概率挺大。

同时,上面说的那些机构大佬的减持计划才开启不久,要减持到既定目标还要相当一段时间,这也意味着它们依然会对大市形成持续的抛压。

此外,当前全球为了摆脱极端高通胀危机,还在大力加息中,这也是影响港股下跌的又一大诱因。

今天港股跌那么多,就是因为今晚美股即将迎来议息会议,市场对加100基点的共识很大,这可是不堪重负的压力,所以市场就先跌为敬了。

美国如今已经非常明确通胀不降,加息不止,而当前的通胀还有8%,与3%以内的目标还有巨大,所以未来可能还有几次加息,也意味着对港股的压力长期存在。

所以说,港股现在面临的压力,真的又多又无奈。

所幸的是,现在的港股几大权重板块中,从行业内部看多数的估值已经契合了当前的业绩水平,很多龙头早就跌破行业平均估值水平了,如果没有这些外部的困扰,它们是有不错的吸引力的。

我们现在看到了国家正在倾注大量的政策红利,各种稳经济政策层出不穷,而且三季度以来,开始取得了越来越多的成绩。尤其是在非地产类的传统基建、各种新基建,硬科技产业等等。

客观来讲,在如此多的内外部压力下,我国的经济还能维持幅度并不差的增速发展,已经足够稳健给力了。别看股市跌得比较多,但宏观经济运行真不能说差,我们应该对金融与经济面客观理性地区别看待,更没必要看到一些负面的就对整体全盘否定。

现在,个股层面已经有很多巨头公司开启回购计划,腾讯今年宣布回购计划以来,动辄每天几个亿的回购,还在持续进行中,同时还有友邦、小米、长城汽车等很多公司都宣布了回购计划,并且真枪实弹下场回购。

起码,企业本身是认为自己是低估的。

其实从长期来看,现在国内政策面对互联网平台、教育、地产等监管态度确实有转暖趋势,凭借它们的所在赛道本就是属于未来刚需,尤其互联网这些更是未来数字时代不可或缺基础设施,发展空间还是巨大的。

别看现在跌这么惨,但放在以五年甚至十年以上的长远视角看,只要这些公司不倒下,未来还是能有很大成长空间的。

只是,现在大家缺乏长期的耐心和足够信心。

另一方面,再差的市场里也会有结构的行情。当前还有一些受益于当前宏观变化的行业比如传统能源、材料、粮食、高端制造、各种供应链服务等领域,仍然能有不错的发展红利。

如果不关注那些在漩涡中的行业,这些板块不失为不错的避风港。

03、结语

尽管当前港股的环境甚至未来一段时间,依然都会有较大的压力。

有分析认为,在加息的影响下,美国的通胀已经开始趋缓甚至回落,如果按照目前的加息节奏下去,可能到明年上半年就差不多能把通胀率降到目标位置了,前提是能一直维持美国乃至全球经济不崩。

但如果加息导致经济崩溃,肯定是对目标的本末倒置,绝不是加息想要的。所以现在大家把加息预期都打那么满,或许如果到时候形势好于预期,反而不排除包括港股在内能迎来反弹行情。

此外,从根本上,我们还是觉得用“阵痛”来客观评价当前的港股市场更加理想客观。理由很简单,金融市场关乎国运,国运向上,股市长期必然向上,只是短期会受各种因素影响而出现大波动,也就是以前发生过的所谓的危机。

香港作为中国对外开放最重要的窗口,其金融市场的经济价值和战略意义都无比重要,所以尽管现在港股确实是阵痛不断,我们不应该对其失去希望。也许再熬一熬,到了明年,美联储进入加息末端时,情况就变好了。

希望到时候的港股,能守得云开,再现荣光吧。

Comments