全球最大债券市场——美国国债市场近期的剧烈波动性,令试图同时押注紧缩性全球货币政策和俄乌冲突引发大宗商品价格冲击进而刺激避险需求的交易员面临巨大挑战,而后者(大宗商品价格冲击)正引发市场对类似“上世纪70年代式滞胀”的担忧。

自俄罗斯出兵乌克兰之后,美国国债价格大幅上涨,收益率不断下滑,避险投资者纷纷买入这一普遍认为最安全的资产之一,同时引发债券投资者争相购买美债,以避免未来价格攀升时错过买点。

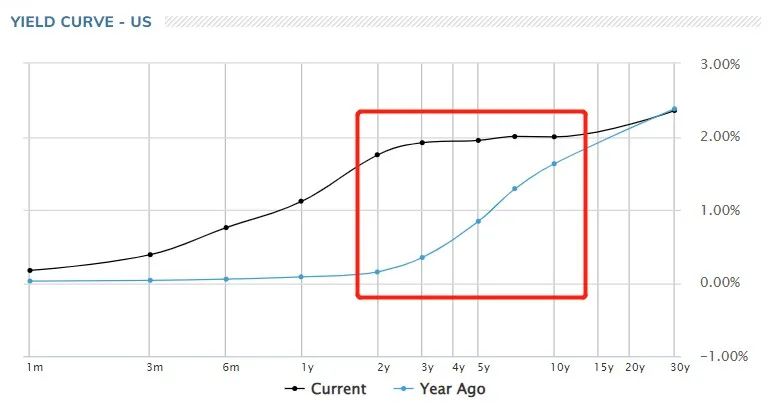

智通财经APP观察到,在上周,情形似乎出现了反转,随着对通胀率仍未见顶担忧再度成为债市焦点,美债避险买盘逐渐退场,两年期美债收益率飙升至两年来最高点。随着消费者价格指数(CPI)大幅飙升且可能仍未见顶,显示美联储极大概率于美东时间周三开始加息周期。而在今天,10年期美债再次被大幅抛售,收益率一度达到2.10%,创2019年7月以来的最高水平。在3月9日,10年期美债日内收益率一度低至1.837%,最后以1.958%高点收盘,在3月10日日内收益率一度低至1.913%,最后以2.021%高点收盘,在上周几乎每天都在上演类似的剧情,究竟该不该继续押注?交易员们“纠结无比”。

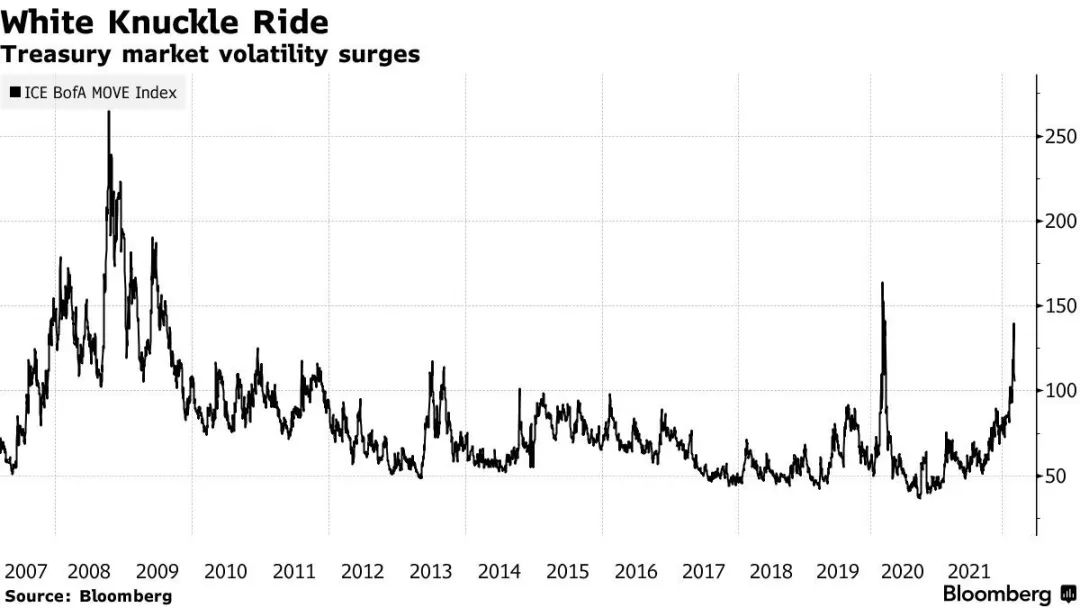

此前剧烈的波动给交易员们带来了一个难题:抛售美债实现获利出逃之后,尽管目前大家手头上拥有大量资金,但押注错误的人将面临惨重代价——在变化如此迅速的投资环境之中,做出看涨或看跌预判似乎都有足够的理由。这种来回拉扯使得广受关注的美国国债隐含价格波动性指标达到了自2020年3月新冠疫情初期崩盘,或2008年金融危机之后的最高水平。

面对这种情况,一些对冲基金一直在谨慎行事,以避免因错误的押注、去杠杆化和平仓而蒙受亏损。长线投资者加大了对长端美债(10年期以上)的押注,认为随着美国经济增长前景黯淡,长端美债将会有更好的表现。

与此同时,资产规模较小的投资者一直在向一些专注于短端债券的主动管理型ETF基金投入手头上的现金,以过渡经济增长放缓时期,有数据显示这一趋势自年初以来一直很普遍。

芝加哥期货经纪公司RJ O’Brien董事总经理John Brady表示:“毫无疑问,这是一个属于短期交易者的市场。”他指出,在过去两年接近零利率的情况下,长期投资者没有抓住利差带来的机会。

美国国债市场波动性剧增

这一波动性反映了更广泛的市场波动,因为此时投资者正评估俄乌冲突对全球经济带来的影响,导致股市、债市和外汇市场同时出现剧烈波动。这为思维敏捷的交易员带来了机会,但也带来了在趋势转变中“站错边”的风险。

花旗集团策略师William O’Donnell表示,自俄乌冲突升级以来,美国国债市场的走势对“对冲基金和热钱账户”来说是2020年3月以来最大的风险价值(VAR)冲击。他表示,花旗的衡量指标显示,美国国债市场的成交量已从较高水平下降,“当时有一种观点认为,这是一个不错的获利机会,而现在有一种情绪,认为我们应该脚踏实地,减少交易规模。”

值得注意的是,在上周,美国银行业曾指出,在美联储今年将多次加息的预期下,一些往常较热门的交易近期开始大幅缩减。美银表示,交易量下滑代表着市场在短期内面临不确定性,而这明显体现在潜在的波动性剧增上,并指出整条收益率曲线上的隐含波动率均大幅上升。

美银指出,在上周二,追踪交易员对美国债券市场波动预期的ICE美国银行移动指数(BofA MOVE Index)触及140.03点,为2020年3月以来的最高水平。

美国国债经历了过去10年中最糟糕的一周,在5天内损失的价值相当于过去一年的全部利息支付。美国国债指数今年下跌了3.8%,超过了自1973年以来Bloomberg data有记录的任何全年跌幅。

经济衰退预期

自上个月以来,大宗商品价格飙升使得市场对于经济增长放缓的预期越来越强烈,市场担心在利率上升之际经济增长速度将放缓,甚至有交易员认为“滞胀苗头”已非常明显。这进一步刺激了本已强劲的所谓“趋平交易需求”,即押注随着经济增长前景黯淡,短端收益率将比长端收益率升幅更加剧烈。在3月7日,两年期和10年期美债收益率的差值缩小至仅19个基点,这是自2020年3月新冠疫情初期导致美国经济面临停滞以来的最小差值。

不过,在交易员们试图判断自己是否有胆量押注趋平之际,长线投资者正专注于保护其资产免受不断增长的下行趋势风险的冲击。花旗集团策略师O’Donnell表示,部分养老金和保险公司的资金流向集中于买入10- 30年期美债的期权,如果明年美国经济大幅放缓,收益率从当前水平回落,这些期权持有者将会获利。

Western Asset基金经理Molly Schwartz表示,该公司已开始将旗下一只主要基金更多地转向较长端债券。截至去年年底,该公司管理着近5,000亿美元资产,Schwartz表示:“我们正在将一些前端敞口移至收益率曲线上方。”

也有分析观点认为,收益率抬升为个人投资者提供了一些好处,他们可以将利息和本金再投资于收益率更高的债券。

主动管理型债基受投资者热捧

CFRA Research的ETF和共同基金研究主管Todd Rosenbluth表示,这种波动似乎也增加了投资者们对一些ETF基金的兴趣,这些基金寻求主动管理市场风险,并专注于短端美债,他提到了太平洋投资管理公司和摩根大通等大型金融机构旗下相关产品今年以来的资金流入量。

Rosenbluth表示:“从历史数据来看,投资者一直愿意相信主动管理型债基的基金经理能够通过寻找风险较低的额外收益来应对市场的不确定性。”“可以理解的是,与去年相比,今年的资金流向为利率抬升这一预期提供了一些保护空间,而当时去年的固定收益型ETF面临的风险较高。”

对于那些一直保持防御性态势并保持较低水平的利率风险敞口投资者来说,收益率的上升可能提供了一个重返市场的机会。

Cresset Capital首席投资官Jack Ablin表示:“我们仓位持有时间较短,并试图回到中性水平,因此在我们看来10年期任何资产的2%水平对我们来说都是合理价值。”

Comments