在本周伊始,美国三大主要股指连续两个交易日在震荡交投中收跌,相比之下,大宗商品普遍大涨。市场为何会有此反应,在交易什么?后续会有何演变?

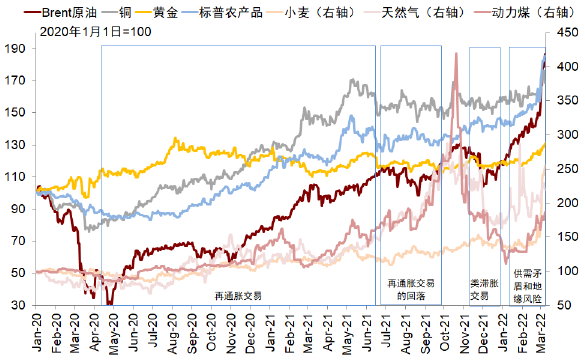

本周初全球市场再度剧烈动荡,周一亚太、美股和欧洲主要市场普遍大跌,中国市场也因此受到波及,港股甚至已经创出疫情以来新低,周二也延续跌势。相比之下,大宗商品普遍大涨。布伦特油价一度逼近140美元/桶,为2008年以来新高,WTI原油也逼近125美元/桶,小麦继续大涨7%,LME镍涨幅更是高达74%。在避险与通胀情绪交织下,我们看到美元指数继续走强至99,黄金冲击冲高2000美元/盎司,美债利率持平微升,但主要受通胀预期推动(10年Breakeven创2.85%的新高,TIPS实际利率则跌至-1.07%的低位)。

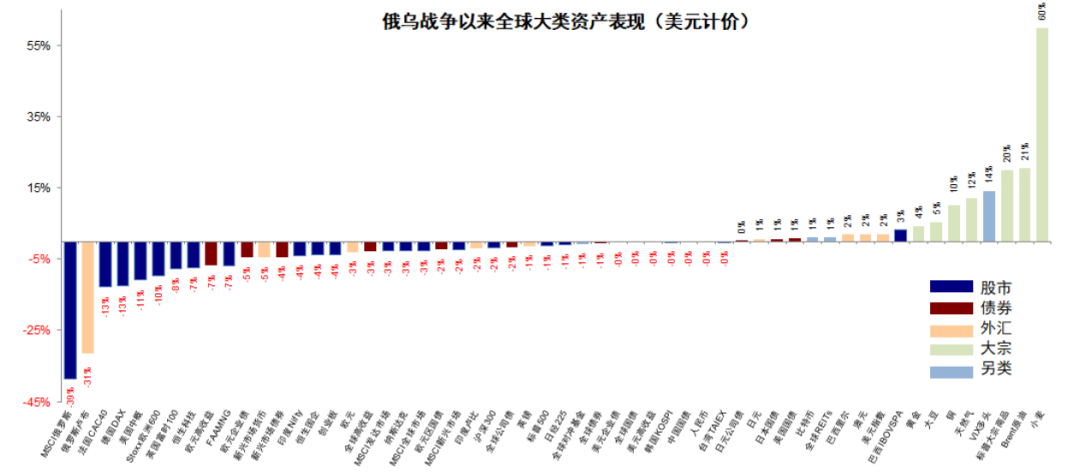

图表1:俄乌局势升级以来,美元计价下,全球大类资产中小麦、原油、VIX多头领涨,俄罗斯股汇领跌

资料来源:Bloomberg,Factset,中金公司研究部

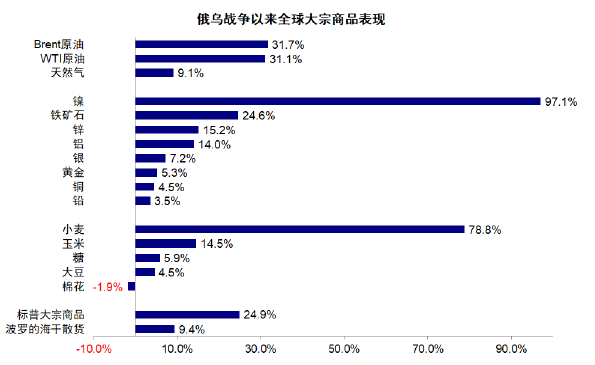

图表2:俄乌局势升级以来,大宗商品普遍上涨,原油、小麦以及LME镍大涨

资料来源:Bloomberg,中金公司研究部

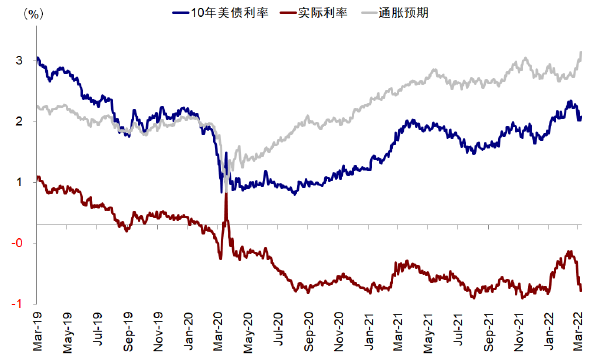

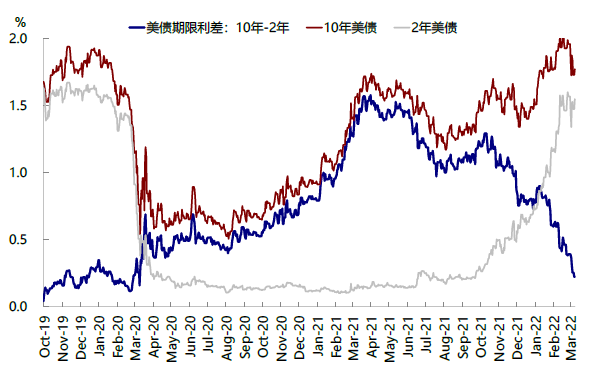

图表3:美债利率持平微升,但主要受通胀预期推动(10年Breakeven创2.85%的新高,TIPS实际利率则跌至-1.07%的低位)

资料来源:Bloomberg,中金公司研究部

一、市场为何会有此反应,在交易什么?

主要的原因是交易逻辑已经发生变化,从一开始的避险到担心通胀甚至增长趋弱的滞胀。

俄乌局势到目前已经持续了十几天时间,还在继续发酵,但其影响脉络也逐渐清晰。我们在近期有关俄乌局势的一系列分析中(《俄乌局势叠加中美政策错位的资产含义》、《俄乌局势的影响路径与传导逻辑》),梳理了俄乌局势的影响逻辑,主要有四个层面:

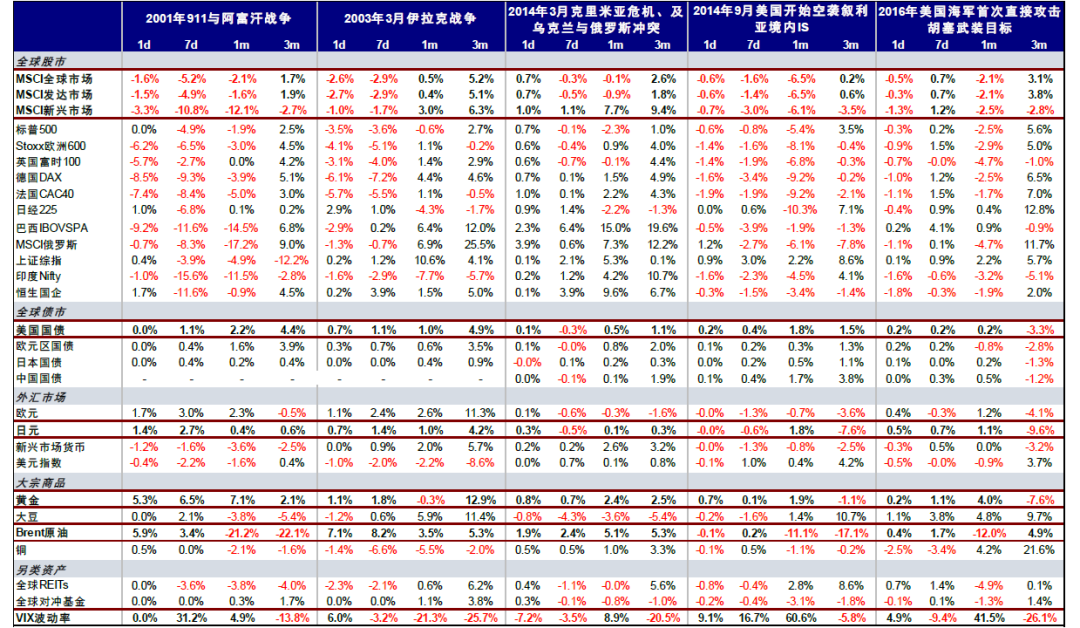

1. 第一是风险偏好和避险情绪。但如果影响只局限在这一层次,那么就不足为虑,甚至不足以作为做太多的调仓的操作,之前历次地缘冲突的历史经验已经多次验证这一点(《地缘风险如何影响资产价格?》);

图表4:过去20年以来较为典型的局部战争前后全球主要市场和资产价格表现

资料来源:Bloomberg,中金公司研究部

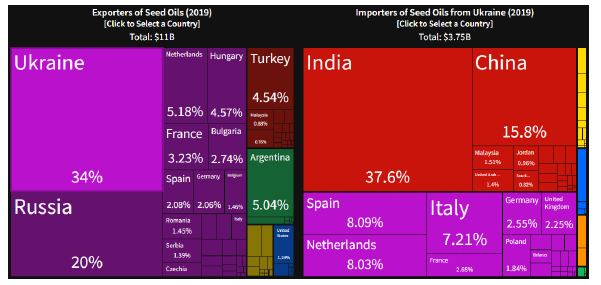

2. 第二层是对于供应链的扰动。地缘冲突从本质上首先都是一个供应冲击,或短或长。此次由于冲突所涉及的俄罗斯和乌克兰的地缘经济和产业结构的特点,其扰动更多集中在主要的资源品上,原油、天然气和农产品(小麦、玉米)等;分地区看对东欧、中东、一部分新兴市场(化肥、农行品)的占比较高(详情请见《俄乌局势对全球供应链影响有多大?》中的分析);

而此次恰巧的是,原本因为疫情和极端天气等因素持续扰动的供应冲击还未完全消退、发达市场通胀本已处于高位的背景下,短期的供应冲击加大了这一矛盾,也自然就加大了市场对于未来价格压力、紧缩预期、甚至衰退预期的担忧(如2s10s利差已经缩窄到20bp左右,是历次加息开启前最窄的一次)。

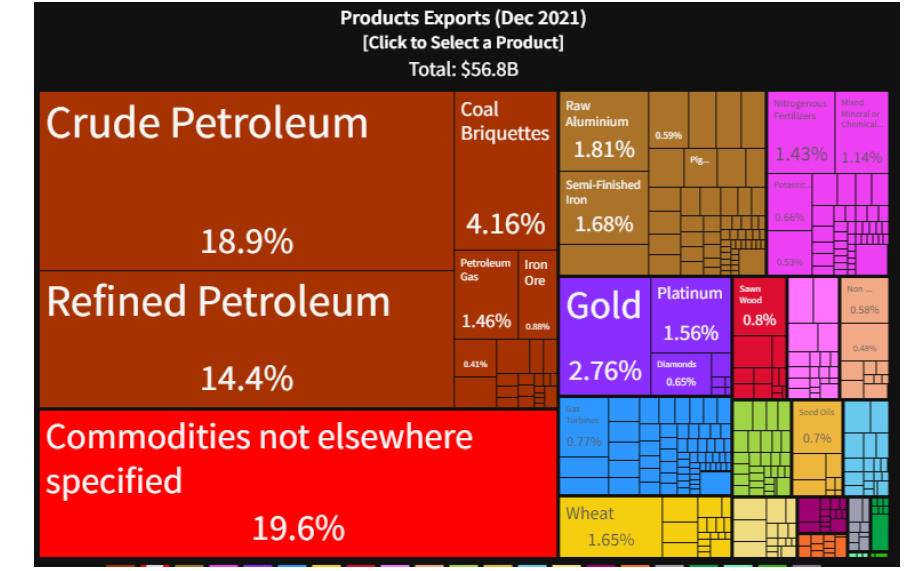

图表5:俄罗斯出口结构(OEC口径,数据截止2021年末)

资料来源:OEC,中金公司研究部

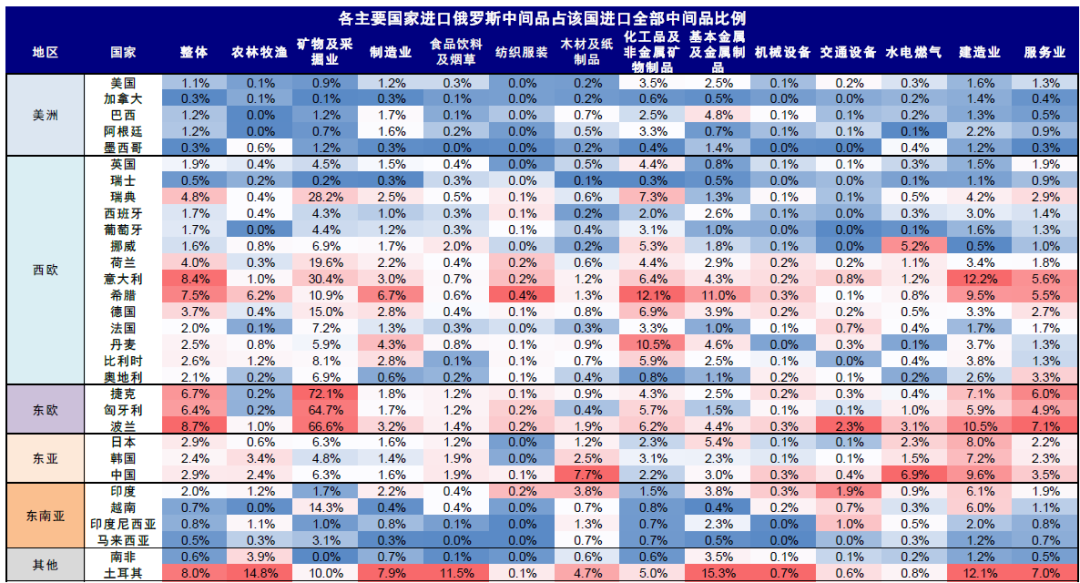

图表6:OECD TiVA口径下各主要国家进口俄罗斯中间品(intermediate products)占该国进口全部中间品比例

资料来源:Haver,中金公司研究部

图表7:2s10s利差已经缩窄到20bp左右,是历次加息开启前最窄的一次

资料来源:Bloomberg,中金公司研究部

图表8:此次由于冲突所涉及的俄罗斯和乌克兰的地缘经济和产业结构的特点,其扰动更多集中在主要的资源品上,原油、天然气和农产品(小麦、玉米)等

资料来源:Bloomberg,中金公司研究部

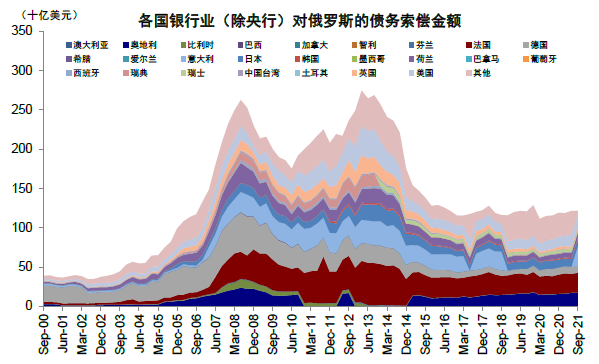

3. 第三层是对金融市场和全球流通性的扰动。从目前俄罗斯对外负债规模、以及外币计价规模和外汇储备的覆盖度、以及其他金融机构对俄罗斯债券的敞口来看,规模都相对较小,直接的冲击也相对可控,因此在面对已有的制裁(如主要银行限制海外美元融资和交易、限制央行动用海外存留的外汇储备、以及将7家银行剔除出SWIFT系统等),目前看影响更多集中在俄罗斯境内的金融资产,例如股债汇三杀,央行提高基准利率到20%、并限制对外付息和资本管制等等[1]。

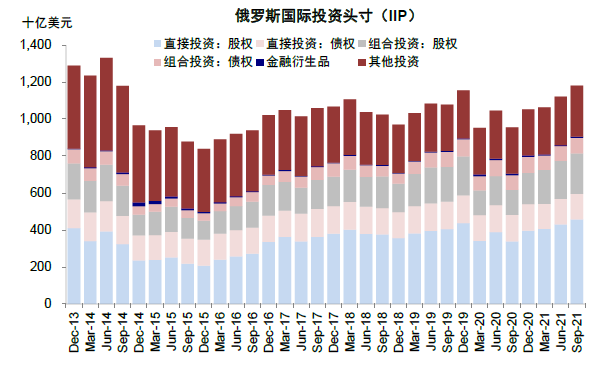

但如果局势进一步升级,例如发生俄罗斯被迫抛售持有海外资产(截至2021年三季度持有海外组合投资规模3020亿美元、其中2180亿美元为股权投资;从外储和俄罗斯主权基金口径看,持有中国资产的比例约为13%和20%),又或者主动被动违约其主权债务(截止4Q21,对外负债4782亿美元,外币债4131亿美元,其中中国所持有的敞口都不大),而倘若这时候又恰好遇到一些金融机构未对冲的衍生品敞口过大、以及对于其他金融体系的敞口过大,那么潜在的流动性冲击就会形成,类似于1998年的俄罗斯主权债务违约导致LTCM破产的事件;也只有在这种情况下,我们预计会停止短期美联储加息的脚步。

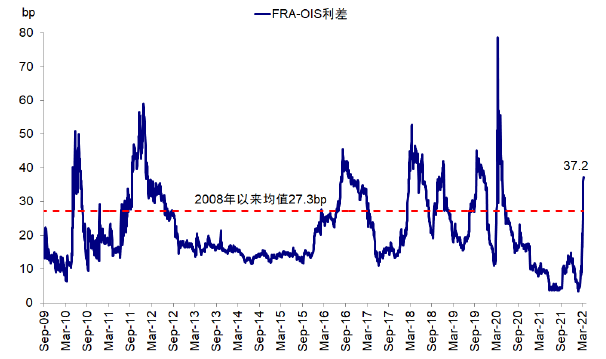

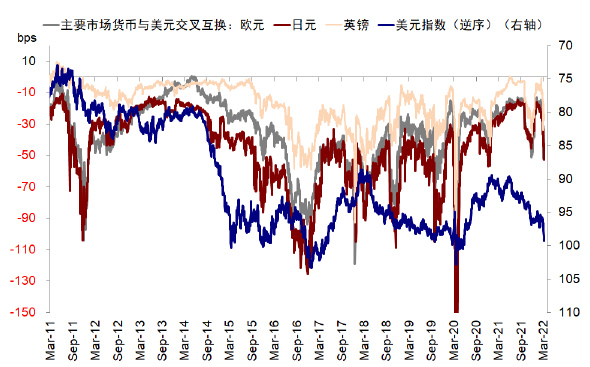

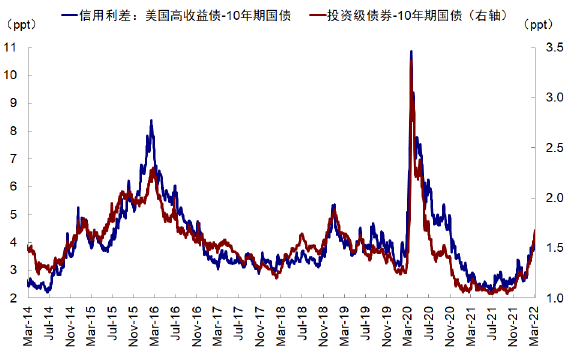

从目前掌握的信息来看,这一风险依然相对可控,但我们也观察到衡量全球美元流动性的欧元/日元交叉互换、美国国内金融体系流动性的FRA-OIS、以及企业融资条件的信用利差都有走高迹象,值得密切关注。

图表9:2月中旬以来,FRA-OIS利差快速抬升,当前抬升至37.2bp,高于2008年以来均值水平

资料来源:Bloomberg,中金公司研究部

图表10:近期主要汇率兑美元的较差互换同样抬升明显

资料来源:Bloomberg,中金公司研究部

图表11:近期美国高收益债及投资级信用利差同样攀升明显

资料来源:Bloomberg,中金公司研究部

图表12:截至3Q21,各国银行业对俄罗斯的债务索偿金额主要来自法国、奥地利和意大利银行

资料来源:haver,中金公司研究部

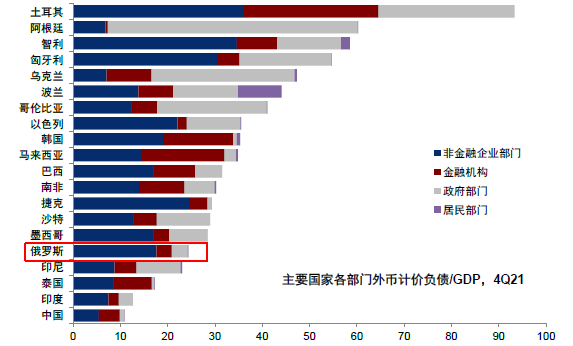

图表13:截至4Q21,俄罗斯各部门整体外币计价负债占GDP比例约24%,其中非金融企业部门约18%

资料来源:IIF,中金公司研究部

图表14:截至2021年三季度持有海外组合投资规模3020亿美元、其中2180亿美元为股权投资

资料来源:haver,中金公司研究部

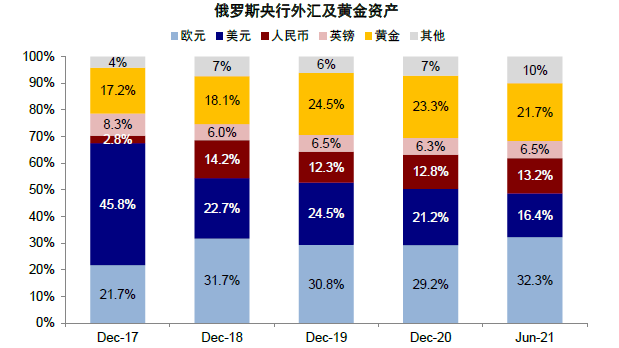

图表15:俄央行外汇及黄金储备中美元占比回落明显,从2017年末的46%降至2021年6月末的16%

资料来源:haver,中金公司研究部

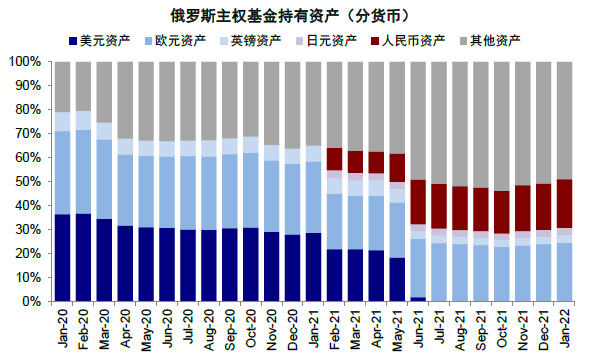

图表16:2021年以来俄罗斯主权基金开始逐渐加持人民币资产;2021年6月后持有美元资产已清零

资料来源:haver,中金公司研究部

4. 对于贸易和全球增长的拖累,是相对更为中期的变化,同时对欧洲的影响更大。

目前来看,第一层面的影响已经出现、第二层面影响最为显性且仍在发酵、第三个层面的影响尚未成为主导值得关注,这也就不难解释近期市场波动的原因,避险和通胀甚至滞胀担忧交织影响市场走势。

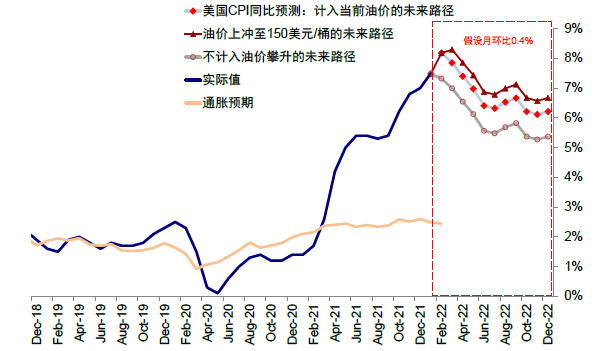

二、后续可能演变:事实性的供应冲击已经造成,但更重要的是“远端”通胀和加息路径

对于第二层面也是当前最为显性的供应链扰动,我们已知且确定的是,事实性的冲击都已经造成,不论因为何种原因(港口封锁或运输不畅、自发的减少、还是因为金融信息传递效率的下降),相应的影响也已经造成(例如我们测算如若计入当前油价后,通胀拐点较不计入油价攀升情况下延后1个月出现;如若油价在未来3个月攀升至150美元/桶,拐点延后2个月)。

图表17:我们测算如若计入当前油价后,通胀拐点较不计入油价攀升情况下延后1个月出现;如若油价在未来3个月攀升至150美元/桶,拐点延后2个月

资料来源:Bloomberg,中金公司研究部

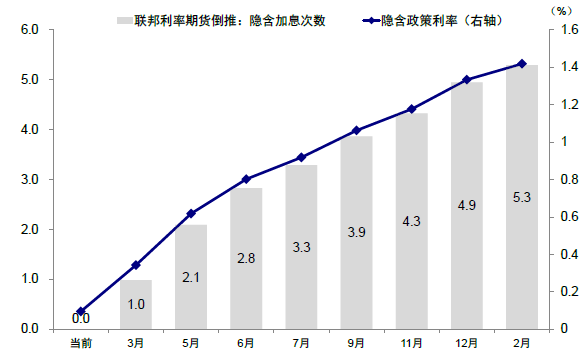

但更重要是影响究竟是瞬时的上冲、还是会持续维持高位甚至进一步上行,对于“远端”的通胀路径和货币政策路径更加重要。毕竟如果没有这次冲突导致的油价等大宗商品大涨,美国的通胀和供应矛盾是有望逐步改善的(2月非农薪资回落就说明了这一点,《从非农和供应链看疫情改善的效果》)、而且市场对于“近端”的加息预期计入也已经比较充分。

图表18:当前CME利率期货隐含3月加息次数1.0次、6月加息次数2.8次、12月加息次数4.9次

资料来源:Bloomberg,中金公司研究部

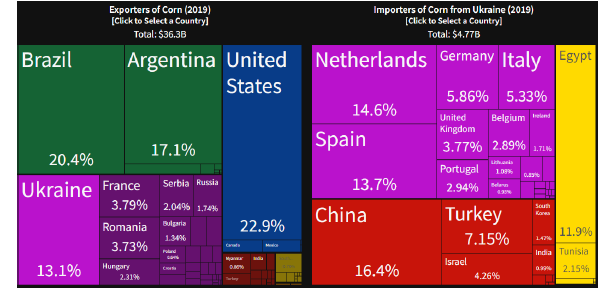

而后续这一路径的走势又高度取决于接下来制裁和局势的进展,特别是短期极端值的走势。目前欧美在是否制裁俄罗斯能源出口上存在一定分歧,这与对其依赖度不同有关(例如美国原油进口中俄罗斯只占到8%左右,而欧洲的依赖度更高,特别是天然气)。如果不制裁,目前已近冲到高位的大宗商品价格很难维持。如果欧美果真采取严格的制裁措施,短期导致俄罗斯大约700万桶的出口量出现巨大短缺,虽然根据我们大宗组的估算各方的供应可以填补这个“窟窿”(OPEC产量空间300万桶,剩余产能200万桶左右,伊朗100-150万桶,页岩油估算200万桶),但是在能够有效填补之前的溢价上冲可能还是难以避免,更不用说情绪的扰动。

图表23:玉米的出口结构,以及乌克兰玉米的出口目的地(数据截止2019年末)

资料来源:OEC,中金公司研究部

图表24:菜籽油的出口结构,以及乌克兰菜籽油的出口目的地(数据截止2019年末)

资料来源:OEC,中金公司研究部

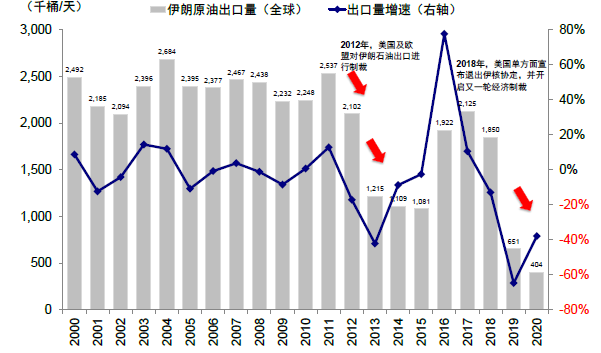

图表19:欧美于2012及2018年对伊朗原油出口进行了两轮制裁,2013年伊朗原油出口量骤降42.2%,2019年骤降64.8%

资料来源:wind,中金公司研究部

三、接下来观察什么?制裁、加息路径、期限利差、流动性指标

因此接下来,我们认为重点需要观察以下几个因素,

1)制裁进展:地缘局势特别是能源制裁的动向依然是短期最重要的决定因素。

2)3月FOMC:即将临近的3月FOMC给出后续货币政策路径(如缩表、点阵图的加息水平)。从目前局势看,“近端”操作上依然会按部就班加息(就业好、通胀依然高;市场预期3月加息25bp确定性较高),但“远端”加息路径有变数。如果俄乌局势能很快缓解使得价格影响较为“瞬时”,那么通胀压力改善的大方向仍可期待;而如果这一冲击进一步固化,“远端”加息预期的抬升和对利率与市场估值的冲击也需要再度上修。

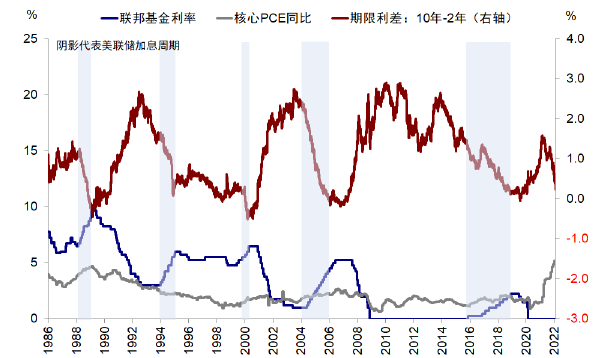

3)期限利差,由于当前避险甚至滞胀担忧交织导致长短端期限利差过快速收窄(目前已经仅20bp),因此美联储可能会需要通过缩表来推动长端利率上行以避免过快倒挂(《如果美联储一次加息50bp》),但是如果通胀持续高企甚至远端通胀比预期的要高得更久更大,那么“曲线倒挂”引发的衰退预期、货币政策两难、企业利润侵蚀、银行板块利润受损等负面影响都可能逐步显现。

图表20:由于当前避险甚至滞胀担忧交织导致长短端期限利差过快速收窄(目前已经仅20bp),因此美联储可能会需要通过缩表来推动长端利率上行以避免过快倒挂

资料来源:Bloomberg,中金公司研究部

4)流动性指标的变化,是否存在流动性风险蔓延的迹象。

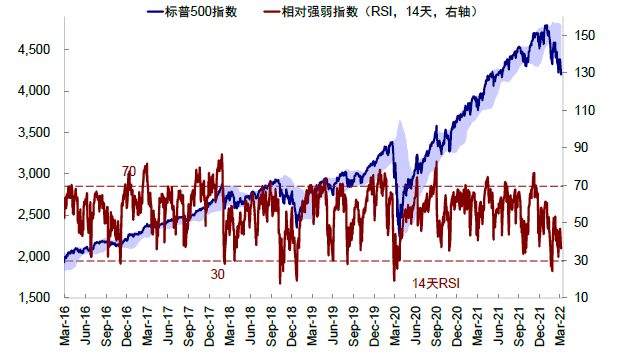

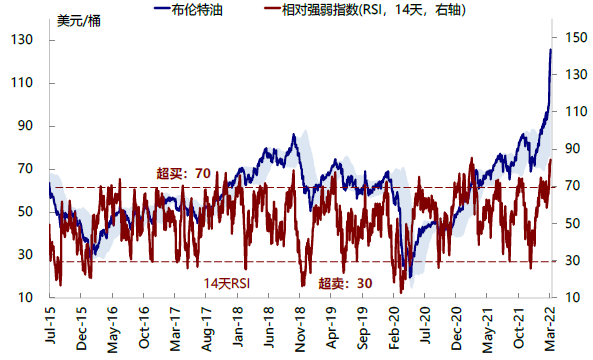

四、市场影响?短期波折但已超卖,大宗可能仍有支撑;如果升级,中下游和银行受损

在这一背景下,市场不排除会承受波折压力直到情形明朗,尤其是对俄乌局势敞口大的欧洲和部分抵御风险能力差的新兴市场。但目前主要市场也已经明显超卖,如港股、欧洲及新兴。相反,大宗商品也明显超买,如黄金和石油,而且其走势还高度依赖地缘局势,因此有可能在高位有支撑,但我们对于从当前高点进一步大幅向上并没有充足把握。

如果局势进一步升级,中下游板块和美股银行因为成本抬升和利差走平可能受损,而相反涨价概念(能源和农产品)、避险(如高股息)和稳增长发力对冲或更敏感。

图表21:当前标普500已接近超卖

资料来源:Bloomberg,中金公司研究部

图表22:当前布油已严重超买

资料来源:Bloomberg,中金公司研究部

Comments