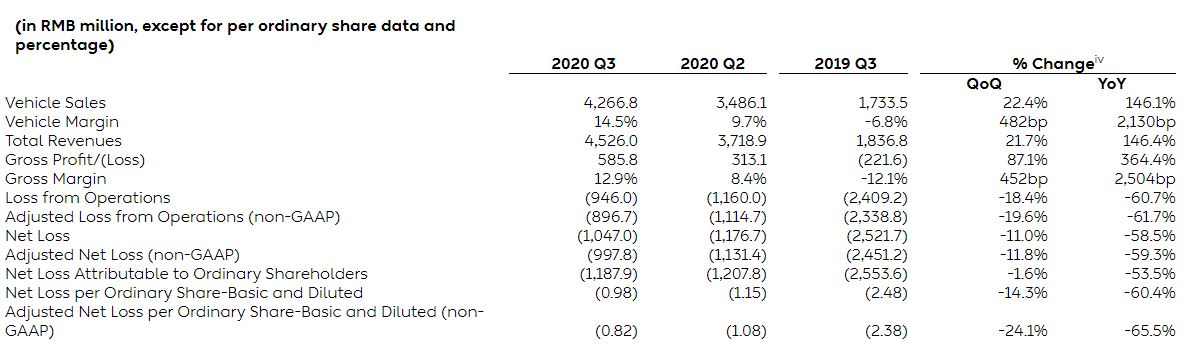

11月17日美股盘后,蔚来发布2020年第三季度财报。财报显示,截至9月30日的第三季度,蔚来营收45.26亿元人民币,高于市场预期的43.8亿元,同比大增146.4%,环比增长21.7%。调整后每股亏损0.82元,市场预期亏损1.22元。

非GAAP项下的调整后季度净亏损为9.978亿元,较去年同期的净亏损24.51亿元减少59.3%,较今年二季度的净亏损11.77亿元下滑11.8%;调整后归属普通股股东的净亏损为9.96亿元。

当季录得毛利润5.86亿元,较第二季度环比增加2.73亿元,而2019年第三季度曾录得毛亏损2.22亿元。这令综合毛利率从二季度的8.4%大幅跃升至12.9%,2019年三季度曾为负12.1%。今年二季度蔚来的毛利率史上首次转正,并保持在正数状态。

公司预计,2020年第四季度营收为62.6亿至64.4亿元之间,高于分析师预期的54.2亿元,预计四季度交付16500至17000辆电动车。截至三季度末所持现金储备222亿元,较二季度末所持的112亿元几乎翻倍。

蔚来股价盘后震荡,截至发稿,仍跌超2%。

分项目来看,蔚来三季度的汽车销售额为42.67亿元,同比大增146.1%,环比增22.4%,主要由于ES6和ES8等畅销车型的销售增长,二季度时汽车销售额也曾同比大增逾146%。

汽车销售毛利率为14.5%,高于今年二季度的9.7%,2019年三季度曾为负6.8%,主要由于某些材料的购买价格下降,以及三季度ES6和ES8产量提升导致单位制造成本降低。

其他销售额为2.59亿元,同比激增150.7%,环比增11.3%,主要由于家用充电桩安装、服务和能源套餐订阅以及已售出的配件产生的收入增加,与三季度汽车销量增长一致。但二季度时,这一收入曾同比增长近148%,环比大增100%。

此外,三季度蔚来的销售成本为39.4亿元,同比增长91.4%,环比增15.7%,主要由于ES6和ES8的交付量同比增加。研发开支为5.91亿元,同比减少42.3%,环比增8.4%,去年研发费用较高与EC6设计开发和2019年四季度全新推出ES8有关。销售、总务与行政开支为9.4亿元,同比减少19.2%,环比微增0.4%,主要得益于节省了总成本,并提高营销和其他支持功能的运营效率。

蔚来汽车在财报声明中表示,由于三季度汽车交付量再创史高,外加平均售价、材料成本和制造效率进一步改善,汽车销售毛利率得以切实提升,并连续两个季度获得正的经营活动现金流。公司的单车销售及综合管理费用同比下降68.2%,体系化效率显著提升。

今年三季度,蔚来汽车共交付12206辆汽车,超过公司官方指引的上限(1.1至1.15万辆),同比增长154.3%,其中9月交付4708辆,创单月新高,同比涨133.2%,包括了3210辆ES6、1428辆ES8和16辆初始交付的电动智能轿跑SUV蔚来EC6。

第四季度伊始,蔚来的交付数据也非常亮眼。今年10月交付新车5055辆,续创品牌单月交付数新高,同比翻倍,并自今年3月以来连续第8个月实现同比增长。其中,EC6交付883辆,是这一新品的首个月度大规模交付,蔚来三款车型均已呈现出热销态势。

这不仅是蔚来月度交付数首次突破5000辆,也是中国高端汽车品牌月销量首次突破5000辆。今年前十月蔚来累计交付31430辆,同比涨111.4%,自2018年6月至今已累计交付63343辆。

Comments