7月16日讯,据知情人士透露,英特尔公司正在研究收购格芯(GlobalFoundries)的交易,此举将推动这家半导体巨头为其他科技公司生产更多芯片的计划,并被视为该公司有史以来最大的一笔收购。

知情人士说,这笔交易对GlobalFoundries的估值可能在300亿美元左右。但并不能保证一定会成功,GlobalFoundries可能会按计划进行首次公开募股(IPO)。GlobalFoundries为阿布扎比政府投资机构穆巴达拉投资公司(Mubadala Investment Co.)所有,但总部设在美国。该公司发言人说,该公司没有与英特尔进行谈判。

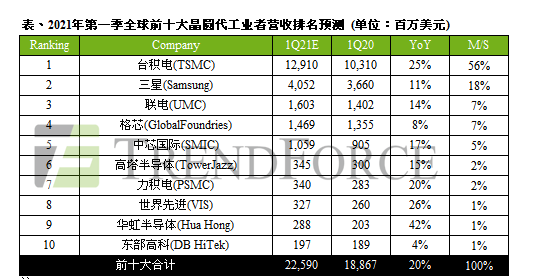

格芯为阿布扎比主权财富基金 Mubadala 投资公司所有,但总部设在美国。据研究机构集邦咨询(Trendforce)数据,按照营收计算,格芯在全球晶圆代工市场占据了约7%的市场份额,位于台积电、三星和联电之后。

值得关注的是,格芯大客户中包括了英特尔的竞争对手AMD。在今年,双方达成了一项长期的芯片组件供应协议,其价值为16亿美元。这将大大加大英特尔的并购难度。

英特尔首席执行官帕特·基辛格(Pat Gelsinger)在三月份表示,英特尔将重返晶圆厂代工,并宣布将投入超 200亿美元,扩大美国的晶圆生产设备,也会在海內外推动更多投资。

此前有多家半导体企业宣布了扩产计划,例如台积电三年内投资1000亿美元用于扩大产能;韩国第二大芯片厂SK海力士千亿美元扩产计划获批。

集邦咨询分析师乔安曾表示,全球半导体需求仍然强劲,加上车用半导体需求吃紧,导致晶圆代工各制程产能多半难求的市况下,交付周期延长。扩产成为解决产能问题的最直接方法。

Comments