美国股市标普500指数跌入熊市,企业盈利面临的风险上升,加之美联储可能不得不以超级鹰派的姿态来对抗40年来最高通胀,令股市承受巨大的压力。在此紧要关头,还有一件事可能会让市场暂时失去一个重要支撑,即从周二开始的股票回购静默期。

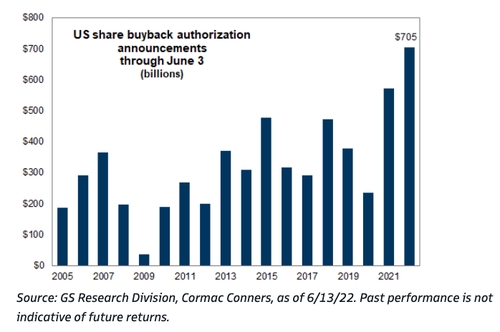

高盛全球市场部门的分析师Scott Rubner对客户表示,美国公司股票回购的静默期将从6月14日开始,预计回购于7月22日重新开放。为了避免被指内幕交易,美国公司通常不会在发布财报的前几周回购股票。

正如Rubner所写:“今年迄今,企业一直是美国股票的最大买家。”Rubner指出:“我们估计,约有47%的标普500指数成分股公司将处于回购静默期。到本周末,估计约有65%的标普500公司将处于回购静默期。”Rubner补充称,静默期内,公司回购股票的规模通常会下降35%。

分析人士表示,股票回购会减少流通股数量,这往往会提振提价。在标普500指数方确认处于熊市之际,股票回购静默期的开启可能是美股多头和试图抄底的投资者不希望听到的消息。

截至周一收盘,标普500指数已连续四个交易日下跌,创三个月来持续最长的一轮跌势。该指数目前较1月初的收盘纪录高位下挫21.8%,自年初以来累计下跌21.3%。周二盘前,美国股指期货有所反弹。在上周美国超预期的CPI数据发布之后,市场对美联储本周加息幅度的预期已经从此前的50个基点迅速转变为75个基点,加大了股市的抛压。

虽然市场人气低迷,但今年有不少手头有多余现金的美国公司趁股价下探低点之际回购自家股票。据Business Insider 5月下旬报道,2022年第一季度,股票回购同比增加45%,环比增加3%。增长主要集中在科技、金融和医疗行业,股票回购总额分别位620亿美元、490亿美元和390亿美元。以科技股为主的纳斯达克指数今年重挫30.9%。高盛分析师今年早些时候预测,2022年标普500公司的股票回购规模有望打破去年创下的9110亿美元纪录,达到1万亿美元。

随着静默期开始,在当前这一股市的关键时刻,美国公司不肆意回购股票,可能会令流动性受到影响。知名金融博客Zerohedge指出,公司股票回购缺席可能暗示股市尚未触底,尽管7月22日回购窗口重新开启后将为市场提供更坚实的支撑。

历史表明,美股的痛苦可能还没有结束。据Barron's,平均而言,标普500指数熊市从峰值到谷底的跌幅接近36%,进入熊市后触底所花费的时间中值约为52个交易日,这意味着市场可能还要10周左右,到8月下旬前后才会触底。

贝莱德投资研究所建议投资者目前应对逢低买入美股保持谨慎。贝莱德首席全球策略师Wei Li给出的理由是,利润率下行风险增加、市场估值并未真正改善以及美联储过度紧缩的风险越来越大。

Comments