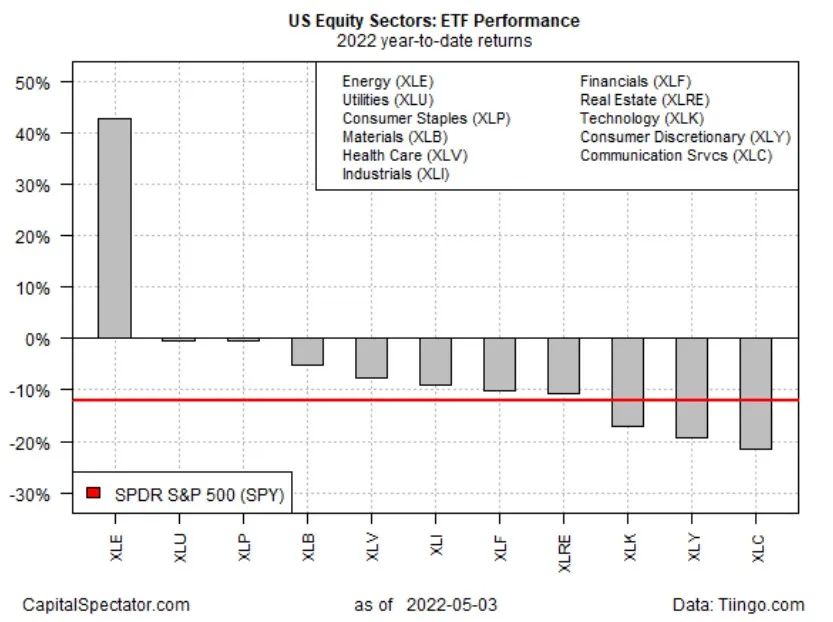

能源股目前为止仍是今年美股各板块中的最大赢家。由埃克森美孚(XOM.US)和雪佛龙(CVX.US)等大型石油公司主导的SPDR能源指数Pacer Swan SOS Fund of Funds ETF|ETF(XLE.US)今年以来已经上涨近49%,美股其他板块乃至整个大盘都无法与之相比。

尽管该能源ETF近期有所波动,但其上行趋势看起来仍然完好。事实上,推动能源股走强的一个关键因素,即俄乌冲突引发的供应中断的问题依然存在,且这场冲突是否会很快结束还没有明显迹象。此外,在可预见的未来,越来越多的人们认为通胀将在某种程度上持续下去,能源行业将迎来一场完美的“牛市风暴”。

本周,能源巨头英国石油(BP.US)公布的一季度财报显示,营收同比大增42.6%达492.58亿美元,经调整后的净利润为62亿美元,高于上年同期的40.7亿美元、同时也大幅超过分析师预测的45亿美元。埃克森美孚早些时候公布的一季度财报也显示,归属于公司的净利润从上年同期的27.30亿美元激增至54.80亿美元,剔除特定项目(34亿美元俄罗斯业务相关费用)的净利润更是达到了88.33亿美元。

然而,当这些开采和销售化石燃料的公司在全球能源价格上涨之际获得暴利的时候,可再生能源与绿色能源领域则遭受打击,iShares环球清洁能源ETF(ICLN.US)今年以来持续走低,跌幅已接近6%。

与此同时,美股其他板块的涨幅远不如能源股,最为接近的是公用事业和日常消费品这两个受益于当前环境且相对安全的板块,SPDR公用事业精选行业指数ETF(XLU.US)和SPDR日常消费品精选行业指数ETF(XLP.US)今年以来的涨幅也仅接近2%。截至目前,表现最差的是通信服务板块,SPDR通讯服务精选行业指数ETF(XLC.US)今年以来跌幅超过18%,几乎是标普500指数ETF(SPY.US)跌幅的近两倍。

小摩:能源股仍有上涨空间

尽管大型能源股出现反弹,但一些分析师认为,能源行业的一些公司仍被低估。摩根大通分析师Dubravko Lakos-Bujas就表示:“能源是唯一一个质量、增长和动能指标都同时提高、且保持有吸引力的价值和收入的行业。”

对于这样强劲的涨势是否能够持续,Dubravko Lakos-Bujas在报告中称:“供需平衡继续倾向于随着商品价格上涨需求也还在上涨,而供应增长应该会继续受到ESG政策和资本成本上升的影响。”摩根大通预测,到2030年,能源需求将超过供应量的20%,需要1万亿美元的增量资本来弥补十年末的差距。

该分析师补充称:“虽然投资者的兴趣和情绪在过去一年明显从历史低点开始大幅度提升,但能源股还远远没有为基本面和股东回报的强劲和可持续前景进行定价。”在地缘政治紧张和通货膨胀的宏观背景下,能源板块看起来特别有吸引力,因为它是“对经济的每个部分的直接投入,也是一种天然的对冲”。

“股神”巴菲特近期增持能源股或许就能证明这一点。Smead Capital Management总裁兼投资组合经理Cole Smead表示,这些买盘表明,“能源是市场中对巴菲特最具吸引力的领域”。

值得注意的是,能源股可并非无风险的投资。如果俄乌冲突结束、或者显示出结束的明显迹象时,能源股可能会遭遇大幅抛售。另外,在世界向绿色能源转型的过程中,能源股还将面临更长期的风险。投资者还担心,不断上升的利率水平加上俄乌冲突的影响将导致全球经济增长放缓乃至衰退,从而导致对能源的需求减少。

不过,在短期乃至更长时间内,随着欧洲和亚洲买家在供应紧张之际争相确保石油和天然气供应,供需形势似乎仍有利于传统能源。但正如美国能源信息署(EIA)在4月中旬所说的那样,石油和天然气等能源面临着“各种因素导致的高度不确定性”,在未来一段时间里,这类大宗商品仍将继续受到国际局势的影响。

Comments