进入2022年,造车新势力第二波上市运动如火如荼。

6月1日,威马汽车式向港交所递交招股书,拟在主板挂牌上市,拟募资金额尚未公开。若推进顺利,威马将与“蔚小理”会师。此前,零跑于3月递表港交所,哪吒也传出冲刺港股的消息。

据招股书,威马汽车2020年总收益达34.46亿,同比增长63.3%;2021年总收益达63.64亿,同比增长84.7%。截至2021年底,威马累计交付电动汽车83,495辆,其中,2021年销量为44,152辆,较上年的21,937辆增长超一倍。

回顾威马的上市之路,可谓一波三折。作为最早一批造车新势力之一,威马在蔚小理前后脚登陆美股后,便加快了资本市场动作,被外界解读为是给上市准备。2020年9月,官宣其D轮完成总额100亿元的新造车史上上市前最大单轮融资,2021年初,威马便开启冲击科创板计划,但却不了了之,随后,威马瞄准了港股。

近半年,威马完成了近6亿美元的Pre IPO轮融资,这让其累计融资额达到了350亿元,公司估值也水涨船高,达70亿美金(约合人民币467亿元)。威马的股东名单中,包括百度、腾讯等互联网巨头和红杉等明星风投,上海国投、安徽合肥产业基金、广州金控等国有产业投资者,以及富豪何鸿燊、李嘉诚的企业。

这不免让人想问:威马有何与众不同,能吸引众多资本为其背书?在当前港股新能源汽车板块表现动荡的情况下,威马的上市是否能为行业注入一针强心剂?

拆解威马招股书,或许能找到这些问题的答案。

非典型新造车

2015年成立的威马,诞生于国内新造车运动兴起的浪潮之中,但无论是团队背景还是造车思路,都与绝大多数的造车新势力相区别。

威马创始人沈晖,可以算作是新造车创始人中最有造车经验的人。创办威马之前,沈晖有一段很长的异国求学及工作经历,分别在沃尔沃、菲亚特等车企任职,2009年沈晖回国加入吉利担任副总裁,在中国汽车史上的重要一役——吉利收购沃尔沃的过程中发挥了重要作用。

2014年底,汽车老兵沈晖选择从吉利辞职,加入从零开始造车的队伍。2015年,沈晖拿下了德国一个电动车制造团队,基于此组建了威马汽车,和李斌、李想、何小鹏等互联网人站上了同一赛场。

沈晖

在汽车行业浸淫多年的沈晖,承接了传统车企多年累积下的造车方法论,并将这些经验融合到了新造车运动中。相比起大多数互联网造车人以特斯拉为标杆,沈晖却仍是将传统主机厂列为榜样,他曾说过:“威马的产品品质要向沃尔沃靠拢,成本控制向吉利学习。”

基于此,可以发现威马的造车思路与特斯拉及其学徒们有着明显的不同。

威马造车的关键词之一是“普惠”。威马的造车理念是坚持科技普惠,将前沿科技量产落地并快速应用于市场,为消费者带来“用得爽、用得起”的智能纯电动车,希望让每个中国家庭都拥有属于自己的新能源智能出行生活。

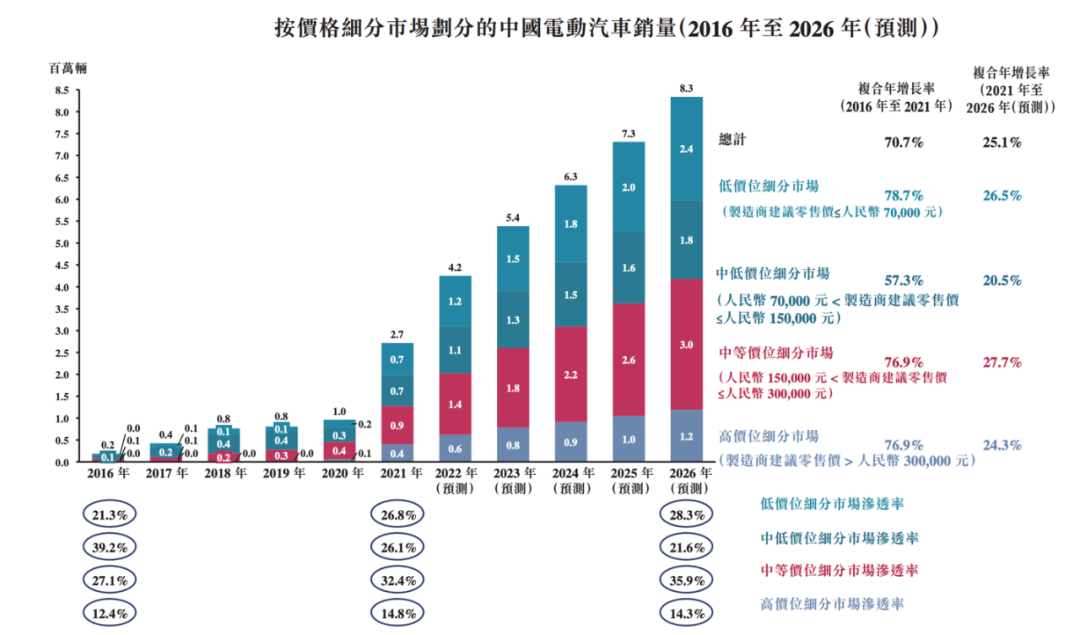

因此,与特斯拉、蔚来从高端市场切入的思路不同,威马从一开始就定位于15-25万价格区间的主流市场,这与新能源汽车市场从“哑铃型”到“纺锤型”的转型相契合。

据IHS Markit调研数据显示,未来10年内15-25万元主流新能源产品市场渗透率将从3%增⻓到40%;到2030年,15-25万元主流市场将占据约60%的市场份额,即市场将进入“纺锤型”结构时代。小鹏、蔚来、理想、哪吒、零跑等品牌往主流市场发力的动作。

威马在这一赛道中不断扩大产品矩阵,据招股书,其计划今年下半年推出旗舰轿车M7,并将在2023年推出基于Caesar平台的全新SUV、轿车及MPV车型。据灼识咨询,在M7上线后,威马将成为2018年至2022年期间中国所有纯电动汽车制造商中推出电动汽车车型数目最多的公司。

图源:威马招股书

威马造车的另一个关键词是“前置”,即在初期进行重资产投入。

出身传统车企的沈晖,在造车一事上格外讲究一个“稳”字,表现之一就是威马坚持要自建工厂。市场上从未停歇关于代工模式和自建工厂孰优孰劣的争论,一方认为代工模式能节省开支、将成本投入于研发,并且盘活国内闲置产能,另一方则质疑,代工模式下品控难以获得保障。

沈晖是坚持要自建工厂的一方,甚至表示“如果选择代工生产,我会天天睡不着觉”。因此,2018年3月,威马新能源智能产业园历经16个月正式建成,是新造车企业中首个自主建成投产的工业4.0智能制造整车工厂。

根据灼识咨询,威马于浙江温州和湖北黄冈的两个生产设施最大年产能为250,000辆。

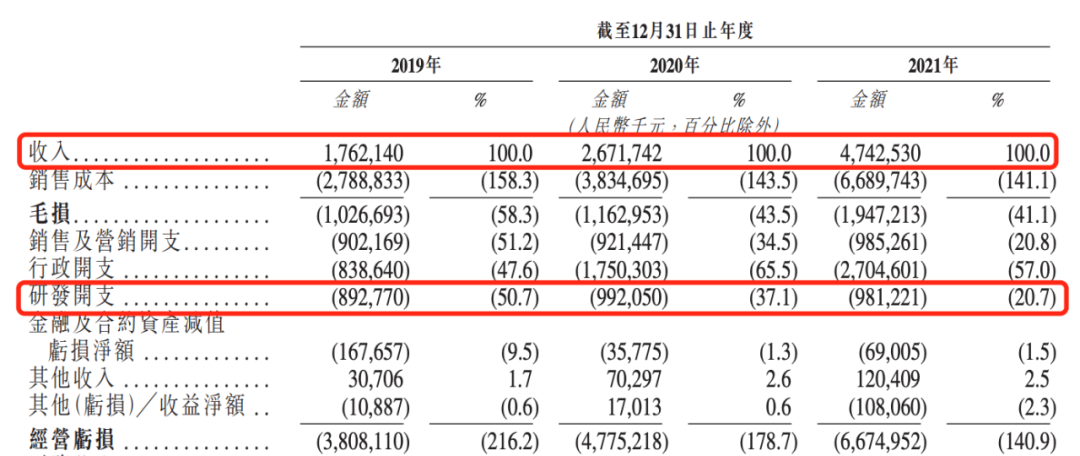

此外,威马的投入前置还体现在研发层面。根据招股书,2019、2020、2021年,威马的研发投入分别为8.93亿元、9.92亿元、9.81亿元,分别占同期总营收的50.7%、37.1%及20.7%。截至2021年12月31日,威马有1141名研发人员,占除蓝领员工外总数的54.1%。

图源:威马招股书

具体到产品上来看,在三电系统方面,威马EEA 4.0是中国第一个量产的集中式域控制电子电气架构,可以使车辆更快实现部分跨域功能,其全域OTA技术允许用户一边行驶一边OTA升级。自动驾驶方面,威马推出了L2级的智行辅助系统Living Pilot 3.5 以及可以实现L4级AVP无人自主泊车功能的Living Pilot 4.0。

威马创始人与管理层深厚产业背景,产品普惠、投入前置的造车思路,以及阶段性的技术果实,是其在这个竞争激烈的行业中的优势。但不能否认的是,这是条难走的路。

边际效应初显

重资产投入前置的造车思路,决定了威马在早期必须扛起较大的财务压力,完善产业链的搭建,再通过规模效应均摊前期成本,才能实现盈利。

现阶段,威马招股书披露的数据显示,威马虽然还处于负毛利、负净利的阶段,不过结合其发展历程及销量增长趋势来看,威马已经逼近拐点。

具体来看,威马首款智能纯电SUV车型EX5自2018年底交付以来,凭借其科技普惠及价格优势杀入市场,成为新势力单一车型销量第一。威马的年度总销量增速保持高位,2021年同比增长101%达44,152辆。

基于这样的销售表现,在营收层面,威马2019、2020、2021年的营收分别为17.62亿元、26.17亿元和47.42亿元;2020、2021年总收益分为别为34.46亿元、63.64亿元。

这里需要区分的是,威马采取经销商销售模式,拥有有621家合作伙伴门店组成的销售与服务网络。该销售模式不同于“蔚小理”的直营店销售模式,在经销商销售模式下,根据会计准则,会计报表中确认的收入需要扣除经销商返利等,而蔚小理的直营店模式直接按终端销售价格确认会计报表收入,两种业务模式的不同,导致相同的销售单价及销售量下,收入金额不一致。

相比起营收,投资者们更关注的是威马的盈利能力。被称为“吞金怪兽”的新造车,企业发展前期的持续亏损是一个较普遍的现象。在独特的造车思路下,威马的盈利曲线正在显形。

首先,虽然威马尚在亏损期,-5.1%的单车毛利率表明其还在“增收不增利”,但是亏损率得到明显控制。

招股书显示,2019-2021年,威马汽车年内分别录得亏损41.45亿元、50.84亿元、82.06亿元,与此同时,毛损率在收窄,从2019年的58.3%下降至2020年的43.5%及2021年的41.1%。

图源:威马招股书

由此可以看出威马在成本控制上的严格,这一定程度上与威马选择的市场定位有关,而更核心的决定因素应该是,威马秉承着严控成本的造车思路。

其次,结合威马的发展阶段来看,其2018年开始量产,2019年销量规模快速攀升,2020、2021年销量继续提升、产业链趋紧成熟,在这过程中规模效应不断显现,边际效应递减,威马逐渐进入了亏损收窄的阶段,并将向着毛利转正迈进。

这也是新造车企业的一个必经之路,除了采用增程式技术的理想汽车,特斯拉、蔚来、小鹏在上市之时都处于负毛利率的阶段。随着销量规模的扩大,特斯拉、蔚来、小鹏都逐个跨过了毛利转正的节点。而随着威马盈利能力的修复,造车新势力有望集体迈入毛利正向增长的新阶段。

总的来说,威马在重资产前置投入的发展思路下,现阶段的营收水平、盈利水平还有较大的提升空间。不过,随着储备车型的上市、规模效应的提升,威马在早期的投入将换回可观的回报。

港股成新能源热土

在地缘政治环境不确定的影响下,在美上市的蔚小理集体回归港股市场。但是今年以来,新能源汽车板块表现疲软,三家在港股均遭遇破发,截至目前,尚未回归发行价,这与2020年一路狂飙的景象相去甚远。

这是疫情反复、科技股大盘、自身回落调整、全行业供应链难题等多种因素叠加导致的短期现象。

长期来看,新能源取代燃油车依旧是确定的大趋势,根据中汽协的预测,2022年中国新能源汽车销量将达到500万辆,同比增长42%,同时新能源车市场占有率有望超过18%。

在这个大市场中,威马锚定、并已占据先发优势的主流细分市场(即零售价为15-30万元)是最大的细分市场,2021年销量达90万辆,占年度电动汽车销售的近三分之一。这将是未来的一个巨大增量,也是实现新能源汽车普惠的切入口。

图源:威马招股书

此次上市,对威马自身而言,可以得到稳定的融资渠道,继续走在健康的道路上,伴随着增量的释放,及投入前置逐渐产生回报,其企业价值也会被重估;而且,对于疲软已久的新能源汽车板块来说,一个新的好标的或许能够带来正向刺激。

新能源汽车行业并非一个零和博弈的市场,从特斯拉到威马,以及还在成长中的造车者,在共同创造全新的车辆市场与大众生活方式,重新定义汽车企业价值。

汽车行业变革非一朝一夕之事,新造车的传奇故事也还在继续。

Comments