为什么说科技股回调幅度过大是不理性

最近百度回港上市,百度新股认购火爆,孖展超过430亿元,认购倍数近31倍。为什么百度回港上市如此吸引投资者呢?我认为主要有两个原因,一个是前一段时间由美国10年期国债收益率上涨导致科技股回调幅度过大,以至于市场处于不理性的状态。另一个是投资者逐渐适应这种情况,找到适合当下市场环境下的投资标的。

下面,先来说说为什么前段时间的科技股回调幅度过大是不理性的。

美国国债收益率和股市并没有相关性

前段时间美国10年期国债收益率牵动着市场的波动,经常手机屏幕弹出“美国10年期国债收益率突破1.5%,纳指期货一度下跌超过1%”的新闻。在这场美国国债波动中,科技股首当其冲,遭到了不同程度的抛售。尤其是特斯拉,仅仅四个星期,从最高900美元下降至最低539.49美元,跌幅超过40%。这对一家本来快突破万亿美元市值的公司来说,显然是一个巨大的波幅。

那么美国国债收益率收益率上涨对美股是不是真的是致命打击呢?还是不理性的抛售?

在说这次美国10年期国债收益率上涨造成的抛售潮之前,大家先回忆一下,在2019年7月底到10月初,当时也有一场因为美国国债收益率波动造成的抛售潮。不过当时不是长期国债收益率上涨,而是短期国债收益率上涨太快,以至于短期国债收益率超过了长期国债收益率,也就是大家说的利率倒挂。

这次利率倒挂对市场的影响如下图红框所示,影响最大的时候,标普500指数四天下跌了5.59%,纳斯达克指数下跌6.62%。

行情来源:同花顺

当然,现在回过头来看当时的抛售潮其实没什么,因为10月中开始,美股又继续开始上涨了。但是当时几乎全世界都在讨论这件事,主要因为美国牛市已经持续了10年,并且利率倒挂在08年次贷危机暴跌前也出现了。从机理上来说,之所以会出现利率倒挂是因为投资者认为股票市场风险较大,希望买入具有长期稳定现金流的资产保护自己。因此会卖出股票,而买入长期国债。

债券价格和收益率总是反向关系,并且正常的时候越长期的债券收益率越高。当投资者大量买入长期国债,推升长期国债价格,导致长期国债收益率下降,以至于低于短期国债收益率。

回到这次10年期国债收益率上涨带来的抛售潮,会发现这恰恰和利率倒挂相反。因为美联储2020年天量放水,导致通胀抬头。如果通胀抬头的话,拿着债券就不是一件明智的事,尤其是长期债券。因为通胀会吞噬债券的收益,所以投资者会倾向于抛售长期债券。

另外,通胀抬头,加息预期就会抬头,因为美联储其中目标就是稳通胀。因为美国经济还没完全复苏,所以要加息也是未来,因此长期国债收益率上涨也反应了美联储未来加息的预期。

那么国债收益率抬头为什么又对股票有影响呢?巴菲特曾经说过:“利率就像是投资上的地心引力。”从现金流折现法估值模型来看,未来的现金流估值需要除以折现率,折现率常常参考国债收益率。当国债收益率上升,折现率上升,公式分母变大,折现后的数值变小,这也意味着股票要杀估值,股价下跌。

美国科技股在2020年已经上涨到估值非常高的地步,在国债收益率上涨,加息预期的影响下,在杀估值的行情中科技股首当其冲。

这波抛售潮的机理解释完了,那么这波抛售潮合理吗?

刚才解释过,导致国债收益率上涨的投资者行为其实和利率倒挂是相反的。这就变成一件矛盾的事了,如果投资者害怕利率倒挂而抛售股票,与利率倒挂相反国债收益率上涨应该让投资者开心才对呀。

再从更长期的角度看美国10年期国债收益率对股市的影响,下图叠加了美国10年期国债收益率和标普500指数从1962年至今的走势图。

来源:Bloomberg

一眼看过去,这59年中经历了一次美国10年期国债收益率大幅上涨和大幅下跌周期,而标普500指数在两个周期中均持续上涨,在图中看到标普500指数两次最明显的下跌是2000年互联网泡沫和08次贷危机,当时美国10年期国债收益率却是下跌的,而不是上涨。

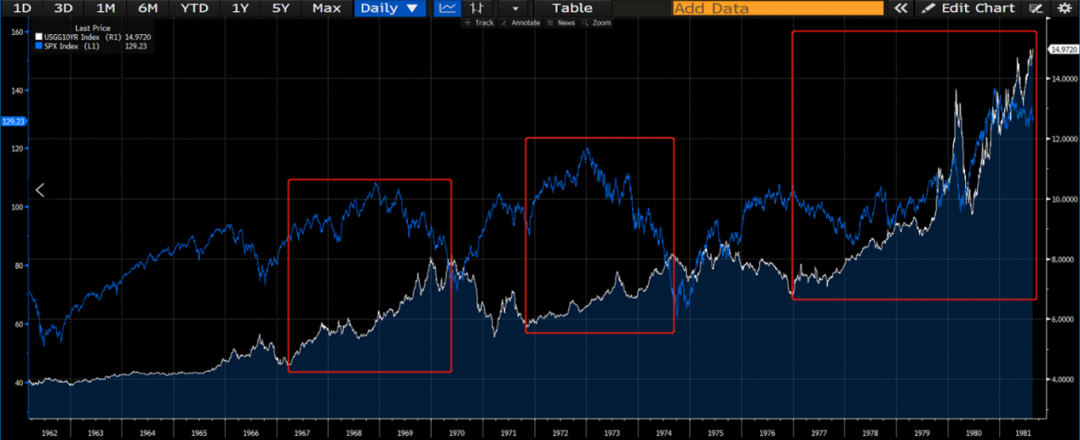

当然,有人会说Regime Change,美国10年期国债收益率上涨周期的背景肯定和下跌周期不一样。那么分开来看,下图是1962年到1981年美国10年期国债收益率上涨的19年,三个红框为国债收益率持续大幅上涨的阶段,对应标普500指数,前两个红色框都是先涨后跌,第三个红框是先跌后涨。

来源:Bloomberg

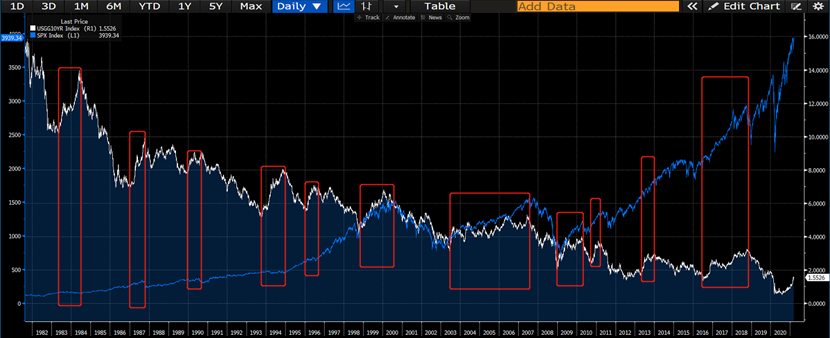

下图是1981年至今美国10年期国债收益率下跌的40年,红框同样标注了国债收益率上涨时标普500的表现。从这些红框中可以看到,在10年期国债收益率上涨的时候,标普500有时候下跌,有时候震荡,还有不少时候在上涨。

来源:Bloomberg

从以上三张图来看,即使不用计算也可以发现,从长期来看,美国10年期国债收益率和标普500涨跌没什么相关性。甚至本次美国10年期国债收益率上涨是从2020年8月初开始上涨,到2021年2月中下旬纳指才开始有反应。

来源:英为财情

抄底百度

既然这次因为美国10年期国债收益率上涨引起的抛售潮是不理性的,我们就可以利用这种不理性。从这次抛售潮中可以观察到,每当美国10年期国债收益率上涨,以道指为首的传统股要强于科技股。那么,我们就需要找到兼具传统股和科技股属性的标的,我认为百度就是最优选择。

首先,百度的传统业务已经升级成移动生态,广告业务复苏。百度App 2020年四季度的月活达到5.44亿,App内搜索量保持两位数增速增长。百家号拥有380万内容创作者,还在App内打通了好看视频、百度知道、百度文库、秒懂百科、拇指医生、百度知道、百度经验等12个重量级产品账号体系。

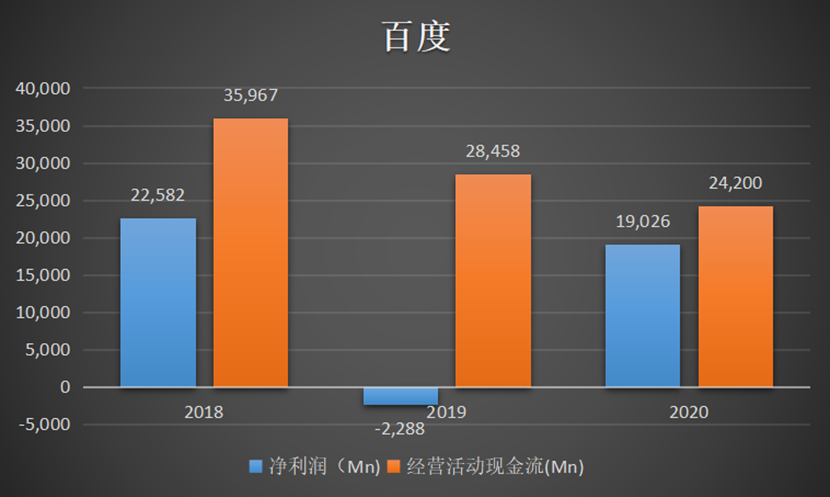

百度的移动生态持续产生稳定的现金流,百度的经营活动现金流常年大于净利润,说明百度的净利润含金量高,甚至在2019年经济不好的年景,也依然能稳定产生现金流。

来源:根据百度财报整理

从稳定产生现金流的角度来看,百度具备传统公司的属性。

同时,百度又是一家有前沿人工智能技术的科技公司。百度的AI技术布局贯穿了全产业链,硬件最底层的AI芯片有昆仑芯片,并且今年昆仑第二代芯片也要量产了。软件开发端有百度大脑,百度大脑将AI解决方案模块化,形成解决方案库,开发人员可以在库中找到开源代码、训练模型、端到端开发套件等解决方案。根据2020年报披露,百度大脑对外开放270多项核心AI 能力,开发者数量达265万,是业内最全面、最领先、服务规模最大的AI开放平台。

最受关注的就是百度的无人驾驶技术,百度在中国和美国已经拿到全无人驾驶测试许可,并在中国多座城市投放无人驾驶出租车。百度在无人驾驶领域走得非常前,在去年的百度世界大会上,百度就展示了没有安全员的无人驾驶出租车。如果无人出租车遇到困难路段,安全员通过5G云代驾控制出租车,“脱困”后无人驾驶出租车可以继续自己行驶。

仅仅无人驾驶这项做成,百度未来的空间都将非常巨大。在这波抛售潮过去之后,百度作为科技股的属性也将驱动股价上涨。

此外,挖掘中概股回港二次上市下的投资机会,可以看看回港上市公司的表现数据。

下表10家公司中,9家上涨,仅百胜中国下跌5.29%,而百胜中国下跌也主要是受到美股连续下跌的影响,导致其美股股价低于港股发行价,引起资金出逃。整体来看,10家公司首日涨跌幅平均数为5.16%,中位数为5.20%,具有不错的涨幅。

来源:Wind

百度也即将回港上市,如果上市首日股价上涨,也将带动美股百度一起上涨。再者,从上表数据来看,百度回港上市也是值得打新的。

总之,这次美股抛售潮无论和之前的利率倒挂对比还是长期的角度来看,都是不理性的。既然不理性,则可以利用这次机会买入优质的公司。百度兼具传统传统公司和科技公司的属性,在这次抛售潮中显然是被错杀的对象。再者,从数据统计的角度来看,回港上市的中概股中上涨概率大。叠加这些因素,无论是打新港股百度,还是抄底美股百度,都是不错的投资机会。

Comments