盘前观察

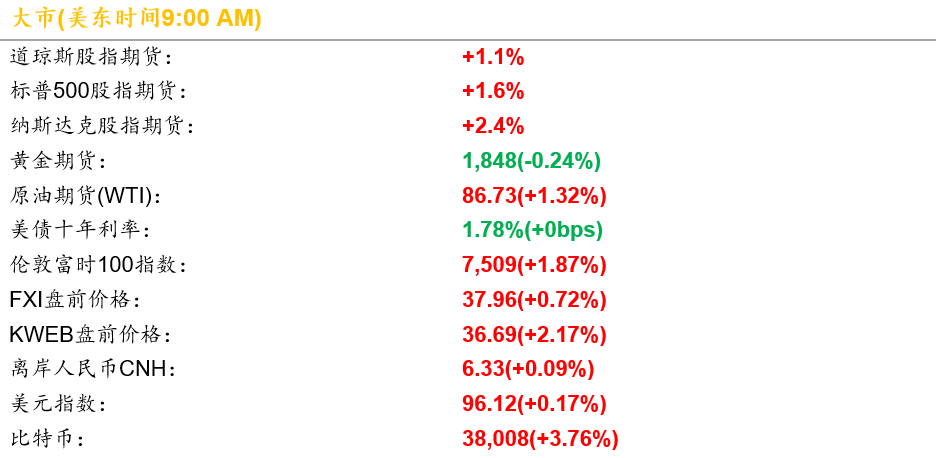

美股盘前大涨。

美联储FOMC会议声明前瞻

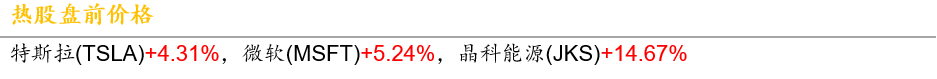

现在基本面分析师是越来越难做了,昨天微软季报后先是大跌5%,分析师想来想去,决定怪罪微软的云Azure增速缓慢(“We’ve kind of hit the highest peak of growth we’re going to see in a while, you have a theme of decelerating growth and harder comps are coming up.”)。没想到,微软现在盘前上涨3%。

今天的FOMC会议声明会怎么说?

去年12月的FOMC会议声明出来之后,市场最后两个小时是一路猛涨。随后几天市场震荡,但是在FOMC会议纪要出来之前(今年1月5日),市场总体上涨。简单说,FOMC会议声明没有问题,错在FOMC会议纪要。FOMC会议声明市场能接受,但是FOMC会议纪要市场接受不了,这是非常罕见的现象。

美联储的会议声明文字不多,就一页纸,所以这次会议声明不应该有不好的东西。“3月份加息”可能是最“鹰”的一句话,但这个决定已经被市场广泛所知。不大可能一次性加50个基点,尽管最近市场有这种声音。美联储现在的节奏是提前两次FOMC会议就给市场预热,比方说3月份加息,那么12月份美联储会议就会暗示。

除了加息决定之外,现在有两个问题市场尚存疑问。

1,今年加息几次,何时加息。根据利率期货市场,今年美联储加息4次,分别是3,6,9,12月。这个问题今天肯定会被记者穷追猛打,鲍威尔也肯定把标准答案都写好了。我估计鲍威尔的说法,会是“未来的事情还没有定下来,还需要看经济数据美联储才能做出反映”,简单说就是打太极。这次的会议声明,除了提3月加息之外,应该不会说关于第2次加息的问题。

2,是否缩表。缩表这个问题是最近市场炒得比较热的话题,鲍威尔这么关心市场的人不可能不知道。关于是否缩表,鲍威尔肯定也是打太极,因为这件事情确实也没有定论。

总之,这两个疑问在今天会议之后,基本上还是疑问。不是美联储不想回答,是他们自己也是用炒股的心态在制定货币政策,走一步看一步,他们没法回答。所以这就会出现个问题,目前市场上那些乱七八糟猜测的声音,会继续存在,至少会持续到3月加息的时候。在3月FOMC会议之前,两次CPI的数据(今年1月和2月)是关键。

总之,我觉得这次FOMC会议的重要性不高,因为美联储想说什么能说什么,基本上已经定下来了。关键的会是3月份的FOMC会议,第一次加息已经没有疑问,关键是以后怎么加。

最后说一下市场。市场是最难判断的,今年美股因为一份美联储会议纪要狂跌不止,好多股票都跌到了非常令人心动的区间。这次加息确定之后,算是消息落地,美股大概率是反弹。反弹途中并不会一帆风顺,毕竟市场的疑问和不确定性还是很多。但是如果从较远的时间线来想(比方说1年),市场的不确定性总是在慢慢降低。因为不确定性高的时候,是在政策转向之前,现在我们基本上跨过了拐点。

公司新闻

波音(BA):4季度营收不及预期,787 Dreamliner飞机延误交付等问题损失达$44亿,2019年以来首次实现正现金流,盘前涨2%。第4季度营收$147.9亿,同比下降3%;每股亏损$7.69,去年同期$14.65。

AT&T(T):4季度营收好于预期,2季度将继续精简业务,预计2022年营收将低于2021年,盘前涨2%。第4季度营收$410亿,同比下降10%;每股收益$0.78,去年同期每股亏损$1.95。

洛克希德马丁(LMT):以$44亿收购Aerojet(AJRD),联邦贸易委员会对此提起反垄断诉讼。洛克希德马丁表示将在30天内决定出庭或是放弃收购,此前联邦贸易委员会也对英伟达(NVDA)收购ARM的交易提起反垄断诉讼。

英特尔(INTC):欧洲法院驳回欧盟对英特尔$12亿反垄断罚款。欧洲法院裁定,欧盟监管机构因英特尔涉嫌排挤竞争对手AMD(AMD)对其罚款,这犯了关键错误。

Meta(FB):彭博:受监管压力,Meta支持的数字货币项目Diem或将出售其资产。Diem是Meta于2019年宣布的稳定币项目,去年该项目主管David Marcus已离职。

特斯拉(TSLA):用于Cybertruck的8,000吨Giga Press巨型压铸机将于下月开始运营。特斯拉将于盘后发布财报。

苹果(AAPL):iCloud服务遭遇大范围宕机。部分用户无法登陆iCloud网站,遇到与应用程序相关的密码问题,或看到有关连接苹果ID服务器出现问题的信息。

伯克希尔哈撒韦(BRK):计划4月30日举行现场的年度股东大会。此前2020年和2021年,由于新冠疫情,年度股东大会改为线上举行。

默克(MRK):将于2025年前向其电子科技业务新增在华投资至少¥10亿。新增投资将聚焦芯片制造领域,扩建长三角电子材料本地开发。

索尼(SONY):向台积电(TSM)在熊本设立的生产子公司进行出资。新工厂将于2024年底前启动,索尼今后两次将多次共计出资570亿日元,作为少数股东参与半导体制造。

动视暴雪(AVTI):将在索尼(SONY)PlayStation平台发布至少3款使命召唤游戏。此前微软(MSFT)已宣布了对动视暴雪的收购要约。

BioNTech(BNTX):计划在德国扩建疫苗厂。其在德国最大的疫苗工厂将增加250个工作岗位,员工人数将增加50%。

晶科能源(JKS):晶科能源登陆科创板,开盘价¥8.5,上市首日上涨111%。

蔚来(NIO):有消息称,蔚来考虑在新加坡二次上市。对此,蔚来回应,对于市场传言,公司不予置评。

百度(BIDU):旗下智能汽车品牌集度完成$4亿A轮融资,有百度和吉利共同增持。集度首款汽车机器人概念车将于今年4月在北京车展发布,量产车型将于2023年上市。

360数科(QFIN):周鸿祎内部信:360集团全面转型做数字安全引领者。360安全卫士等互联网产品要为中小企业提供免费的安全和SaaS化服务,政企安全提供数字安全能力。

其它

全球确诊356,643,692 (+2,320,472)例,死亡5,617,767 (+7,438)例。

美国确诊72,171,208 (+429,510)例,死亡871,937 (+2,911)例。

纽约州确诊4,728,422 (+14,412)例,死亡63,824 (+305)例。

美联储下午两点发布1月FOMC会议决议,鲍威尔下午两点半举行例行新闻发布会。

众议院公布两党法案,包括为半导体和供应链提供$520亿。

众议院一个委员会将于2月8日就数字资产和稳定币问题举行听证会。

中国信通院举办元宇宙安全研讨会,阿里巴巴(BABA)、腾讯(TCEHY)、百度(BIDU)出席会议。

Comments