周一由于东欧地缘紧张局势升温,加上临近美联储利率决议会议,全球金融市场遭遇“黑色”星期一。

美股暴跌

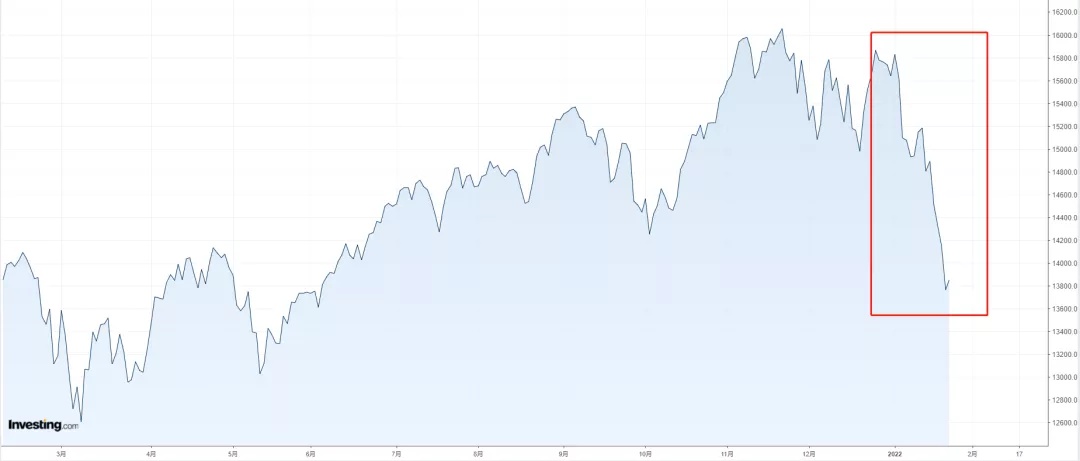

欧洲主要股指大幅下跌,泛欧斯托克600指数下跌近4%;美国三大股指开盘也遭到重挫,以科技股为主的纳斯达克综合指数一度暴跌近5%,不过尾盘在抄底资金的推动下收复全部失地。

纳斯达克综合指数周一最低下跌至13094.65点,距离去年底的历史高点16212.23点已经跌去了将近20%,美国标准普尔500指数和道琼斯工业平均指数昨日创造的低点也距去年的高点下跌约10%左右。

纳斯达克综合指数走势图,来源:Investing.com

进入2022年以来,美股就走上了跌跌不休的道路,这很大程度上受到美联储紧缩货币政策的影响,若美股继续下跌,美联储会考虑“救市”吗?

通胀不允许

首先美联储并没有维护股票市场稳定的职责,不论股市涨还是跌,都不应该是美联储所考虑的问题。近些年来,美联储的首要职能是维护物价稳定和实现充分就业。所以,美联储没有救市的历史依据,更没有法律依据。

而从维护物价的角度来说,美联储更不应该救市。

最新的数据显示,美国2021年12月的CPI 同比上涨7%,再次创下1982年6月以来最大涨幅。事实证明,美国通胀的飙升并不是美联储此前所宣称的“暂时的”,美联储的不作为也遭到了众多专家学者的批评和质疑。

所以,就遏制通胀来讲,美联储早就应该收紧货币政策了。

拜登政府不允许

美国是属于三权分立的政治体系,美联储是独立运行的,不应受到其他任何人物或事件的干扰而影响其独立性。不过,在美国的政治体制下,美联储也很难独善其身。上一任美联储主席耶伦就多次受到美国前总统特朗普的抨击,要求其配合宽松来刺激股市。

不过,新一届的拜登政府,并不像特朗普那样看重股市,更不会将股市当做政绩。

白宫新闻秘书珍·普萨基周一明确表示,拜登不会通过股市来判断经济。言下之意不言而喻。

事实上,美国所面临的物价上涨问题已经非常紧迫。拜登政府已经做了多种尝试来抑制物价,但是效果甚微。白宫此前甚至宣称降低物价是其首要任务。所以,即使白宫想要影响美联储,那也大概率是令其加快收紧货币政策,而不是放水刺激股市。

这一点从美联储主席鲍威尔的第二个任期在获得拜登的提名之后,美联储就出现了明显的鹰派加息倾向就可以证明。

FOMC会议即将揭晓

北京时间周四凌晨,FOMC 将会公布2022年第一次的利率决议,投资者预计美联储将在此次会议上释放3月加息25个基点的信号。

不过,3月加息的预期早已经被市场所消化,目前市场最为关心的是在那之后美联储将如何处理其近9万亿美元的资产负债表。鲍威尔在周三会议结束后的新闻发布会上,可能会对这一前景给出更多线索。

任何加息超过25个基点、今年加息超过三次和缩减资产负债表的言辞都可能被市场解读为鹰派,这将对股市特别是纳斯达克指数造成进一步冲击;相反,若本次会议维持此前加息三次每次25个基点的言论,对缩表也无过多讨论的话,股市可能会迎来反弹,不排除鲍威尔通过温和的言语来安抚市场当前的恐慌情绪。不过,最好不要怀疑美联储紧缩的决心,除非发生系统性风险,不然美联储是不会考虑“救市”的。

需要救吗?

我们从跌幅最大的纳斯达克指数来看,目前该指数已经跌至2021年5月的低点附近,不过周一并未跌破该位置,且出现一个锤子线,短线或有反弹的可能。若出现反弹,自然不再需要所谓的救市,美联储也可能不再有所顾忌。不过若这一位置未能守住并继续下跌的话,纳斯达克指数将进入熊市。

纳斯达克综合指数日线图,来源:Investing.com

Comments