北京时间8月19日港股盘后,哔哩哔哩发布了2021年二季度财报。

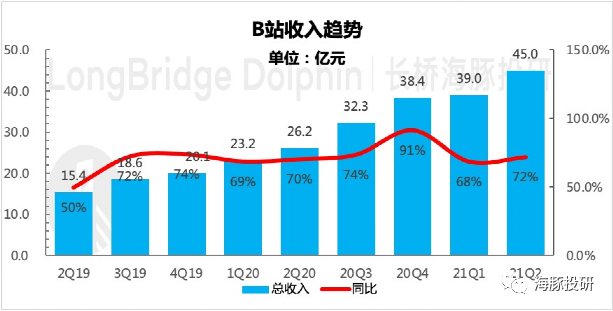

本季B站实现净营收45亿元人民币,同比增长72%,优于市场一致预期的43亿元(彭博),一如既往的超前期指引(42.5-43.5亿元)。

展望三季度,管理层给出收入指引 51亿元~52亿元,隐含增速在60%左右,并不算特别乐观。市场当前对三季度营收的一致预期 51.7亿落在指引区间,而以往情况,指引下限就会超出市场预期。显然这一次B站的三季度指引是略保守的。

二季度经调整净亏损8.57亿元,优于市场预期的10.84亿元。但如果从主营业务的经营亏损情况来看,15.2亿的亏损对应34%的亏损率,而市场一致预期在28%(部分头部大行的预期有所调整,与实际亏损率差不多),细拆数据,主要预期差在运营费用上。(具体原因下文分析)

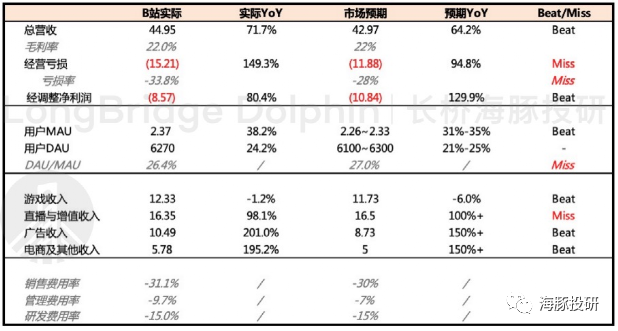

另外在其他关键经营指标上,二季度表现与市场预期差速览:

数据来源:B站财报、海豚投研整理

先说结论:

(1)从整体上看,虽然B站二季度收入端和用户数据,明显beat了公司指引和市场预期。

但7月底公司对外与券商做过一些二季度具体业绩情况的前瞻引导(市场多数认为前瞻并不积极,因此也引发了一轮股价的下跌),随后市场的预期根据这次前瞻也已经调整了一段时间了。

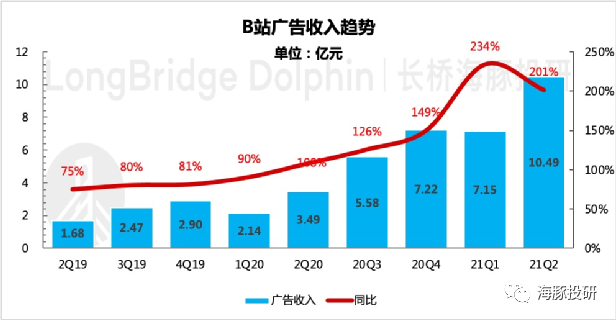

(2)不过,从最终交付的结果来看,广告收入表现显然还是相当出色的,同比翻一倍。

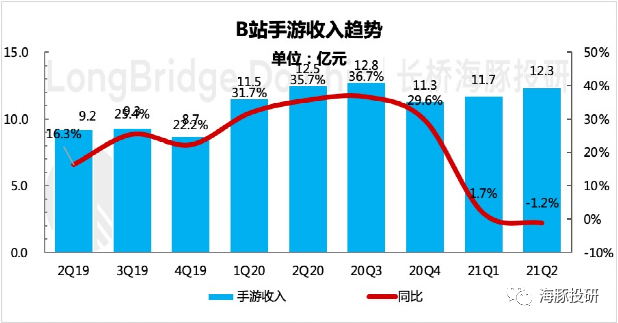

游戏则拉垮的厉害,热门新游虽然如期发布,但整体流水不增反降。自研游戏一般般B站心里还是多少清楚的,二季度对外投资游戏工作室的脚步没有停。

(3)用户大盘增长还可以,但老问题还是没看到改善的迹象:日活用户DAU跟不上MAU的增速,可以说体现出整体用户粘性的下滑。三季度面临了多个监管压力(暑期清朗行动、未成年人保护、直播监管等),预计用户增长可能不如以往的暑假旺季。

但海豚君认为,从长期来看,B的价值绝不仅于此。虽然有着不做贴片广告的初心,而当下花火平台属于私域广告性质,给Up主的分成占绝对大头,变相分吃了不少原本属于B站的潜在商业价值。另外,B站当前的用户活跃度(DAU),公域广告的效果也不能和短视频等其他平台简单对标。

还是那句老话,B站最有价值就是平台上不断长大成为社会消费主力的Z时代用户包括Up主。这部分用户对B站的价值认可度非常高,虽然高频活跃度不如别的平台(靠算法黏住用户),但用户会将B站视为社区,而不是一个信息接收的工具平台。

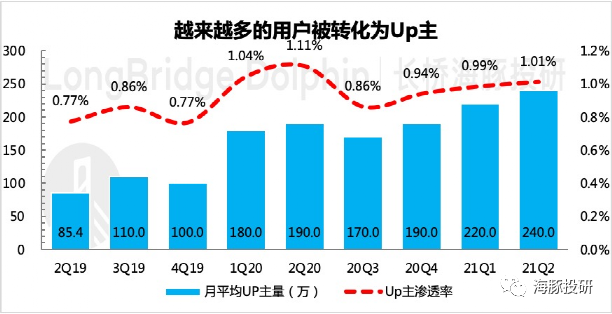

另外,B站用户中Up主占比一直在升高,体现除了一个长期健康的社区生态,越来越多的UGC内容和参与者,使得B站的直播等打赏类的增值服务会比传统的秀场直播更具备优势。

如果从股价走势来看,目前的B站已经跌破合理的估值区间,海豚君认为当前的股价隐含着对B站未来过于悲观的成长预期。短期内股价波动更多的还是受到了监管环境的影响,比如特殊年文化内容监管、未成年保护、暑期清朗运动等。

另外,视频版权监管的压力也对B站造成了一定的影响,尤其对于用户增长、用户粘性方面。预计今年三季度暑期旺季的表现相较往年增长偏弱,结合公司管理层的略保守指引,短期内可能还是走震荡。和其他泛娱乐平台一样,待1-2个季度监管环境缓和后可积极介入。

本次财报数据详细解读

1、整体业绩:Beat指引和预期,三季度指引一般

(1)收入端

二季度B站实现净营收45亿元人民币,同比增长72%,优于市场一致预期的43亿元(彭博),beat管理层指引上限。

数据来源:哔哩哔哩财报、海豚投研整理

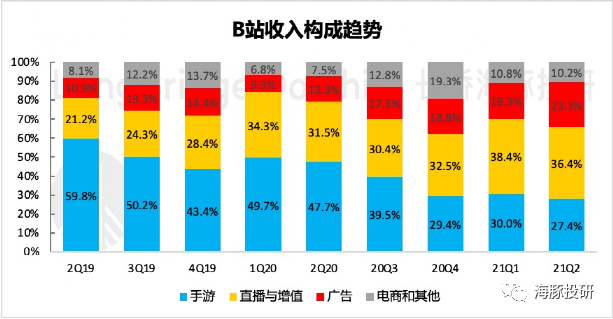

在不同业务中,广告收入增速继续亮眼。虽有热度较高的新游发布,但仍然表现不佳,贡献同比快速回落,直播与增值服务加速。

数据来源:哔哩哔哩财报、海豚投研整理

(2)利润端

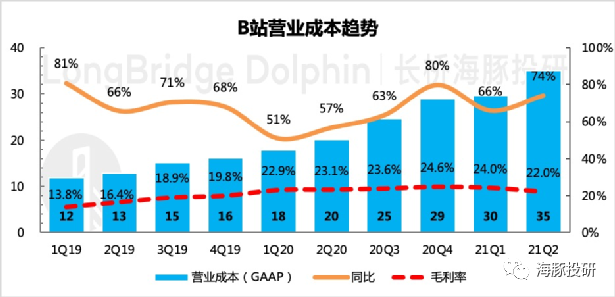

二季度公司毛利率环比下滑2ppt,主要是新游分成增多、内容投资(LPL全球总决赛、电竞常规赛直播权)、提高直播分成(给主播的分成已提升至80%-90%)导致。另外,由于花火的分成大头主要给到了Up主,因此B站的广告毛利率50%左右会明显低于其他平台70-80%的水平。

数据来源:哔哩哔哩财报、海豚投研整理

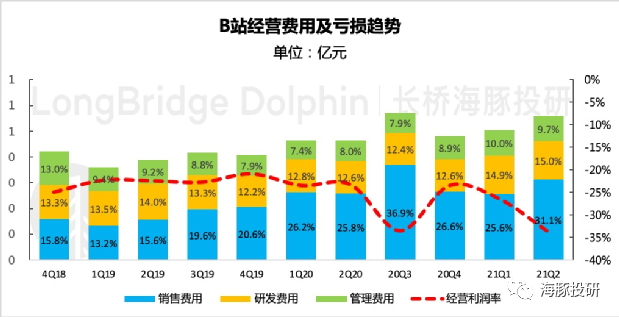

经营亏损(GAAP)15.21亿元,超出市场预期的11.88亿元,主要系营销费用率抬升所致。二季度不少新游发布,营销推广支出较多,环比增加了6ppt。除此之外,本季度员工薪酬和股权激励仍然在同比增加。

数据来源:哔哩哔哩财报、海豚投研整理

2、用户规模:淡季不淡,但多监管下三季度增长或有压力

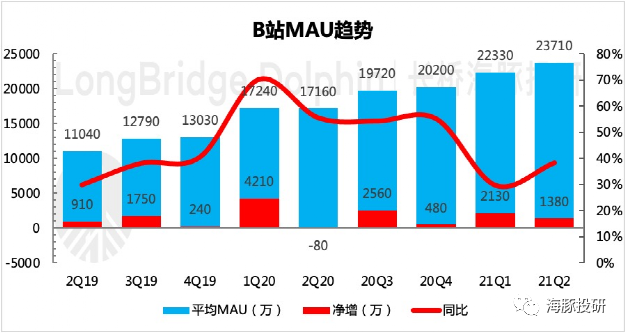

二季度用户规模相比上季度净增1380万人,达到2.37亿人,在去年高基数下仍然增长38%,高于市场预期的30%。

考虑到睿帝此前提出的2023年4亿用户的长期指引,增速按照上一年度8折的消减速度,则今年全年的用户增长速度要超过30%,否则无法完成到2023年底破4亿的目标。(如果消减速度更快,则对今年的增长压力也更大)

数据来源:哔哩哔哩财报、海豚投研整理

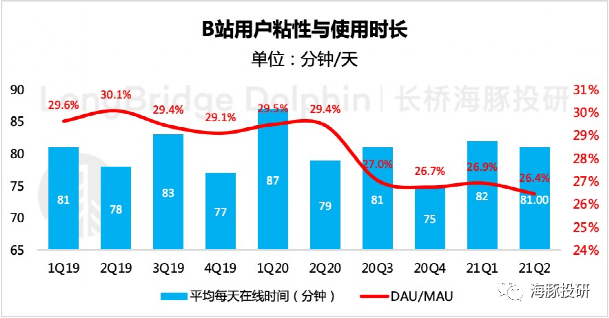

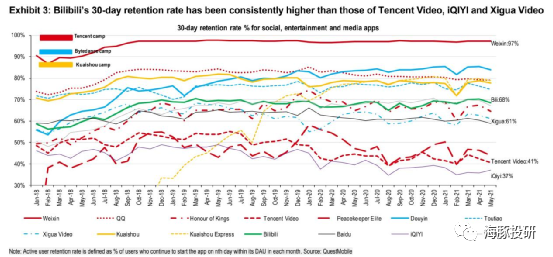

关于用户粘性,老问题仍然存在,虽然有季节性原因,但用户粘性(DAU/MAU)创两年新低。平台的活跃度会影响未来的变现价值空间,尤其是对于广告主来说,更喜欢DAU高或者用户粘性更高的平台。

数据来源:哔哩哔哩财报、海豚投研整理

不过考虑到视频长短本身对于平台的活跃度也会存在一定影响,视频越长,活跃度也相对一般。从Questmobile关于不同视频app的30日留存来看。基本上遵循短视频>中视频>长视频的规律。公司此前提出,目前还在扩大体量规模出圈阶段,对这一指标的长期指引目标在30%。

值得一提的是,二季度b站针对用户粘性,分别作了两个比较突出的功能页改版,预计三季度用户粘性会有一定改善:

a。 一个是竖屏模式“Story Mode”,类似短视频可以直接上下滑动切换视频,主要目的是增加用户时长。

b。 另一个则是暑期刚上线的功能大改版,突出视频创作功能,以引导更多的用户转化为Up主。

数据来源:哔哩哔哩财报、海豚投研整理

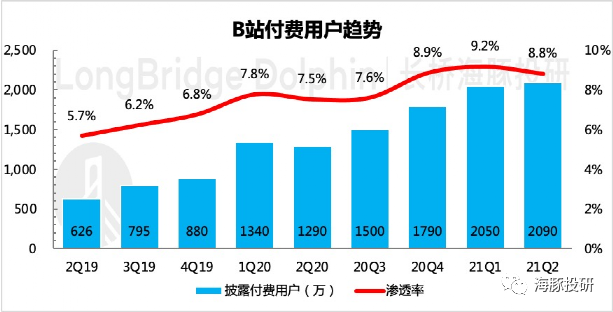

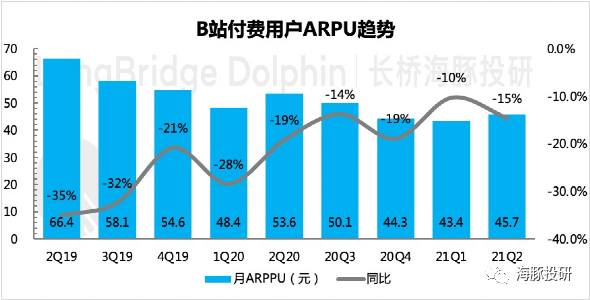

付费用户上,本季度游戏、大会员以及虚拟物品(如硬币、直播礼物b坷垃等)打赏付费用户受季节性影响,整体付费用户2090万人,付费渗透率环比基本持平,但单用户付费水平下滑趋势还在加速。

数据来源:哔哩哔哩财报、海豚投研整理

数据来源:哔哩哔哩财报、海豚投研整理

3、广告业务:景气不减,商业化稳步推进

二季度B站广告收入实现10.5亿元,增速201%,大大超出市场与海豚君的预期(150%)。随着经济复苏广告投放回暖以及B站日益被认可的品牌影响力,有助于继续推动B站广告繁荣。

数据来源:哔哩哔哩财报、海豚投研整理

目前花火平台B站的自己拿掉的分成大概只有6%,并且按照总交易额确认收入,因此拉低了整体广告的毛利率水平。

从B站特有的平台调性来看,花火平台的未来贡献也还会显著提升。但对于B站来说,花火平台对整体业绩的贡献,可能短期内并不是B站核心考虑的指标,而更多的是将花火视作一个维护Up主生态的一个主要赋能工具。

毕竟在B站上,Up主与用户之间的交互高频,甚至存在一些的情感联系。可以视作是一个个私域关系组成。因此Up主也是B站的核心资产。

海豚君猜测,除了需要补充更多的内容供给,考虑到花火的战略意义,这也是b站在不断扩展Up主规模的原因吧。

4、游戏:B站的自研手游还是很难打

二季度B站游戏收入同比下滑1%,对比同行(2季度国内手游市场增速13%),可以说是很不好看了。虽然市场给予厚望的热门新游《坎公骑冠剑》、《机动战姬》、《刀剑神域》纷纷在二季度发布,但流水表现除了《坎公》将将能看之外,其他都很拉垮。

数据来源:哔哩哔哩财报、海豚投研整理

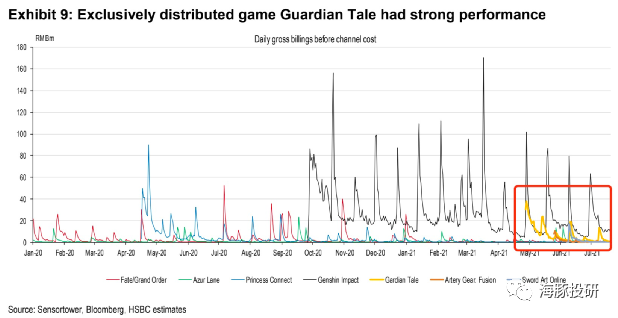

从第三方数据Sensor Tower来看,二季度主要靠代理的老游以及《坎公》的流水支撑,而《机动战姬》、《刀剑神域》的热度下滑未免太快。(黑色线为《原神》流水,黄色线为《坎公》流水)

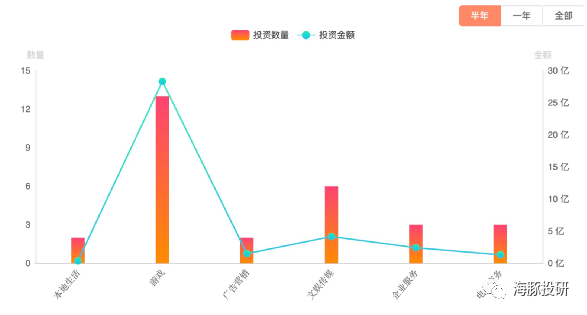

或许是对于自己的能力心中有数,B站在一季度投资了7家游戏公司的基础上,二季度又增加了游戏项目的投资,新增投资6家。

数据来源:IT桔子

5、增值服务:表现优异,预计视频投币分成以及直播热度带来

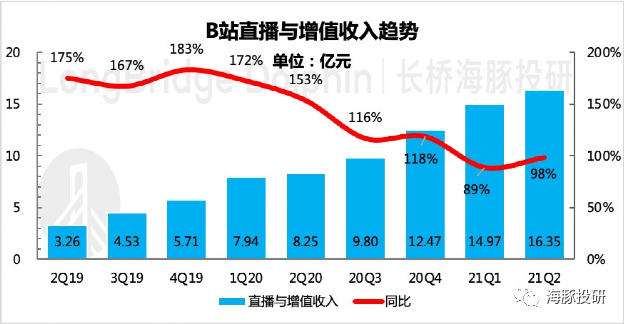

二季度增值业务其实表现不错了,尤其是在整体秀场日暮西山的行业大环境下,实现收入16.4亿元,同比增长98%,略有点低于大行的预期。

数据来源:哔哩哔哩财报、海豚投研整理

B站的直播与增值服务包括大会员、视频投币分成、直播打赏分成等。从付费用户规模来看,考虑到二季度手游表现不佳,另外4月日漫面临新监管政策(先审再播)预计对大会员收入也有影响,因此剔除掉这两部分收入,海豚君猜测此次新增付费用户、整体直播增与增值服务的高速增长,应该主要由硬币分成提升、直播热度提升带来。

这与传统秀场直播不同,目前B站的直播仍然在高速渗透的成长阶段。

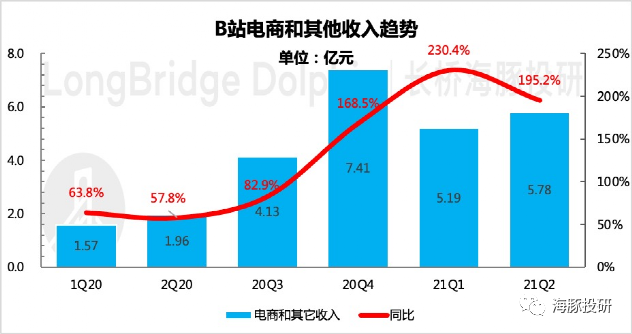

6、电商等其他业务:占比虽小,势头更猛

二季度电商继续高增长近一倍。但考虑这一块收入(会员购)主要靠核心动漫用户消费驱动,目前占比还相对较小13%。但随着Z时代用户中二次元群体的不断壮大,未来的前景也不可过分小觑。因此,海豚君建议投资者可适度关注这一块业务。

Comments