这个周末,“股神”巴菲特的最新财报刷屏投资圈。北京时间8月6日晚间,伯克希尔哈撒韦公司公布的二季度财报显示,因投资组合出现巨额帐面亏损,今年第二季度公司归属于股东的净亏损高达437.55亿美元(约合人民币2959亿元)。

“股神”也未能幸免。

这个周末,“股神”巴菲特的最新财报刷屏投资圈。北京时间8月6日晚间,伯克希尔哈撒韦公司公布的二季度财报显示,因投资组合出现巨额帐面亏损,今年第二季度公司归属于股东的净亏损高达437.55亿美元(约合人民币2959亿元)。面对美股市场的暴跌,其投资组合在二季度的损失金额高达530亿美元(约合人民币3584亿元)。

据财报显示,今年二季度,伯克希尔哈撒韦股票持仓的大约69%集中在五家公司:苹果(1251亿美元)、美国银行(322亿美元)、可口可乐公司(252亿美元)、雪佛龙(237亿美元)、美国运通(210亿美元),重仓股名单与上季度一致。另外,今年以来,巴菲特持续大幅增持西方石油,截止6月末,公司已收购了占西方石油现有股本17%的股票,价值93亿美元。

当前,美股市场对美联储进一步激进加息的担忧再起。在美国7月强劲的非农就业报告发布后,有“美联储通讯社”之称的华尔街日报最新报道称,美联储在下月的议息会议上更难放慢加息步伐。与此同时,本周以来,美联储官员频频释放“鹰派”信号,打破了提前结束加息的市场预期。

股神巨亏

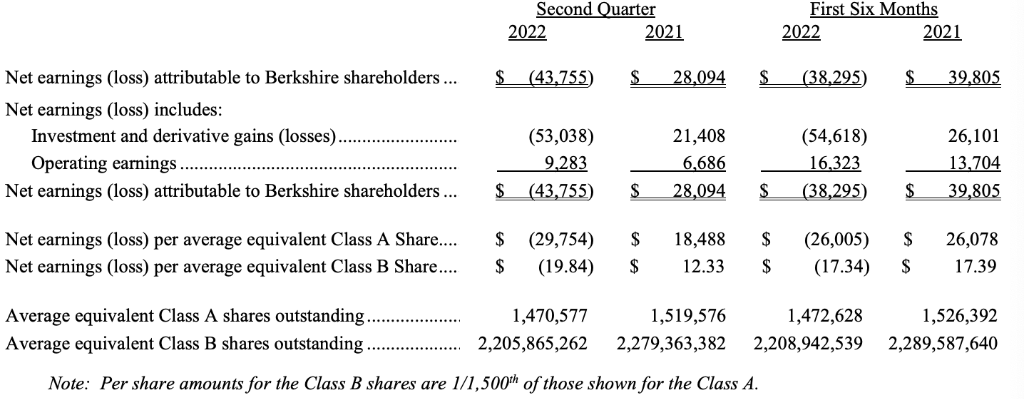

美东时间8月6日上午(北京时间8月6日晚),“股神”巴菲特旗下伯克希尔哈撒韦公司公布了最新财报,因投资组合出现巨额帐面亏损,今年第二季度公司归属于股东的净亏损高达437.55亿美元,上年同期为净利280.94亿美元。

二季度伯克希尔的运营利润为92.8亿美元,同比增长38.7%。此项利润的范畴涵盖集团拥有的保险、铁路和公用事业等业务,不包括投资损益。

据财报显示,今年第二季度,伯克希尔哈撒韦的投资组合在市场暴跌中损失金额高达530亿美元(约合人民币3584亿元)。这导致今年上半年伯克希尔的投资累计损失达到546亿美元。

报表指出,鉴于公司股权证券投资组合的庞大规模,市场的波动以及股票未实现损益的变化,将对公司的业绩产生重大影响。此外,某些以外币计价的资产和负债的定期重估,以及资产减值费用等都可能会造成周期性的净利润波动。

面对二季度的巨亏亏损,伯克希尔在财报中提示投资者,不要过度关注公司财务报告中投资收益的波动,因为任何一个季度的投资损益通常都是没有意义的。

值得注意的是,伯克希尔哈撒韦提交的文件显示,该公司在二季度买入的新股票规模减少至约62亿美元,大幅低于一季度的511亿美元,此外,第二季度公司抛售了23亿美元的股票。

与此同时,伯克希尔也放缓了回购速度。季报显示,伯克希尔二季度共斥资约10亿美元,用于购买公司普通股,一季度回购额为32亿美元。截止二季度末,伯克希尔公司的现金储备略降至1054亿美元,上季度末为1063亿美元。

最新重仓股曝光

据财报显示,今年二季度,伯克希尔哈撒韦股票持仓的大约69%集中在五家公司:苹果(1251亿美元)、美国银行(322亿美元)、可口可乐公司(252亿美元)、雪佛龙(237亿美元)、美国运通(210亿美元),重仓股名单与上季度一致。

其中,苹果、美国银行、美国运通、雪佛龙在二季度均遭遇了巨幅回撤,跌幅分别为21.58%、24%、25.39%、10.35%。而可口可乐则在二季度逆势上涨了2.22%。

由此可见,伯克希尔的投资组合在二季度出现浮亏,主要与上述重仓股二季度的表现密切相关。

另外,伯克希尔投资组合的巨亏与美股大市也有一定的关系,受美联储多次大幅加息,以及经济衰退预期的影响,今年二季度美国股市跌入熊市。标准普尔500指数的二季度跌幅逾16%,这是自2020年3月以来最大的季度跌幅。

受市场下挫的影响,伯克希尔的A类股股价在二季度下跌幅度也超过22%。

8月晚些时候,伯克希尔将会向监管机构披露其二季度具体的投资情况,投资者将获得伯克希尔股票投资组合变化的更详细信息。

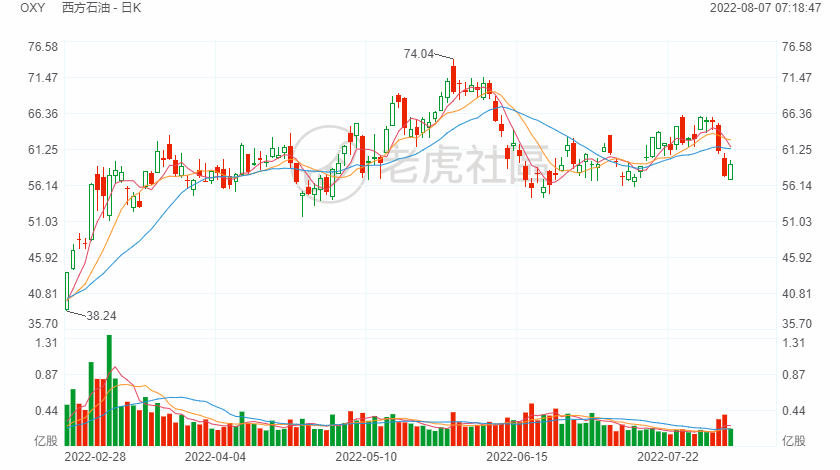

值得一提的是,伯克希尔今年以来大幅增持西方石油。财报显示,截止2022年6月末,公司已收购了占西方石油现有股本17%的股票,价值93亿美元,这也是近年来伯克希尔少见的一笔大宗投资。

在国际油价持续飙涨、巴菲特大手笔扫货的刺激下,西方石油的股价一路飙涨大涨,是今年以来标普500指数中表现最好的股票,2022年年内累计涨幅达到104.33%,总市值升至548.18亿美元(约合人民币3707亿元)。

受益于国际油价的飙涨,西方石油的业绩表现非常亮眼。其二季度财报显示,上半年石油和天然气收入已经超过去年全年,二季度能源收入达到76.96亿美元,同比增长70.8%,二季度公司总营收达 107.35亿美元,同比上涨78.6%,由于去年同期利润基数较低,今年上半年利润更是同比飙升36倍。

美联储加息风暴再起?

当前,美股市场对美联储进一步激进加息的担忧再起。

在美国7月强劲的非农就业报告发布后,有“新美联储通讯社(Fedwire)”之称的华尔街日报最新报道称,7月份的美国就业数据打破了经济放缓的预期,这将使美联储在下月的FOMC会议上更难放慢加息步伐。

据美国劳动力市场的最新数据显示,7月非农就业人口增加52.8万人,失业率跌至3.5%,均回到2020年2月疫情前的水平。

随后,9月美联储决议对应的互换合约利率一度飙升至3%,这表明,美联储届时加息50个基点几乎是板上钉钉,加息75个基点的概率已升至三分之二。

而美联储正试图通过加息减缓经济增长,并给美国劳动力市场降温,以遏制近40年来的最高通胀。但周五的非农就业报告显示,经济仍在强劲增长,华尔街日报警告称,这可能使美联储官员得出结论,他们需要将利率提高到更高水平,并将利率在高水平保持更长时间,以冷却经济。

因此,美联储主席鲍威尔明确表示,下次会议上再次大幅加息可能是合适的,但将取决于数据。

本周以来,美联储官员频频释放“鹰派”信号,打破了提前结束加息的市场预期。其中,芝加哥联储主席埃文斯表示,如果经济如预期的那样放缓,将在9月份的会议上支持加息50个基点。但如果经济数据比预期更热,连续第三次加息75个基点也不是不可能的。

从财经日历的时间点来看,最受瞩目的数据无疑是,下周将公布的美国7月CPI数据,以及定于8月25日至27日举行的杰克逊霍尔全球央行年会。

杰克逊霍尔全球央行年会,可能成为美联储主席鲍威尔释放后续货币政策信号的关键窗口。在历史上,美联储经常会在杰克逊霍尔年会上宣布重大的货币政策进展。

Comments