市场政策的密集出台,正在从多个方面重构地产行业的发展信心。

此前,在“第二支箭”的2500亿元先导融资支持,以及金融十六条政策出台后,多家金融大行释出的房企近万亿元融资授信,已为不少房企的复苏注入能量。

11月28日,证监会宣布在股权融资方面调整优化5项措施支持房地产市场平稳健康发展,被业内视为射出支持房企融资“第三支箭”,进一步彰显政策层面稳定地产的决心。

站在地产行业迅速回暖的时点,其上下游公司及涉房企业也一别此前暗淡的光景,融资市场中开始流动。智通财经APP了解到,近日,中天建设(湖南)集团有限公司再度向港交所主板递表,开启作为承建商的上市之旅。

来自湖南的承建商,五赴港交所

据了解,这并非是中天建设的资本市场首秀,2017年5月至2019年1月,中天建设曾在新三板挂牌,后于2019年1月21日从新三板摘牌。随后,便是从2020年至今横跨两年的漫漫赴港上市路。

这一次是继2020年5月25日、2020年12月24日、2021年7月9日、2022年3月2日先后四次递表未取得实质性进展之后,中天建设向港交所第五次递交招股书。

中天建设是湖南省一家有着超过40年经营历史的知名总承包建筑集团,公司拥有6项一级施工资质,同时也拥有6项涵盖机电工程、幕墙工程、公路工程、水利及电力工程及环保工程等方面的其他二级及三级承包资质。

就2021年建筑收入而言,中天建设是湖南省具有承包一级资质排名第五的非国有建筑企业,从湖南省的持续发展中受益。作为发展计划一部分,该公司自2010年起进入海南市场,于最后可行日期,其设立了22间分公司,横跨中国多个省份。

从财务表现来看,2019-2021年及2022前三季度,中天建设实现营业收入分别约为18.22亿元(人民币,单位下同)、17.7亿元、18.23亿元及13.66亿元;相应期间,公司实现净利润分别为5086万、4959.9万、6190.3万和5116.6万元,由此能够看到其近年的营收和利润并非持续增长,而是有所波动。

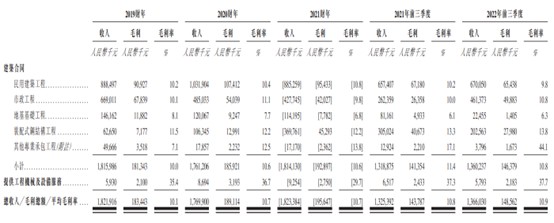

从收入贡献看,中天建设的主要收入来源为建筑合同收入,报告期内该收入占比均超过99%,而提供工程机械和设备服务的收入不足1%,规模尚小。

倘若将其进一步拆分,中天建设的建筑合同又可以拆分为民用建筑工程、市政工程、地基基础工程、装配式钢结构工程、其他专业承包工程。其中,民用建筑工程为公司建筑合同业务里的主要收入贡献项,但该业务的收入增速并不稳定。2019年-2021年,该业务营收分别为8.88亿元、10.32亿元、8.85亿元,占比为48.8%、58.3%、48.55%。

中天建设的市政工程、地基基础工程的收入变动亦不小,二者的收入均于2019年达到高点,2020年纷纷回落,并于2021年内再度有所走低。不过,市政工程业务似乎有望在2022年内出现转机——今年前三季度,该公司该项同比大幅75.85%,且毛利率上升至10.8%。

装配式钢结构工程的收入由2019的6265万元提高至1.06亿元,又自2020年提升至约3.7亿元,收入占比亦从3.4%提升至20%,成为该公司主要业务中连续三年收入和规模占比双升的分项。

仍需注意的是,由于项目的规模及复杂程度不确定,中天建设的项目期间通常介乎约两个月至三年之间,若干项目或会延期至三年以上,时间跨度较大,也意味着该公司的回款周期可能会不断延长,企业应收款项周转天数不断增长,负债水平居高不下,侵蚀着企业的盈利空间。

工程垫款成常事,业绩成长预期偏弱

建筑企业拥有着较强的“垫资”行业特点,对于中天建设而言,仍然不能免俗。作为典型的资本密集型企业,承包商需要先行垫付相关的工程、材料款项,再从项目方收取相关收入。一般来说,这将要求承建商拥有较强的资金实力,而相对的,应收账款占总资产的比例也会稍高。

招股书显示,2019-2021年及2022年9月30日,中天建设贸易应收款项及应收票据总额分别约为4.89亿元、5.19亿元、4.54亿元和3.95亿元,分别占公司总资产的26.2%、26.3%、24.1%及21.7%。同时,公司期内贸易应收款项及应收票据的减值准备分别为600万元、880万元、830万元和780万元,分别占公司贸易应收款项及应收票据的1.2%、1.7%、1.8%及2.0%。相应期间中,中天建设平均贸易应收款项及应收票据周转天数分别为76.9天、103.9天、97.3天及85.1天。

另一方面,中天建设的客户包括政府实体、国有企业及国家投资企业(统称政府相关实体)及私营企业,而客户的议价能力更强,账期则难免会增加。

招股书显示,中天建设的客户集中度颇高,这往往也意味着大客户的话语权较强。2019-2021年及2022前三季度,中天建设来自五大客户所得收入分别约为8.41亿元、7.97亿元、8.46亿元及5.8亿元,分别占总收入的46.2%、45.0%、46.4%及42.4%。近三年以来,公司自最大客户所得收入分别约为3.28亿元、3.12亿元、3.67亿元,分别占总收入的18.0%、17.6%、20.2%,对大客户的依赖度有增无减。

此外,资金面的紧张或许也在成为中天建设发展过程中的掣肘。于2022年前三季度,中天建设融资活动产生现金净额约为6410万元。融资活动现金流入净额主要包括新增借款所得款项约1.09亿元,部分被偿还借款约3290万元所抵销。对此,中天建设解释称,由于一般在接近年底时结算更多贸易应收款项,故通常于一年的前九个月产生较少的经营现金流量,

至今年前三季度,需要银行借款以改善流动资金。

体现在募集资金用途方面,招股书显示,将为中天建设手头三个项目的前期开支提供资金,购置与更换工程器械及设备,为建立和运营专有技术中心提供资金,以及用于营运资金和一般公司用途。

综合来看,中天建设发展可能已经进入了瓶颈期,公司的业务收入稳定,业务亮点却不多,成长性稍显不足。即便欲趁着内房板块反弹的“东风”谋求上市,但在港股市场,建筑装修行业大部分是小市值公司,加上行业本身或市场的增长潜力有限,市场关注度并不高,倘若上市成功,还需谨慎看待。

Comments