特斯拉将于美国东部时间4月19日收盘后(北京时间4月20日)发布截至3月31日的2023年第一季度财报。

在过去的2022年,特斯拉全球共计交付汽车131万辆,相比2021年增长40%;生产量为137万辆,同比增长47%,但均未达到50%的年增长量目标。

市场目前普遍预计该公司一季度的营收为234.6亿美元,调整后利润为30.57亿美元,每股收益为0.86美元。

强于预期的结果将表明特斯拉的“成本优势地位”和潜在的投入成本下降,但如果第一季度的结果与预期持平或低于预期,则意味着产能过剩或产品老化,这将使其股价面临风险。尤其重要的是,频繁的降价行动令分析人士更加关注这家电动汽车制造商一季度的毛利率情况。

一季度交付量:降价效应可持续吗?

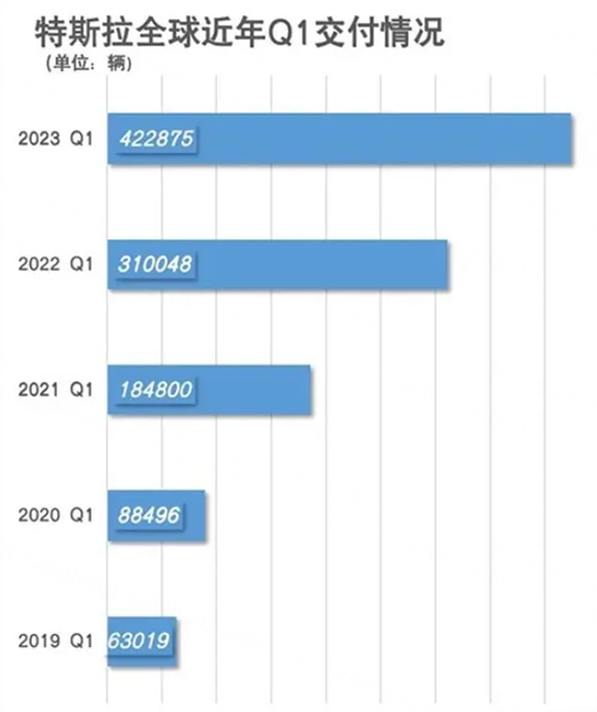

特斯拉2023年第一季度在全球交付超过42.2万辆汽车,打破了单季度的交付纪录。

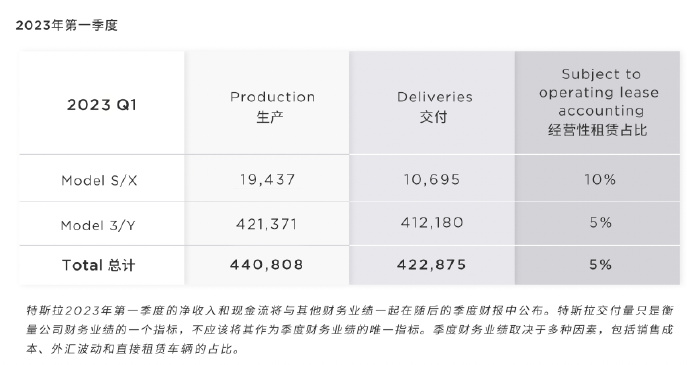

报告显示,2023年第一季度,特斯拉在全球生产电动车440808台,交付422875台。其中,Model S和Model X生产19437台,交付10695台;Model 3和Model Y的产量为421371台,交付量为412180台。

与去年同期相比,特斯拉第一季度总产量同比增长44%,交付量同比增长36%,是2019年同期交付量的6.69倍。

交付报告中显示,特斯拉将继续向“针对不同区域市场更加均衡的批量生产”过渡,其中包括正在运往EMEA地区(欧洲/中东/非洲)以及亚太地区的Model S/X车型。

马斯克定下的全年180-200万辆的销量目标,第一季度完成得不差。但不容忽视的是,在其产销的核心阵地——中国市场,今年的汽车市场正迎来更为激烈的竞争,特斯拉也需要更灵活地应对。

业内分析认为,特斯拉交付量增长与今年年初的降价活动密切相关,而降价的直接原因则是为了刺激需求。今年1月,特斯拉在中国和全球市场均调低了在售车型价格,整体降幅达到9%。

当地时间4月6日,特斯拉再次下调了其美国在售车型的售价,将所有车型的价格下调了2%至6%,这是该汽车制造商自1月份以来的第五次降价,其中高端车型的降幅最为显著。较受欢迎的Model Y降价幅度也达到了4%,降至52990美元。

与此同时,特斯拉还宣布将于4月15日调整香港地区Model 3和Model Y的售价,价格调整减幅最大的是Model 3 Performance,幅度多达14.7%。

此前特斯拉发起在美国的价格战,分析师们都将其视为该公司努力提振销量的积极信号。

根据特斯拉的目标,到2030年将产量提高10倍以上,达到2000万辆/年。不过,目前特斯拉在售的Model 3/Y等车型最长销售周期达6-7年,且一直没有进行中期改款。随着市场竞争的加剧,特斯拉的产品面临着更为严峻的挑战。

积极因素:新低级车型呼之欲出

最近传出市场消息,特斯拉正在为其新的低价车型,规划一副宏大的产能版图。“这款低价车型是一个小号Model Y。”消息人士称,“特斯拉正在为其构建一个高达400万辆的年产能计划。”

据了解这是一项早期的产能策略,特斯拉正在向产业链传递:400万辆产能会分布在全球工厂,其中,北美的超级工厂将承担200万辆,德国柏林工厂和上海临港工厂分别承担100万辆。而在北美工厂当中,墨西哥的蒙特雷工厂会是这款新车型的产能主力。

在今年投资者日上,特斯拉揭秘了墨西哥的蒙特雷工厂,此后,有媒体报道称,该工厂占地近4200英亩,这比德克萨斯州工厂的2500英亩多出68%,也是上海工厂面积的约20倍。

如果一款特斯拉汽车卖到15万元,显然可能再次掀起销量狂潮。

不利因素:美国电动车退税政策再生变

上周五,美国财政部和国税局公布了新的电动汽车税收抵免细则,各家车企发现,除非找到变通方法,否则结果很可能是:从4月18日新制度生效起,电动汽车享受的税收抵免将大幅减少。

福特公司表示,从4月18日开始,其 Mustang Mach-E 和 E-Transit 将有资格获得3750美元的电动汽车税收抵免,低于目前的 7500 美元,因为不符合国内电池采购要求而损失了一半的税收抵免。

从4月18日起,7500美元的税收抵免额中有一半将取决于电池组件是否主要由北美制造,另一半取决于电池矿物是否主要来源于美国的自自由贸易伙伴。未来五年,想要符合税收抵免资格,汽车电池中上述组件及矿物占比将分别从50%和40%进一步提高。

大行评级

韦德布什证券:跑赢大盘评级,目标价225美元

知名特斯拉多头分析师、韦德布什证券公司的丹·艾夫斯维持对特斯拉股票的“跑赢大盘”评级和225美元的目标价。他表示,2023年初宣布的Model Y/3降价为特斯拉“带来了丰厚的红利”,尽管宏观经济不确定,但需求似乎很稳定。未来几个季度,特斯拉的汽车毛利率能否超过20%仍是关键门槛。

贝尔德:增持评级,目标价252美元

贝尔德表示,相信特斯拉将能够保持行业领先的营业利润率,并且在汽车同行中处于最佳位置以抵御经济逆风。维持对特斯拉股票的增持评级和252美元的目标价。

伯恩斯坦:表现不佳评级,150美元目标价

伯恩斯坦表示,特斯拉降价并不令人意外,但时间和细节“有点令人惊讶”,可能在全球其它市场继续降价。该机构表示,降价反映了特斯拉刺激市场需求的需要。维持特斯拉股票的表现不佳评级和150美元的目标价。

Wolfe Research:同业表现评级

Wolfe Research 分析师 Rod Lache 表示,虽然美国的降价可能会引发对汽车需求的质疑,但特斯拉“未来会大幅降低成本”。该公司表示,投资者可能低估了对特斯拉能源的新投资。保持对特斯拉股票的同业表现评级,如果降价引发股价负面短期反应,投资者不应感到惊讶。

Comments