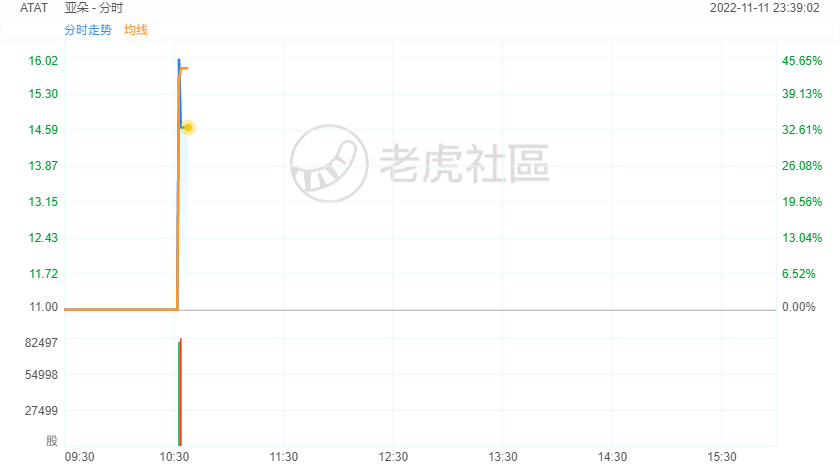

11月11日,亚朵美国IPO首日开盘涨超40%,报15.50美元,此前给出的IPO发行价为每股11.00美元。

招股书显示,亚朵此次以ADS的方式公开发行475万股,募集资金计划投向扩大和加强其在中国的酒店网络,开发新产品和服务、提升会员服务、优化品牌效益等项目。值得一提的是,亚朵此次IPO的承销商汇集了美银证券、花旗集团、中金公司、招银国际、Redbridge Securities以及老虎证券六家国内外头部投行、券商,雪湖资本作为基石投资者参与本次IPO发行。

从财务数据来看,亚朵在过去三年均实现盈利。据招股书,2019年-2021年,亚朵分别实现营收15.67亿元、15.67亿元、21.48亿元;净利润为0.61亿元、0.38亿元、1.4亿元。今年前9个月,亚朵实现营收16.37亿元,较上年同期增长5.23%,净利润达1.79亿元,同比增长58.42%。其中,第三季度净利润为1.11亿元,净利率达16.6%,创下新高。

同时,亚朵的经营活动现金流、现金储备较为充裕。2019年-2021年,亚朵经营活动现金流分别为2.24亿元、1.19亿元、4.18亿元。截至2022年6月底,亚朵的现金及现金等价物达12.62亿元。

除了业绩稳步增长外,亚朵的酒店网络也在不断扩张。招股书显示,截至2022年9月底,亚朵开业酒店数量增长至880家,共有酒店客房102707间,较2019年实现规模翻番。根据弗若斯特沙利文的数据,按照酒店房间数量计算,从2017年到2021年,亚朵已经连续五年位居国内中高端连锁酒店规模第一位。

在疫情影响之下,亚朵也表现出较强的抗风险能力与恢复能力。招股书显示,剔除受疫情影响而暂时关闭或征用的酒店,亚朵2022年第三季度的平均入住率为72%,同期ADR(平均每日房价)已恢复至424.3元,RevPAR(平均可出租客房收入)达321.1元,恢复至2019年同期的89%。

据悉,亚朵本次计划将约30%的募集资金用于扩大和加强在中国的酒店网络,包括用于建设新酒店和升级现有酒店设施;约30%用于开发新产品和服务,提升会员服务,优化品牌效益;约20%用于加强网络技术及基础建设,包括数字操作系统和数据分析,以进一步提升客户体验;约10%用于有选择地进行战略交易,包括在中国的酒店和生活方式领域进行并购和投资;约10%用于一般公司用途。

Comments