4月16日上午10点,国家统计局公布了2021年一季度宏观经济报告,其中有非常多数据,最引人关注的,就是今年一季度我们的GDP同比增长了18.3%。

这个亮眼的数据,是建立在去年疫情暴发,中国经济遭遇毁灭性打击的背景下,一个强劲反弹。

这个18.3%,到底意味着什么?

就在报告发布两个小时后,吴晓波老师连线任泽平博士,在泽平宏观视频号和吴晓波频道视频号直播间一起,针对这些数据,进行了长达一个多小时的探讨。

小巴这就为大家奉上他们本次对谈的精华内容。

1、18.3%意味着什么

吴晓波:2021年一季度GDP同比增长18.3%,这意味着什么?

任泽平:看上去18.3%是很高的。其实我们计算一下,去年由于疫情,一季度增速是-6.8%,所以说它有一个基数原因。剔除掉这个原因,我们连续两年复合平均增速是5%。

但它传递的一个信号是,从去年二季度复苏以来,到去年四季度,中国经济已经回到正常的增长水平了。

第二个点是中国在这一次抗击疫情和经济复苏方面,真实地走在了全球前面。

第三个,就是这种经济复苏对政策的影响和对股市的影响。

我们先来说对政策的影响。

从去年二季度经济复苏以后,尤其是在今年去年四季度,我们经济增速就回到6%以上了。这时候,我们的货币政策发生了调整,从原来的宽松到所谓的货币政策正常化。

这就是为什么我在去年底讲通胀预期,今年年初说流动性拐点。

更重要的是A股的市场风格发生了切换。

流动性拐点出来以后,整个市场从原来的高估值板块切换到了周期品涨价受益品、低估值板块和受益于全球贸易复苏的板块,这跟之前我们所说的大的逻辑是一脉相承的。

但这里还有一个问题值得注意。

现在中国和美国不在一个轨道上。在复苏方面,中国经济领先于美国经济三个季度,美国经济实际上从今年年初才开始复苏。我们是处于货币政策正常化的过程当中,而美国因为刚开始复苏,所以它对货币政策宽松的诉求还是非常强烈的。

这就是为什么我们的股市风格切换甚至有了一轮调整,但是美股还在创新高。背后的原因就是经济复苏的周期不一样,各自货币政策的松紧程度也不一样。

总的来说,经济复苏的成绩还是非常靓丽的。我觉得这个数据客观讲还是对过去一年在各个抗疫战线上做出贡献的,我们的企业、包括我们医学界人士的一次致敬。

吴晓波:你最早提出通胀预期和流动性拐点这两个宏观判断,提出的时候还在学界内引起了很大的一个争议。我想知道,你对去年这个通胀预期的判断是建立在怎么样的一个数据模型上?

任泽平:这个框架基于的是所谓的经济周期。

经济周期一般分为四个阶段:衰退、复苏、过热、滞胀,然后再衰退、复苏、过热、滞胀。

衰退实际上是从2019年的下半年到疫情暴发,就存在非常明显的衰退。然后从二季度到四季度,它就复苏了。

但是到了去年四季度以后,经济回归到了正常的水平,然后再演化下去,肯定就是我们进入到一个通胀和过热的阶段,大致在去年底到今年上半年,所以我们做出了这样的一个判断。

2、CPI已不能反映老百姓生活

吴晓波:我挑战你一下。你提到通胀预期,但是我们从一季度的宏观经济数据中看到,3月份全国居民消费价格(CPI)同比上涨了0.4%,2月份下降了0.2%,环比下降0.5%。

但是,我们看到大宗商品价格,一些白电也就是冰箱空调洗衣机,过去一个季度里面涨了10%左右;电影票去年是40块钱一张,现在有的电影院涨到了80块甚至100块;床垫价格跟去年比涨了5%~6%。

我很好奇,为什么老百姓感知到了商品价格的上涨,但是在国家统计局这个数据告诉我们说全国居民消费价格同比上涨只有0.4%,为什么会有那么大的差异?

任泽平:这是一个好问题,为什么CPI只有零点几?

现在大家都普遍感觉,说事实上不可能只有这么点。其实我们感觉到的,是除了猪肉没有涨,其他都在涨。

吴晓波:今年一季度,猪肉产量增长31.9%,猪肉产量大规模增长,但猪肉价格下降了12.5%。

任泽平:我给大家简单解释一下,因为正好我们这一轮通胀和猪周期是错位的。

2019年,我当时提出一句话,叫“拿掉猪以后都是通缩”。因为当时经济不好,就猪价在涨,其他的都还好。

吴晓波:当时CPI大概达到百分之三点几到四左右,然后你就提了这个观点,把猪去掉以后,实际上CPI是到零点几左右,甚至还是负增长的。

任泽平:是的,正好因为2020年,猪肉价格在下跌,因此今年是典型的“拿掉猪以后都是通胀”,你会发现除了猪肉不涨,其他都在涨。

大宗商品价格在涨、房价在涨、原油价格在涨,还有大家未来的装修成本也会涨,因为最近钢铁和铜都在上涨。

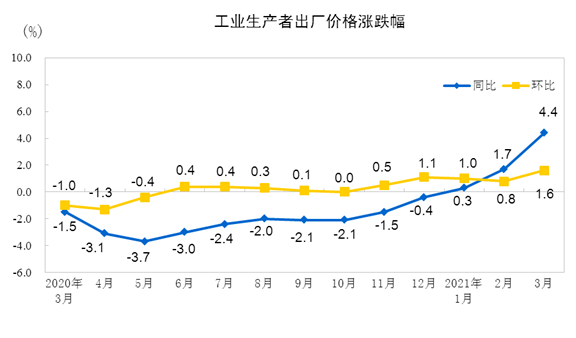

然后我们再来看PPI,就是我们工业品价格指数。工业品价格指数3月份是涨到了4.4%,3%是警戒线,它已经涨到了4.4%了。

吴晓波:4.4%涨得很厉害,3月份的同比上涨4.4%,比2月份扩大了2.7个百分点。你估计二季度的工业产品价格会怎么样?

任泽平:我估计二季度、三季度会继续上涨。

吴晓波:所以不是个好消息。

任泽平:不是个好消息。二季度为什么会继续上涨?一个是经济复苏的共振,全球、欧美、中国,包括日本。还有美国让美元不负责任地流动性泛滥,它推出了一个3万亿美元的基建刺激计划,要和中国在新基建领域进行竞争,但钱从哪里来,肯定大部分通过超发货币。

说回刚才的话题,过去这几年,猪肉对于CPI的影响太大了,但是比如说,比较有代表性的,住房价格指数没有拉进来。

CPI叫居民消费品价格指数,就是居民支出的一篮子。在居民支出里面,咱们坦率地讲,吃猪肉能吃多少?但是如房租等其他的支出占比是越来越高了。

所以CPI的指标越来越不能够反映老百姓真实体验到的通胀。因此要尊重客观情况,把猪的权重稍微降一降,然后把居住类的、包括老百姓现在最新的消费篮子里面权重比较大的提一提,这样的话我们看经济形势也好,货币政策的调控也好,能够看得更精准一点。

吴晓波:所有的宏观经济数据都是建立在模型基础上的。那如果这个模型出了问题的话,你最终所有导出的数据都会出问题。

任泽平:晓波说得对。比如说我今年CPI只上涨了0.4%,如果按照标准,0.4%在中国属于通缩,就不叫通胀了,那么怎么办?肯定今年要通过发货币继续刺激,而一旦货币刺激那麻烦了,再刺激那都上天了。

吴晓波:你今年年初提出流动性拐点,提出来的时候也是有很多的争议,这个拐点又是怎么被判断出来的?

任泽平:既然我们在去年已经看到了所谓通胀预期要起来了,那么从货币政策的角度,因为它要逆周期调节,那么随着经济的复苏,随着通胀起来以后,货币政策就不能再过度宽松了,否则会引发更严重的通胀,甚至经济过热等。

所以作为一个负责任的货币当局,它是有责任在今年初把货币政策正常化的,实际上,我们最后记录到,连续两个月M2、社融增速都是下来的。

3、人民币稳定是国家对老百姓负责

吴晓波:我请教一个问题,在美国政府如今这么大撒钱的情况下,我们中国的人民币政策和货币政策会出现什么样的情况?

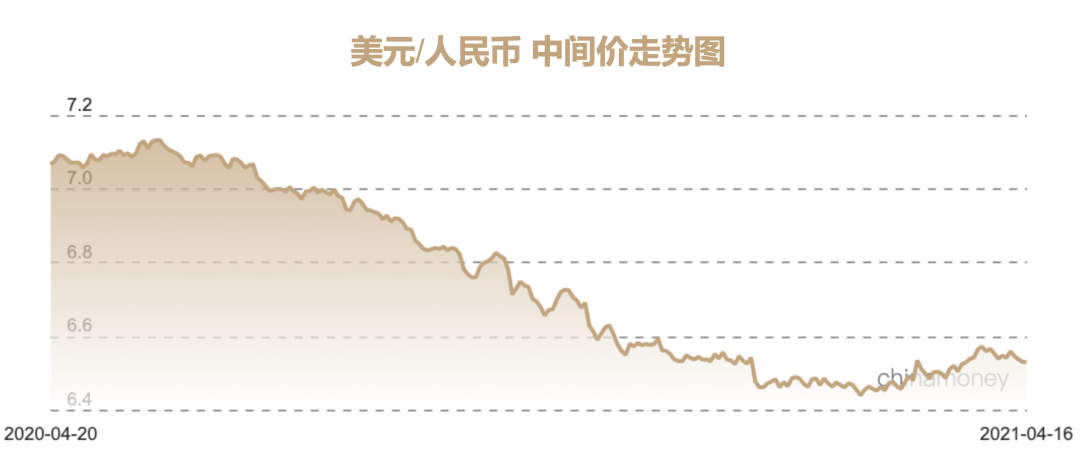

任泽平:一个就是人民币升值。因为我们没有超发货币,因此保持住了币值的稳定。超发货币的一方,肯定贬值,印少的一方升值。

第二个,会有资金流入的趋势。从去年以来,还有很多资金流入到我们国家。

吴晓波:去年中国的外资引入是第一次超过美国,成为全球第一大的外资引进国。

任泽平:道理很简单,持有美元是一个贬值资产,持有人民币是一个升值资产,所以说从资产配置的角度,让很多投资者愿意持有升值资产,就是人民币。

加上中国去年疫情控制得好,所以说在全球都不能进行投资、恢复生产的情况下,只有中国具备这个条件。

还有一个我觉得很重要的一点就是国家、政府和国家的央行一定要对老百姓负责。

我们的货币政策正常化,按照货币当局讲就是要保持币值的稳定。币值的稳定它在国际场合上是一种说法,但对内部来说,那不就是我们老百姓口袋里的资产,现金流资产能够不被贬值,对吧?能够不被稀释得过多。

像美国它过去这一年无上限地超发货币,除了稀释了像中国、日本、中东、全世界的外汇储备之外,其实也牺牲了自己老百姓的现金资产,是很不负责任的。这就是为什么美国民粹主义、逆全球化、占领华尔街运动,这些思潮会盛行。我认为它表面上是货币超发,实际上是货币超发带来的社会阶层、社会财富差距的拉大,以及社会思潮的动荡。

4、房价会越来越分化

吴晓波:在刚刚公布的一季度数据报告中,关于房地产有三个数据,我给大家先念一下。

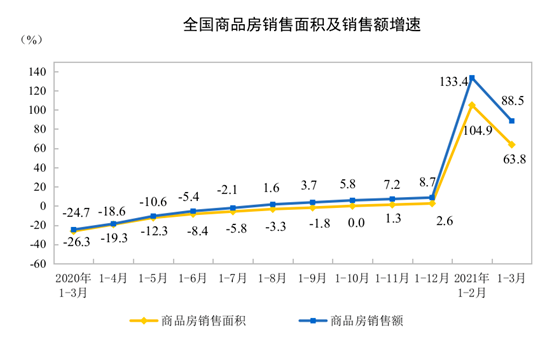

房地产开发投资同比增长25.6%,全国商品房销售面积同比增长63.8%,商品房的销售额同比增长88.5%,就是销售额增长最快,说明房价还在涨。

我近期还观察到一个现象,现在大型城市的那些所谓豪宅或者酒店式公寓,最近涨得非常快。有一个数据,2020年全中国1000万以上单价的房子一共是卖掉了3万套,算一下大概四五千亿,这3万套中,北上广深占到2万套,2万套中的上海占了1万套。

那么这就面临一个问题,货币在不断地超发,房地产的投资也在不断地增加,你怎么看房价?

任泽平:我觉得是这样对于房地产还有房价,未来大家就记住一个词叫“分化”。

大家知道,我是在房地产领域提出过一个分析框架,叫:“房地产,长期看人口,中期看土地,短期看金融”。

放在这样的框架下来讲来看当前以及未来中国的房地产市场,这些现象我觉得是不稀奇的。

其实城镇化分为两个阶段,第一个是人口从农村到城市,一二三四五六线城市人口普涨,所以房价也是普涨。但是当城镇化率在到达60%左右或者60%以上以后,那么基本就处于一个分化的格局。

人口从低能级城市包括农村和三四线城市,往都市圈和城市群流入。所以,不仅是过去这两年,未来10年、20年,大家就会看到这种分化,这在美国、日本都发生过。

吴晓波:我记得在2013年、2014年当年做过一个调研,在江苏地区,比如说无锡、苏州、常州它的房价在涨,边上有个地级市叫做镇江,镇江连续11年,人口是净流出的,所以它的房价是停滞的。

因此,这个分化其实在六七年前就已经发生了,按刚才泽平老师讲的,未来这种分化景象会越来越严重,年轻人会向超级城市或者一个大型城市圈聚集,然后大城市会产生一个巨大的虹吸现象。

一些城市如果它的产业经济不健康,没有很好的社会保障制度,没有很好的创业氛围,或者房价还处在一个比较高的情况下,那就会倒逼年轻人流出。

5、出口超预期是中国制造业的胜利

吴晓波:相对来讲,人民币处在一个被动升值的状态,这个状态其实是对出口不利的,但是我们看到一季度的数据:

一季度货物进出口总额同比增长29.2%,出口商品同比增长38.7%,进口增长19.3%。

也就是我们的出口是进口的一倍,然后贸易顺差7593亿元。总的来说一季度的出口是超预期的,你怎么看这个现象?

任泽平:因为在过去的一年,人民币升值确实对我们出口是一个负面作用,但是我们还有很多的正面作用抵消了它的负面作用。

▶▷第一,在过去的长达一年的时间,世界上绝大部分的制造业大国都无法恢复正常生产,比如德国、美国,只有中国具备正常恢复生产的能力,所以实际上是中国在保障全球的供应。

▶▷第二,中国制造业的强大竞争力。这些年通过技术的迭代,包括我们通过机器替代劳工,包括各种降低成本,很好地保持了我们制造业强大的竞争力。

▶▷第三,我觉得跟晓波兄长期倡导的一个问题有关,新国货的崛起。

吴晓波:我再补充两点。第一点是去年疫情以后,中国是全球第一制造业大国,所以我们的供应链没有断,因为我们最早控制了疫情,中国的整个生产系统仍然在很完整地复苏。

去年4月份我开始跑中国的第一家汽车工厂,4月8日武汉还没有开城,但是3月份的时候武汉的汽车工厂就已经开始复工了。到了6月份的时候,全中国所有的整车公司的产能都已经恢复到去年同期的80%。所以我觉得,供应链完整是中国给这一轮全球贸易和全球制造中的一个重大的一个福利。

第二点,就是你刚才讲的新国货问题。

去年我去调研,然后发现原来中国出口都是代工,就是都用人家的品牌,如今出口的中国大量商品,都有了自己的品牌。

今天在全中国有大概几万个独立品牌的商品在全球做销售。这些品牌,通过自己价廉物美的方式,实现了一次新的品牌性的突袭,这个是中国商品能够出口超预期的一个最根本的原因:我们的竞争力,我们的渠道能力,我们的品牌打造能力,在这一轮的新冠疫情下都经受住了考验。

6、把握股市风格的切换

吴晓波:怎么看现在一季度股市的下跌,你对后市有什么判断?

任泽平:我主要讲讲市场的风格。

对于今年,如果说我们持续地在通胀预期和流动性拐点这样一个大的趋势上,那么大家要留意的是,今年市场的风格还是会出现比较明显的变化。

原来那些高估值的板块,因为在利率上升的背景下,它可能还是承受压力的,因为利率上升是杀估值的;但是因为通胀预期起来了,那么对于周期品,对于涨价受益的,对受益于全球贸易复苏的,我认为应该是利好的。

至于什么碳中和、碳达峰,那都是一些配合性的条件,都是一些催化剂,不改变大方向。

这是我对今年股市的看法:结构性的机会与结构性的风险并存。

吴晓波:那对一般的股民、一般的基民来说,应该怎么办呢?

任泽平:把握住市场风格的这种切换。就是你在挑选基金经理的时候,也要挑选那些比如说能够很快地杀伐决断,做出风格切换的人,或者说擅长做我刚才讲的那几个受益板块的基金经理。

吴晓波:这里我要提醒下大家,中国的股民有一个毛病叫做多动症:买股票每天去看,涨也慌跌也慌;好了,现在买基金了,基民也有多动症,他们专业能力明明是拜托给了那些基金经理,但是还是每天去看,去看基金涨了还是跌了。

我们有个数据,美国人买一个基金,它的调仓周期是16个月,中国的是两个月,差8倍左右。

资本市场在趋于理性化、产业在趋于理性化,我们的投资理念也要趋于理性化。多动症是我们小时候读小学的时候常犯的毛病,如果你读大学了,还多动症,这不是很麻烦的一件事情吗?

7、2021年接下来怎么看

吴晓波:你对未来怎么看?对我们的企业经营者、一般的新中产家庭来说,你有什么建议?

任泽平:我有几个判断。

第一个从短期来说,有可能一季度是中国经济的一个顶部,或者进入一个顶部区间,而二季度、三季度的增速有可能会逐步地放缓。

因为不可能都是18.3%,后面中国经济逐步回归正常化,疫情这个基数效应将会逐渐消退。不过对这种放缓大家也不用过度担忧,比如从百分之十八点几未来降到10%、降到8%、降到6%很正常。

中国经济未来潜在增长率就是5%~6%左右。

第二个判断,就是中国的货币当局还是比较负责任的,相对而言其实也货币超发了,但是还好,所以人民币资产还是相对比较保值的。

第三个,站在更长期的角度,包括像这次应对疫情,包括之前应对中美贸易摩擦,我觉得中国应对得还是比较好的。

因为它主要还是通过改革的方式来应对。尤其是中国这一轮增长的趋势,或者说大家讲的国运,确实还在上升的势头上。

所以,对于我们企业家,对我们老百姓,我觉得要对中国的经济增长、中国的发展有信心。

因为谁也无法选择战线,而且本身我们阵营就很好,我们将有幸见证在未来10年中国超过美国成为世界第一大经济体。

吴晓波:这边讲到了国运。我们在做经济史研究中有一个数据,就是中国在农耕文明时期,很长一段时间里是全球第一大经济体,但是到了1828年的时候,中国的经济总量被英国超越。

1828年到现在将近200年。今天中国的经济总量是美国的70%,如果保持这样的发展速度,中国经济总量应该会在2028年或者2030年左右有机会超过美国,也就是整整200年后,这个国家将成为全球第一大经济体。

所以我觉得我们每个人都是一个时代的儿子,都是一个时代的产物。然后对自己的信心,首先是来自对这个国家、对国民经济的成长的一个信心。

如果你认为电梯已经开始下行了、已经不跑了,你跑得再快能跑得过电梯吗?如果在中长期内我们看好国家经济发展的话,那么我们剩下来的问题是我们应该怎么办,我们有没有一些建设性、理性的方式能够在电梯里面我站着不动,也能往前跑,或者是在电梯里面我还抓紧地脱了鞋子往前跑,跑得比别人更快一点。