何以至此

该来的还是来了。

近日,德国政府已拟定计划,当太阳能、海上风能和核能的电价超过130欧元/MWh,将对超出部分征收90%暴利税。

褐煤电厂和油料电厂的征税门槛,则为分别82欧元/MWh和280欧元/MWh。

该法案将于12月16日由该国议会通过,并于明年1月1日生效。

为何突然下此狠手,连一向大力补贴的清洁能源也不能避免?

因为短短半年,德国在能源危机上的损失,已高达2000-3000亿欧元,其中相当一部分,都用于花四倍价格进口美国液化天然气。且随着北溪管道被破坏,这种放血将是持续性的。

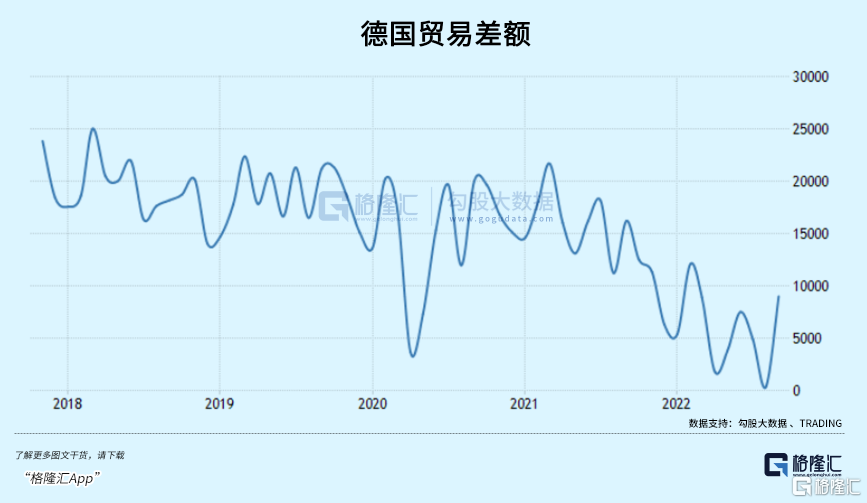

作为出口强国,德国近期的贸易差额竟一度趋近于0。

照此下去,只需4-5年,整个欧洲将被吸走约7-9万亿美元财富,逐渐地,欧元会持续贬值,成为一种劣质货币,从此一蹶不振,当然,这种情况不大可能出现,毕竟表面的罪魁祸首是俄乌问题引发的能源及其他贸易问题,算是外部冲击因素造成。

但能源价格引发的巨大的资金缺口,仅靠政府撑着,显然捉襟见肘。

是时候,让荷包鼓鼓的家伙们也出出力了。

01荒唐的漏洞

首先,我们需要了解,欧洲的pay-as-clear能源定价机制,遵循边际定价系统。

即,所有类型发电厂出售的电力价格相同,且根据最昂贵的电力定价。

而火电的成本,从来都是最高的。加上目前煤炭和天然气价格翻了好几倍,所以火电价格必然高涨。

那么根据规则,核电、风电、水电、太阳能发电,都得以火电的的价格供应,这些可再生能源成本本来就很低,现在上涨的电价可以说全部都是利润。

再加上,火电所占比例不足30%,所以煤炭和天然气维持高价,恐怕是这些清洁能源公司最乐于看到的。

这种定价机制的优势,在于可再生能源会优先被市场交易。

同时,天然气和煤炭则由于供给饱和,导致产量和批发价格下降,最终压制整体发电成本。

一旦能源需求上升,更昂贵的天然气和煤炭发电厂被大面积启用,推高电力价格,其他可再生能源上也能受益于此。

从而推动绿色能源高速发展。

在正常环境中,这当然是没问题的,不仅符合碳中和大战略,也能控制用电价格。

但今年,一切都不同了。

尽管早在2018年,欧盟就提出到2050年实现碳中和目标。但就目前来看,其能源结构依然以化石能源为主。具体来看,石油占35%,天然气占24%,核能与其他可再生能源分别占13%和17%。

但问题在于,欧洲本土的化石能源产量并不高。而且因为各种环保政策,石油对外依存度常年在90%以上,天然气和煤炭的依存度也持续上升。

其中,约三分之一的天然气和56%的煤炭,均来自俄罗斯。

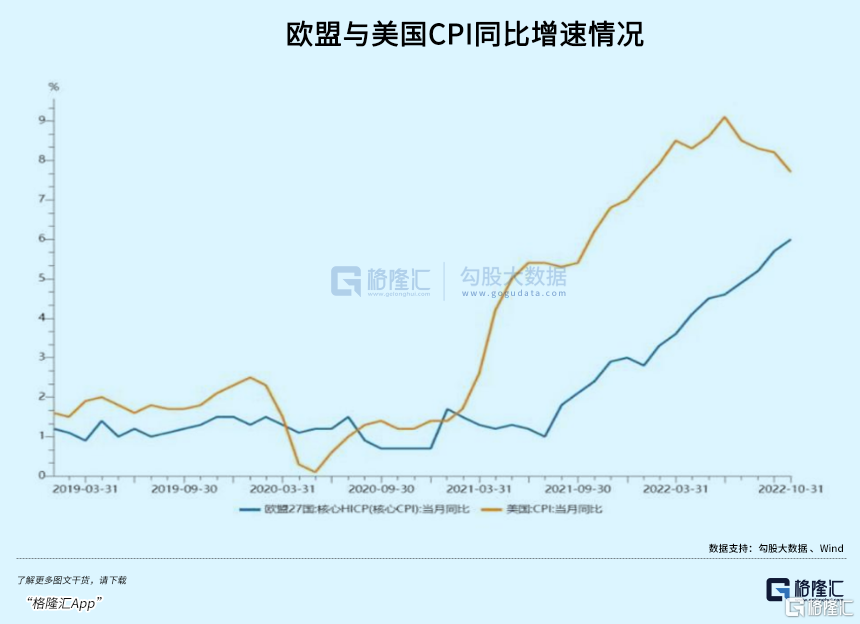

而欧盟通胀指标持续上扬,尤其随着地缘战争规模超出预期,制裁与反制裁你来我往,能源战持续升级,这一趋势更加明显,电力的缺口也将越来越大。

价格,也就止不住了。

为了应对俄乌战争后的能源危机,欧盟提出了一个名为“重新赋能欧盟计划”的计划,目标是今年将从俄罗斯进口的天然气削减三分之二,并在8年内使欧洲独立于俄罗斯化石燃料。

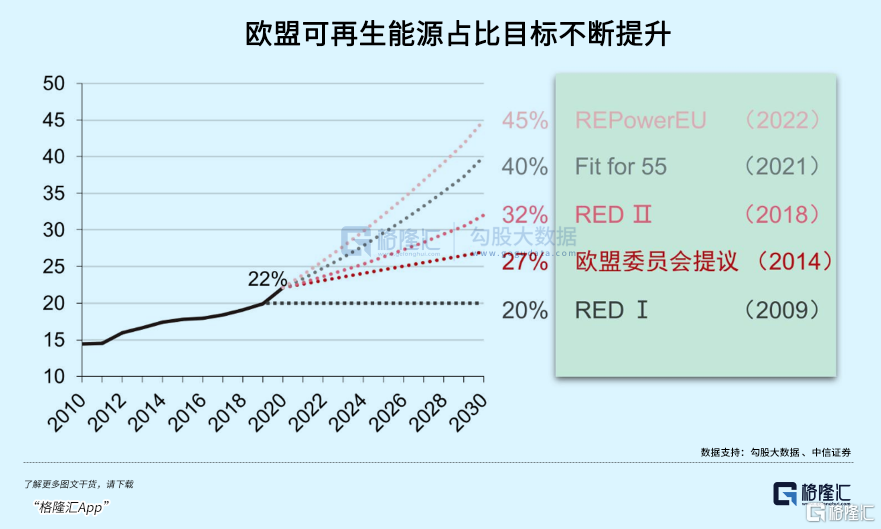

号称将会为欧洲提供廉价、安全和可持续的能源,将2030年的可再生能源目标从当前的40%提高到45%,预计在2030年前使可再生能源总装机量达到1236GW。

因为此举,外媒政治家评出的28个绿色能源人物中,普京居然被排在首位。

长远来看,该计划的确有助于加快欧盟能源转型、独立,但解不了燃煤之急。

短期内的解决方案有三种。

方案一,设定天然气价格上限。

既然批发电价由天然气价格决定,那就以最快的方式,使得电价与天然气价格脱钩,从而对 电价进行直接有效的干预。

具体做法,是给予天然气供应方相应的财政补贴,弥补限价与实际价格之间的差价,财政补贴的资金来源则是对受益于该机制的买家征税。

这种方法可以在短期有效抑制住飞速上涨的电力批发价格,但带来的化石燃料燃烧增多,违背了欧盟长期以来的能源转型路线,或难以被采纳。

方案二,削减需求。

欧盟各成员国根据自身用电量,对国内一些非必要的电力使用强制性或自愿性的停止要求,例如办公场所的能源消耗等。

此举只可作为一种短期的辅助手段,虽能有效降低当前高企的批发电价,然而电力使用下降为居民带来的生产生活上的不便,以及生产效率下降对经济带来的潜在负面影响,也许代价更大。

既然都不靠谱,只好使用更简单粗暴的方案三:

02劫富济贫

暴利税的英文是windfall tax,顾名思义就是大风刮来的钱,要收税。

无怪乎政治家们“眼红”,能源巨头们赚得实在太多了。

11月1日,英国石油公司公布了三季度的财务业绩:7-9月,利润为82亿美元,是2021年同期利润的两倍多,远远超过分析师们预测的62亿美元。

壳牌公司也宣布,今年前9个月的利润为300亿美元,一样是2021年同期的两倍多,全年利润将超过2008年310亿美元的记录。

法国能源公司道达尔也赚得盆满钵满,二季度净利润57亿美元,同比增长158%。

欧盟委员会相关提议草案认为,化石燃料企业高利润超出预期,在正常情况下不会获得,因而有理由要求它们“团结捐资”,缴纳其所得超额利润至少33%的“团结贡献费”。

低碳能源企业,同样也能从爆发的市场需求中,凭借欧洲独特的电力定价,赚取巨额利润。

比如,今年5月,欧盟公布了“REPowerEU”行动计划,将可再生能源比例目标上调至45%,同时计划2030 年风电累计装机480GW。

丹麦、德国、比利时与荷兰四国也共同签署文件,计划打造一个欧洲的“绿电中心”, 到2050年将四国的海上风电装机增加10倍,从目前的16GW 提高至150GW。

近10倍的增长,背后蕴藏的商机,不难想象。

而新能源发电的成本又如何呢?

其实是非常低的。

比如英国政府,对新能源电力的采购价是0.05英镑1kW,是消费者零售价的四分之一都不到。

因为,风光发电的特点是固定成本高,边际成本低。

固定成本高,所以需要政府补贴,优惠,来激励投资者前期大量的投入来建设风力、水力发电厂,但是一旦建成之后,远们的发电成本是远低于天然气的。

这也是为什么,欧洲消费者的电价上升这么厉害的原因——参考上文提到的pay-as-clear机制,是边际成本更高的天然气,设定了欧洲电力市场的电价,让新能源电厂躲在后面闷声发大财。

但能源企业现在的高额利润的来源,大家也都知道是俄乌战争。

而战争是暂时的,不可能将之刻印到商业模式中。这是一个短期的红利,发大财也不见得对企业的长期行为产生深远影响。

从这个意义上说,对新能源征暴利税和补贴是可以,也应该同时进行的。

但能否实现预期效果,恐怕还得打个问号。

短期看,此类征税会加重企业负担,推高能源价格。

据德媒报道,目前许多企业各种税收加起来总负担已接近50%。

如果企业承受了经济不景气的代价,但价格上涨时利润又被攫取,特别是当前全球能源供应紧张,它们的生产积极性将受到打击。

最终降低供给,推高能源价格,起到反作用。

长期看,过度征税将阻碍欧洲绿色转型步伐。

自今年这场战争爆发以来,飙升的能源价格暴露了欧洲能源供应链的脆弱性,也凸显了欧洲绿色转型的紧迫性。

一味地征税,只会打击能源企业的投资热情,阻止其在关键时刻进行新的投资。

总而言之,增收暴利税,无法解决根本问题。

其实,真正的最优解,欧诸国领导人都懂,但他们就是宁愿让问题引发更多的问题,让无数民众为之承受代价,怪谁呢?

近期,欧盟能源部长刚刚召开会议讨论暴利税草案,但布鲁塞尔恐怕已经没有更多时间来解决所有问题了。

因为,寒冷的冬季,已经到来。

03尾声

时至深冬。

英国通胀已经突破10%,为半个多世纪来的最高水平。意大利面、茶叶和薯条等“平价食品”价格大幅上涨。其中,仅食用油价格,今年就飙涨65%。

有测算说,现在有1400万英国人(差不多占到总人口的22.6%),生活在贫困中。

冷冰冰数字的背后,是普通人举步维艰的现实生活——今年,家庭平均能源账单达到3000英镑,届时40%的家庭将没钱取暖、不敢用电。

据英国公共政策研究所的报告,这是百年未有的水平。

面对沸腾的民怨,政府不得不推出一项高达150亿英镑的生活成本援助计划。

一方面,是面向每家每户的,为每家每户提供400英镑的能源账单折扣;另一方面是面向800万最贫困家庭的,为每户提供650英镑的救济金。

问题是钱从哪儿来?

共克时艰,也只能向最好过的能源巨头下手,只有他们的荷包越来越鼓。

现实世界就是这样,有人举步维艰,有人却高歌猛进。

英国超50城镇爆发示威游行,来源:观察者网

其实,他们如果不被牵着鼻子怂恿地缘战争,不硬着脖子死磕、和气生财,资本雄厚的欧洲,绝不会遭遇能源危机和后续一系列的社会经济问题。

愿理性的世界,能早点回归。