鉴于最近的银行业危机,美股银行板块可谓是走势惨淡,美股银行指数在一季度下跌了近18%,录得2020年以来最差季度表现。有分析师认为,美国银行业一季度利润势将重挫,股价前景雪上加霜。

美股新一轮财报季下周将拉开帷幕,多家银行巨头将率先发布业绩。3月以来,受SVB与瑞信危机影响,引发了业内对美国银行存款可能大幅外流的担忧,这对原本就已步履蹒跚的银行业来说,构成沉重打击。

上季度业绩回顾:

财报显示,华尔街六大银行去年四季度业绩出现明显分化,受美国经济将陷入衰退预期的影响,银行普遍增加信贷损失准备金,明显拖累业绩。且由于宏观经经济可能走弱,几家主要银行均增加了信贷损失准备金,盈利受到明显拖累。

本季度业绩看点:

存贷双降

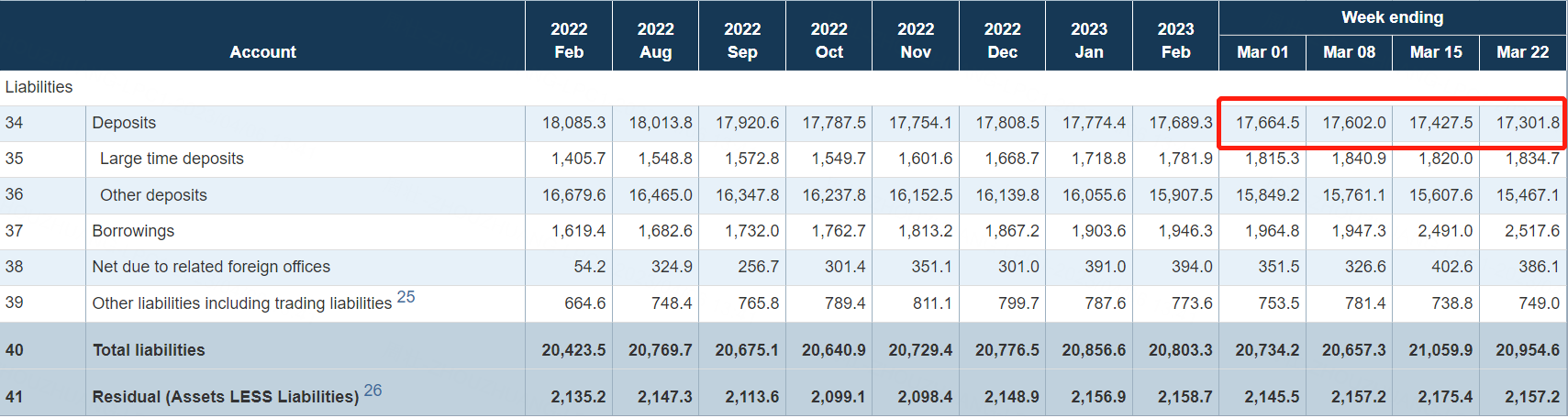

在本次即将披露的财报中,首先,存款外流是这里需要关注的关键问题。没有存款,银行就无法发放贷款,因此,存款减少的银行陷入困境,而存款保持稳定或存款增加的银行可能会继续表现良好。

数据显示,截至3月22日的一周内,美国所有商业银行的存款规模减少了1257亿美元,为连续第九周下滑;25家最大银行的存款从上一周的10.74万亿美元降至10.65万亿美元。

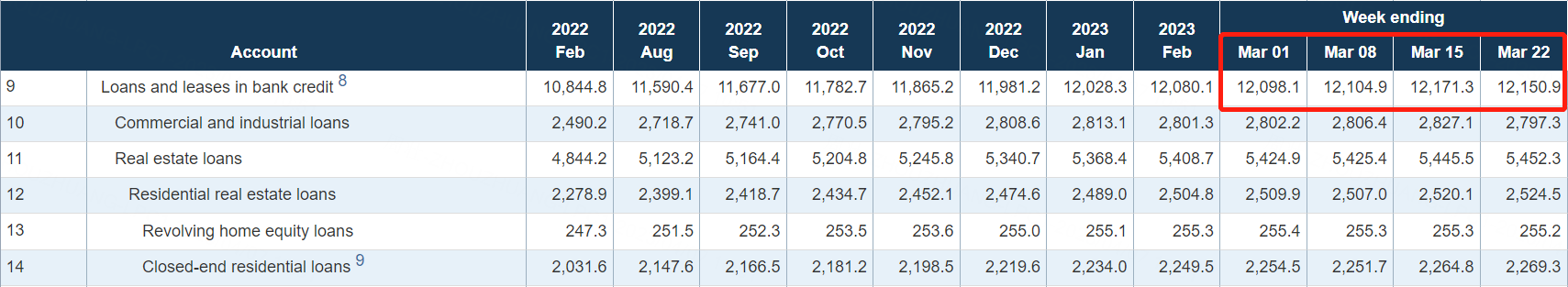

除了存款规模减少以外,银行贷款也创下近两年最大降幅。据美联储最新公布的H.8报告还显示,当前的这场银行业危机也正在影响商业贷款。截至3月22日当周,美国商业银行的整体贷款下降204亿美元,为2021年6月以来最大降幅。

分析人士指出,银行贷款规模的整体大幅下降,主要是因为大银行的信贷收紧.美国25家最大的银行发放了全美约六成的贷款,硅谷银行和瑞信的前车之鉴,正令这些银行在放贷上趋向谨慎。

贷款损失准备金增加

其次,有分析人士认为,预计银行业一季度利润将受到贷款损失准备金增加的影响。据彭博一致预期数据显示,华尔街六大行一季度整体预计贷款损失准备金达到逾70亿美元,而去年同期六大行整体贷款损失准备金不到27亿美元。

Yardeni Research首席投资策略师Ed Yardeni表示,鉴于最近的银行业危机,即使银行管理层并不那么担心贷款损失,他们可能仍想向银行业监管机构表明他们是谨慎的。他们可能更愿意淡化银行业危机对其盈利能力的影响,以安抚投资者的紧张情绪,或者至少不会过度夸大它。

银行股股价会有何表现?

鉴于最近的银行业危机,美股银行板块可谓是走势惨淡,美股银行指数在一季度下跌了近18%,录得2020年以来最差季度表现。有分析师认为,美国银行业一季度利润势将重挫,股价前景雪上加霜。

分析师表示,银行业可能成为业绩滑坡的重灾区,一旦如此,银行股的股价经历了上月中小银行危机带来的摧残之后,势将开启新一轮跌势,富国银行分析师Mike Mayo近期就下调了多家银行业上市公司的目标股价和盈利预期,称其在流动性、资金流向以及息差收入等领域都面临压力。虽然大银行在上月的风波中幸免于难,但是其仍难逃脱业务增长放缓和美联储加息引发信贷需求下降带来的双重压力。在此状况下,银行利润重挫在所难免,其中投资银行收入更可能录得高达40%的同比降幅。

业绩预测

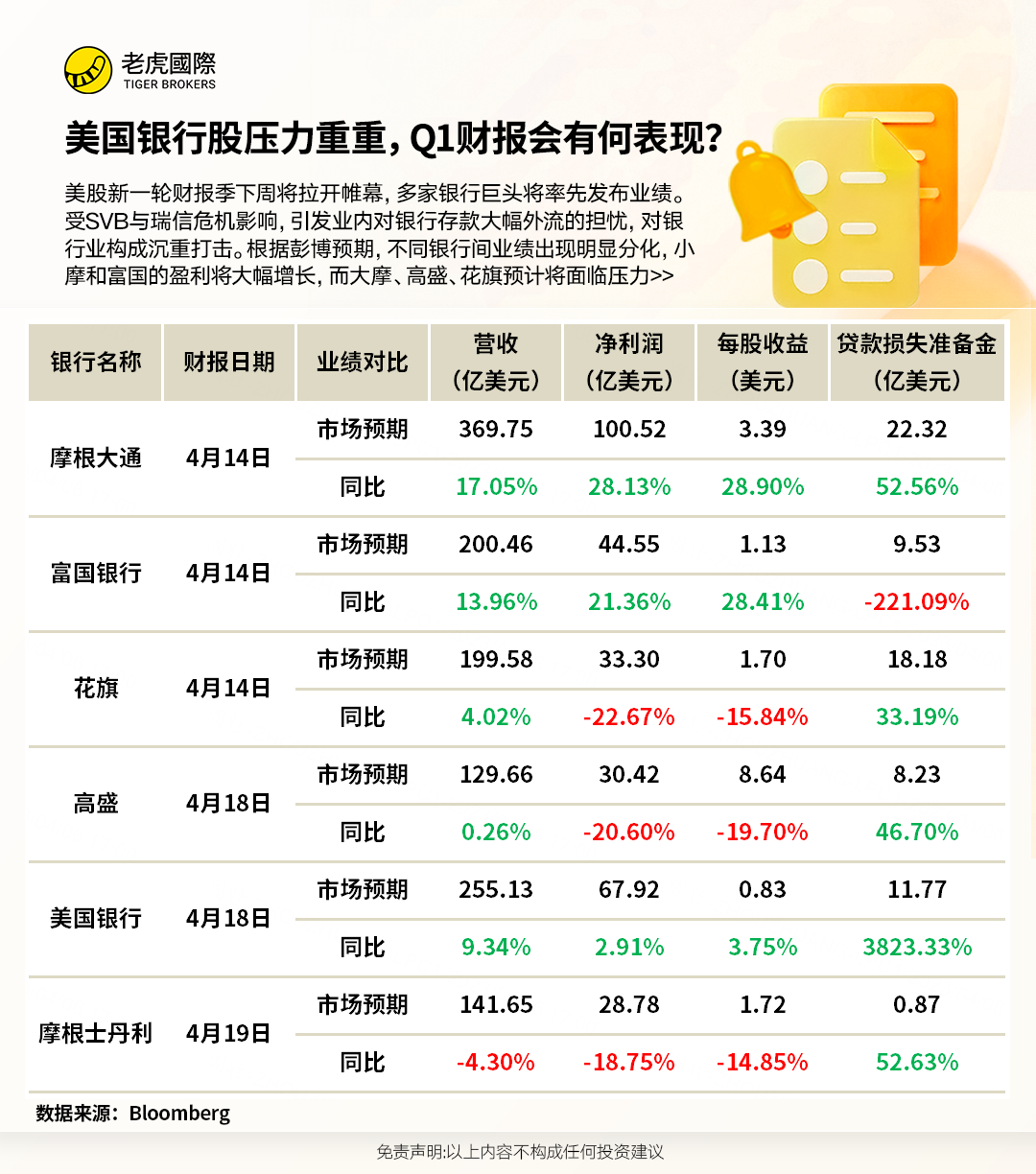

根据彭博一致预期数据显示,该行业业绩表现将持续出现分化,摩根大通和富国银行的盈利将大幅增长,而摩根士丹利、高盛、花旗预计将面临压力: