美联储越发鹰派的立场促使投资者抛弃快速成长的科技公司的股票,转而投向银行股、能源股等对经济敏感的股票。一些华尔街顶级公司认为,价值型股票有望在2022年继续大放异彩,不过,近来表现逊色的成长股并没有被全盘否定。

面对不断攀升的通胀,美联储已加快缩减资产购买规模的步伐,并释放可能提前加息、甚至缩表的信号。根据CME的FedWatch工具,目前交易员押注美联储3月加息的可能性接近70%。若本周公布的美国CPI通胀率数据再度升高,加息预期或将进一步升温。可以预见的是,具有高度投机性的科技股将首当其冲。那些成长迅速和亏损的科技公司的高股价是基于其未来可能获得丰厚收益,被认为极易受到利率上升的影响,从而削弱潜在的未来收益。

正如PineBridge Investments投资组合经理Hani Redha所说,“投机性科技股正在被摧毁”,以科技股为主的美股纳斯达克综合指数在2022年首周下跌4.5%,为六年来最差开年表现。高盛的指数显示,亏损科技公司的股价今年以来已下跌约10%。该行估计,那些无论美国经济如何起伏都能产生强劲增长的公司已下跌逾8%。

科技股大跌之际,美国国债收益率创下28个月来最大涨幅,基准10年期美债收益率从2021年底的1.5%跃升至1.8%,触及近两年高位。

Fidelity Investments全球宏观策略主管Jurrien Timmer称:“(投机性科技股之前)升上了月球,现在流动性大潮正在逆转。”

随着收益率走高,此前不被看好的价值型股票的命运也在改写,银行、石油巨头、大型工业集团,尤其是那些与美国经济重新开放息息相关的公司股价均出现上扬。

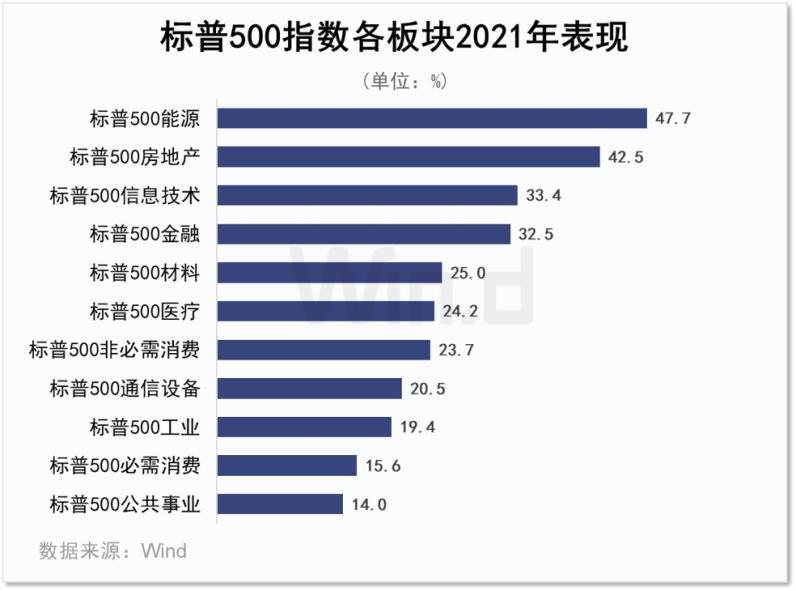

从标普500指数各板块2021全年的表现来看,在跑赢大盘的四个板块中,有三个(能源、房地产、金融)属于价值型板块,说明这类股票在投资者中颇具人气。

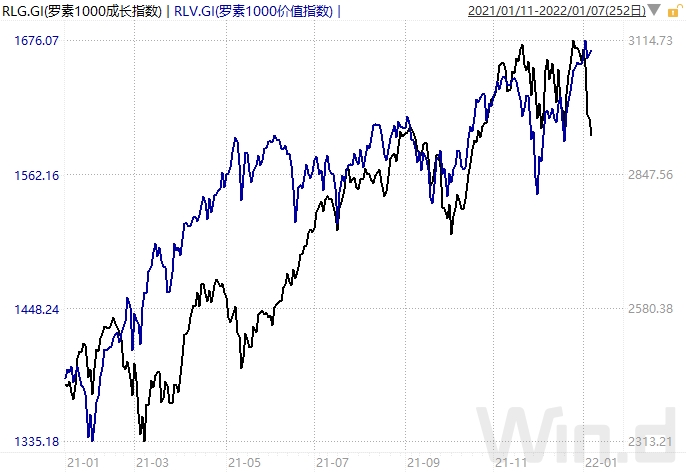

2022年第一周,标普500指数下跌1.87%的同时,价值股成功实现上涨。当周罗素1000价值指数上涨0.75%,表现优于罗素1000成长指数5个百分点以上,为1991年有记录以来可比时期的最高水平,反映出市场的转变。

瑞银财富管理投资总监美洲区投资主管Solita Marcelli表示,坚持周期性押注。她写道:“成长型公司一直是超低实际利率和名义利率的主要受益者。随着美联储开始政策正常化,这些股票将面临最强大的阻力,这点合乎逻辑。在美国股市中,我们依然青睐价值股而非成长股。”

瑞银预计,2022年第一季度初价值股很有可能跑赢成长股,但这一势头不会持久。该行表示,强劲的通胀和劳动力市场应该会使盈亏平衡通胀率保持在高位(对价值股的帮助大于成长股)和实际利率上升(对成长股的伤害大于价值股) ,但持续转向价值股的理由更多是由撤离成长股所驱动,而不是由强势转向价值股所驱动。瑞银认为,到2022年第二季度成长股将实现反超。

鉴于在利率和通胀上升方面的杠杆作用,摩根士丹利短期内也略微偏向价值股,而非成长股。该行同时指出:“我们认为,随着特殊风险成为关键,对价值股与成长股的迷恋将开始消退。”在大摩看来,总体而言,2022年更多的是关于个股,而不是行业或风格。

看好价值股的还有美国银行和摩根大通。美银就此给出五点理由:1)估值离散度仍接近历史高位,历史上高离散度预示价值股表现出色的时期;2)若疫情得到遏制,价值股可能跑赢成长股;3)大多数指标显示价值股估值不贵;4)从因子和板块层面来看,投资者仍超配成长股、低配价值股;5)美联储加息周期有利于价值股。

摩根大通称,周期性资产和价值股将会跑赢,风险更高、波动更大的资产将反弹,而防御性债券替代股和在疫情中受惠的市场细分领域将遭遇逆风。该行偏好对再通胀敏感的板块——能源和金融、消费服务、医疗保健以及小盘股。

贝莱德倾向于像去年那样配置周期性价值股(如能源股和金融股)与长期结构性成长股(如科技股和医疗保健股)的组合。该公司表示,若缺少推动2021年关键市场平均向前发展的推进剂的话,专注于基本面研究以区分潜在的赢家和输家将会很重要。

高盛的观点是,买入对疫情和通胀敏感的周期性股票,以及高成长、高利润的股票,同时,规避高劳动力成本的公司以及高成长、不赚钱的公司。高盛的理由是,短期内,强劲的经济增长和通胀率触顶应该会支持周期性股票跑赢;而完全依赖长期增长预期的快速成长的公司更易受到利率上升或营收令人失望的风险的影响。

富国银行投资研究所对成长型股票和周期性股票的青睐胜过防御性板块。该机构称:“寻找在通胀高于平均水平时表现良好的资产。谨慎看待对收益率敏感的资产。”