4月28日,普乐师集团控股发布公告,公司拟全球发售2500万股股份,其中中国香港发售股份250万股,国际发售股份2250万股,另有15%超额配股权;2023年4月28日至5月4日招股,预期定价日为5月4日;发售价将为每股发售股份10.6-11.8港元,每手买卖单位200股,入场费约2383.79港元;Jefferies及国泰君安国际为联席保荐人;预期股份将于2023年5月11日于联交所主板挂牌上市。

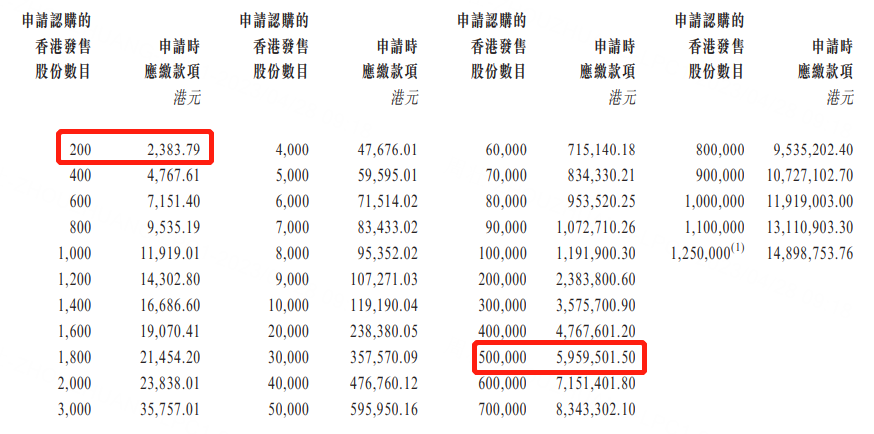

申购阶梯:

每手200股,入场费2383.79港元。

乙组门槛为500000股,申购所需资金约5959501.5港元。

公司是知名销售及营销服务供应商,主要专注于向主要在线下零售店(如超市、百货公司、户外促销活动等)开展业务的头部FMCG(即快速消费品)品牌商及经销商提供实地销售及营销解决方案。于业绩记录期,公司提供四类服务,包括定制营销解决方案;任务与营销人员匹配服务;营销人员派驻服务;及SaaS+订阅。

自2004年成立起,公司致力于向客户提供切合其企业需求的全面销售及营销服务。公司向分散在中国不同地理位置的不同规模的客户提供服务,以支持其销售及营销活动。一般而言,公司的服务需要营销人员实地实施。营销人员主要指直接与消费者互动并进行销售及营销活动实地实施的人员,例如销售人员、前线员工等。就公司的业务经营而言,公司将营销人员分类为雇员营销人员(与公司有雇佣关系)及第三方营销人员(与公司并无任何雇佣或合约关系)。截至最后可行日期,公司的服务涵盖中国31个省╱直辖市逾320个城市。

假设发售价为每股发售股份11.2港元(即指示性发售价范围的中位数)及假设超额配股权未获行使后,公司预计将收取全球发售所得款项净额约2.267亿港元。公司拟将所得款项净额的32.0%用于提升公司的核心技术能力及基础研发;30.0%将用于战略投资、收购及合作;20.5%将用于提高公司的销售及营销以及业务发展能力,以促进公司的业务增长及提高品牌知名度;7.5%将用于偿还公司的银行借款;以及所得款项净额的10.0%将作为公司的营运资金,用于一般用途。