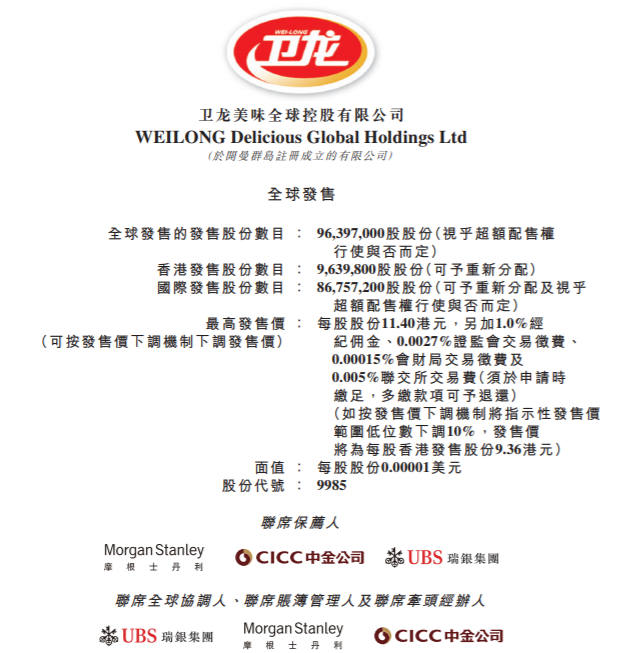

12月5日,卫龙美味正在招股中,于12月5日至12月8日招股,公司拟发行9639.7万股股份,其中公开发售963.98万股,国际发售8675.72万股,每股发行价10.4-11.4港元,每手200股,预期将于12月15日上市。

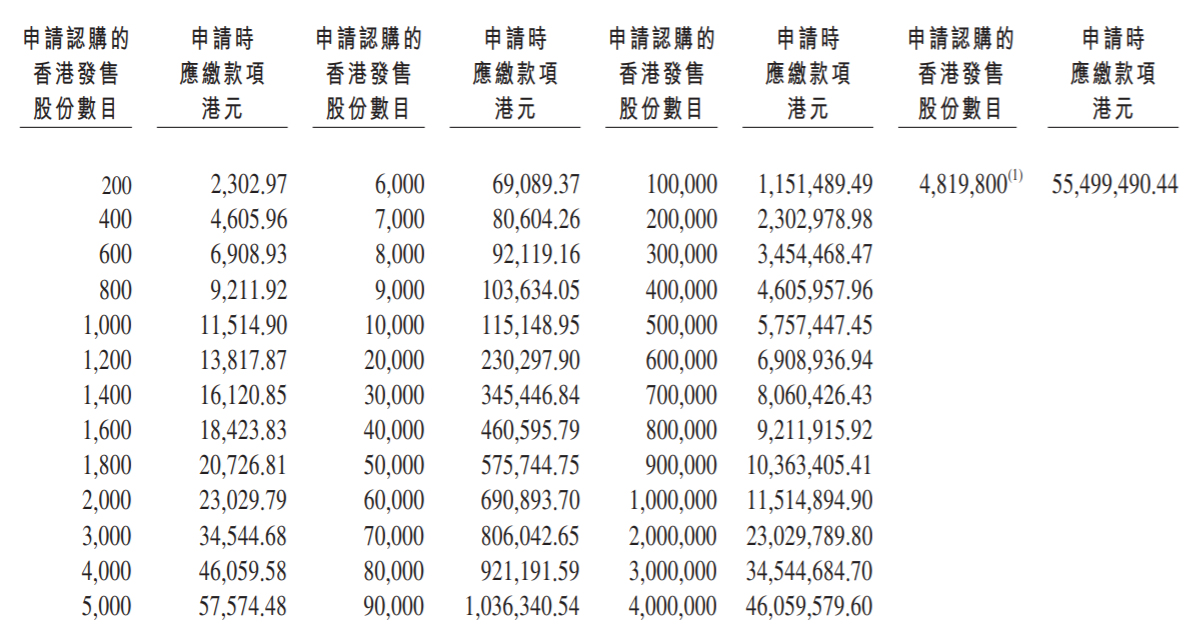

每手200股,入场费2302.97港元。

乙组门槛为50万股,申购所需资金约5757447.45港元。

卫龙是中国领先的辣味休闲食品企业,拥有强劲的增长势头。根据弗若斯特沙利文的资料,按2021年零售额计,卫龙在中国所有辣味休闲食品企业中排名第一,市场份额达到6.2%,且在调味面製品及辣味休闲蔬菜制品细分品类的市场份额均排名第一。根据弗若斯特沙利文的资料,卫龙95.0%的消费者年龄在35岁及以下, 55.0%的消费者年龄在25岁及以下;同时,卫龙是中国知名度最高、最受消费者喜爱的辣味休闲食品品牌,而且就品牌知名度而言,卫龙是25岁及以下年轻人心目中休闲食品的第一品牌。

财务方面,2019年至2021年,公司的总收入分别为人民币33.8亿元、41.2亿元及48.0亿元,年复合增长率达到19.1%;于2022年上半年总收入为人民币22.6亿元。2019年-2021年,公司的经调整净利润分别为人民币6.59亿元、8.21亿元及9.08亿元,于2022年上半年,经调整净利润为人民币4.25亿元。

行业方面,根据弗若斯特沙利文报告,辣味休闲食品在中国的受欢迎程度与日俱增。中国的辣味休闲食品行业的零售额由2016年的人民币1,139亿元增至2021年的人民币1,729亿元,年复合增长率为8.7%,高于中国整体休闲食品行业同期年复合增长率。

筹资用途方面,公司拟将筹资所得款项净额约9.36亿港元用于以下用途:约57%将用于扩大和升级生产设施与供应链体系;约15%将用于进一步拓展销售和经销网络;约10%将用于品牌建设;约10%将用于产品研发活动以及提升研发能力;约8%将用于推进业务的数智化建设。

基石投资者方面,公司已与3名基石投资者订立基石投资协议。基石投资者分别为Media Global Management Limited、阳光人寿保险及Prospect Bridge 。基石投资者已同意在若干条件规限下按发售价认购以合共约5.8亿港元。