核心摘要:

2021年美国长端国债收益率走势屡次创下“意外”:先是在今年2月中旬后出现了一波陡峭上行,2月10日至3月19日,10年美债收益率由1.15%蹿升至1.74%;后是自二季度开始调头下行,3月31日至7月19日,10年美债收益率由1.74%降至1.19%,其中10年TIPS(实际)利率下降了42bp至-1.05%、隐含通胀预期下降了13bp至2.24%。7月21-27日,10年美债收益率主要在1.25-1.30%区间震荡。

10年美债收益率在7月份回落至2月水平,这与美国经济的持续修复和通胀数据的蹿升相悖,亦与市场年初的主流预测明显偏离。不排除有一些技术性因素对美债利率产生短暂压制(如美国夏季流动性短缺等),但我们认为,市场在美国经济前景以及资产价格走势的主观判断上发生了明显变化,是更为核心的因素。

我们认为,现阶段正处于一个特殊节点:美国经济数据刚开始结束前期持续增长的态势,叠加拜登财政计划推行受阻,本身市场信心就面临转折;再加上今年上半年美国复苏极快背景下,市场风险偏好与资产价格站上历史高位,以及美国“群体免疫”与经济彻底重启的前景突现不确定性,多重力量驱动下,大量资金涌入债市,令美债“意外”走牛。

一、美国经济数据“见顶”

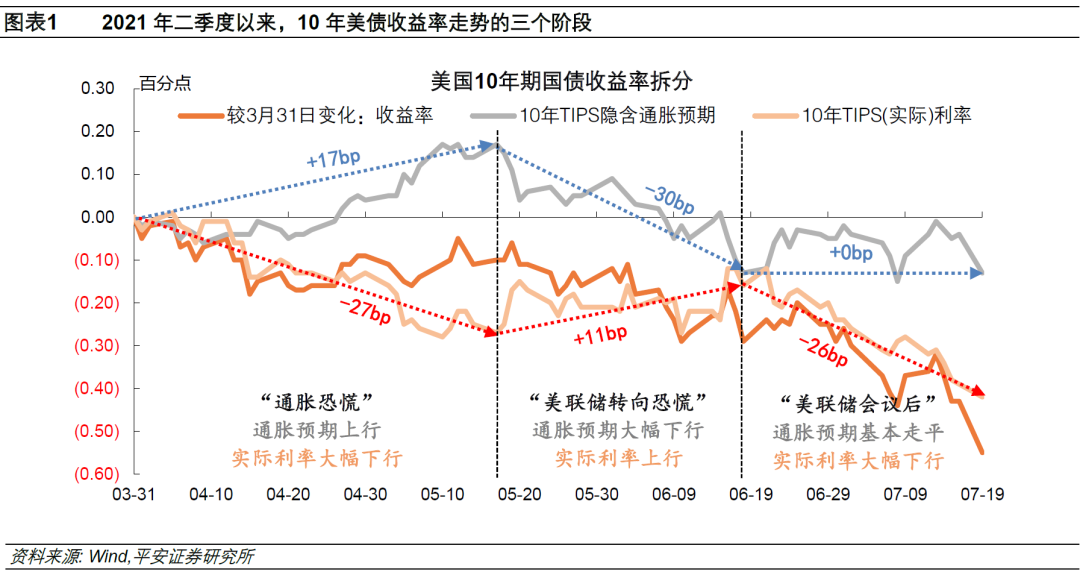

今年二季度以来,10年美债收益率的走势大致分为三个关键阶段(图表1):第一阶段是“通胀恐慌”(3月31日至5月17日)。期间铜、铝、木材、大豆等国际原材料价格显著上涨,5月12-13日公布的美国4月CPI和PPI同比“爆表”。大宗商品价格上涨与美国通胀指标蹿升进一步抬升了通胀预期,10年TIPS美国国债隐含通胀预期上涨17bp,至2.54%,创2013年以来新高。但市场担心过高通胀可能抑制美国经济复苏,造成“滞胀”风险,因而10年TIPS(实际)利率大幅下降27bp,至-0.90%,一度倒退回2月中旬水平。第二阶段是“美联储转向恐慌”(5月17日至6月18日)。即在6月17-18日举行的美联储FOMC会议前的一个月里,市场很大程度上price in美联储政策取向“转鹰”,实际利率回升11bp,而通胀预期大幅下跌30bp。第三阶段是“美联储会议后”(6月18日至7月19日)。市场仿佛逐渐“消化”了美联储释放的偏鹰信号,通胀预期变化不明显,但实际利率却持续回落26bp并驱动10年美债收益率进一步下行。

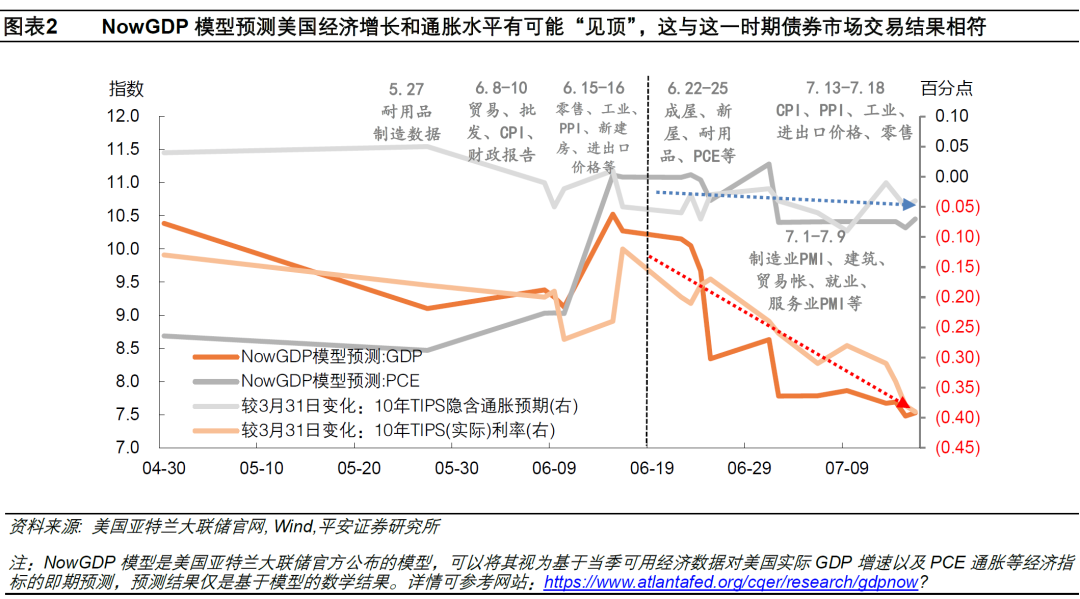

为什么市场能够在美联储议息会议后立即“消化”偏鹰信号、10年美债实际利率持续下行?我们认为,一个关键原因是6月18日之后公布的美国经济数据显示,美国经济增长速度边际放缓,驱使市场交易美国经济和通胀“见顶”。我们参考亚特兰大联储网站公布的NowGDP模型预测结果(该模型将实时公布的关键经济数据转化为对实际GDP增长和PCE通胀的即期预测,预测结果仅是基于模型的数学结果)。基于6月22日至7月16日期间公布的美国经济数据(如房地产销售、耐用品生产、PCE、制造业PMI、建筑支出、贸易账、就业数据以及服务业PMI等)的即期预测结果显示,美国通胀水平先走平后小幅回落,实际经济增速则持续显著地回落。这意味着,仅基于6月下旬以来公布的经济数据,美国经济增长和通胀水平有可能“见顶”,这与债券市场交易结果大致相符(图表2)。

二、拜登财政计划“打折”

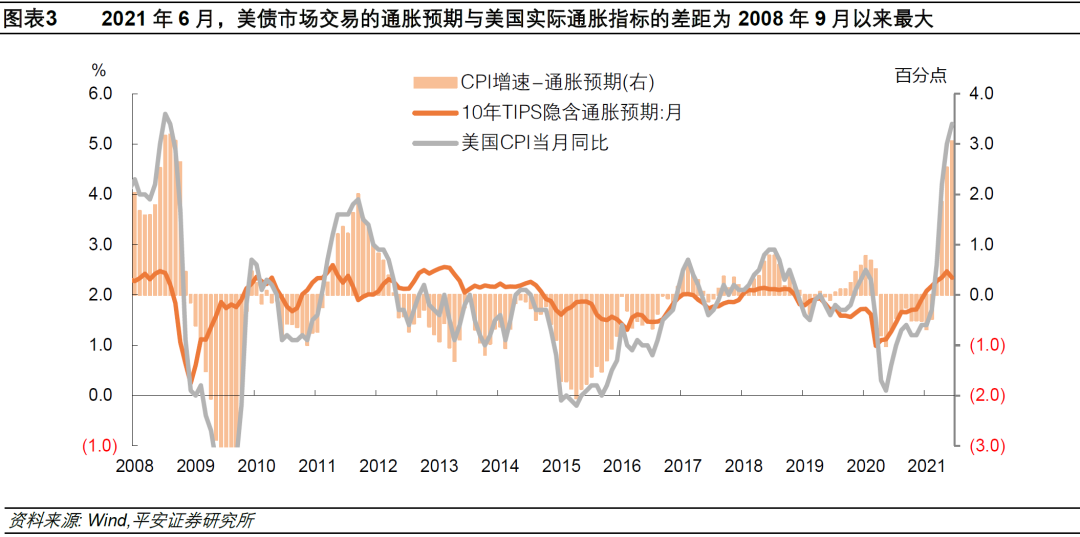

自5月下旬以来,美债市场交易的通胀预期回落,这与居民短期通胀预期以及即期通胀指标走势背离。如我们在报告《再通胀交易仍可期》中所述,目前债券市场对通胀预期的交易(TIPS隐含通胀预期)显著低于美国居民的实际通胀预期(密歇根大学调查的居民对未来一年的通胀率预期)。7月13日公布的美国6月CPI增速(环比0.9%、同比5.4%)继续超预期,数据公布后10年美债收益率仅上升6bp至1.42%(隐含通胀预期仅升3bp至2.36%),这样的反应仍是相对麻木的。若将美国6月CPI同比增速与10年TIPS通胀预期月均值(2.34%)进行比较,二者的差值为2008年9月以来的最高(图表3)。从这两条线索看,美债市场对于通胀及通胀预期的交易十分克制。

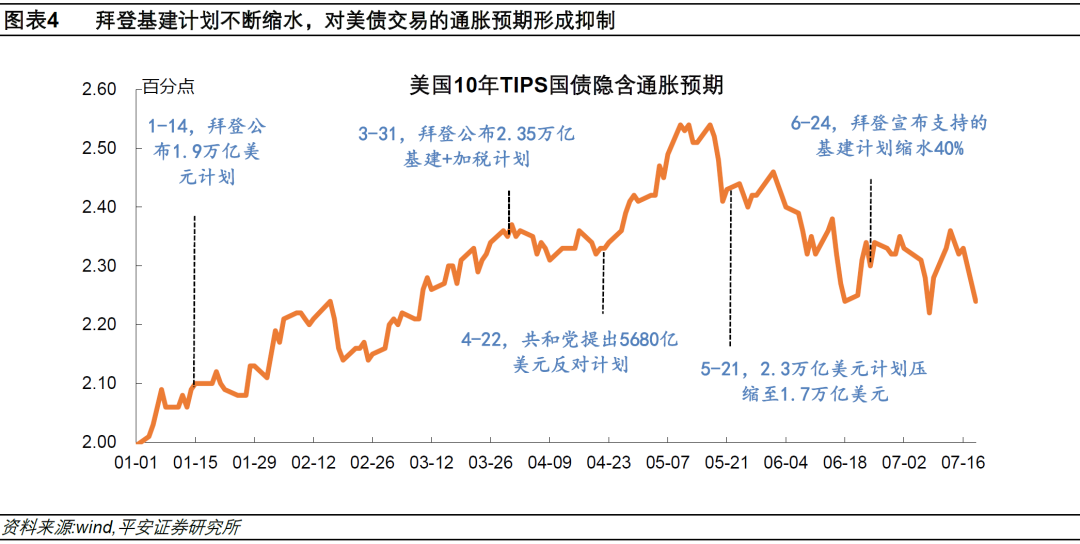

为何美债市场交易的通胀预期未能走高?我们认为,主要原因在于拜登基建计划推行不顺,显著抑制了市场对于美国中长期的通胀预期。3月31日,拜登宣布的“基建+增税”组合计划涉及2.35万亿美元支出,10年美债利率的年内高点在此时达到,且此后10年TIPS隐含通胀预期继续上升并破2.5%,达到2013年以来最高水平。然而,共和党在此后多个节点释放反对信号,拜登政府迫于压力先于5月21日将原2.35万亿美元计划的规模压缩至1.7万亿美元,后于6月24日宣布支持的基建计划规模缩水约40%。“拜登基建”缩水,加上美联储的“通胀暂时论”,对市场中长期通胀预期形成明显打压,进一步压低了中长端美债收益率(图表4)。

三、美国“群体免疫”前景堪忧

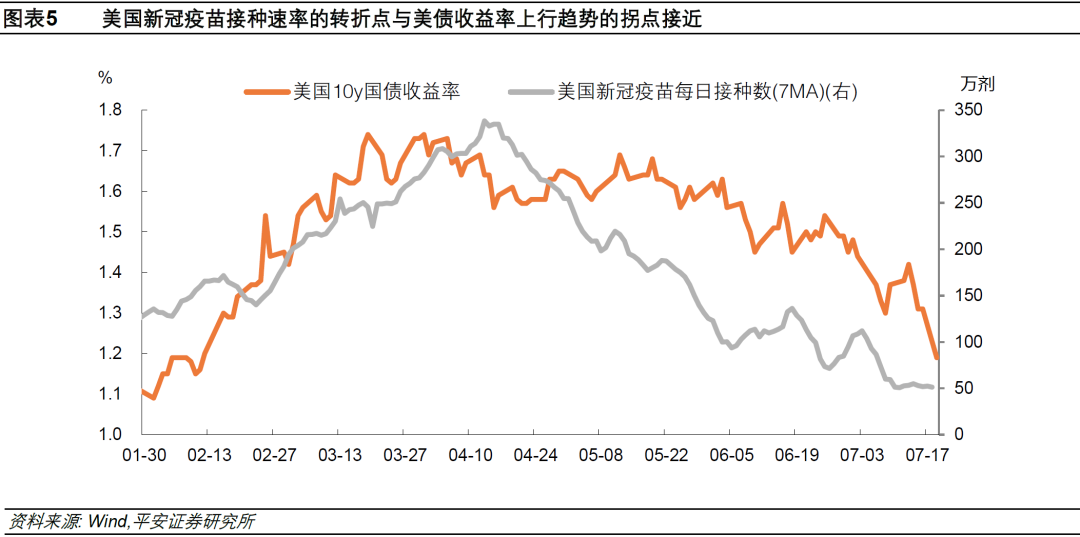

疫苗接种进度放缓可能影响市场对美国经济和通胀前景的判断,对美债利率形成一定压制。今年4月中旬以后,美国新冠疫苗接种速度开始持续下滑,一度从每日接种超过300万剂降至6月份的不足100万剂。疫苗接种速率的转折点与美债收益率上行趋势的拐点(4月初)较为接近(图表5)。我们测算,假设至少接种1剂的人群和已经确诊的人群都获得免疫(不考虑疫苗接种有效率),则截至7月中旬,美国获得免疫的人口比例为60%。若以当前接种速度进行线性估算,则至少到11月底美国才能实现75%人群获得免疫;以免疫人口比例在过去14天的动态复合增长率进行“保守估计”,则美国在今年年底的免疫人口比例仅为66%。

“疫苗政治化”与儿童疫苗尚未问世,使美国在今年或难实现“群体免疫”。7月6日美国VOX网站发表的题为《党派分化如何打破美国的疫苗接种运动(How politicalpolarization broke America’s vaccine campaign)》的文章指出,根据Civiqs的调查,美国人群中一直存在约20-30%的受访者表示不会接种新冠疫苗(图表6)。这包括了超过40%的共和党支持者明确表示不会接种疫苗,而这一数字在民主党支持者中仅为4%。共和党人士接种意愿不足,一方面是认为新冠病毒的威胁被拜登政府夸大了,另一方面是认为疫苗运动是民主党的“阴谋”、疫苗的安全性不能得到保证。但无论如何,这部分“拒绝疫苗人群”的态度可能不太容易转变。此外,据CDC数据,美国12岁以下的儿童占比约15%,而目前辉瑞疫苗刚刚开始儿童疫苗的实验,最早9-10月才能获得第一批实验数据,预计今年儿童疫苗正式问世比较困难。综合来看,至少在今年美国实现真正意义上的“群体免疫”(75%免疫人口比例)可能性较小。

即使疫苗推广顺利,Delta变种病毒的出现使以色列、英国等“疫苗优等生”遭遇疫情反扑,或进一步挫伤市场对美国疫情防控的信心。截至6月中旬,以色列已经接种至少1剂疫苗的人口比例达到63%,而每日新增病例一直保持个位数,但6月下旬Delta病毒的扩散使以色列每日新增确诊数重新破百。英国6月初已经接种至少1剂疫苗的人口比例达到60%,但是6月下旬英国单日新增确诊数由此前的2千人以增加至上万人,7月以后升破2万人。美国近期已经接种至少1剂疫苗的人口比例约为55%,单日新增确诊约2万人,仍为5月下旬以来的较低水平,但已经有一些抬头迹象。因此,6月以来尤其6月下旬以来,美债市场很可能开始pricein未来美国可能出现类似以色列和英国的疫情反扑,继而强化了美债收益率的下行趋势。

四、“再通胀交易”遇冷

今年上半年,美国经济复苏势头格外强劲,加上流动性宽裕、财政刺激大手笔、疫苗接种进度一度领先全球等,资本市场完成了两轮“再通胀交易”:第一轮为2月中旬至3月底。期间10年美债收益率快速跃升,美国道琼斯指数在整个3月上涨了6.6%,而同期纳斯达克指数仅上涨0.4%。第二轮为4月底至5月底,伴随大宗商品的新一轮上涨与美国通胀指标“爆表”,5月道指跑赢纳指3.5个百分点,而美债收益率在震荡中走平。6月以来,美国资本市场正处于再通涨交易的“冷却期”。7月初,道指与纳指的比值已经“倒退”回3月初的水平,10年美债收益率亦加快下行步伐(图表7)。

与今年4月的“冷却期”相比,本轮市场的反应更加强烈。前期上涨过快、以及当前水位过高的资产价格,可能正在引发市场对于资产定价是否合理的强烈反思。

一方面,资产价格上涨速度可能显著快于实体经济的修复。美国上半年经济快速复苏的同时,很多资产价格以更快的速度恢复并超过疫情前水平。美国ECRI领先指标(涵盖美国股票、债券、房地产等金融指标以及初请失业金人数等实体经济指标)在2021年2月已回到新冠疫情前水平,此后继续攀升并显著高于疫情前水平。但这背后可能更多是资产价格助推,而非实体经济修复,例如目前标普500指数达到疫情前水平的1.3倍以上,而初请失业金人数所反映出的美国就业市场仅恢复至疫情前水平的60%左右(图表8)。

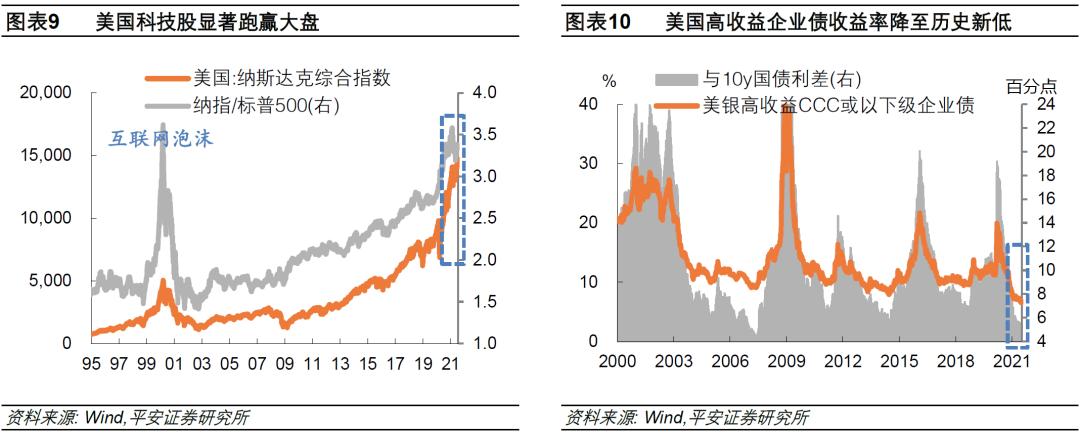

另一方面,对于部分风险资产、尤其对于美国科技股和美国高收益企业债而言,出现泡沫的风险正在加大。美国三大股指自今年5月以来屡创新高,截至7月9日,与2019年底的指数相比,美国道琼斯工业指数、标普500指数和纳斯达克指数涨幅分别为22%、35%和64%。特别是,美国科技股的表现显著优于过去美股“十年牛市”的上涨趋势,且纳指与标普的相对表现接近2000年互联网泡沫时期的水平(图表9)。而美国企业债、尤其高收益企业债自2020年下半年以来持续受到热捧,今年以来美银高收益CCC或以下级企业债有效收益率已经降至过去二十年的最低水平,与10年美国国债的信用利差也缩小至2007年以来的最低水平(图表10)。

在当前节点,无论是美国经济和通胀“见顶”,还是新冠疫情风险回升,可能都是引发市场反思的导火索,引发市场对前期极度乐观情绪的“纠偏”,甚至激发某种“避险情绪”。而这就集中体现在前期如火如荼的再通胀交易的急剧降温,以及长端美债收益率的明显回落上。

总结与展望

现阶段正处于一个特殊节点,美国经济数据确实显示出经济增长开始放缓,但这些微小变化可能不足以解释近期美债利率的显著回落,而需要进一步结合市场对于“过去”和“未来”的判断——“过去”市场是否过于乐观使风险资产价格走得过“远”(再通胀交易过度长期酝酿后的加速变盘);“未来”美国是否能够真正摆脱疫情风险而更为彻底地复苏(担心美国经济增长最强劲的时期是否已过)。市场基于对过去可能过于乐观的“纠偏”以及对未来不确定性的担忧,滋生出了较为浓厚的避险情绪,进一步推升了美国长端国债的需求和价格。

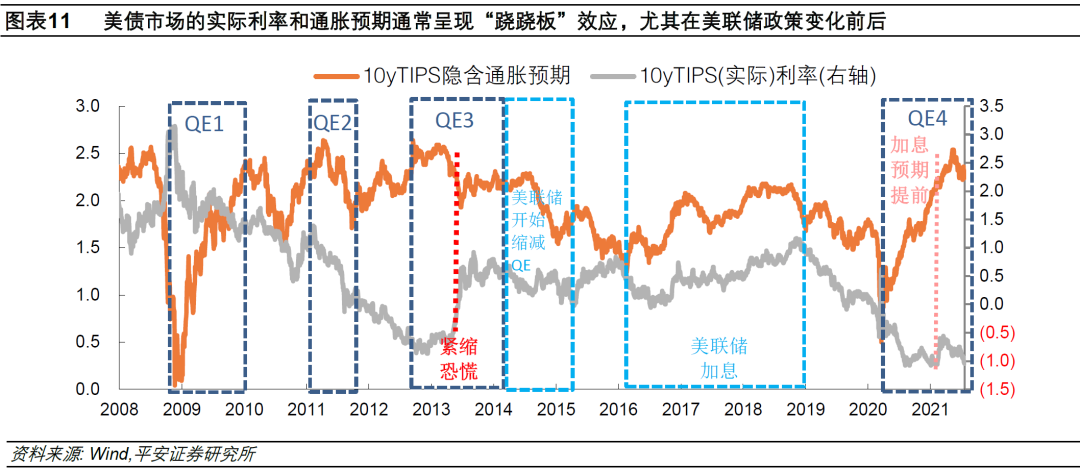

需注意,10年美债实际利率与隐含通胀预期同时走低,并不符合历史常态。美债市场的实际利率和通胀预期通常呈现“跷跷板”效应,尤其在美联储政策变化前后(图表11):如果美国经济走势乐观、加息或政策转向预期强化时,可能通胀预期受抑但实际利率上行;若美国经济走势悲观、市场预计美联储维持货币宽松,则可能实际利率受抑但通胀预期走高。

更何况,如我们在报告《再通胀交易仍可期》中提示,今年下半年美国经济和通胀或存在“二次反弹”的可能性,或者说近期被“纠偏”的市场情绪可能被再次“纠偏”。例如,美国就业和服务业如期恢复,美国通胀指标环比维持0.2%以上的高增长(如6月通胀指标的蹿升已经小幅纠偏了债市对通胀形势的判断),以及美联储在重要会议(如即将到来的7月底议息会议和8月全球央行会议)中逐步释放更清晰的政策信号(若偏鹰则实际利率或将明显上升,反之通胀预期可能上升),这意味着当前美债实际利率和通胀预期同处低位的情形或难持续。

正如今年春节后美债利率急剧攀升,因市场对通胀突然过度担忧一样,近期美债利率的明显回落,亦因市场对通胀突然不太担忧了,也许两者都有市场过度反应的因素在里面。我们认为,本轮市场情绪自我发酵到何种程度仍需观察,不排除未来一段时间(例如三季度)10y美债利率维持低位震荡的可能。而随着美国经济继续走完复苏的下半场,美债实际利率终将触底回升(7月26日10y实际利率跌至-1.11%创历史新低,当前已经很负了!),进而推动美债利率重新上行。

只不过,目前看来今年美债利率的高点达到华尔街一季度预测的1.9%以上的高位,可能变得更加困难了。但这恰符合我们中期年报的观点——下半年美债收益率上行的节奏可能较为温和,继而对于新兴市场的冲击、尤其对于中国市场以及宏观政策的压力,都将更为有限。就此而言,近期中国央行宣布全面降准,与这一“冲击源”的明显弱化也许不无关系。