提高IPO价格,每股定价28美元

当地时间6月29日,LegalZoom.com, Inc 宣布将提升公司的公开发行价至28美元,高于此前计划的24-27美元区间。此外,LegalZoom公开发行1912万股,计划筹资XX亿美元。摩根大通、摩根士丹利为本次新股发售的承销商。

公司业务简介

LegalZoom主要为美国的小型企业和个人提供法律软件和服务。公司首席执行官为丹·韦尼科夫 (Dan Wernikoff),Wernikoff于2019年10月加入公司,曾任 Intuit消费税集团执行副总裁兼总经理。

公司主要产品包括:企业组建,知识产权和遗产规划。所谓的企业组建指的是选择业务结构并快速轻松地组建有限责任公司、公司、独资企业或合伙企业。

LegalZoom已从包括 LucasZoom、Francisco Partners、BSG、Institutional Venture Partners、KPCB(Kleiner Perkins)、GPI Capital Gemini和 TCV在内的投资者那里获得了至少 7100万美元的股权投资。

估值:冲刺50亿美元

早在2012年,LegalZoom.com Inc.就曾申请上市,但后来上市推迟公司在两年后撤回申请,本次是公司第二次发起上市申请。经过几年的发展,LegalZoom希望本次上市时估值超过 50亿美元。

根据本周一修订后的文件,LegalZoom的价值将在 47亿至 53亿美元之间,具体取决于发行价格以及承销商是否充分行使超额配股权。

LegalZoom将于今晚登陆纳斯达克,股票代码为 LZ。

财务状况

新冠疫情期间,LegalZoom的营收从 2019年的 4.084亿美元增长 15.2%至 2020年的 4.71亿美元。今年第一季度,该公司的收入从去年同期的 1.058亿美元增至 1.346亿美元。此外,今年一季度数据显示,一季度共完成276,000笔采购交易,平均交易订单规模为 488美元。

LegalZoom的营运现金流也在增加,资料显示,资产负债表上还有 1.412亿美元现金。

在新冠疫情期间,小型企业申请激增,去年小企业申请在新企业形成市场中占据了很大份额。公司5月份提交的初步文件显示,10%的新有限责任公司和5%的新公司在使用LegalZoom提供的服务。

文件还称,LegalZoom去年处理了 25,000件商标申请,占美国所有注册申请的 6%。

前景展望

管理层认为可寻址市场规模接近490亿美元。该金额包括 183亿美元的企业组建服务、215亿美元的整个企业生命周期中的额外小企业服务以及 88亿美元的消费者遗产规划服务。

LegalZoom希望通过进入临近的服务领域来继续增长,向第三方解决方案提供商提供额外的API访问权,并提供价值更高、价格也更高的服务来维持其业绩增长。

目前,主要的竞争者或其他行业参与者包括:BozFilings(博兹档案)、LegalShield(法律之盾)、MyCorporation(我的公司)等。

IPO相关

在 6月 21日提交的文件中,LegalZoom表示,与总部位于门洛帕克的 TCMI Inc.的私募股权部门 TCV Investments关联的实体同意通过私募购买 9000万美元的股票。

此外,文件显示,投资管理公司 BlackRock Inc.和 Neuberger Berman Group的附属实体均表示有兴趣购买 7500万美元的 IPO股票。

LegalZoom已授予承销商购买约 290万股额外股份以进行超额配售的选择权。

根据 6月 21日提交的文件,该公司预计在 IPO后总共将有约 1.941亿股流通股,如果承销商行使所有超额配售权,则约为 1.969亿股。

LegalZoom估计,IPO和私募将筹集 5.408亿美元,如果承销商在 25.50美元的中点范围内充分行使购买股票的选择权,将筹集 6.099亿美元。

该公司计划从 2018年起用所得款项偿还 5.23亿美元的债务。

结论

可以看到,LegalZoom上市融资的主要目的是为了偿还债务。财务状况表明,公司营收不断增长,毛利润和毛利率不断增加,但在今年第一季度将出现经营亏损,同时运营产生的现金流量也在增加。

截至 2021年 3月 31日的十二个月的自由现金流为令人印象深刻的 9370万美元。

随着收入的增加,销售和营销费用占总收入的百分比大幅增长;其销售和营销效率一直稳定在 0.4倍。

管理层认为,为美国的小企业和个人提供法律服务的市场机会相当大。

摩根大通是发行的承销商之一,近一年,摩根大通牵头的 IPO自 IPO以来的平均回报率为38.9%,在所有承销商中表现中等。

一个值得注意的信息是公司以美元的认购保留率。对于一家收入中有很大一部分来自订阅的公司来说,这是一个明显的遗漏,可能意味着结果并不显著,因为管理层没有透露它们。

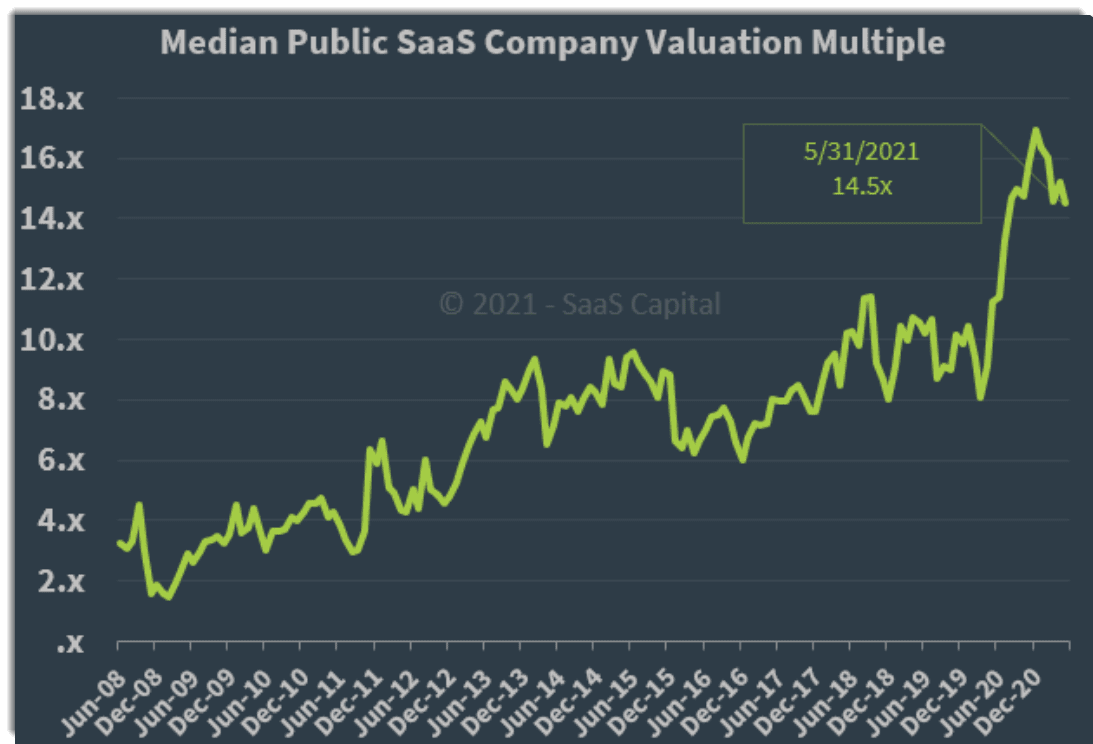

至于估值,与SaaS Capital编制的 2021年 5月 31日上市 SaaS公司估值倍数中值相比,市场估值为 14.5倍,如下图所示:

目前,LegalZoom市销率为9.91,共估值的角度看,IPO的定价似乎合理。考虑到,公司营收增速快,每年都在盈利,并且在 IPO价格合理的同时产生了大量的自由现金流,因此 IPO值得考虑。