美股2022年三季度业绩进一步放缓,基本接近零增长。持续加大的增长压力下美股盈利前景如何,对美股后续走势有何影响,本文中我们将重点分析。

增长趋势:盈利继续放缓,逼近零增长;能源和交运是主要贡献,金融与科技拖累较大

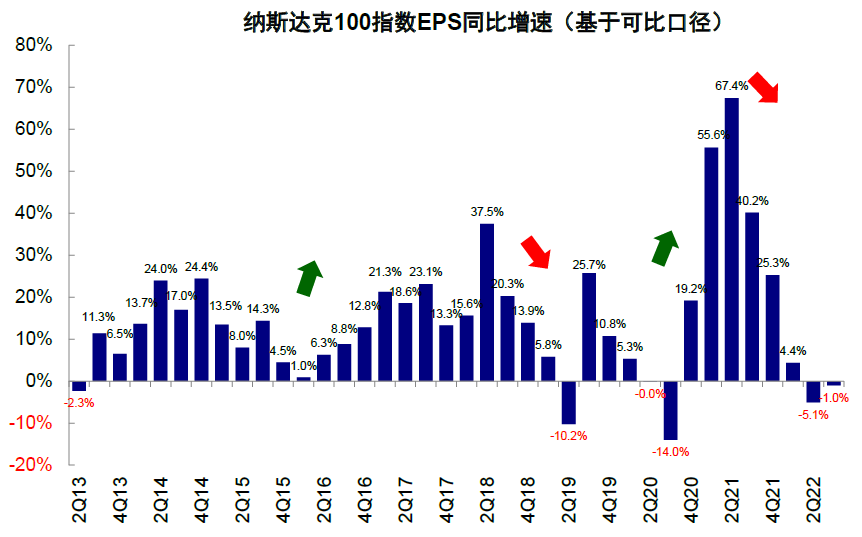

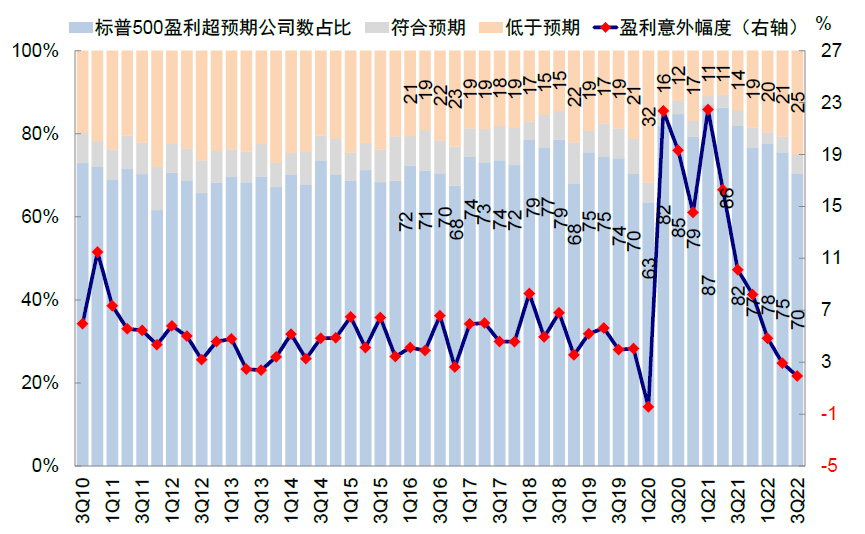

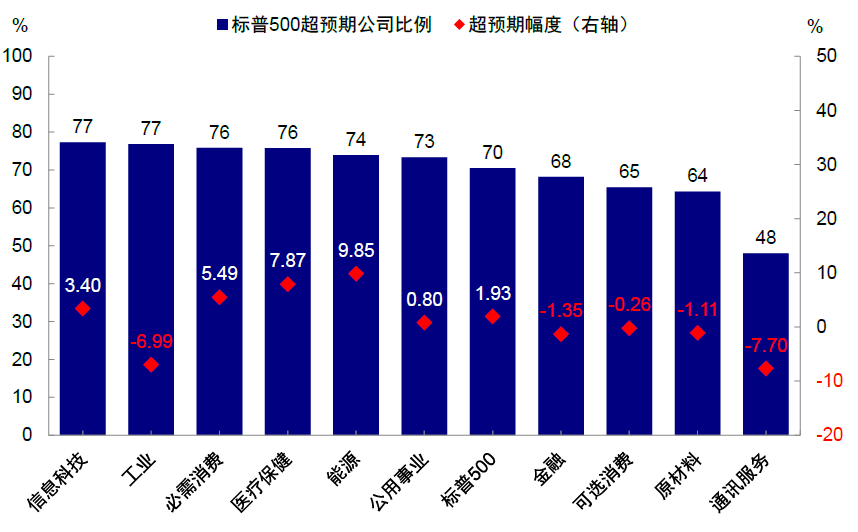

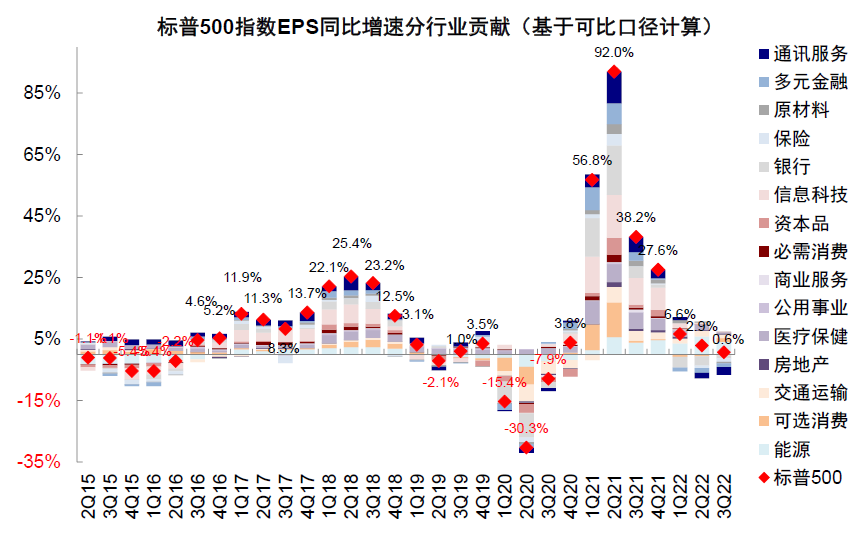

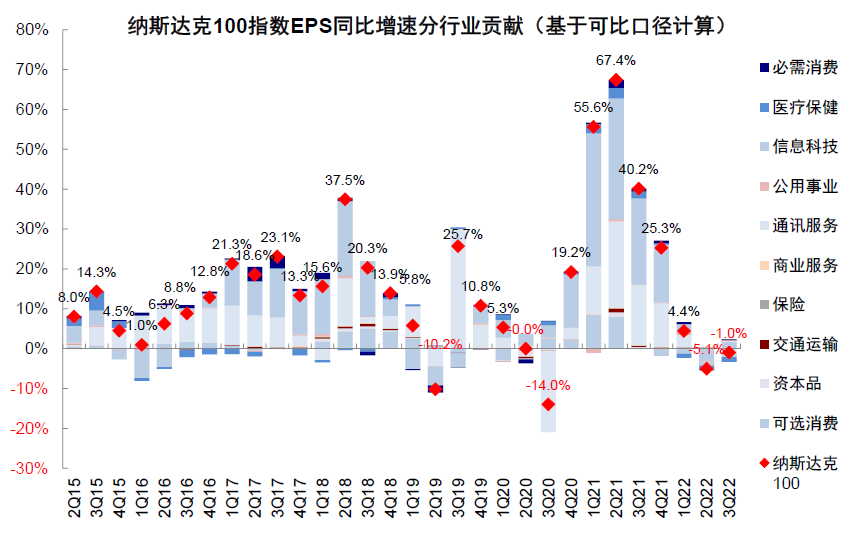

三季度美股盈利继续趋弱,逼近零增长。可比口径下,标普500三季度EPS同比仅增长0.6%(非金融4.9%),较二季度2.9%继续回落(非金融10.5%)。纳斯达克100三季度EPS同比-1%,较二季度-5.1%改善。标普500超预期幅度较二季度2.9%回落至1.9%(疫情前均值为5.4%),超预期占比也从二季度76%降至70%(疫情前均值71%)。整体看,高成本和低需求下,美股盈利进一步放缓也在预期之中。

图表:可比口径下,三季度标普500指数EPS同比增长0.6%,较二季度2.9%继续回落

资料来源:Bloomberg,中金公司研究部

图表:纳斯达克100指数EPS同比-1%,较上季度抬升

资料来源:Bloomberg,中金公司研究部

图表:三季度标普500指数盈利超预期幅度较上季度继续回落(三季度1.9% vs. 二季度2.9%),但超预期公司数占比仍达70%

资料来源:FactSet,中金公司研究部

图表:信息科技、工业、必需消费、医疗保健仍有超过75%公司超预期;超预期幅度上,能源、医疗保健、必需消费最高

资料来源:FactSet,中金公司研究部

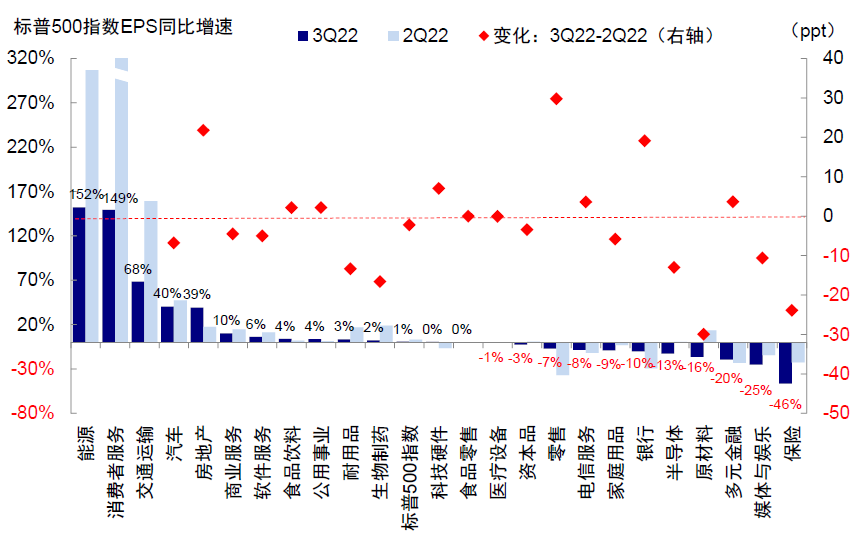

能源和交运是主要贡献;金融承压,医药、半导体及互联网同样放缓。受低基数和油价反弹驱动(布油三季度均价 98美元/桶 vs. 去年三季度73美元/桶),能源、消费者服务、交通运输EPS同比增速分别达152%、149%和68%,汽车与零部件、房地产等增速也位居前列(40%、39%)。相比之下,金融承压,三季度EPS同比-19%(vs. 二季度-26%)。四大银行(美国银行、花旗银行、摩根大通、富国银行)贷款损失三季度升至46亿美元,贷款需求放缓叠加投行业务疲软也拖累利润。此外,原材料、保险、生物制药、耐用品及服装、半导体及媒体娱乐增速也回落明显。从贡献程度看,能源(4.1ppt)、可选消费(1.2ppt)、交通运输(1.1ppt)是主要贡献,通讯服务、多元金融、保险拖累明显。

图表:三季度能源、消费者服务、交通运输盈利同比依然大幅领先,保险、媒体与娱乐等落后

资料来源:Bloomberg,中金公司研究部

图表:相比二季度,零售、房地产、银行盈利增速抬升,但原材料、保险、生物制药等回落

资料来源:Bloomberg,中金公司研究部

图表:三季度标普500 0.6%的EPS同比增速中,能源及可选消费贡献4.1和1.2ppt,通讯服务、多元金融、保险拖累2.5、1.3、1.2ppt

资料来源:Bloomberg,中金公司研究部

图表:纳斯达克100指数-1%的EPS同比增速中,医疗保健、信息科技、通讯服务拖累明显,分别达-1.2、-1.1和-0.9ppt

资料来源:Bloomberg,中金公司研究部

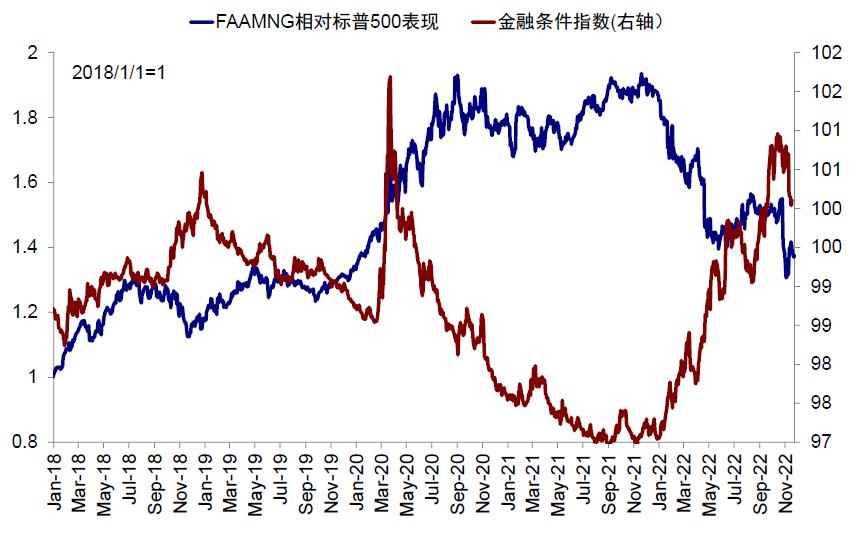

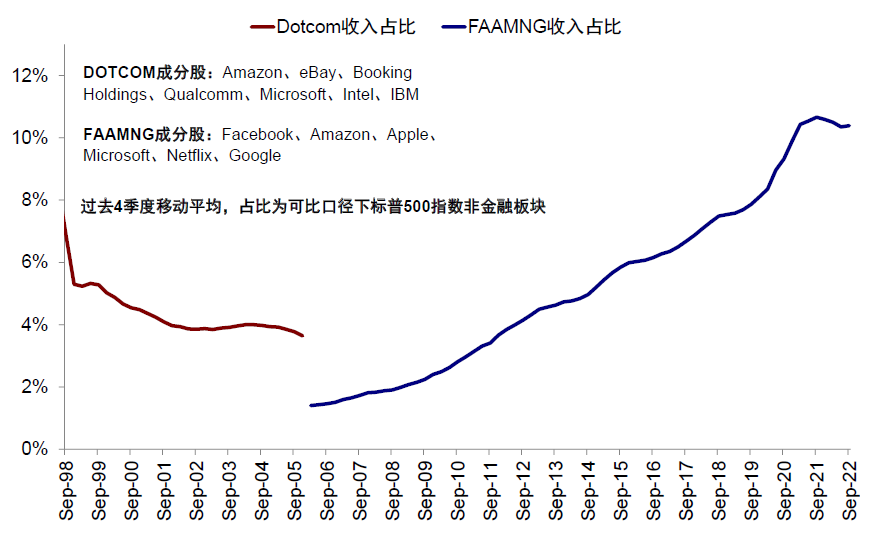

值得一提的是,作为美股龙头的科技企业盈利连续五个季度回落并已转负,主要受弱需求、强美元、高通胀“三重压力”,管理层表示通过放缓招聘和裁员控制成本。英特尔、英伟达、META科技龙头三季度业绩表现均不及预期,三季度净利润同比分别下滑89%、72%、52%。此外,由于科技龙头海外收入占比较高(FAAMNG平均53% vs. 标普500 39%),强美元也造成负面影响。FAAMNG净利润占标普500非金融比例也从2020年末的27%降至三季度的17.7%。许多公司表示将放缓招聘或裁员以控制成本,英特尔提出了百亿美元的成本削减方案。

图表:美股科技龙头三季度业绩情况一览

资料来源:FactSet,中金公司研究部(海外收入占比为截至2021年末各公司除美国外海外收入占比)

图表:美股科技龙头(FAAMNG)市值占比已从2020年9月24.2%的高位回落至18.6%

资料来源:Bloomberg,中金公司研究部

图表:FAAMNG标普500指数表现与美国金融条件有明显负相关性

资料来源:Bloomberg,FactSet,中金公司研究部

图表:FAAMNG收入占标普500非金融比例从2021年9月10.7%高位回落至三季度10.4%

资料来源:FactSet,中金公司研究部

图表:FAAMNG净利润占标普500非金融比例从2020年末27%的高位回落至三季度的17.7%

资料来源:FactSet,中金公司研究部

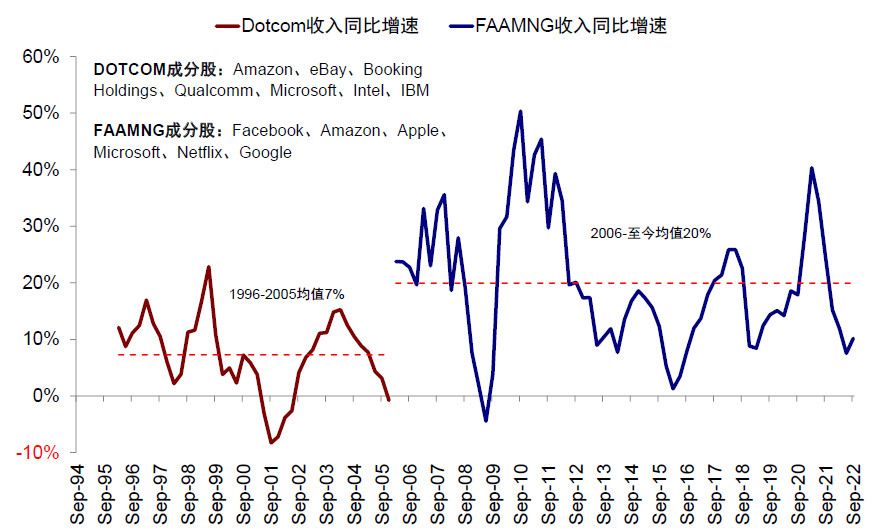

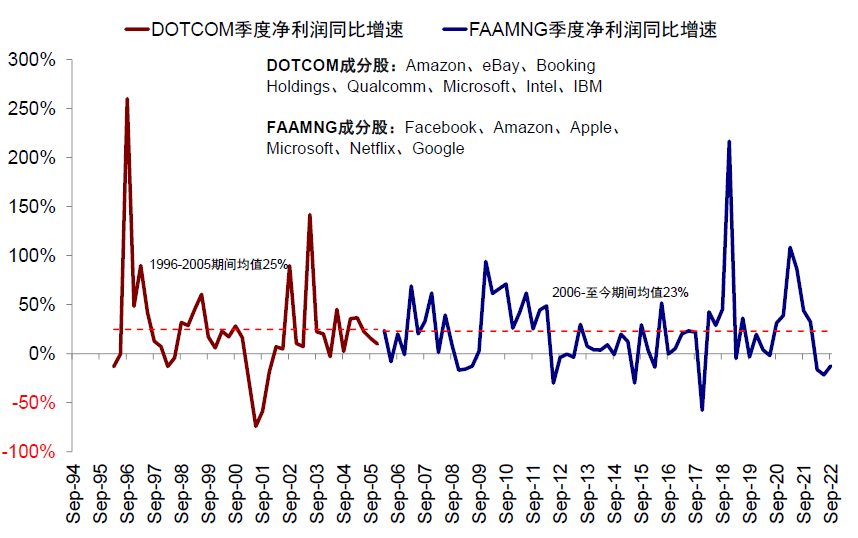

图表:三季度FAAMNG收入同比10.2%,低于2006年以来20%的均值

资料来源:FactSet,中金公司研究部

图表:三季度FAAMNG净利润同比-12.6%,低于2006年以来23%的均值

资料来源:FactSet,中金公司研究部

需求与成本分析:高成本继续挤压利润率,需求回落下库存偏低行业议价能力更强

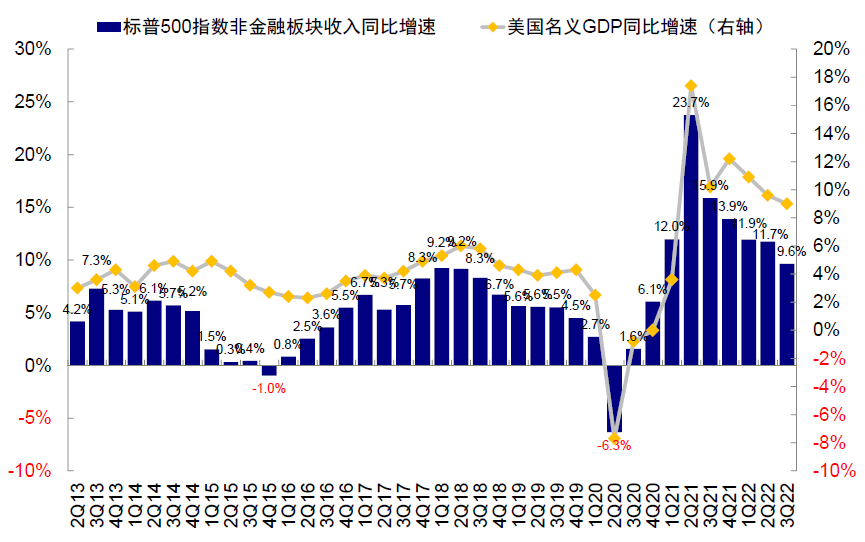

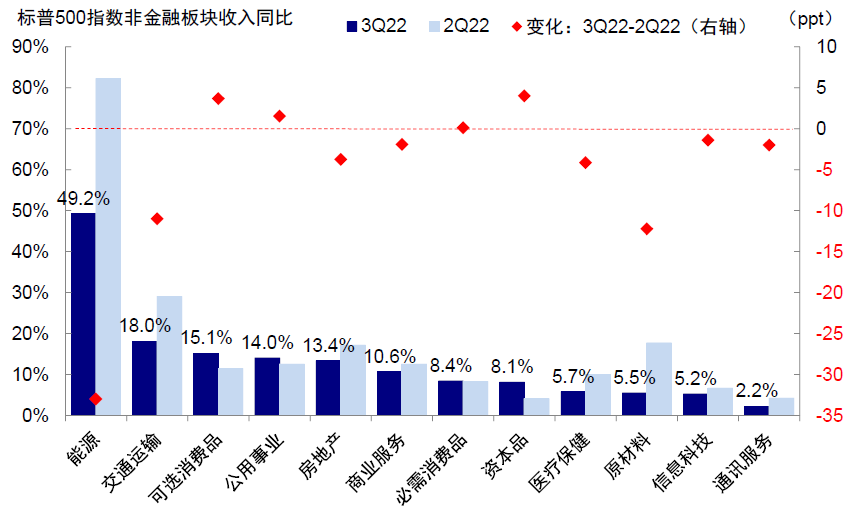

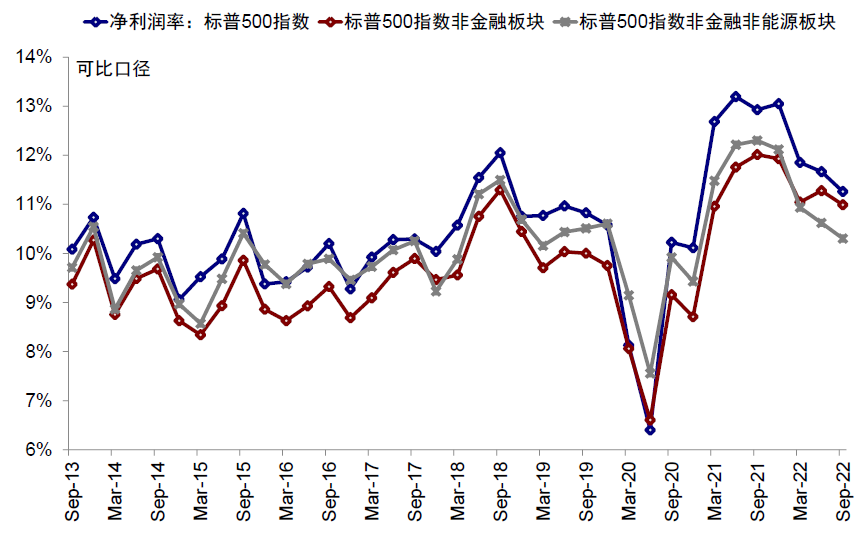

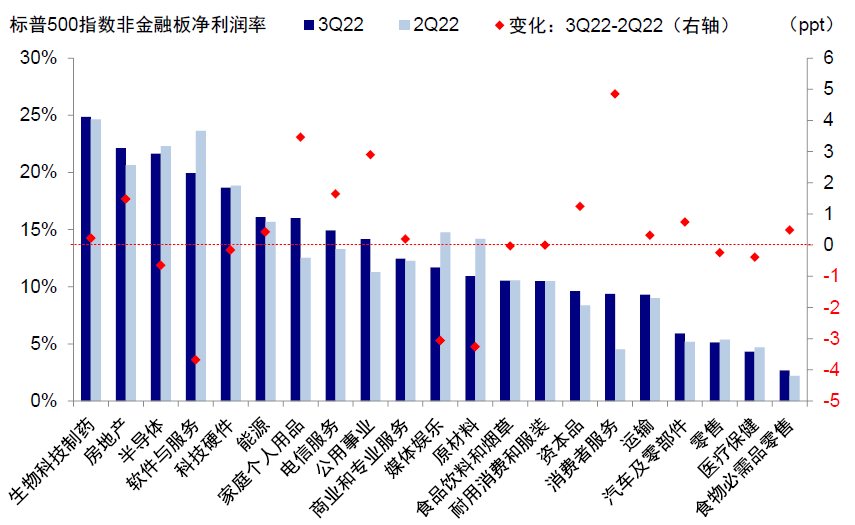

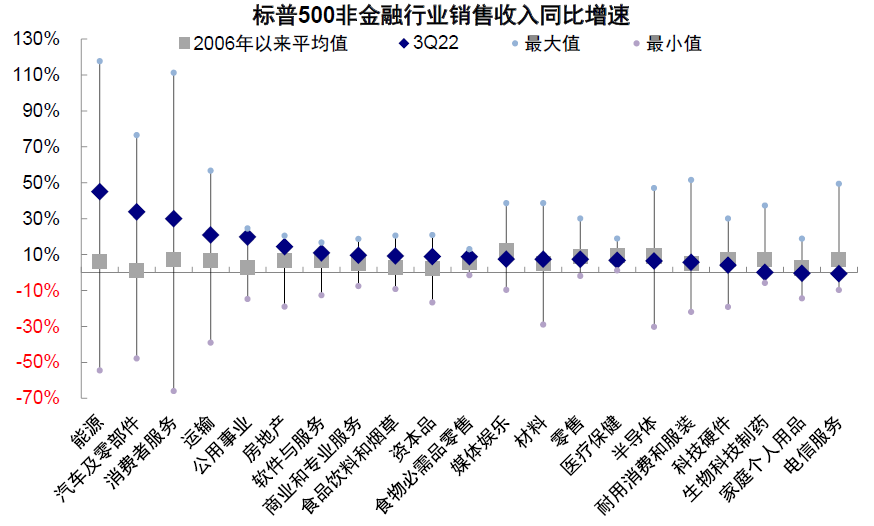

需求降温下收入继续回落,高成本继续挤压利润率。标普500三季收入同比增长9.3%(非金融9.6%),较二季度10.5%(非金融11.7%)继续回落。分板块看,相比二季度,汽车与零部件抬升明显,但生物制药及半导体显著回落。与此同时,高成本继续挤压净利润率,标普500三季度净利润率11.3%,较二季度11.7%继续回落;非金融净利润率同样从二季度的11.3%回落至三季度的11%。扣除能源板块后,三季度净利润率已回落至10.3%(vs. 二季度的10.6%)。分板块看,消费者服务、家庭个人用品、公用事业板块抬升明显,但软件与服务、原材料、媒体娱乐显著回落。

图表:三季度标普500指数非金融收入同比回落至9.6%,与名义GDP增速回落趋势基本一致

资料来源:Bloomberg,中金公司研究部

图表:相比二季度,三季度能源、交通运输、原材料收入增速回落明显,资本品、公用事业抬升

资料来源:Bloomberg,中金公司研究部

图表:三季度标普500指数非金融板块净利润率回落至11%,非金融非能源净利润率回落至10.3%

资料来源:FactSet,中金公司研究部

图表:消费者服务、家庭个人用品、公用事业净利润率抬升明显,但软件与服务、媒体娱乐、原材料显著回落

资料来源:FactSet,中金公司研究部

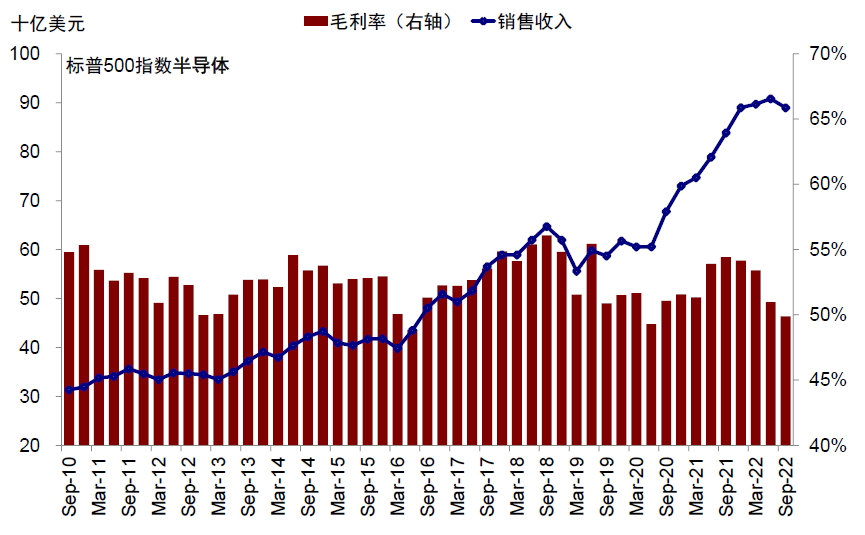

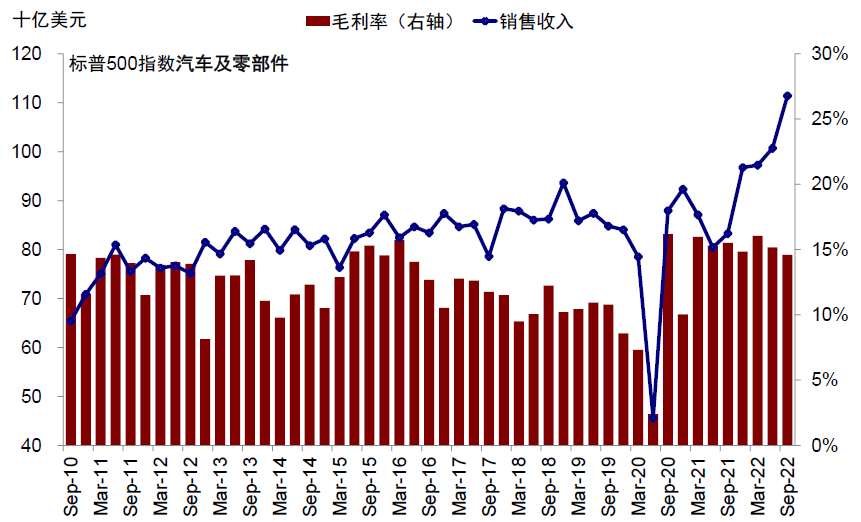

库存偏低行业仍能依靠涨价来缓解利润端压力。例如,半导体由于库存偏高,需求趋弱下议价能力不足,销售收入明显下滑,利率端同样持续承压(三季度毛利率49.9% vs. 二季度51%,2013年以来均值52.5%;净利润率较二季度的22.3%继续回落至21.7%)。反观汽车与零部件,由于库存依然不足,企业仍可通过提价来维持利润(三季度毛利率升至14.6%,2013年以来均值12.3%;净利润率抬升至5.9%,2013年以来均值4.1%)。但我们预计明年真实衰退压力逐步放大后整体需求的趋弱也会逐渐侵蚀其盈利能力。

图表:三季度库存依然偏高的半导体板块销售收入已经下滑,且毛利率继续回落

资料来源:FactSet,中金公司研究部

图表:三季度库存依然不足的汽车与零部件板块销售收入继续抬升,毛利率维持稳定

资料来源:FactSet,中金公司研究部

增长质量:发债放缓、现金流与在手现金回落;回购减少;杠杆持平但偿付能力下降

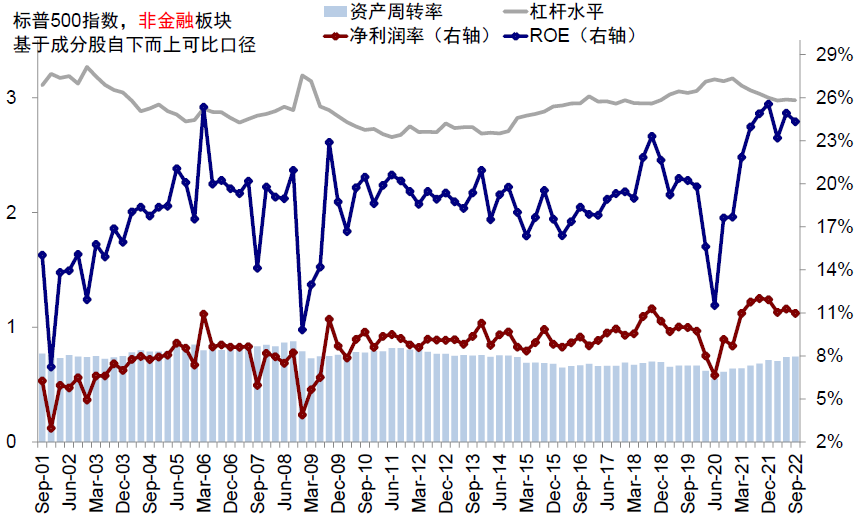

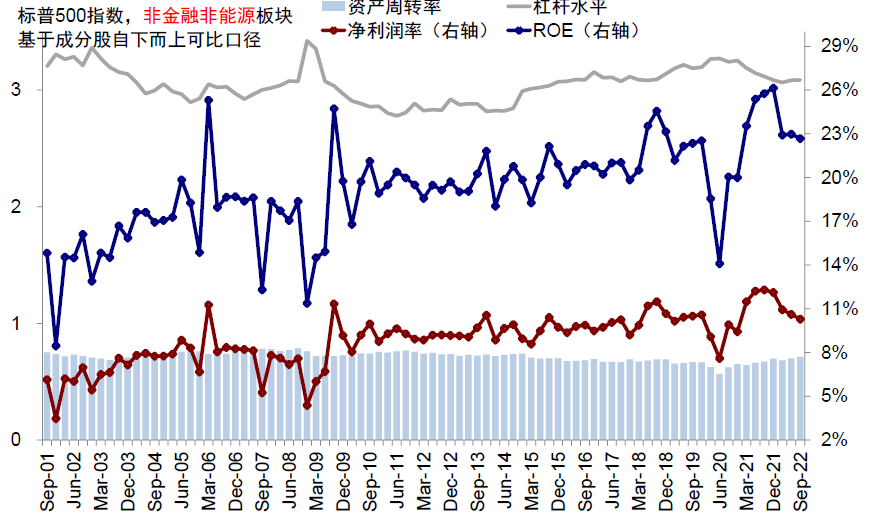

增长质量看,三季度标普500非金融ROE从二季度的24.9%降至24.3%(受净利润率下滑拖累),非金融非能源ROE继续走低(22.7% vs. 二季度23%)。现金流量表上,三季度信用债发行趋缓,经营现金流与在手现金减少;回购回落,资本开支抬升。杠杆角度,三季度财务杠杆基本维持不变,但偿付能力下降。具体来看:

图表:三季度标普500非金融板块ROE回落至24.3%;净利润率回落、资产周转率及杠杆率基本不变

资料来源:FactSet,中金公司研究部

图表:扣除能源后,三季度ROE回落至22.7%;净利润率回落,资产周转率及杠杆率略有抬升

资料来源:FactSet,中金公司研究部

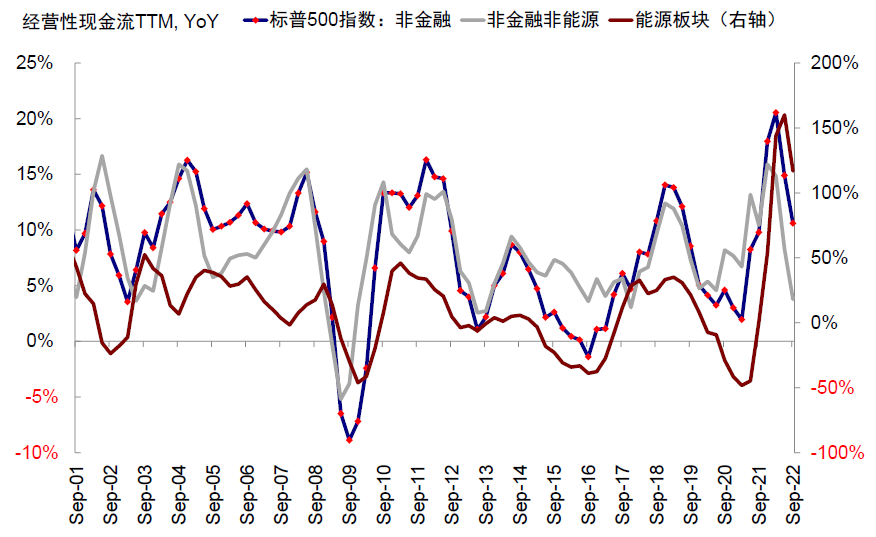

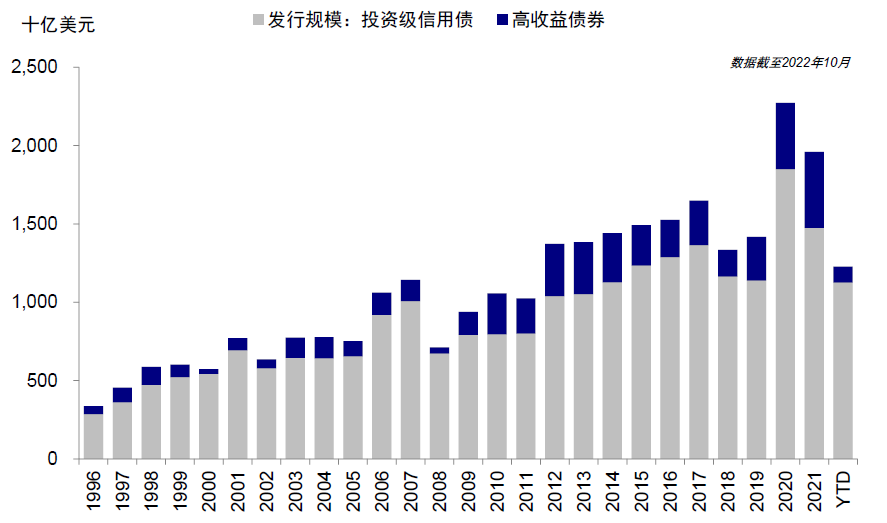

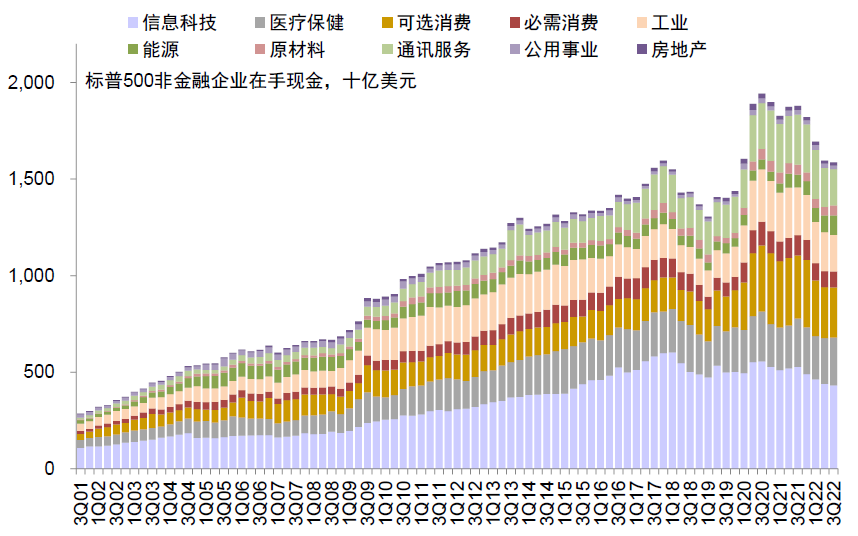

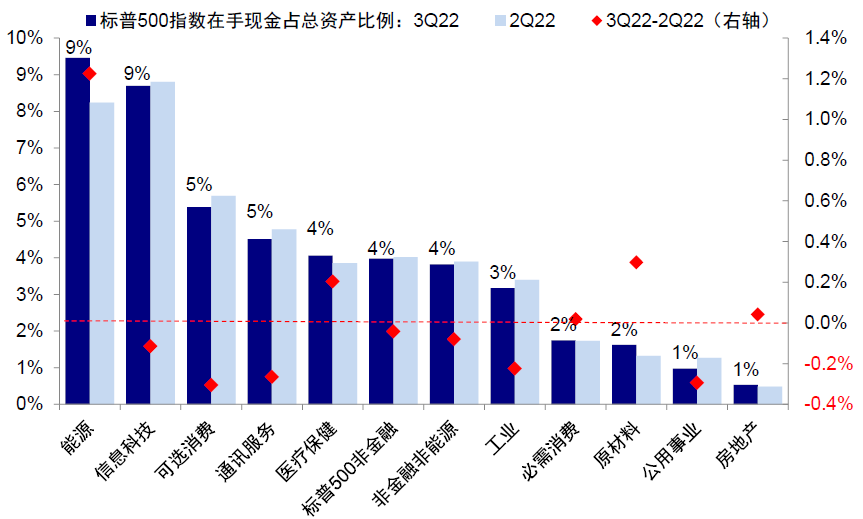

► 经营性现金流趋弱,信用债发行趋缓,在手现金减少。过去12个月口径,三季度标普500非金融非能源经营性现金流同比继续回落(三季度3.8% vs. 二季度8.3%)。美联储持续紧缩下融资成本抬升使得三季度企业信用债发行进一步放缓(2961亿美元,同比回落33%)。受此影响,标普500非金融非能源在手现金规模从二季度的1.51万亿美元回落至三季度的1.48万亿美元,占总资产比例降至三季度3.8%(vs. 二季度3.9%)。分板块看,可选消费、通讯服务及信息科技在手现金占总资产比例均回落明显。

图表:三季度非金融板块经营性现金流同比(TTM)继续回落

资料来源:FactSet,中金公司研究部

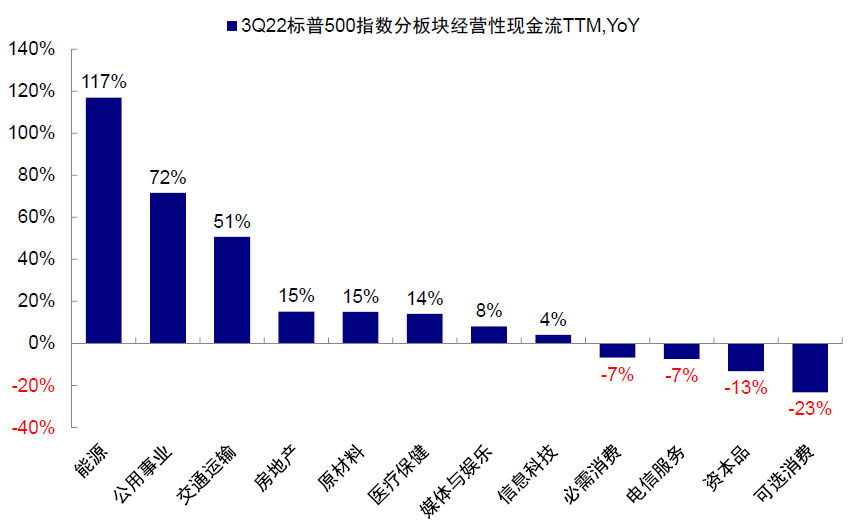

图表:能源、公用事业、交通运输板块经营性现金流同比领先,但可选消费、资本品同比落后

资料来源:FactSet,中金公司研究部

图表:根据SIFMA统计,三季度企业信用债发行规模2961亿美元,同比回落32.9%,环比回落3.9%

资料来源:SIFMA,中金公司研究部

图表:三季度标普500非金融在手现金较上季度回落至1.59万亿美元,其中信息科技、可选消费仍占比较高

资料来源:FactSet,中金公司研究部

图表:能源、信息科技在手现金占总资产比例最高,但仅能源、原材料、医疗保健较上季度抬升明显

资料来源:FactSet,中金公司研究部

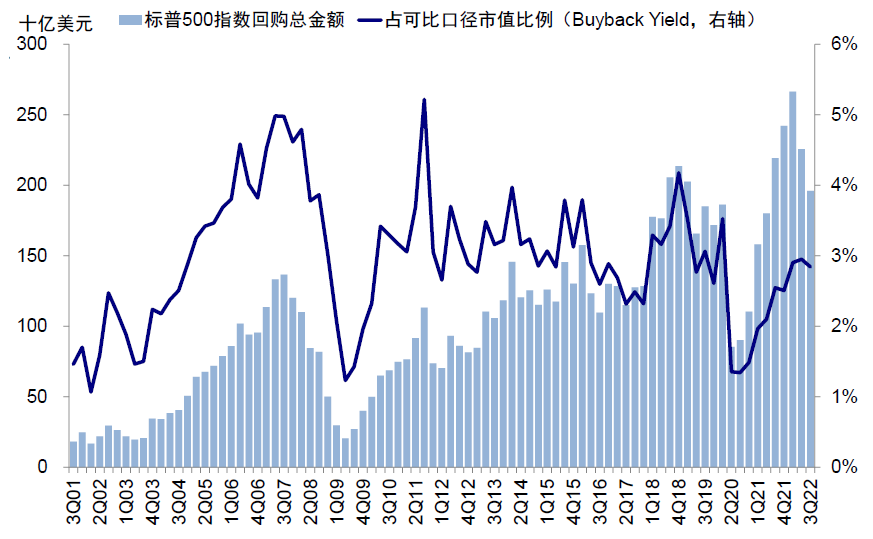

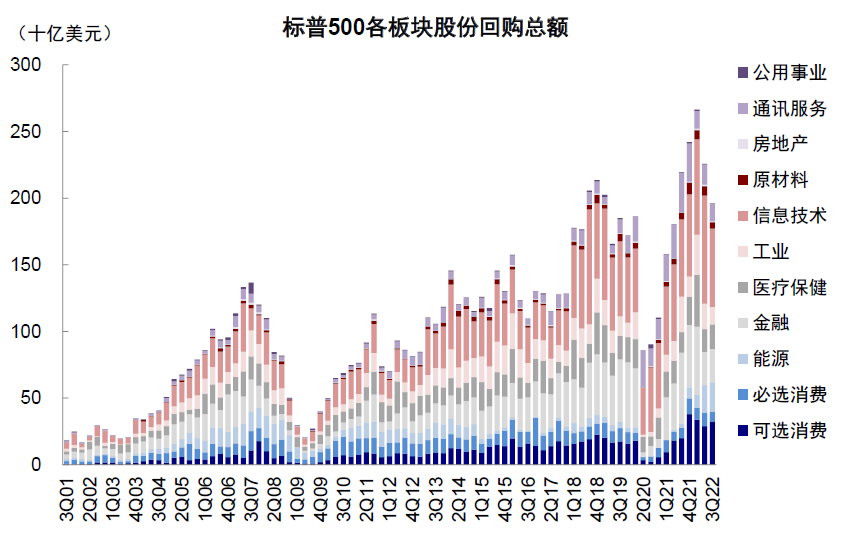

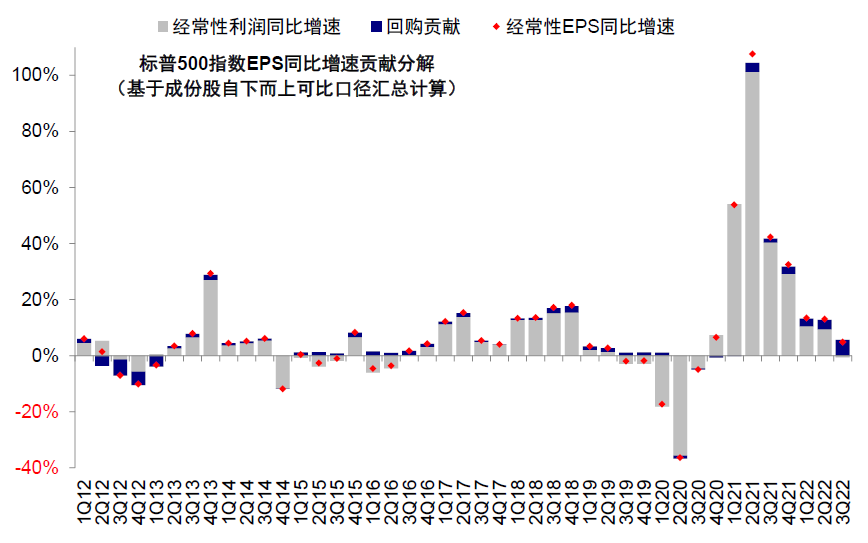

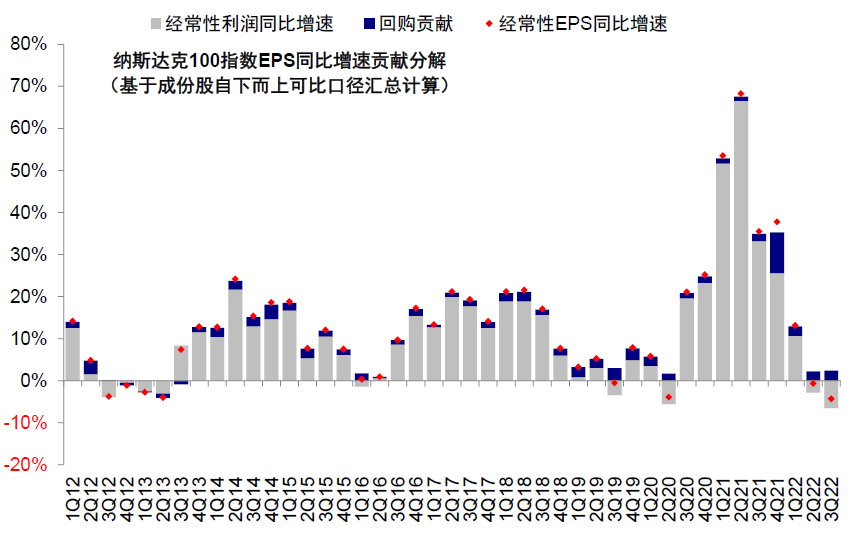

► 回购规模继续回落。标普500回购从二季度的2257亿美元降至三季度1960亿美元,占市值比例从二季度3%降至2.8%。不过,能源板块回购依然较强(占市值比例从二季度的6.1%升至三季度的6.4%),但信息科技则从二季度3.8%降至三季度的3%。对EPS贡献上,三季度回购对经常性EPS增速贡献5.6%,较二季度3.3%抬升明显;纳斯达克100回购对经常性EPS增速贡献略有抬升(三季度2.4% vs. 二季度2.2%)。

图表:已披露的回购金额较上季度继续回落,约1960亿美元,占市值比例降至2.8%

资料来源:FactSet,中金公司研究部

图表:信息技术占30%、可选消费占16.4%、金融占12.8%,公用事业及房地产占比最低

资料来源:FactSet,中金公司研究部

图表:回购对经常性EPS增速贡献5.6%,较二季度的3.3%继续抬升

资料来源:FactSet,中金公司研究部

图表:纳斯达克100回购对经常性EPS增速贡献约2.4%,较二季度的2.2%继续抬升

资料来源:FactSet,中金公司研究部

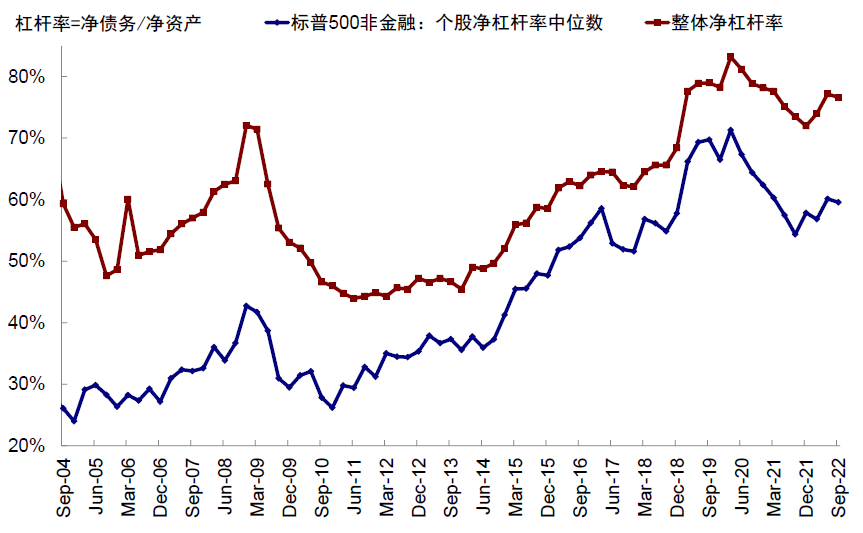

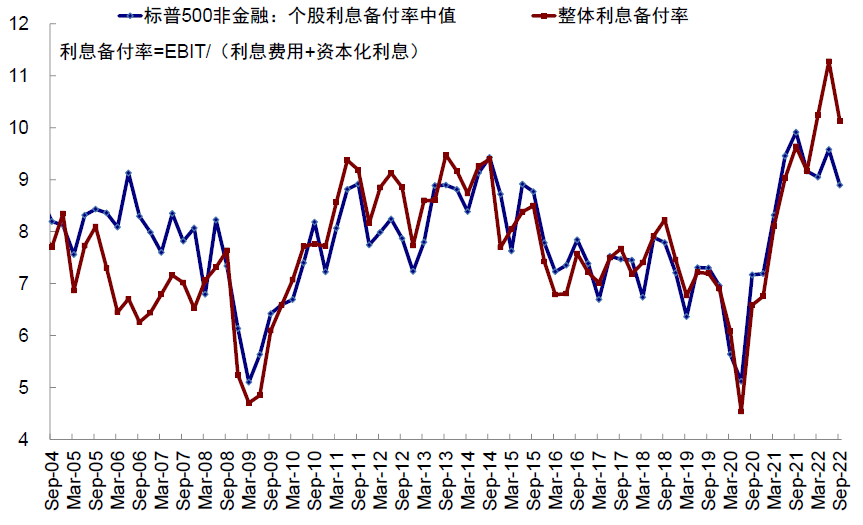

► 杠杆持平,但偿付能力下降。三季度标普500非金融整体净杠杆率(净债务/净资产)基本维持在二季度的77%,个股净杠杆率中值亦是如此(维持在二季度的60%);但非金融整体利率备付率(EBIT/(利息费用+资本化利息))从二季度11.3降至三季度10.1(个股利息备付率中值从二季度的9.6降至三季度的8.9)。分板块看,能源、医疗保健及房地产三季度净杠杆率有所回落,但信息科技有所抬升。

图表:三季度标普500非金融个股净杠杆率中位数维持在二季度的60%;整体净杠杆率亦是如此

资料来源:FactSet,中金公司研究部

图表:三季度标普500非金融个股利率备付率中值从二季度的9.6降至三季度的8.9,整体净杠杆率亦是如此

资料来源:FactSet,中金公司研究部

库存与投资周期:进入主动去库周期;投资增加但难掩放缓格局

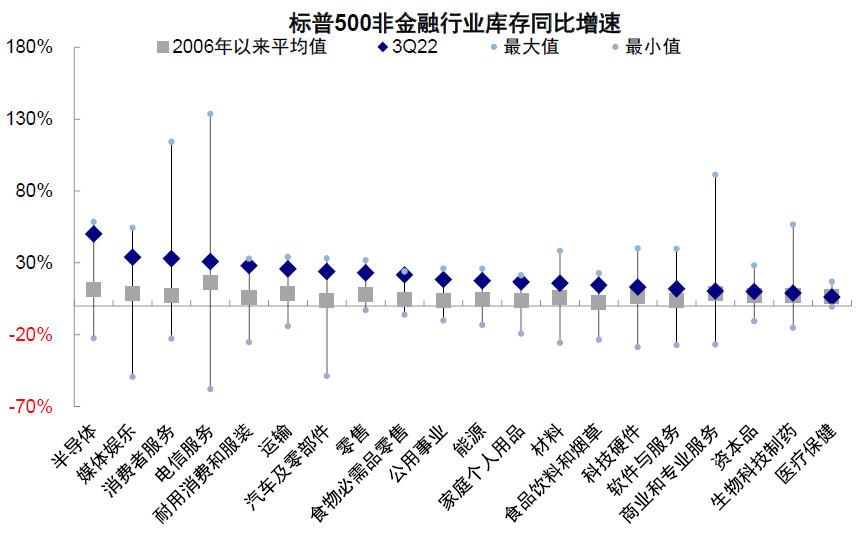

企业进入主动去库阶段,产成品库存回落。我们在《美国主动去库存的资产含义》中指出美国已进入主动去库存阶段。三季度标普500非金融总库存继续抬升,但原材料尤其是产成品库存已逐步回落;库存同比增速也已见顶下行(三季度17.5% vs. 二季度21.3%)。主动去库存阶段盈利下调幅度(12个月动态EPS)平均为7%,2008年金融危机和2020年疫情造成的影响更大。

图表:三季度标普500非金融总库存规模继续抬升,原材料和产成品库存回落

资料来源:FactSet,中金公司研究部

图表:总库存同比增速见顶回落(三季度17.5% vs. 二季度21.3%),原材料、半成品及产成品亦是如此

资料来源:FactSet,中金公司研究部

图表:回顾历史经验,主动去库存阶段盈利下调幅度(标普500指数12个月动态EPS)平均在7%左右,2008年金融危机和2020年疫情造成的影响更大

资料来源:FactSet,Haver,中金公司研究部

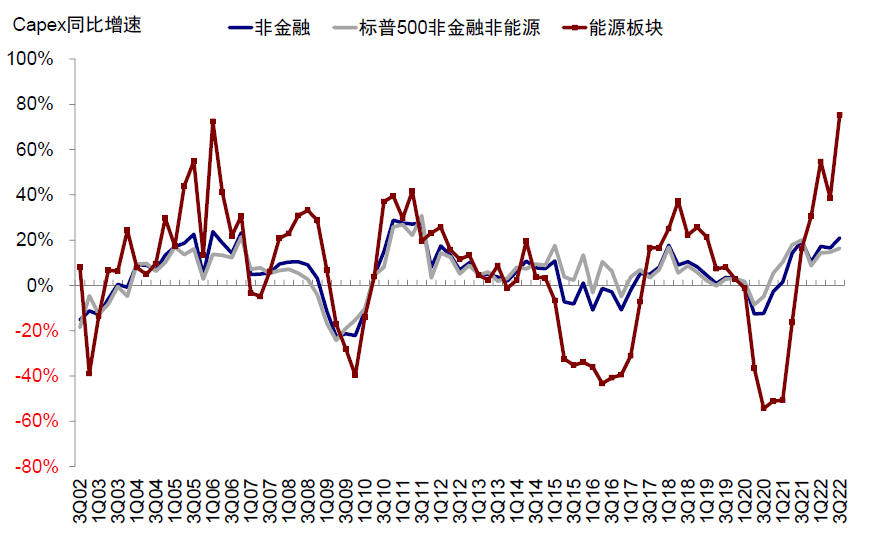

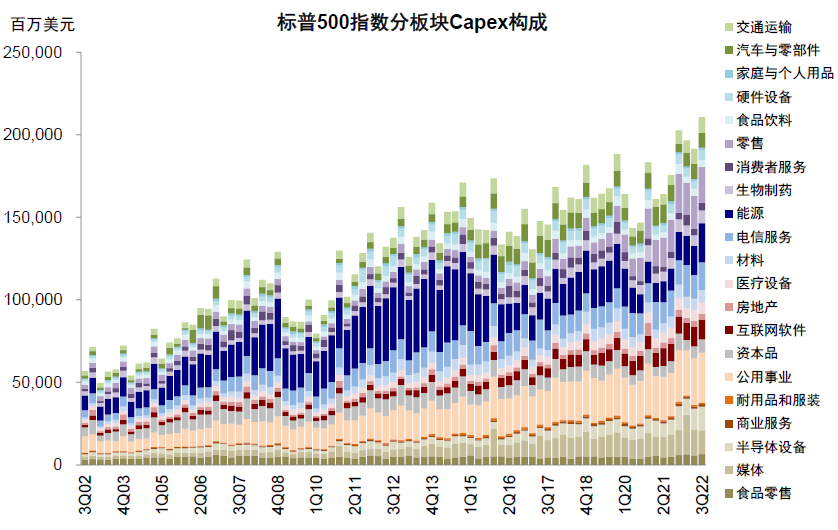

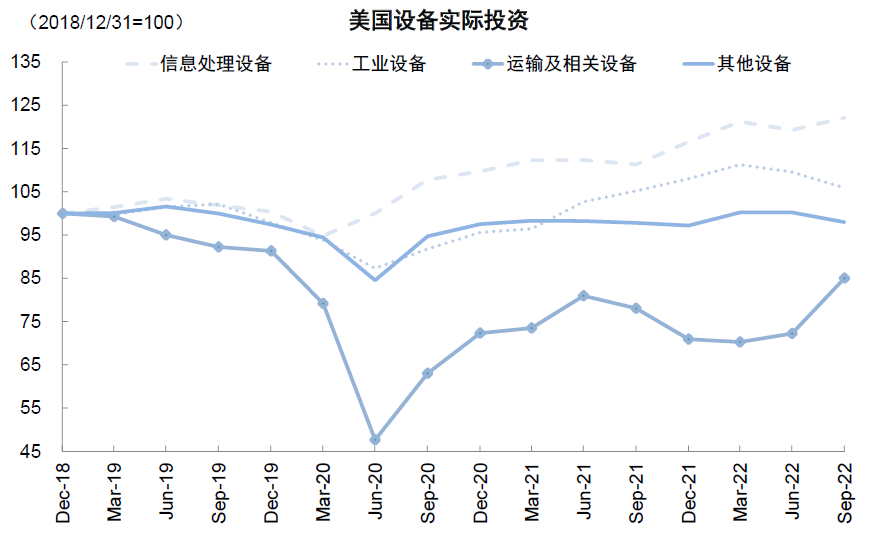

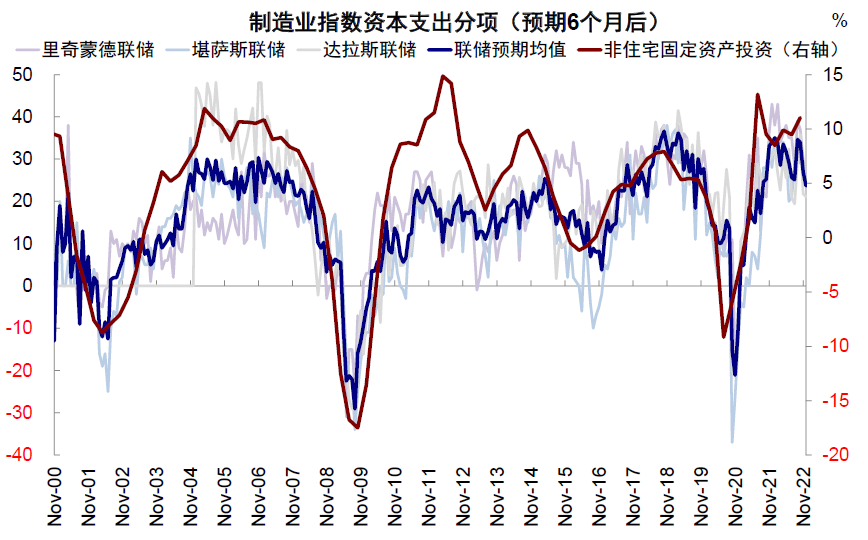

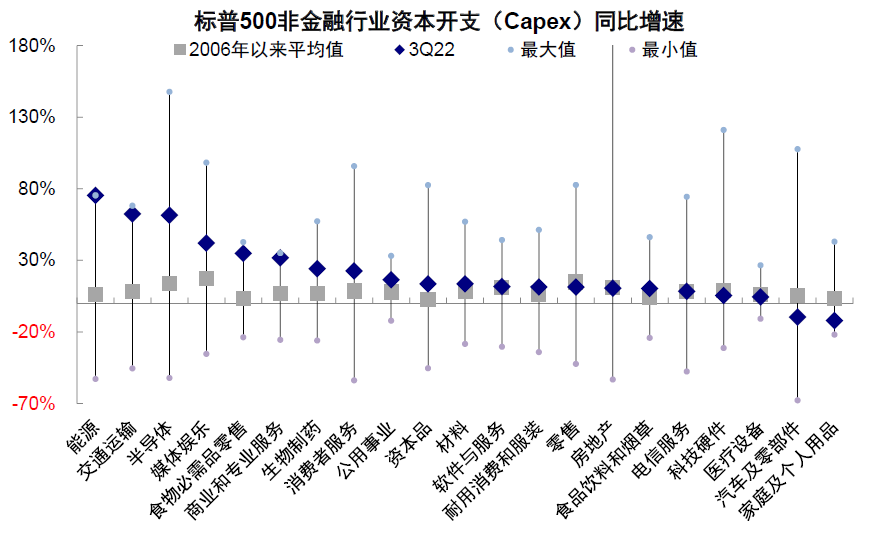

资本开支抬升,但或难掩整体放缓格局。三季度标普500非金融资本开支同比21%,较二季度17%抬升;扣除能源后资本开支同比16.4%(vs.二季度14.7%)。绝对规模同样抬升,能源、电信服务、公用事业、科技硬件、半导体等较为明显。从宏观指标看,三季度美国非住宅固定资产投资实际同比增长3.2%(vs.二季度2.4%),规模较二季度同样走高,其中无形资产和设施投资同比回落,但设备投资(三季度同比5.3%vs.二季度2.0%),尤其是信息处理设备与运输设备抬升明显,这可能与2022年8月拜登政府分别通过通胀削减法案及芯片与科学法案的促进有关(《美国中期选举的政策与市场含义》)。不过,考虑到美国增长下滑压力加大,企业资本开支意愿也可能进一步受到抑制(多个地方联储调查未来6个月企业资产开支预期自今年8月以来再度回落,《复盘美国历次衰退的历史经验》)。

图表:资本开支同比较二季度抬升(三季度21% vs. 二季度16.6%)

资料来源:FactSet,中金公司研究部

图表:非金融非能源资本开支同比抬升(三季度16.4% vs. 二季度14.7%)

资料来源:FactSet,中金公司研究部

图表:三季度零售、半导体、电信服务资本开支规模超过疫情前水平,但能源、资本品、消费者服务等仍有差距

资料来源:FactSet,中金公司研究部

图表:三季度设备投资,尤其是信息处理设备以及运输设备增速较二季度抬升明显

资料来源:Haver,中金公司研究部

图表:多个地方联储调查的未来6个月企业资产开支预期自今年8月以来再度回落

资料来源:Wind,中金公司研究部

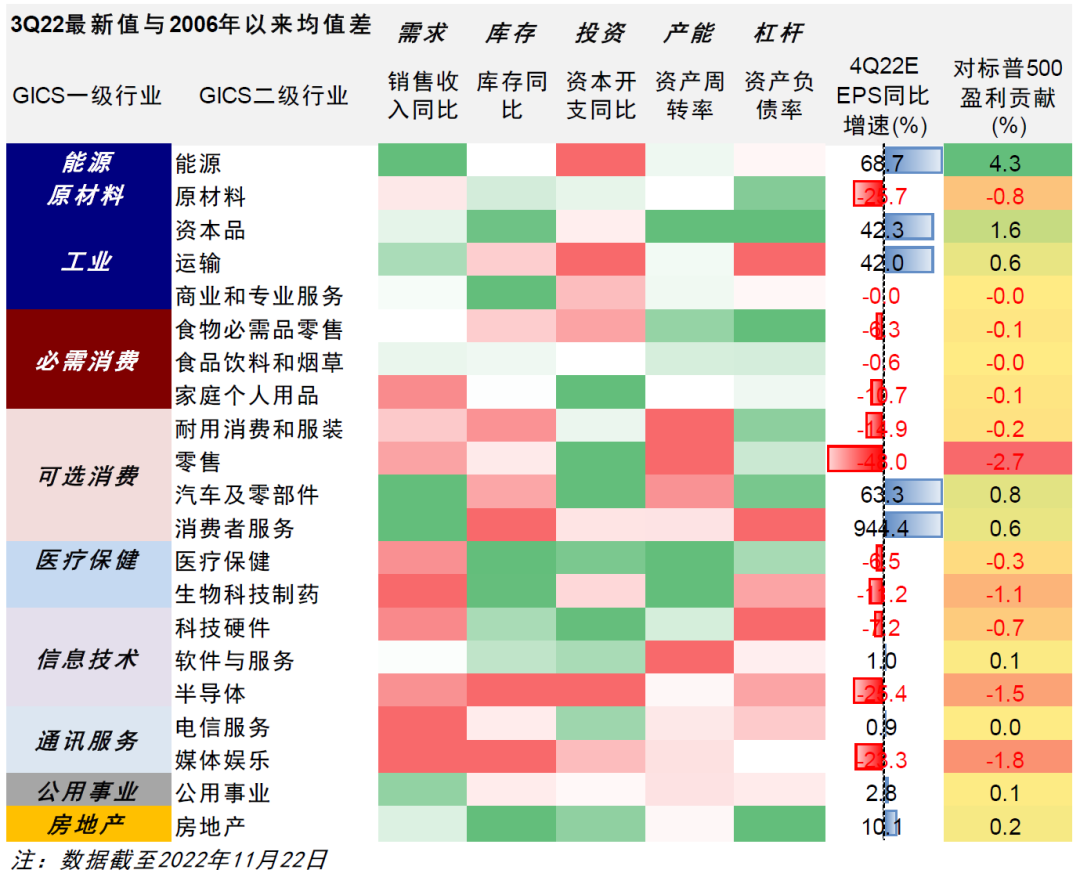

综合需求、产能利用率,库存、资本开支以及杠杆情况进行打分,我们发现半导体(需求弱、库存与投资高、杠杆高)、媒体娱乐(需求弱、库存及投资高、产能低)、电信服务(需求弱、库存及杠杆高)压力更大;零售(需求弱、库存高)和交通运输(需求尚可、但库存、投资及杠杆更高,且产能较低)同样值得关注。

图表:三季度电信服务、生物科技与制药、媒体与娱乐销售收入同比增速显著低于2006年以来均值

资料来源:FactSet,中金公司研究部

图表:相比2006年以来均值,半导体、媒体娱乐、消费者服务等库存同比增速依然较高

资料来源:FactSet,中金公司研究部

图表:三季度能源、交通运输、半导体等资本开支同比增速依然较高

资料来源:FactSet,中金公司研究部

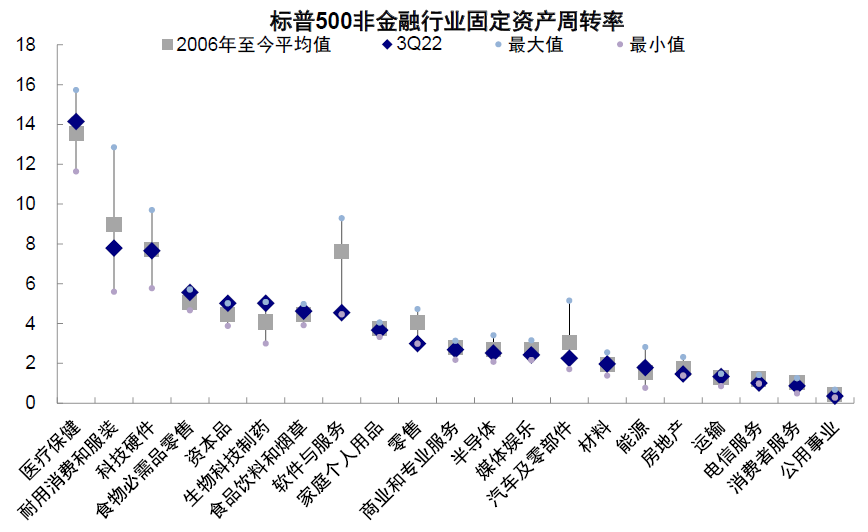

图表:三季度软件与服务、耐用消费品与服装、零售等固定资产周转率显著低于2006年以来均值

资料来源:FactSet,中金公司研究部

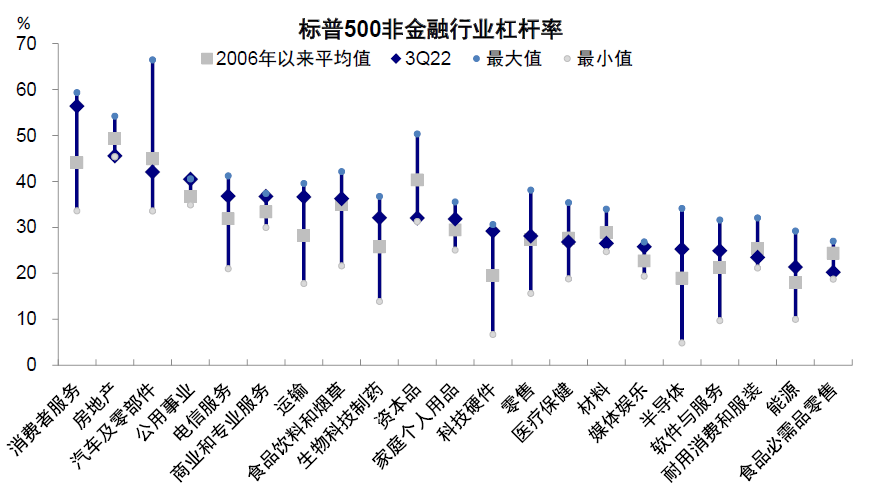

图表:消费者服务、科技硬件、运输、半导体等杠杆率较2006年均值更高

资料来源:FactSet,中金公司研究部

图表:我们发现半导体、媒体娱乐、电信服务压力更大;零售和交通运输也值得关注

资料来源:FactSet,中金公司研究部(偏红则表示压力更高)

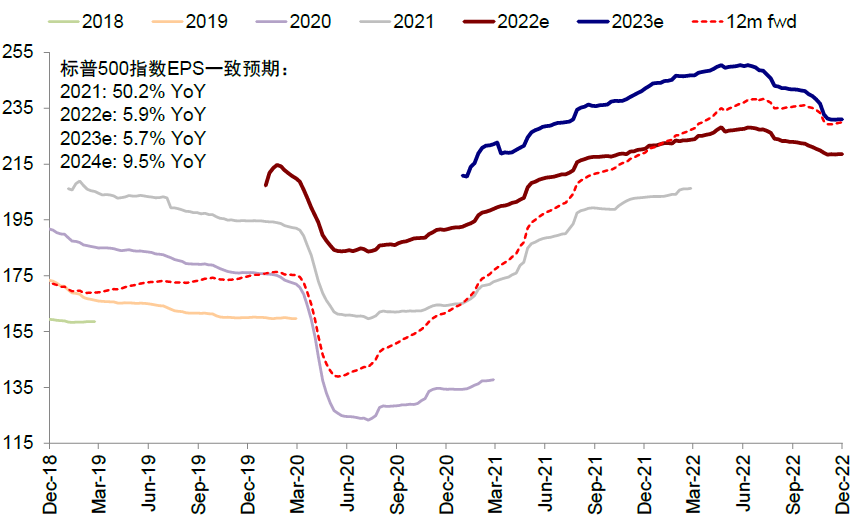

前景展望:衰退压力下美股盈利或继续下调,预计2023年-5%;市场欲扬或需先抑,二季度承受分子端压力

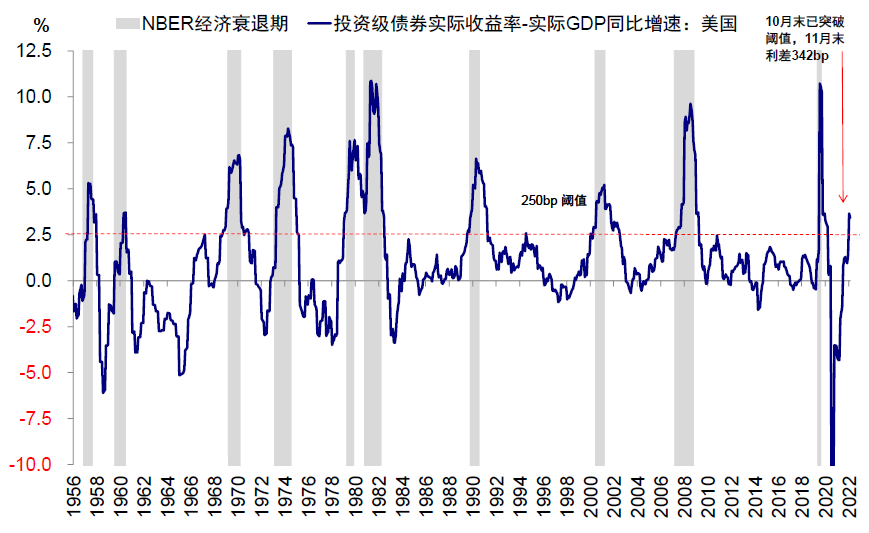

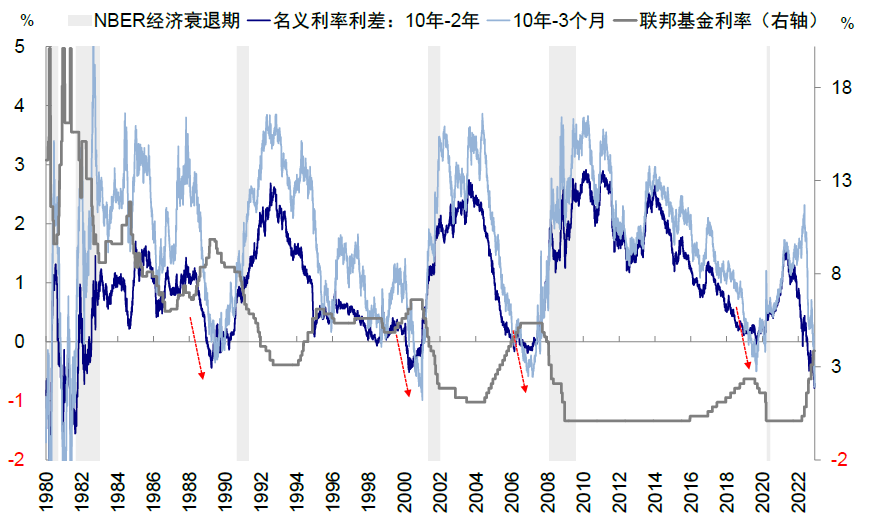

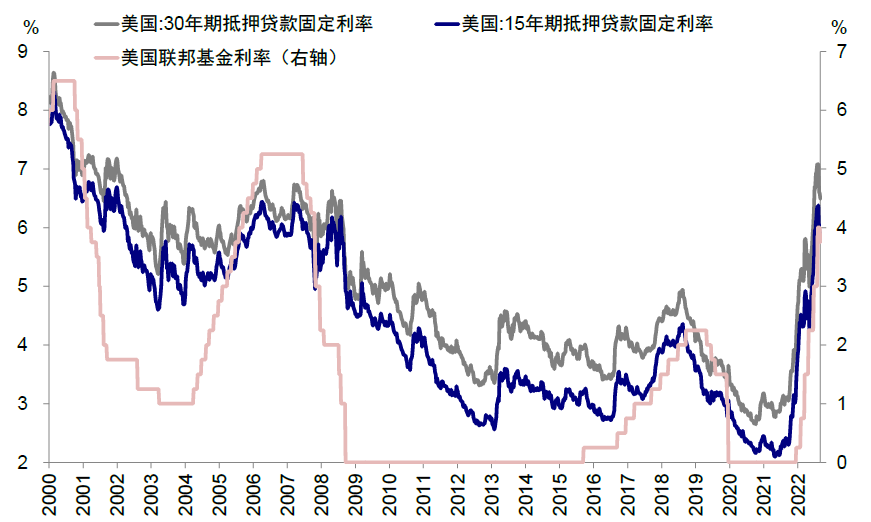

考虑到当前美国全线的融资成本都已经超过投资回报率(例如投资级债券实际收益率11月超过实际GDP同比增速342bp;3m10s利差当前倒挂75bp;高收益债利率一度逼近10%,仅低于标普500 ROIC 265bp;30年期房贷利率一度接近7%),因此逐步走向衰退可能是大概率事件。根据3m10s利差倒挂历史经验,衰退压力可能在明年一二季度。不过,通过复盘1920年以来18轮衰退经验,深度衰退一般是由高杠杆、过紧的货币政策、或者外部冲击这三个原因造成(《复盘美国历次衰退的历史经验》),因此只要美联储能够在一季度停止加息,融资成本对投资回报率的挤压就不至于很明显,也就不至于造成非常深度的衰退(回顾历史经验,3m10s平均倒挂幅度150bp)。这一背景下,美股盈利大概率继续回落,但调整幅度不至于很大。当前我们预计2023年盈利增速或降至-5.5%,较当前市场预期的5.3%仍有下行空间。

图表:投资级债券实际收益率 – 实际GDP同比增速利差10月突破阈值,11月末达342bp

资料来源:Bloomberg,中金公司研究部

图表:3m10s利差于11月初开始倒挂,当前已倒挂~75bp

资料来源:Bloomberg,中金公司研究部

图表:当前美国高收益债收益率8.4%,与美股ROIC利差约265bp

资料来源:FactSet,中金公司研究部

图表:当前30年期及15年期抵押贷款利率分别达6.5%和5.8%

资料来源:Bloomberg,中金公司研究部

图表:当前市场一致预期标普500指数2023年盈利增速5.7%,2024年9.5%

资料来源:FactSet,中金公司研究部

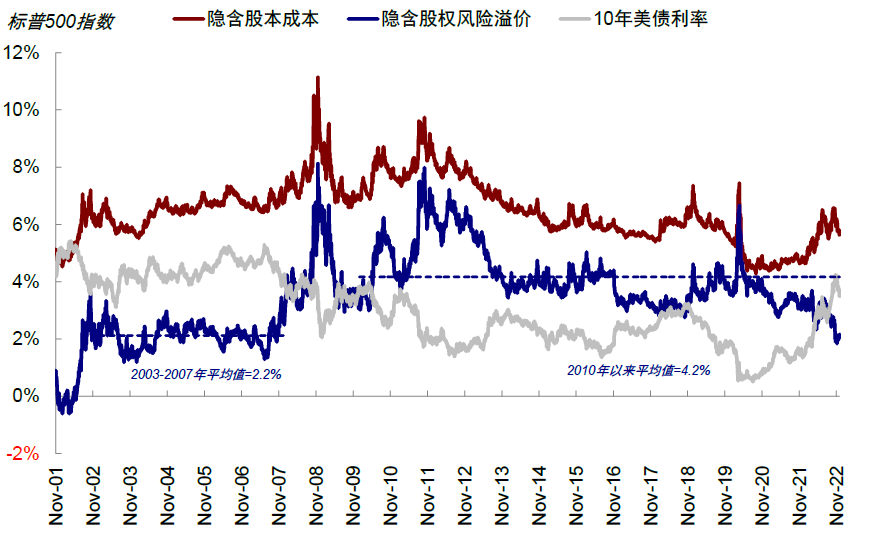

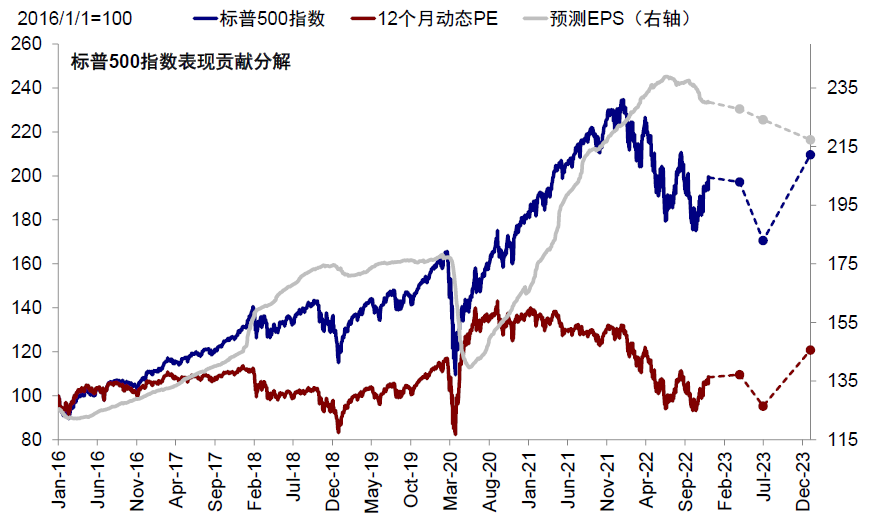

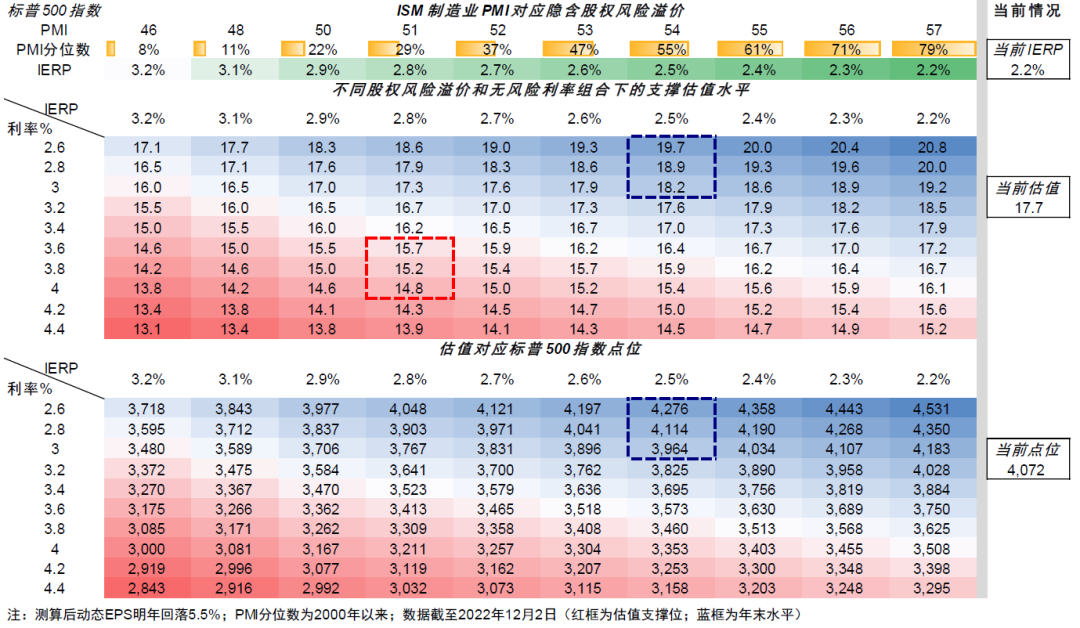

现在仍不便宜的估值叠加明年一二季度衰退压力增加,可能使美股欲扬先抑。当前标普500 12个月动态P/E为17.7倍,高于1990年以来16.2倍的历史均值。当前紧缩退坡和美债利率上行风险消除给美股提供了利率和风险偏好支撑。但明年二季度衰退压力增加下可能无法立刻得到分母端的补偿,市场波动可能倒逼出宽松预期后,美债利率的快速回落可能逐步给成长股带来更大配置时机(《推演美联储政策与资产轮动的三个阶段》)。假设股权风险溢价升至9月末低点对应的2.7%和~3.8%的10年美债利率,标普500合理估值为~15倍。我们基于增长和流动性测算的合理估值也大体相当(48%的ISM制造业PMI与~3.8%的10年美债利率对应合理估值14.5~15倍),隐含支撑位较当前低10~15%。但我们预计年底点位比当前高~5%(《海外市场2023年展望:欲扬或需先抑》。)

图表:标普500指数12个月动态估值17.7倍,高于1990年以来均值

资料来源:Bloomberg,中金公司研究部

图表:标普500指数隐含股权风险溢价已回落至2.2%的相对低位

资料来源:Bloomberg,中金公司研究部

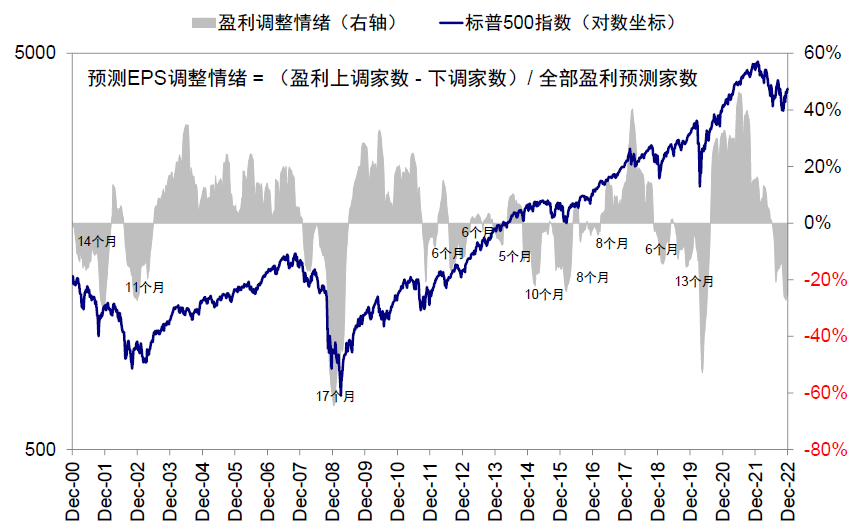

图表:标普500指数盈利调情绪自今年6月中旬转负后持续回落

资料来源:Bloomberg,中金公司研究部

图表:明年二季度市场波动可能倒逼出宽松预期后,美债利率的快速回落可能逐步给成长股带来更大配置时机

资料来源:Bloomberg,中金公司研究部

图表:当前标普500指数隐含支撑位较当前低10~15%。但我们预计年底点位比当前高~5%

资料来源:Bloomberg,中金公司研究部(偏红则表示压力更高)