苹果、谷歌、Facebook等科技巨头纷纷发布财报后,亚马逊2021Q1财报也接踵而来。

或许是受益于疫情带来的强劲需求,强者恒强的亚马逊Q1业绩非常出色。公布财报后,亚马逊盘后一度大涨4%突破3600美元创历史新高,最终收窄至2.38%。

后疫情时代,随着线下经济复苏,一部分消费者回归实体店,亚马逊的市场份额还能继续增长吗?亚马逊作为云计算巨头,面临微软谷歌阿里等劲敌环伺,如何巩固核心竞争力?在这份财报中,我们或许能读懂亚马逊飞轮效应这一商业的逻辑。

受益美国经济复苏营收跟净利双增,零售巨无霸强者恒强

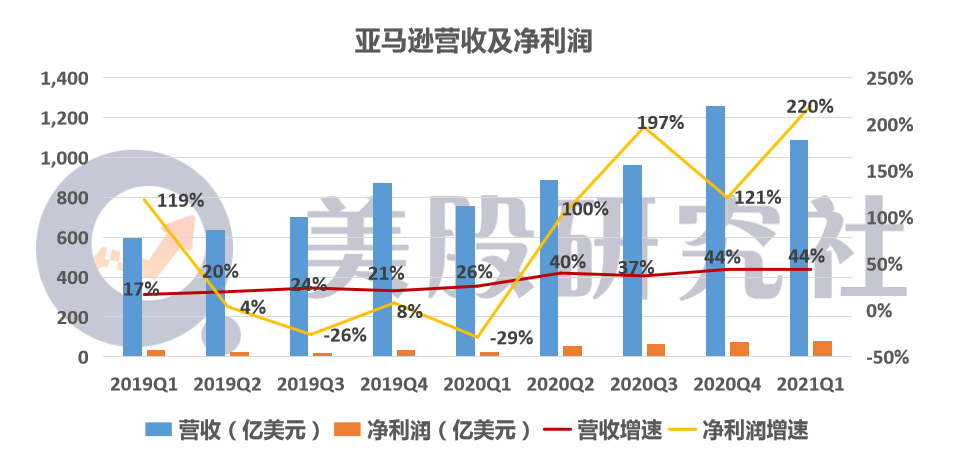

具体来看,财报显示,Q1亚马逊净销售额1085.2亿美元,同比增长44%,高于市场一致预期的1045.6亿美元,也高于此前官方指引上限1060亿美元。Q1净利润81亿美元,远超市场预期的48亿美元,是去年同期25亿美元的三倍多,受益于美国财政刺激提振消费支出和云业务需求改善。

在评级方面,亚马逊得到了华尔街的全力支持。最近的33份评论都给该股的评级为“买入”,最终自然形成了“强烈买入”的共识评级。目前的平均目标价格为4118.69美元,表明该股在一年的时间框架内将上涨约23%。

美股研究社认为,整体收入增长将是股票表现的关键驱动力,基于优异的Q1业绩,长期而言亚马逊整体看涨。

我们具体来看看亚马逊的主营业务:

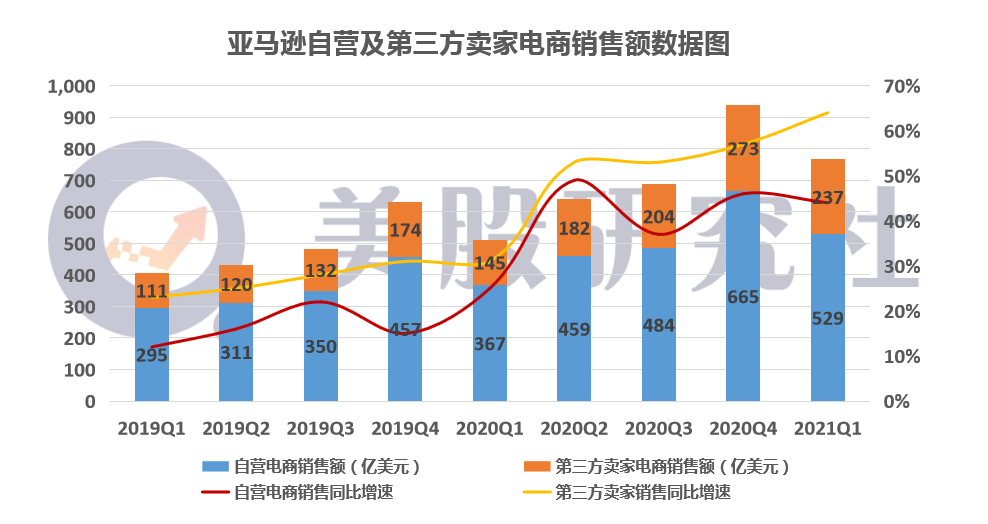

按业务划分来看,拥有大量忠实消费者和第三方卖家的亚马逊,Q1来自在线零售的净销售额为529亿美元,同比增44%,高于市场预期的515亿美元;来自第三方卖家服务的净销售额为237亿美元,同比增64%,高于预期的217亿美元。

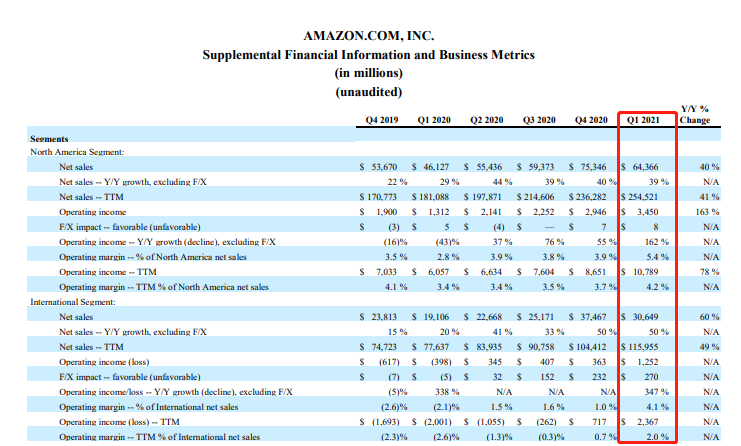

按地区划分,Q1北美地区净销售额为643.66亿美元,同比增40%。国际净销售额为306.49亿美元,同比增60%。

受益于美国财政刺激提振消费支出,北美市场零售利润率均有显著改善。亚马逊本季度北美零售业务经营利润 34.5 亿,利润率5.4%创下两年新高。国际市场表现也十分突出,零售业务利润12.5亿美元,利润率4.1%。而去年同期还是亏损3.98亿美元。

彭博资深分析师Poonam Goyal认为,亚马逊这个季度可以说一切都很好,显示出消费者行为习惯向数字化转变的持久力。

对比沃尔玛4%的利润率和低于4%的Costco,亚马逊的北美和国际市场表现都很出色。

对比来看,Costco2021Q2电商销售额同比增长75.8%。沃尔玛2020Q4总营收为1520.8亿美元,同比增长7.3%,其中电商销售额增长近7成。

美股研究社认为,美国经济不断复苏,对于这些主流零售电商平台都是利好。其中亚马逊的强者效应更加明显。作为全球零售巨无霸,亚马逊根基牢固,零售业务稳如磐石。但是后疫情时期,线下经济复苏,一部分消费者回归实体店,所以从投资者角度出发,更需要关注这对亚马逊销售表现的影响。

发布财报前夕,电子商务研究公司Edge by Ascential的一项研究显示,到2025年,亚马逊的商品交易总额(GMV)将达到6316亿美元,2020年至2025年的复合年增长率(CAGR)为14%。而沃尔玛的销售额到2025年将增至5233亿美元,复合年增长率为3.9%。在未来几年内,亚马逊将超过沃尔玛,成为美国最大的零售商。

此外,电商业务一直被诟病,比如收费问题,比如卖家和客户不能直接交流无法拓宽渠道。谷歌也推出反亚马逊战略,向Shopify和PayPal开放平台,越来越多的小商家转向谷歌。意图分一杯羹的谷歌,想要改变消费者的购物习惯,还要看是否真的能撼动亚马逊这棵大树。

美股研究社发现,需要注意的是,Shopify近几年迅猛增长也给亚马逊的电商生态带来威胁。如果在未来的5年,亚马逊的市场规模继续增长25%,而Shopify的市场规模进一步增长50%,那么Shopify也将能够超越亚马逊。

针对一些隐忧,在财报电话会议中,亚马逊CFO布莱恩·奥萨维斯基说道:疫情前后亚马逊都表现出强劲的增长趋势,为消费者带来价值,目前为止没有看到任何消极的例子,未来也将会持续在国际市场投资下注,提供更多的Prime优惠。

亚马逊高管戴夫·菲尔德斯表示,亚马逊在持续不断地开拓新的区域市场。比如最近波兰站点开放,在去年第四季度开放了瑞典站点,土耳其站点在去年下半年推出Prime会员,这些都是积极地一面。亚马逊的各个国际团队会充分利用自身优势,运用到当地市场中。

Prime会员持续增长粘性大 同行对手无人能复制

亚马逊的成功秘籍叫飞轮效应,由CEO贝佐斯提出,指的是一个公司的各个业务模块之间,会有机地相互推动,就像咬合的齿轮一样互相带动。

亚马逊的一个齿轮是零售,另一个齿轮就是Prime会员。

作为营收占比第四的业务,Q1以亚马逊 Prime 会员为主的订阅服务收入76 亿,同比增长 36%。

美国消费者情报研究合作伙伴有限责任公司(CIRP)数据显示,截至2020年12月31日,超过一半的亚马逊Prime会员(52%)为年度会员,而三个月前这一比例为49%。

CIRP估计美国有1.42亿亚马逊Prime会员。根据1月份的报告,eMarketer预计2021年将增长14.3%,达到4.89万亿美元。这意味着Prime年度会员人数还会增加。

此外,Prime会员贡献的营收也很可观。2018年后会员费涨到了119美元/年,如此计算仅会员费就接近170亿美元。

Prime会员制度,使得消费者在购物时发生了两次付费行为:第一次为成为会员付费,第二次是为产品付费。这种付费行为味着亚马逊的品牌价值已经足以支持起顾客的承认,表达出用户对品牌的忠诚度与信赖。

对比同样采用会员制的Costco来看,2020年Costco全球拥有5900万会员家庭和1.07亿会员卡持有者,每年为公司带来35亿美元的会员费收入。当然这主要是线下实体门店会员,暂时不会对亚马逊造成威胁。

亚马逊CEO贝佐斯认为, Prime已经成为了亚马逊的中枢神经系统, 亚马逊的焦点零售业务以及新开设的业务,都能被Prime会员体系所使用。

美股研究社认为,Prime会员为亚马逊带来巨大的零售商业价值,拓宽了线下业务,同时它作为一个齿轮,有效连接亚马逊生态内的多元化业务。

另一个备受市场关注的业务,也是最重要的一个齿轮就是AWS。

AWS利润率强劲反弹 劲敌环伺下亚马逊如何维持涨势?

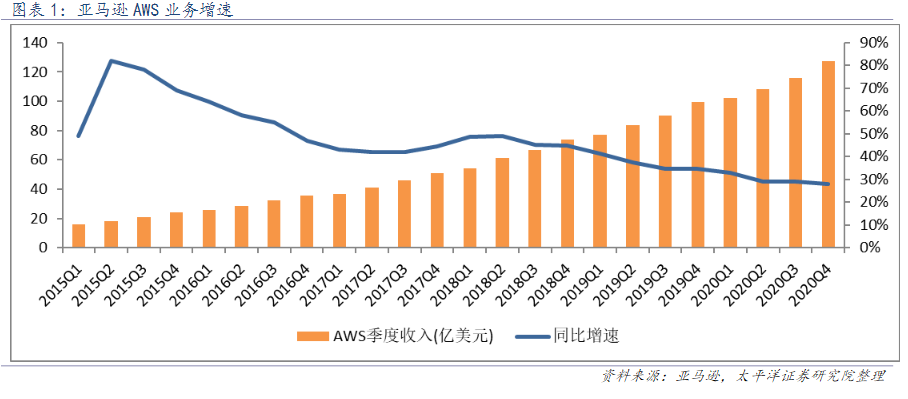

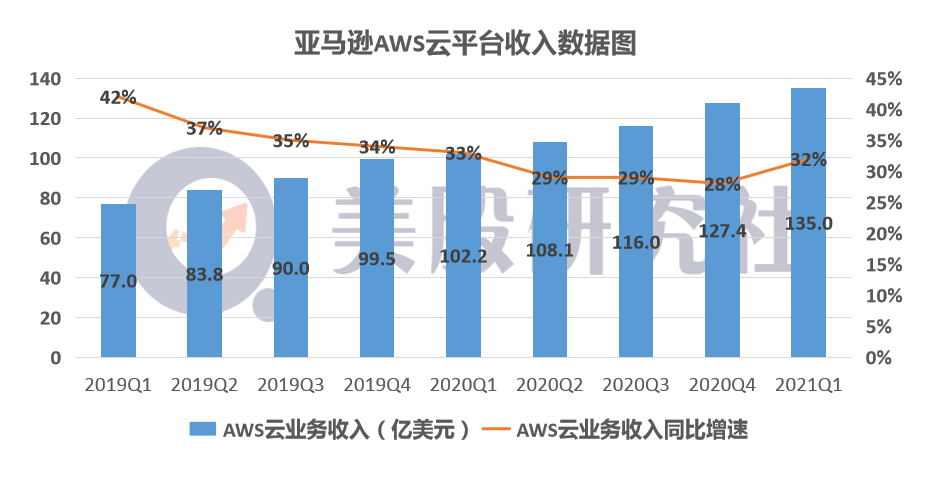

作为亚马逊最重要的营收驱动力,财报显示,Q1亚马逊AWS净销售额135.03亿美元,同比增长32%。得益于北美和国际市场的零售利润率均有显著改善,亚马逊云业务AWS利润率强劲反弹至31%。

杰富瑞分析师布伦特·蒂尔认为,亚马逊的云业务AWS是该公司最有价值的业务,AWS已为进一步的强劲增长做好了准备。他称,随着越来越多的公司把计算工作转向云端,三年内AWS的价值将达到1.2万亿美元。

AWS本季度终于重拾升势,利润率也有改善。但是两天前微软刚刚发布Q3财报,云业务方面微软Azure营收增长50%,超出分析师预期的46%。相比之下,AWS稍有逊色。

近五年来,微软市场份额持续上升,从2016年的8.7%上升至2020年的19.7%。

微软近期收购Nuance、B社,大手笔投资云业务细分领域。虽然微软开始做云服务的时间要落后与亚马逊,但我们看到其面向企业级客户的打造的Azure云生态系统保持高速增长,已经成为微软营收的主要驱动力,并逐渐缩小与亚马逊AWS的差距。

长期看,AWS的增速放缓是不争的事实。云计算进入下半场,微软谷歌阿里都在发力。劲敌环伺,竞争对手们都在抢夺AWS的市场份额,面临基本盘被冲击的局面,亚马逊如何巩固自己的护城河,保持核心优势?

图片来源:太平洋证券

美股研究社认为,全球云计算市场保持高速增长,行业格局稳固,亚马逊、微软占据市场近半的份额,谷歌云和阿里云你追我赶,市场进一步向头部厂商集中。作为巨头,亚马逊应该通过扩展AWS产品和服务组合,帮助了自身在竞争中保持优势。同时,AWS需要继续加强数据中心网络的影响,以及不断增加的地区和可用性区域数量。

据悉,亚马逊也在积极拓展用户,以推动AWS销量增长。上个月,PGA Tour宣布与亚马逊AWS达成合作,选择了AWS作为其官方云服务提供商。AWS还与北美职业冰球联盟(NHL)合作,使其成为了NHL官方的云、人工智能和机器学习基础设施提供商。

值得一提的是,Q3季度,亚马逊将会换帅,由AWS的CEO出任亚马逊的CEO,凸显了亚马逊对云计算业务的重视和信心。而头号劲敌微软的现任CEO之前也是微软Azure云业务的负责人。两大科技巨头似乎都采用同一种人才战略,激烈竞争下,未来云计算谁会笑到最后,仍未可知。

结语

总体上看,亚马逊再次实现季度营收破千亿美元,股价也在真切反映资本市场的看多,各项业务指标也显示出Q1的强劲。最近有传闻说亚马逊即将拆股,对未来走势会有一定影响,另外,拜登征收企业税或许将会对亚马逊带来一定的打击,这也是投资者需要关注的细节。

逼近2万亿美元市值体量的亚马逊就像一只充满斗志的大象。大象继续起舞,还需要飞轮继续快速转动。