上升时代,期权制度似乎可以让公司与员工双赢,但在下跌时代,无人获胜。

01

承诺与陷阱

“一起哭吧。”4 月 27 日,一位蚂蚁科技集团股份有限公司(以下简称蚂蚁集团)员工在社交平台上写到。当天,蚂蚁集团宣布为员工提供基于经济收益权的流动性解决方案,并将一份经济收益权定价为 195 元。

仅在五个月前,一份经济收益权的定价还是 400 元,据招股书,一份经济收益权对应 5.53 股限制性股票。

“价格腰斩,落差太大了。” 一位员工说。

此次蚂蚁集团给出的经济收益权价格,对应 2018 年蚂蚁 C 轮融资时的估值,即 1500 亿美元。而 2020 年 11 月蚂蚁集团上市前公布的发行价,对应的是 2.1 万亿元(约 3000 亿美元)估值。

蚂蚁集团的经济收益权与期权类似,都会在固定时间归属给员工。好处是,经济收益权可以避免稀释大股东投票权,且由于不能在公开市场交易,其收益不与股价直接挂钩,而取决于公司回购价格,可以避免员工受股市影响,做出短视决策。

在距离 IPO 只有两天时,上交所、港交所相继宣布了暂缓蚂蚁集团上市的决定。16660 名蚂蚁员工从即将一夜暴富的狂喜中跌落。

四五月正是每年发放股票、年终奖之时,一些阿里员工在内网讨论要不要拿到年终奖就离职。蚂蚁此举,或是为了留住员工,提振士气。

“不能接受,但又能怎么办呢?实际上能兑换的数量很少。” 一位蚂蚁金服员工说,按照公司的方案,2020 年 4 月 ~ 2021 年 4 月新增的经济收益权,才能够进行质押,并申请无息贷款,在此之前发放的激励暂不能参与流动性方案。

“有的老员工和蚂蚁已经绑定七八年了,试问人生能有几个八年?”

据招股书数据,截至 2020 年 6 月,蚂蚁集团给 16660 名员工发放了价值 1377 亿元的激励,平均每人 827 万元,对应 2.1 万亿元估值,但这些激励已迅速贬值。

在中国互联网增长最快的十年里,股票期权激励计划曾是 “一夜暴富” 的同义词。高管、员工们拿着手上的期权和股票,承诺和公司长期绑定,但只有等到回购或最终上市,才知道那到底是财富自由的门票,还是一张废纸。

阿里巴巴集团 2014 年在美国上市前,北京市安理律师事务所合伙人王新锐曾多次前往杭州,帮客户处理期权问题。他们多在阿里带领小团队,计划在公司上市后创业,但不知道怎么处理未归属的期权。

这些中层干部下定了决心,甚至起草好了商业计划书。

几个月后,没有一人再和律师提离职,他们朋友圈里满是 “恭喜”“陪伴成长” 等字眼,在 2014 年 9 月 19 日这一天,上万人成了千万富翁,杭州的保时捷一度脱销,不到三年,他们的身价又随着股价翻了一倍。

“期权被公认为是商业史上最伟大的制度设计之一,也推动了新经济在中国的快速增长。” 王新锐说。

但类似阿里的造富神话只属于少数赶上时代红利的幸运儿,真实的股票期权故事中,陷阱远多于惊喜,混乱蒙蔽了秩序。

在期权的游戏规则中,公司掌握了绝对强的话语权,可以中途更改约定,并且,你没有拒绝的空间。

和阿里、京东相比,拼多多上市最快,市值爬升也最猛:不到三年拼多多市值最高翻了 8 倍,京东三年翻了不到两倍,阿里则翻了一倍。

阿里上市后三个月就迎来了第一批股票解禁,京东的股东们则在上市六个月后就可以开始交易股票,拼多多员工期权解禁则需要等三年。

也就是说,尽管市值暴涨,迄今为止没有一个人拿完拼多多的期权或者限制性股票。如果员工在公司 2015 年刚成立就拿到了期权,那么 2020 年开始才能拿到持有期权的 1/4,并在公开市场交易,要想全拿完,得等到 2022 年。

之所以变现之路如此漫长,可能是因为公司中途改变了规则:拼多多在纳斯达克上市一周内,就连续收到多个假货投诉,黄峥为此发布全员信,称 “面对纷至沓来的质疑,我们自己不要慌乱”,还顺便公开了在员工大会上的决议:所有人期权再锁定三年。

在拼多多,期权的归属期为四年,锁定期为三年,前三年什么都拿不到,后四年每年拿到 1/4;限制性股票的归属期同样是四年,分为两种情况,一种是员工第一年什么都拿不到,第二年拿到 1/2,后两年每年拿到 1/4,避免出现员工第一年拿到部分期权就离职的情况。另一种是四年中每年拿到 1/4。

在期权全部归属后,员工需要支付一定价格才能真正拥有期权,这个价格被称为行权价,为 0.0065 美元,对拼多多这样的上市公司来说,可以直接通过股市交易(未上市公司需等到上市,或公司回购才能变现),只要股价高于行权价,员工就能赚到钱。

如果员工在在锁定期内离职(不管是主动还是被动),公司将依照员工行权价将其赎回。

一名拼多多中层告诉《晚点 LatePost》,当他听到黄峥宣布期权锁定再三年的时候,“对公司还是有点幻想,而且手上的期权值不少钱,做牛做马也要熬完。”

当时他没想到的是,离职后自己一份期权都没拿到,按照离职时候的股价算,至少值 4 亿元。

他在 2017 年加入拼多多,加上试用期,工作了三年,他觉得自己至少能拿到一半期权。但就在劳动合同到期的前一天半夜,他收到一份来自人力的不续约通知。人力告诉他,一份期权都不能带走。

在他看来,宣布三年锁定期是公司单方面的决定,自己在入职时签订的期权协议中,并没有提到锁定三年的事情,后期也没有签订补充协议,目前,他正在进行劳动仲裁,并起诉公司涉及合同欺诈。

拼多多回应称,2015 年公司成立后,向所有员工明确了期权将会在四年归属期之外锁定三年,并落实到了合同上,所以并非中途改变规则。而《晚点 LatePost》采访的多位员工表示,上市前均不了解期权需要 7 年才能全部归属,上市前的期权合同中也未明确提到。

在接受《华尔街日报》采访时,纽约薪酬顾问 Frederic w. Cook 称股票期权为 “有史以来发明的最完美的股权衍生工具: 它简单、优雅、容易理解,而且能让你分一杯羹。”

但世上从来没有完美的制度,也没有一劳永逸的答案。

02

被异化的期权

20 世纪 90 年代的互联网泡沫时期,是期权发展的黄金年代。《华尔街日报》统计,在 1999 年的顶峰时期,美国上市公司股票期权金额约占高管长期激励计划的 78% 。

它推动了当时如思科、Sun 电子计算机公司的快速崛起——前者是全球网络互联解决方案的头部厂商,后者开发出了第一个通用软件平台 JAVA。高管们的收入与日益上涨的股价直接挂钩,期权被赋予了宏大意义,它被用来绑定高管和公司,避免高管做出短视决定,推动公司长远发展。

但期权最初被设计出来时,仅仅是为了避税。

20 世纪 20 年代,美国最早提出股权激励的概念。当时一战刚结束,美国进入了经济大繁荣时期,紧接着大萧条来临,经济危机一直持续到 50 年代初,美国国会给了股票期权税收优惠政策,美国菲泽尔公司为了给高管避税,在 1952 年启动了第一个股票期权计划。

经历过 70 年代的股价低潮,80 年代股票期权制度再度被热捧。股东们对表现平平的高管仍能获得高薪酬感到愤怒,希望通过期权控制高管过高的薪酬,将上市公司股价与高管的未来收入绑定。

但这一制度很快被上市公司高管们玩弄于鼓掌中。高管们把股价最低点设为自己的完美发薪日,以保证行权价足够低,行权时股价和行权价的差价足够大。这让期权制度变成了一台卡住的 ATM 机,源源不断地吐钱出来。

臭名昭著的安然事件和期权激励也脱不了干系,为了维持高股价,安然公司管理层联合会计公司做假账,捏造了公司大部分收入,安然董事会主席在爆雷前,卖出了超过 1 亿美元的已归属期权。

经历过 21 世纪初的安然丑闻,限制性股票代替期权成为更多上市公司的主流激励工具,员工需要完成特定业绩目标,才能在未来以特定价格出售限制性股票获益。限制性股票的价格一般高于行权价,获得的收益就是约定股价与行权价之间的差额,不会随着股价波动。

这意味着相较于期权,限制性股票的风险更小,但因为股价暴涨而中大奖的可能性也没了。不过这也避免了出现类似安然那种高管追求高收益,操纵股价的情况。

对于未上市公司来说,期权仍然是现金流匮乏的创业公司的通行货币。最近十年,期权制度发生了诸多变化,其中一些正在让期权逐渐背离它最被看重的意义——激励员工和公司长期绑定,共同发展。

大公司为了绑定更多员工,正在把股票期权这种少数人的特有福利,转给所有人。在没有重点的激励下,员工感知不到股票期权的重要性,自然也调动不起对公司的忠诚度和生产力,最终导致公司得不到预期的发展。

典型反面案例是乐视。2015 年,乐视启动了全员激励计划,并预计 2022 年上市。转正员工只需要满足基本考核条件即可持有期权,总股本的 50% 被贾跃亭拿出来大放送给员工,就像圣诞节飘满空中的彩色纸屑。

但仅仅两年后,乐视就出现了资金链断裂,贾跃亭手中股权和资产被冻结,员工股权被清空。

王新锐律师曾参与处理过大量期权文件以及相关纠纷,“对很多创业者来说,一辈子就创业一次,还没完整经历过公司兴衰的整个周期。”

在他看来,创始人自己对期权的理解就不到位,发的时候也会有很大的随意性,“怎么能指望员工准确理解呢?双方一定会有预期不一致的问题。”

美国公司同样面临期权泛滥带来的负面影响,一些美国公司甚至给小时工都发放期权。斯坦福大学商学院金融学副教 Dirk Jenter 在接受《华尔街日报》采访时说,“这有点像用彩票来支付员工薪酬。”

Jenter 专门研究员工对待股权薪酬的态度,他的研究结果是:员工厌恶期权和股权可能带来的风险,大多数人更喜欢现金。

因此,包括苹果、Facebook,谷歌、通用汽车等大公司都是向高管发放期权及限制性股票为主,不过 2018 年以后,伴随特朗普政府的税收优惠政策,苹果、AT&T、沃尔玛等公司均以奖金的方式向员工发放期权和限制性股票。

期权和股票的另一重意义是,它们让员工对公司产生认同感,把个人成长和公司发展联系到一起,从而帮助公司在激烈的人才竞争中留住员工。

拼多多即是如此,伴随员工限制性股票部分解禁,一些员工选择离开高强度的管理压力下。据财报,拼多多 2019 年间收回的限制性股票数量,占 2018 年授予总量的 33%。这意味着 2019 年不少拿了限制性股票的人离开了。

“我现在想的是,先干完两年,兑现个 50% 期权就走,四年是熬不下去了。” 一位拼多多员工说,有些部门需要达成每个月工作 300~400 小时的要求,否则就会被人力部门谈话。

“员工爱不爱公司,和有没有期权没多大关系。” 浙江大学光华法学院副教授钟瑞庆说,期权只是帮助员工解决了后顾之忧,不用担心未来赚不到钱,但期权解决不了所有的问题。

在中国特定的法律环境下,期权要发挥实际效果,还面临法律困境。不少互联网公司为了接受境外资本投资,将控股母公司注册在开曼、英属维尔京群岛等税收洼地,运营主体则在国内,搭建 VIE 架构。一旦出现纠纷,法院对国外公司没有管辖权,纠纷双方就需要去注册地或期权协议约定的境外仲裁机构、法院解决。

植德律师事务所合伙人杜琨表示,如果国内法院将期权纠纷纳入审理范围,需要追加境外公司作为当事人,就会面临漫长的涉外送达程序,往往需要很长时间才能结束案件。

在《1844 年经济学哲学手稿》中,马克思提出了经济异化的概念,他认为工人生产的成果与生产的原因脱节,没有成为自主的、自我实现的人就是一种异化,在他看来,这是资本主义制度化的结果。

但到了今天,股票期权激励制度在另一种意义上被异化:员工接受公司的绑定,在自己可能并不认可的工作环境中工作,以获得超出预期的回报,但最终发现,这一制度给自己带来的回报远远低于预期。

03

兑现期权的艰难闯关

“其实不是期权本身有多少坑,只是我们对期权期待太高。” 一位资深人力负责人说,他先后供职于六家公司,在每一家都拿到了不少期权,但最后成功变现的,只有一次。

《晚点 LatePost》通过采访多名员工、律师、公司创始人,总结出国内与期权相关的纠纷,主要出现在核心四个环节:授予、归属、行权、出售并拿到收益。

就像闯关打怪一样,最后的奖励,是员工本应就有的权益。

第一关是授予期权,也就是公司最初决定是不是要给你发期权,发多少,设置多长归属期,并跟你签订协议的阶段。

在那张 A4 纸大小,多数以英文呈现,并且写满了诸多条款的期权协议中,很少有员工能看出破绽或漏洞。多数员工被叫到一个会议室,对面坐着自己也搞不清楚期权详细规则的人力,草草看完协议后,签了字,员工甚至都拿不到协议的复印件。

电商网站蘑菇街的员工们就是签约的时候不知道总股数有多少,以为可以大赚一笔,但上市后才发现每 25 股期权被合并为 1 股股票,股权价值被大量稀释。

创业公司为了吸引人才,往往会给员工发一笔绝对值很高的期权,看起来很值钱,员工干活的时候带着高期望,等到上市后总股数透明了,才发现手上的期权占总股本比例太低,落差太大。

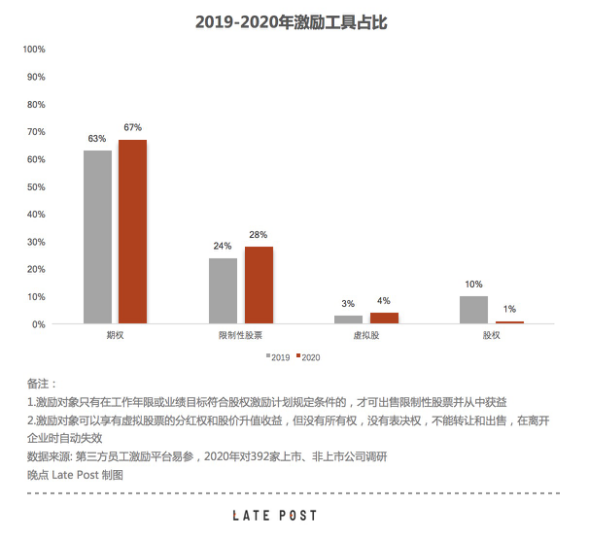

成功签了协议,还得看期权几年归属,这取决于公司想把人绑定多久。根据第三方员工激励平台易参对 392 家公司的调研,2020 年 90% 的公司都采用了 4 年的归属期。《晚点 LatePost》了解到,阿里巴巴、字节跳动、百度等大公司期权归属期均为 4 年。

拼多多期权的归属加解禁期长达 7 年,可能也和公司自身上市速度较快有关,延长解禁期是为了保持员工稳定性。百度上市用了 5 年,腾讯 6 年,阿里巴巴 15 年,京东 16 年,拼多多则只用了 3 年。

部分公司会采用第 1~2 年没有期权,后面再逐年发放的规则。以上人力负责人表示,公司会将前 1~2 年设置为考察期,如果不满意员工业绩,就在期权开始归属前开除员工,就避免授予不适合公司的员工期权。而员工往往会为了期权接受降薪,就相当于降薪工作了 1~2 年。

闯过以上两关,员工来到了行权阶段,这也是矛盾的集中爆发期,因为终于到了公司和员工摊开算账的时候。

如果公司不回购员工的期权,那员工就可以把归属后的期权带走,相当于持有公司股份,等公司上市后再变现。

在公司统一回购离职员工期权的情况下,最大的争议点就是回购价格。典型例子就是前丁香园首席技术官冯大辉与丁香园的矛盾。

2010 年,冯大辉从阿里巴巴离职,加入丁香园任首席技术官,拿到了 40 多万股期权,6 年后,冯大辉离职,九成以上的期权都已经归属。

在已经归属的期权中,丁香园要求回购 60%,剩余 40% 同意行权,也就是冯大辉支付了行权价之后,可以持有剩下 40% 公司的股份。

一位处理过多起期权纠纷案的律师表示,公司回购期权的价格,一般是以公司上一轮融资完成后的估值为基准,打个折扣定价。冯大辉认为,按照公司 2014 年完成 C 轮融资之后的估值,每股价格已经超过 30 美元,双方商定回购的价格是 18 美元 / 股,如果公司不想回购,自己也接受全部行权。

而丁香园此前回购其他员工的价格,是 6 美元 / 股,扣除员工行权价 3.7 美元 / 股,员工只能赚到 2.3 美元 / 股,并且需要交纳 3%~45% 的个人所得税,“很廉价,期权基本不值钱。” 一位前丁香园员工在知乎上留言。

经过多番谈判之后,回购价格被确定为 18 美元 / 股,但公司在回购合同上加上了一条,“不得对公司做出任何负面评价,否则公司有权以零对价回购所有期权,并要求赔偿。”

这一点让冯大辉纠结了许久,作为知名网络博主,冯大辉一天能连发 10 条微博,再加一篇微信公众号文章,言论颇多,“一旦同意了这条,就相当于把应有的权益做了质押,这我怎么答应?”

双方最终没谈拢,于是开始了马拉松一般的诉讼,前后打过五场官司,持续 5 年,最终卡在了公司尚未上市或被收购,法院决议无法执行。

冯大辉认为,少数公司在期权上做手脚,可能会影响整个创业环境,“你给我的期权只是一张废纸,没法相信,那我凭什么从大公司出来,跟着你去创业呢?”

记者向丁香园创始人李天天发出采访请求,对方未回应。

如果员工已经打完了最难的三关,成功通过员工激励平台出售了已经归属的期权,手机屏幕蹦出来了几位数,你看着那些钱就在那里,但可能就是拿不到。

一位互联网公司员工告诉《晚点 LatePost》,自己已经卖出了归属的期权,钱留在了公司的员工激励平台上,数额达到上千万元,但被公司冻结,原因是公司怀疑他加入了竞争对手的公司,而他已经待业一年。

到了举证阶段,公司无法拿出有效证据,证明这位员工违反了竞业协定,于是私下和员工商量,如果同意回到公司继续任职,就解冻他的资金。“这样的公司我还能回去吗?” 他气不过,坚持上诉。

“你得意识到,这是一场赌博。” 一位资深人力负责人说,员工应该管理好自己的预期,要把期权当成一笔投资,而不是 “发家致富或者阶级跃迁的神器。”

《晚点 LatePost》采访了多位放弃期权的员工,他们因为种种原因没能兑现期权,考虑到数额不大,就算了。“以前和老板关系还不错,为了这点钱没必要撕破脸。”“打官司成本太高,有那个时间不如赶紧找下一份工作。”

杜琨律师的建议是,与其事后发生争议,不如事先就把期权涉及的各个细节都谈好,可以寻求专业律师的法律咨询意见;大致了解期权的规则后,员工要遵守双方共同约定的保密、竞业限制、业绩指标等基本规则,如果违约,公司也有权保护自己的正当权益。

04

CEO们的不专业与不得已

“在我处理的大量期权纠纷案件中,90% 以上都是因为创始人和员工双方都不够专业,有些甚至连基本的书面文件都没有。” 王新锐律师告诉《晚点 LatePost》,很多创始人自己对公司的成长曲线没有预期,发期权很随意,到了后面又反悔了,“至于真正处心积虑通过制度设计来欺压员工的公司,100 家中可能只有 1 家。”

在帮创业公司设计期权方案的时候,王新锐被问到的最多问题就是,“国内大厂是怎么做的?硅谷是怎么做的?我们能抄一抄吗?” 但不论是哪里的模板,都难以套上所有的公司。

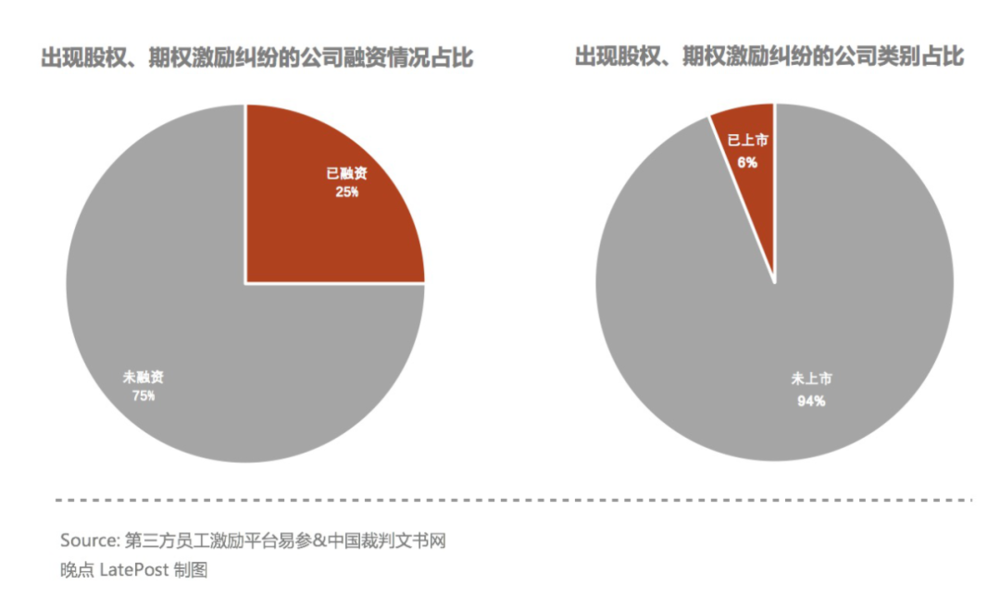

根据易参的调研数据,目前公开的期权股权激励纠纷案件,集中发生在传统行业的非上市公司中,且融资经验越少的公司,越容易出现纠纷。在易参创始人黄怡然看来,这些公司风险意识差,且对股权关系认知不足。

正是由于不少 CEO 自己对股权关系都没搞明白,为了避免出现麻烦,有关股票期权发放的诸多细节他们都选择不做解释,这往往会为后期出现纠纷埋雷。

例如每股期权定价多少,基本都是按照公司上一轮估值打折,但很多 CEO 不愿意告诉员工公司真实估值是多少。

一位人力资源副总裁说,为了不落后于竞争对手,很多公司会虚夸自己的估值,“如果估值低于竞争对手,员工就跑到人家那去了;如果估值抬得太高,员工会说公司怎么给我的期权回购价这么低?干脆就不说估值到底多少。”

此外,CEO 们往往不会告诉员工手上的期权占公司总股本多少,因为一旦员工彼此之间产生比较,就可能引发矛盾。

一位刚完成了 C 轮融资的教育公司 CEO 说,自己担心的是,前期发期权较多,早期员工占比较大,一旦后期更优秀的人进来,知道自己拿到的期权不如早期员工高,就留不住人了。

早期发了太多期权的另一个结果是,那些拿了期权的员工可能跟不上公司成长,但又很难请走。

这位教育公司 CEO 说,早期员工对公司很忠诚,但后期加入的员工可能能力更强,由于早期发期权没经验,后期已经没有多少期权可发。

对于那些跟不上公司成长的早期员工,如果公司花一大笔钱回购他们手上的期权,就会影响到公司现金流,但如果让对方行权,又会带走公司的股份,这都是他不愿见到的。

为了不让员工带走公司的股份,不少公司会选择统一回购员工手上的期权,尽管公司会为此花费出不少钱。一位 CEO 曾对高管分析背后原因,“如果让他们都拿着股份离职,那我们这些还在公司的人,岂不是在为离职的人打工?”

一位猎头公司 CEO 表示,大多数 CEO 用不好期权,是因为没有认识到这个工具的本质,它不应该简单被当成减少现金支出的工具,而应该是让员工和公司的关系,变成合伙人和事业的关系。

以上教育公司 CEO 则认为,期权并不是留住人才最好的方式,只有当公司的战略方向定对了,证明公司有持续增长的价值,才能真正留住人才。

据 IT 桔子数据,仅在 2020 年就有 1000 家新经济公司倒闭,其中超过一半的公司只活了 2~5 年——还不够第一波期权变现的时间。

在浙江大学光华法学院副教授钟瑞庆看来,不能因为少数公司设计的失败方案,就完全否定期权制度的意义,“更重要的是,CEO 和员工都应该被教育,理解期权背后的风险性,客观看待收益。”

“阿里等巨头的造富效应,让期权笼罩上了一层特别的光环,但大家应该认识到,活不下来的公司才是大多数。” 上述教育公司 CEO 说。

即使是估值超过 2000 亿美元的字节跳动,关于期权,身处其中的员工也并没有太多安全感。

2021 年 2 月快手上市时,7015 位快手员工拿到了 4.24 亿股购股权,按照上市当天 1.23 万亿港元的估值,这些员工平均每人持有价值超过千万的股票。快手是字节跳动重点业务抖音的主要竞争对手。

当时一些字节跳动员工组团购买了快手的股票,为了抢份额甚至加上了 20 倍杠杆,一位抢到了快手股票,并小赚了一笔的字节员工说,字节跳动上市的时候,大家一定会抢得更猛,“现在就等着公司上市那一天了。”

4 月 23 日,字节跳动公开表示,“公司暂不具备上市条件,目前无上市计划。” 就在一个月前,这家公司迎来了首位首席财务官。

今天看来,上市那一天遥遥无期。

所有人都希望在面临选择的时候,能看清楚拿到手的到底是通往财富自由的门票,还只是一张废纸。但现实证明,当太多因素可以左右公司的未来时,也就意味着,无人能真正预测结局,包括CEO自身。

期权是一种工具和手段,它既不是目的,也不是终点。

在增长和呼吸空间被压缩的今天,期权被寄托了太多的希望,被赋予了太多的意义和目的,但陪伴一个人和一家公司走向未来的,其中一点,或许是能否长久创造自我价值以及社会价值——这也是最容易被忽视的。