如果你在6月买东西时,花的钱比3月多,但买到的东西却减少,这是什么原因呢?

这就是通货膨胀。在美国疯狂印钱放水之后,猛烈的通货膨胀终于来了。

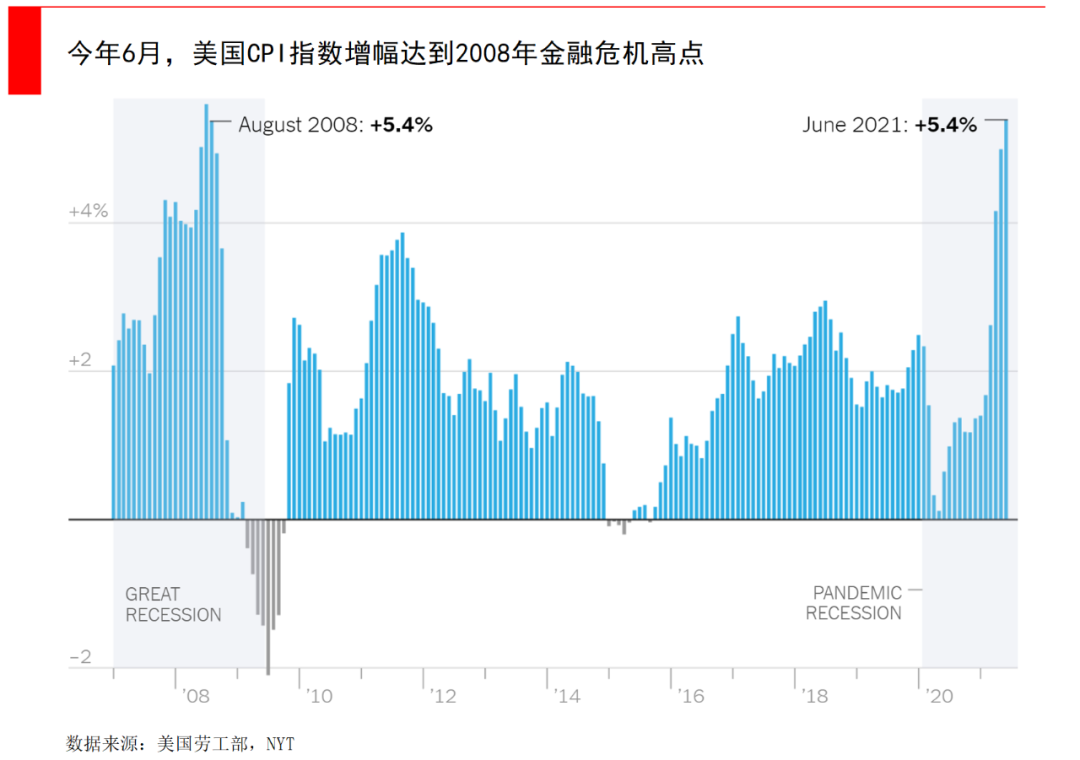

美国劳工部在7月14日表示,6月消费者价格指数(即CPI)较上年同期上升5.4%。这个数字挺恐怖,是2008年金融危机以来的最高升幅。

宏观经济牵一发而动全身,美国股市在通胀数据公布后立即下跌,而国债收益率上升。美国的疯狂放水和通胀上升,也在影响着全球经济,包括大洋彼岸的我们。

中国国务院近期也表示,将采取措施保障大宗商品供给,遏制价格不合理上涨。适时给市场降温,才能确保新冠疫情后的整体经济复苏,不会受大宗商品价格疯涨的伤害。

那么生活在“万物上涨”的时代,我们可以做些什么来抵御这些影响?

1

“万物上涨”

对CPI的准确预测并不容易。

美国总统拜登在今年春天发布的官方预算申请中,官员们预测2021年的通货膨胀率将保持在历史平均水平附近,并且不会超过2.3%,但这个预测错了。有共和党人就此展开攻击,指出CPI快速上涨,是拜登政府经济管理不善的一个迹象。

CPI可以说是与每个人的日常生活,最息息相关的经济指标之一。它衡量了消费者为商品和服务所支付的费用,包括服装、日常消费品、餐厅餐食、娱乐活动和车辆。

CPI增幅越大则人们的生活成本越高。这一次美国的最大升幅,其中三分之一受二手轿车和卡车的价格上涨拉动,同时飞机票和服装价格也大幅上升。

通货膨胀是经济发展的自然结果。良性的通货膨胀是,不断上涨的工资和消费价格相互促进,呈螺旋式上升,因为工人会讨价还价来提高工资,用以支付不断攀升的生活成本,而雇主将更高的劳动力成本转嫁给消费者。

但如果通胀的增长速度快于薪水,就抹去了工人的工资增长,使家庭生活成本上升,生活质量下降。

随着疫情后全球央行大规模放水,大宗商品、原材料的价格上涨已经不容忽视。

某些危险因素在美国已经出现了。很多大公司都认为价格压力持续存在。百事可乐的CFO在财报电话会议上说,他们预计原材料、劳动力和运输成本都将上升,“我们要用提高定价来应对吗?当然是。”

今年4月,全球很多原材料的价格都飙升至历史高点,木材、铁矿石、铜都创下新高;玉米、大豆和小麦价格也纷纷跃升至八年高位;油价最近则触及两年最高。自2008年金融危机爆发以来,全球还未出现过如此全面的大宗商品价格上涨。

价格是一步一步传导的。随着大宗商品的上涨,美国房价也达到了房地产泡沫破裂前2006年的水平,股市也在不断上涨,标普500和道琼斯都在不断破纪录,几乎可以说是“万物上涨”。

根据Dow Jones Market Data,在美国,标普500指数市盈率目前在26倍左右。另一个衡量估值的指标席勒市盈率(Shiller P/E)甚至更高,达到37.6倍,大约是二十年来的最高值。这一衡量标准着眼于过去10年的收益并经过了通货膨胀调整,该指标在1999年12月达到了44.2的峰值。

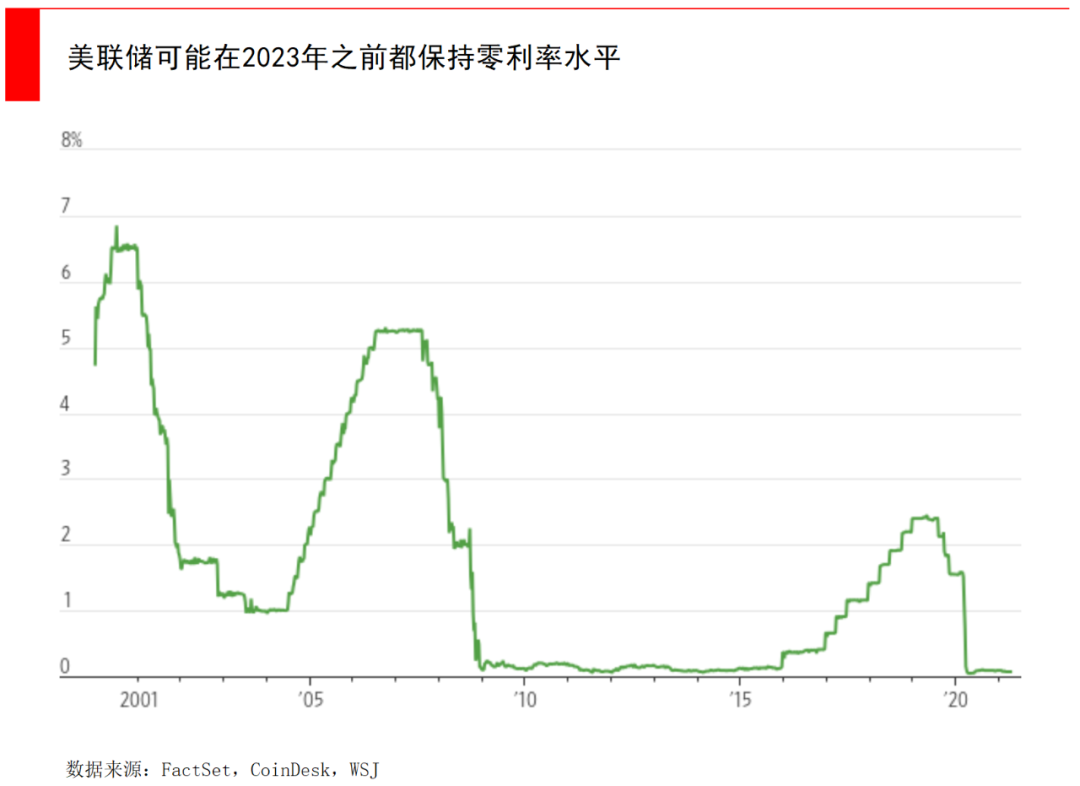

但市场估值高不一定就会崩溃,过早退场可能会错失长达数年的高回报。疫情爆发后,横扫全球的低利率时代开启,美联储将利率降至接近零的水平,并加大了债券购买计划的力度,同时国会批准了数万亿美元的刺激措施,以帮助经济从停摆中复苏。

尽管经济最终出现了2009年以来的首次萎缩,但这些干预措施帮助市场从熊市低点强劲反弹,并导致“万物上涨”。

2

中国的情况如何?

美国人正面临外出吃饭、住酒店或是买洗衣机都在涨价,那么中国这边的情况如何?

首先是出口强劲增长。由于美国通胀,人们对来自中国高性价比商品的需求也在加大。

中国海关总署在7月13日公布数据,6月份出口同比增长32.2%,比5月份27.9%的增速有所加快,完全没有出现很多经济学家此前担心的情况,当时有人认为在后疫情时期出口繁荣即将结束。

此外,今年5月下旬广东省出现的零星疫情也被担心会影响出口,因为深圳盐田港是全球最繁忙港口之一,它占全国港口总吞吐量的7%。但从结果来看,中国上半年的出口总额远未显示出松懈迹象,而是跃升至历史最高水平,月度进口和出口都已连续13个月实现同比增长。

此外,6月中国贸易顺差从5月的455亿美元,扩大至515亿美元。而经济学家此前预计中国6月贸易顺差将稳定在455亿美元。

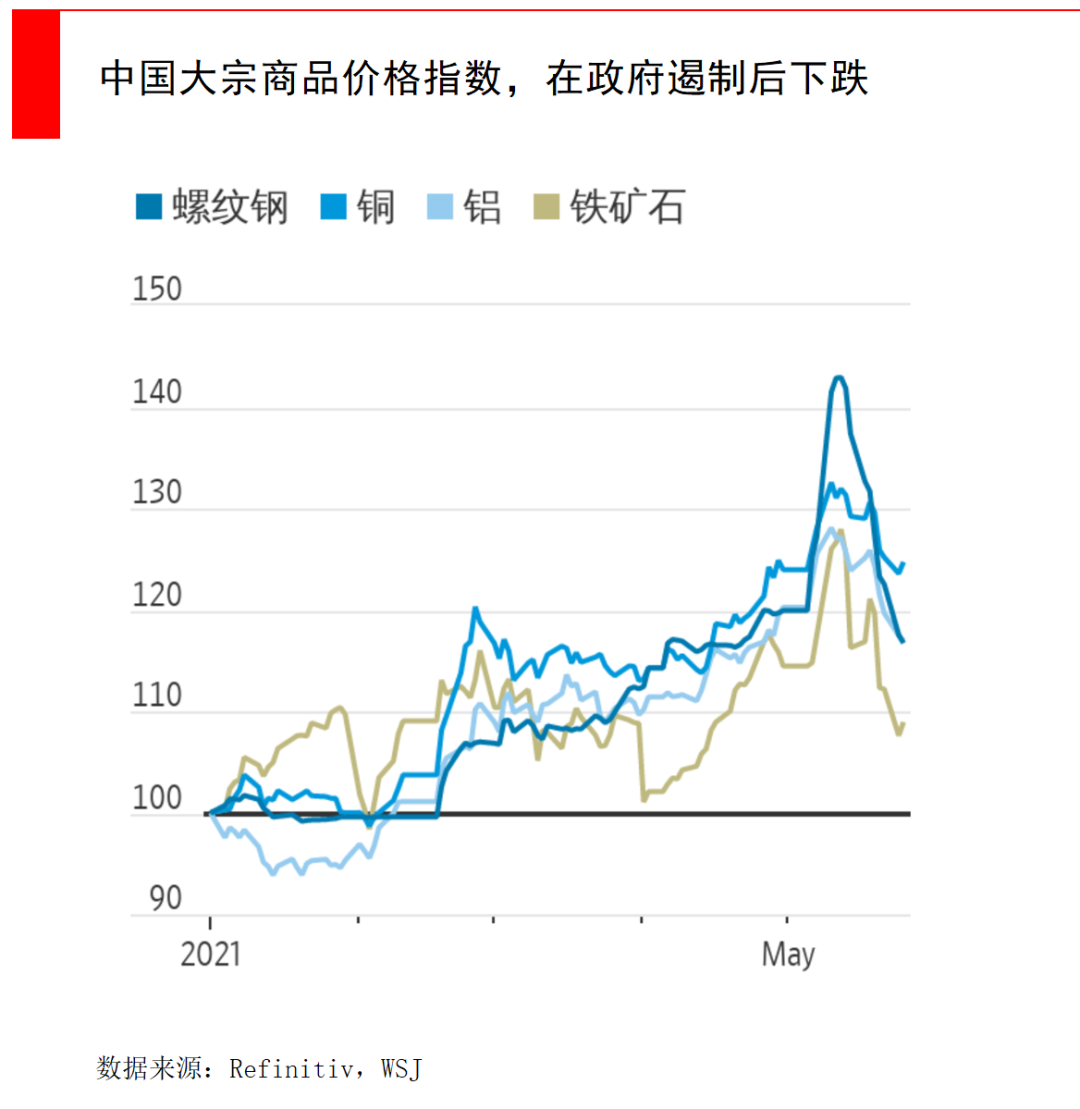

第二点是中国政府出手遏制大宗商品价格过快上涨。在全球市场上,包括铁矿石、铜在内的主要工业用大宗商品正在飙涨。

自5月中旬以来,国务院总理李克强就对自然资源问题发声,近期包括中国国家市场监管总局和证监会在内的六家政府机构,联合约谈了大宗商品行业代表,申明政府对操纵市场、哄抬价格、囤积居奇等违法行为采取“零容忍”态度。中国国家发改委的一份公告显示,有关部门将更加密切地监测铜和铝等市场的走势。

中国遏制投机的态度很坚决,还提高了相关期货交易保证金、上调交易费率等,这些举措抑制了投机性买盘。

自官方强硬立场以来,中国市场铁矿石、螺纹钢、铝和铜等原材料的价格都有所下降。如果不遏制原材料成本飙升的走势,这些涨价将挤压企业利润,迫使他们将终端产品涨价,最终导致居民消费力下降。这些举措都确保了后疫情时代的整体经济复苏,不会受到原材料价格疯涨的伤害。

第三点影响则是在宏观经济层面。不同于美联储,美联储已经在面临通胀压力,开始讨论缩减宽松政策;而中国央行在今年早些时候大幅缩减信贷,如今正转向宽松来支持经济。7月9日,中国央行下调了金融机构存款准备金率,释放资金约人民币1万亿元(合1540亿美元)供银行放贷。

与此同时,中国6月CPI同比上升1.1%,略低于经济学家预测的1.2%的升幅,并远低于有关部门3%的年终目标,所以货币政策的发挥空间还是很大的。

在CPI各项目中,与生活息息相关的食品价格下降了2.2%,主要是猪肉价格续降13.6%,而鲜菜、鲜果各降2.3%和4.5%,但在非食品价格方面,例如机票或是油价,与国际涨幅相符。

由于原材料价格上涨对小微企业产生负面影响,下调存款准备金率很大程度上是为了支持他们,在疫情中他们比大型企业更容易受创,特别是在国内消费持续低迷的情况下。

3

“万物上涨”时代,我们能做些什么?

如今“放水”最多的美国,正经历史无前例的通货膨胀,其他国家央行的大规模放水也催生了全球进入通胀时代,这会是一种暂时现象,还是标志着一种历史性转变?如果是长期通胀,我们可以做何应对?

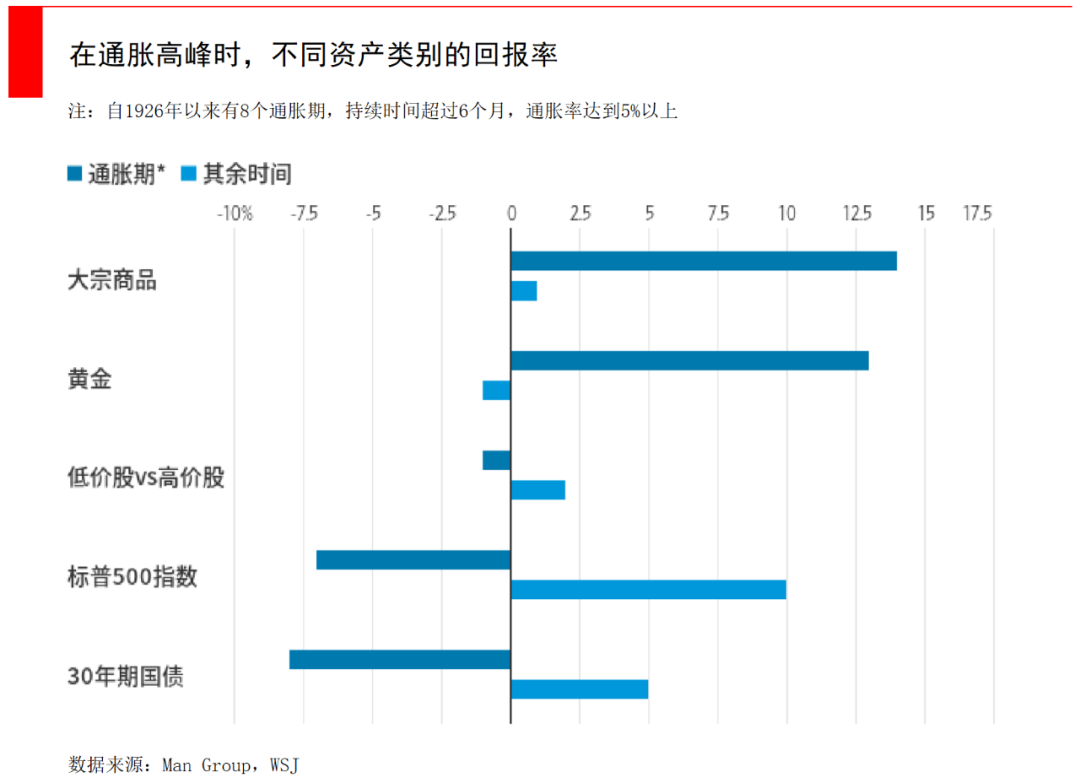

1、黄金。如果我们真的遭遇了通胀高峰,买黄金的保值效果会非常好,瑞士信贷的一项研究表明,即使在那些通胀率飙升到两位数的国家,黄金也能保值。不过黄金的问题是,在正常时期它的表现远不如股票,而且不能提供收入。并且黄金价值的根基,是由大部分人认为“这种贵金属是有价值的”理念来支撑,比特币热潮就可能会对其造成干扰。

2、大宗商品。通货膨胀就是商品价格上涨,而大宗商品往往涨幅最大,因为需要很长时间才能建立新的产能来满足需求。就像今年以来铜、石油价格上涨了30%,木材价格翻倍。但普通人不可能拥有仓库或是油轮来储存这些商品,那就需要购买期货合约。但危险在于期货合约的长期回报,主要取决于各期货价格之间的差异,而不是标的商品本身,要想从中赚钱需要专业人士。

3、价值股。在通胀环境下,那些依靠遥远未来回报的资产,将受到冷落,而提供更有确定性的资产将浮出水面。简而言之,过分烧钱的模式将越来越不受认可,人们给予远期预测利润的估值溢价将下降。此时,更有确定性的公司股票将更受追捧。

总之,你需要在这个时代打造一个抗通胀投资组合,如果大环境未发生明显变化,可以暂时不理,但一旦需要防御的时候,可以快速执行。

到目前为止,全球通胀暂时与中国消费者还没啥关系,感受到价格上涨的主要是中国制造商,而不是消费者,制造商的主要原因是来自澳大利亚的铁矿石,或是来自美国的玉米都比以前更贵了。

不过政府已经宣布了对小微企业的补贴,帮助它们承担全球大宗商品不断上升的成本。政府还对商品期货交易施加了新的限制,以抑制投机行为。为了让一些产品更多地留在国内,政府还提高了某些钢铁产品的出口关税。

中国的服装或是家用电器等必需品的产能过剩,也在保护消费者。因为在供应链上,谈判余地较小的一方将承担更高成本,产能过剩保证了消费者有更多选择,制造商很难将价格上涨转嫁给消费者。

人民币升值可能把一些成本转嫁到海外,自今年年初以来,人民币对美元升值了2.2%,一年前一美元能兑换7.1元人民币,但现在只能兑换到6.4元人民币,这会抵消一些海外原材料的涨价。

但人民币不能一直升值,它也有不利的一面。因为这意味着中国出口商品更贵了,会削弱中国商品的全球竞争力,所以中国人民银行已在5月警告从事外汇交易的人,不要认为人民币进一步升值是单向赌注。

所以综合来说,控制好疫情、稳定好物价,才是当务之急。