3月20日,拼多多公布了2022年Q4财报,在中概股四季度均超市场预期的表现下,拼多多反倒成唯一一个低于市场预期的。

在昨夜财报公布后,拼多多大跌14.17%,跌近5个月以来的低位,此前由于京东百亿补贴带来的冲击并不强,拼多多的走势优于京东,但为什么昨夜财报一发,就引起了股价大跌?

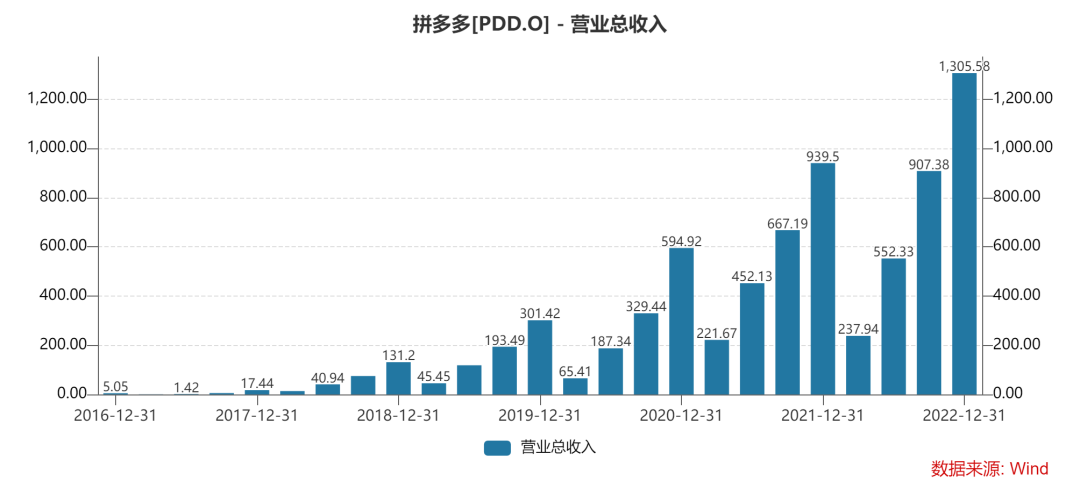

财报显示,22Q4总营收为398.2亿元,同比增长46.2%,环比增长12.2%。此前彭博一致预期为419.48亿元,预期增速将达50%,但这次明显低于该数据。

22Q4 Non-GAAP归母净利润为121.1亿元,同比增长43.4%,环比下滑2.7%。此前彭博一致预期为111.7亿元,实际高于市场预期的8.4%。

在去年消费形势严峻的Q2和Q3季度下,拼多多仍有大超市场预期的表现,这让机构对拼多多在Q4的表现增多了想象空间。尤其是在去年阿里和京东市场份额下滑的情况下,大家对市场份额增多的拼多多抱有更大期待。

拼多多这次财报未能达到大家的预期,有个最直观的原因有两个。

一是拼多多为了高速扩展海外版拼多多Temu业务,在营销上花了不少钱揽客,拼多多原本优秀的成本控制环节有所放松。

22Q4营销费用支出为177亿元,同比大增56%,比营收增速还高。管理费用从21年Q4同期的2.24亿元增长至16.4亿,其中股权激励费用占12.8亿,这是拼多多为激励Temu员工所致的。研发费用为24亿,处于拼多多的正常水平,并无增多。

第二个是去年Q4的11月和12月深受疫情困扰,消费受阻,大家对药品类的需求激增。而有药房配送业务的阿里和京东受益于此,但拼多多却没有这项业务。

若不考虑药品带来的高增长,实际上阿里和京东的消费品营收也并不好看。这两家也在Q4财报中提到,药品高增长抵消了其他品类消费的下滑。拼多多由于没这项业务,即没有抵消其他品类营收下滑的缓冲垫。

从业务细分来看,22Q4在线营销服务收入为310亿元,同比增长38%,增速慢于22Q3的58%,且低于市场45-50%的较高预期值。但该项收入是京东同期该项收入的125%,为阿里同期该项收入的43.5%。

虽然去年Q4的11至12月是居家时间,对拼多多的日用品销售也有好处,但网购始终需要有人把货品送到家,而去年两个月中,很多地区的物流配送并不是那么顺畅,履约率恶化也是影响消费的因素。

22Q4佣金收入为88亿元,同比增长86%,但增速低于22Q3增长的102%,该项业务收入超市场预期的82亿元。

22Q4毛利率为77.6%,略高于市场预期的76.6%,其实毛利率并未有下滑。毛利润为309亿元,低于市场预期的319亿,这主要还是由于营收少了,及营销费用增多所致。

整体而言,市场对拼多多去年Q2和Q3超预期表现过于乐观,导致对Q4业绩期待过高。

而阿里和京东在Q4表现不错,与我们上述所说的一样,但主要得益于药品类销售增长。除去药品类外,其他消费品类营收实际下滑。阿里和京东有饿了么和京东到家等线下配送能力,在居家消费需求高涨的情况下占据优势。相比之下,拼多多没有线下配送药品能力。

值得注意的是,京东已经打响了所谓的百亿补贴战两周时间。

但从消费者反馈来看,并没有感受到京东宣传中所说的价格优势。例如,“价格不比拼多多和天猫低就赔三倍”的承诺并未兑现。在个别品类上,京东价格略低于拼多多;但从整体品类来看,拼多多给消费者更大力度。

拼多多CEO陈磊表示,行业内的竞争非常激烈,我们相信良性的竞争对于消费者以及整个行业而言,都是有利的,但有事随着竞争的激烈,这种竞争也会出现不同程度的异化。服务好消费者是创造长期价值的关键所在。

在电话会中,有一段话应是投资者关心的:拼多多高管提及到,公司的每一笔投资都会经过审慎考量,如果这笔投资能够为公司带来长期的高质量发展,将毫不犹豫地进行投资。

在过去,不仅是阿里和京东,或是腾讯的高速增长期时,都会有时候做一些莫名其妙的投资。而这项投资对公司产生的反馈并不好,这导致公司即花费了钱也花费了精力做一些比较差的投资,这是互联网公司经常会犯的错。

这也是段永平之前称为什么无法重手买腾讯的原因之一,腾讯也会做一些奇奇怪怪令股东难以理解的投资。

当然,拼多多的体量仍不能跟腾讯相提并论,但在企业高速发展期中,做好投资是公司未来发展更好的重要基石,例如拼多多扩展海外Temu业务。

陈磊表示,目前Temu业务仍处于早期的阶段,目前对财报的影响还相对较小。但我们从22Q4这次财报上看,未来拼多多的营销支出应该是会陆续增加,会影响至财报的表现。

结语

这次财报并非差劲之作,而是市场预期过高导致失望反噬。

目前京东打响价格战,并未动摇拼多多低价优势。若就是现在的价格力度,相信靠低价策略出身的拼多多能守好擂台。

药品类销售增长为京东其他营收下滑提供缓冲作用,但药品类属于“一次性”收入来源,并不能为京东带来持续发展。

因此23年Q1报尤为重要,它将反映出在疫情结束后首个消费复苏季度中消费者忠诚度如何分布。