危机之下,恐慌情绪往往会被无限放大。

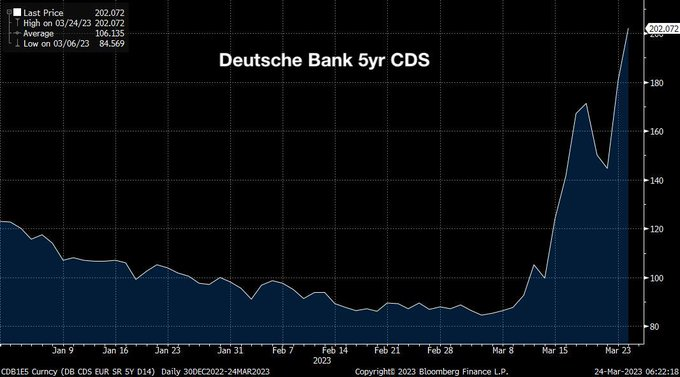

当前,欧洲万亿银行巨头——德意志银行离奇闪崩的“真凶”,逐渐浮出水面。当地时间3月28日,欧洲多家监管机构认为,一笔有关德意志银行信用违约互换(CDS)的交易,引发了上周五德银股票乃至欧洲银行业遭遇的凶猛抛售,一度导致追踪欧洲银行股的指数市值蒸发超300亿欧元(约合人民币2200亿元)。

另外,关于硅谷银行轰然倒塌的更多细节也被披露出来。当地时间3月28日,美联储负责监管的副主席Michael Barr在美国参议院银行委员会作证时表示,宣告破产当天(当地时间3月10日),硅谷银行遭遇的挤兑高达1000亿美元,这使得该银行在两天内共计流出了1420亿美元(约合人民币10582亿元)。

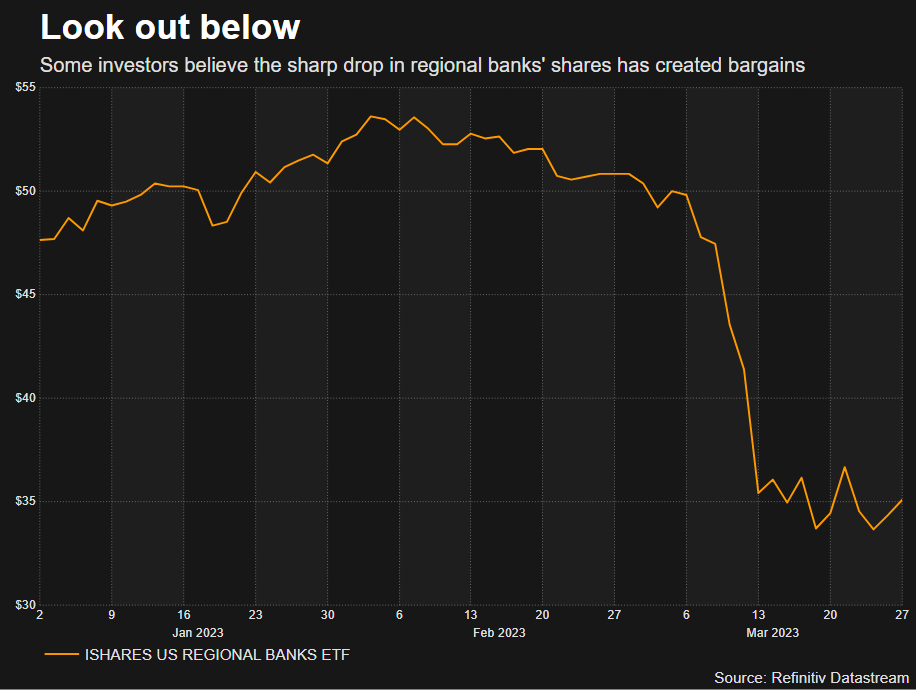

值得一提的是,目前华尔街的激进投资者正在大举抄底基本面强劲的地区性银行股票。数据显示,过去两周内,iShares美国地区性银行ETF获净申购金额达到2.362亿美元(约合人民币18亿元),创出历史最高纪录。

2200亿的“惨案”

当地时间3月28日,欧洲多家监管机构认为,一笔有关德意志银行信用违约互换(CDS)的交易,引发了上周五德银股票乃至欧洲银行业遭遇的凶猛抛售。

据知情人士透露,一笔约500万欧元(约合人民币3735万元)押注于与德银次级债相关的互换交易,可能是导致“德银恐慌”的罪魁祸首,监管机构已跟市场参与者们沟通过这笔交易。此类合约通常缺乏流动性,在市场信心缺失之际,任何风吹草动都可能引发巨震。

当地时间24日,德意志银行的欧股突然上演闪崩,盘中最大跌幅近15%,创2002年3月以来的最大盘中跌幅,甚至令市场担忧,又将经历新一轮银行业的“生死周末”,这也导致追踪欧洲银行股的指数市值瞬间蒸发超300亿欧元(约合人民币2200亿元)。

一笔500万的CDS交易打掉300亿欧元市值的背后是,市场对欧洲银行业的恐慌性心理。

知情人士称,到目前为止,还没有证据表明,这笔CDS交易有任何不法行为,一些数据表明,这一交易可能是为了对冲风险。

CDS是一种衍生品合约,投资者用CDS来对冲自己的投资,或用来对企业信用度的变化进行押注。CDS价格的飙升可能反映了对银行系统的普遍焦虑情绪,以及风险较大的欧洲银行债务的动荡。

德银的五年期CDS从两周前的不到100个基点一度飙升至上周五的逾200个基点,市场解读认为,继三家美国银行倒闭和瑞信爆雷后,这只德国银行巨头可能是下一家面临压力的金融机构。

值得一提的是,截至2022年底,德意志银行总资产规模超过1.3万亿欧元,是一家拥有百年历史的欧洲银行,也是全球银行业监管机构认定的30家全球系统重要性银行之一。

当前,欧洲最高监管机构正在呼吁对CDS进行更为严格的审查。

欧洲央行监事会主席Andrea Enria表示,“不透明”的信用违约互换(CDS)交易正在损害银行股价,甚至可能导致银行遭到大规模挤兑。只要有几百万欧元的交易,就可以击垮一家拥有万亿欧元资产的银行,这令人非常担忧。

Enria进一步指出,CDS市场“非常不透明且流动性非常差”,CDS市场应该将全部交易改由中央对手方清算,从而“提高透明度”,并由全球金融稳定委员会(Financial Stability Board)进行审查。

2天挤兑10000亿

与此同时,关于硅谷银行轰然倒塌的更多细节也逐渐披露出来。

当地时间3月28日,美联储负责监管的副主席Michael Barr在美国参议院银行委员会作证时表示,在宣告破产当天(当地时间3月10日),硅谷银行遭遇的挤兑高达1000亿美元,这使得该银行在两天内共计流出了1420亿美元(约合人民币超10000亿元)。

Michael Barr进一步表示,美联储工作人员在3月9日夜以继日地工作,试图寻找足够的抵押品,从美联储的贴现窗口再借入数十亿美元以满足提现请求。直到3月10日上午,他们筹集了尽可能多的资金,但随后遭遇了更大规模的提款。

在听证会上,Michael Barr透露,近一年以来,美联储银行监管机构一直与硅谷银行高管保持密切和反复的联系,以警告高利率和流动性风险。

根据证词,美联储监管机构在“接近2021年底”发布了六次警告,在2022年5月又发布了两次警告。但该银行“未能及时解决”美联储的担忧。

在这场听证会上,美联储、财政部和联邦存款保险公司(FDIC)的高官都暗示,银行业监管规定将会有改变,更严格的资本和流动性新规将至。Barr称,他预计资产超过1000亿美元的银行将“需要强化资本和流动性的标准”。

罕见大抄底

风险是涨出来的,机会是跌出来的。

在美国银行业危机彻底释放后,华尔街的激进投资者正在大举抄底基本面强劲的地区性银行股票。数据显示,过去两周内,iShares美国地区性银行ETF获净申购金额达到2.362亿美元,创出历史最高纪录。

硅谷银行的骤然倒闭,引发了美国银行业的大溃败。自3月8日硅谷银行爆雷以来,该ETF已经下跌了近26%。

部分基金经理认为,这一轮罕见的大规模抛售过后,市场出现了大量优质的“便宜货”。Hotchkis & Wiley投资组合经理Hunter Doble表示,相对远离风暴中心的银行也遭遇了20%以上的暴跌,因此这些银行的估值有了实质性改善。

Doble目前持有包括Citizens Financial Group Inc、美国合众银行在内的大型地区性银行的股票,前者股价年内跌幅达22%,后者年内下跌约18%。

Janney Montgomery Scott研究主管Christopher Marinac也认为,美国地区性银行的资产负债表比市场预期的更强劲,其进一步建议,买入西太平洋合众银行、纽约社区银行,并给出理由称,银行业的贷款损失准备金率已经从2019年第四季度的0.92%上升到了最新预估的1.12%。

同时,种种迹象表明,美国银行业危机得到有效控制的概率正在增加。其中,第一公民银行已经承诺收购硅谷银行;美国当局也正在考虑扩大一项紧急贷款安排,为银行提供更多支持。

当地时间3月28日,美国总统拜登表示,涉及美国区域银行的危机正在缓解,他已尽一切可能,利用现有机构来解决危机,虽然这场危机眼下“尚未结束”。

但需要指出的是,目前美股银行股的风险尚未完全缓解,尤其是对中小型银行而言,大量储户已经将存款转移到大银行,部分储户甚至直接将存款转而投资于短期美国国债、货币市场基金等资产。

据数据提供商EPFR周一公布的数据显示,今年3月以来,已有超过2860亿美元的资金流入货币市场基金,创疫情以来最大纪录。