未名宏觀|2023年6月經濟數據點評:經濟復甦低於預期,政策推動有待加強

要點:

●經濟復甦動力仍需加強,二季度增速低於市場預期

●工業經濟表現穩中向好,需求表現仍需持續關注

●基數效應拉低消費增速,消費需求弱復甦進行中

●三產下滑繼續拉低投資,高技術推動投資結構變化

●內部外部需求走弱,外貿增速延續負增長

●核心消費需求表現不足,工業出廠價格持續下行

●社融增量邊際放緩,政策支撐有待加強

●展望未來:穩增長政策持續發力,經濟復甦繼續

內容提要

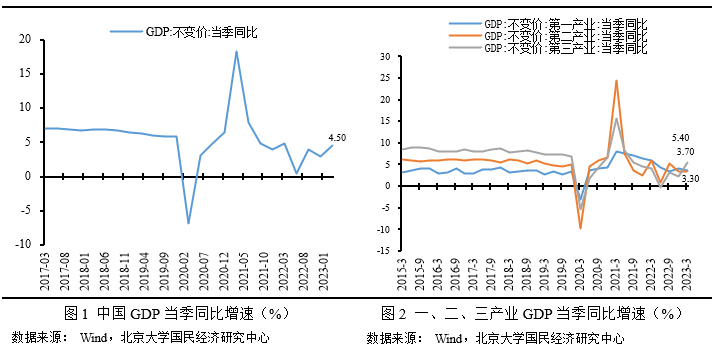

2023年第二季度國內生產總值爲308038.00億元,同比增長6.3%,較第一季度上升1.8個百分點。其中,第一產業增加值18841億元,同比增長3.7%;第二產業增加值122735億元,增長5.2%;第三產業增加值166462億元,增長7.4%。2023年第二季度以來,隨着國內穩增長政策持續加碼,社會經濟恢復常態化運行,尤其是服務業迅速恢復,但工業生產復甦斜率放緩,國內有效需求不足,經濟內生修復動能仍需加強,疊加中國面臨外部環境趨於複雜多變,外貿壓力增大,恢復和擴大需求仍是鞏固經濟復甦基礎的關鍵所在。

供給端

2023年6月,國內工業經濟邊際轉好,高基數效應下實際工業生產表現仍超出市場預期。在工業企業利潤持續走弱及工業產能利用率低迷的背景下,工業需求表現仍不足,工業企業去庫週期尚未結束,但預計隨着上游成本壓力趨緩和中下游需求得到有效提振,工業經濟有望持續恢復。

需求端

消費方面:2023年6月,社會消費品零售總額同比增長3.1%,較5月份下滑9.6個百分點,主要受基數效應影響,導致本月消費額增速大幅下滑,從定基增速來看不降反升。當前內生動力不足,有效消費需求收縮,表現爲整體消費額增速低位徘徊,居民消費價格增速下滑。各地出臺促消費政策治標不治本,“穩就業、穩收入”纔是根本。

投資方面:2023年1-6月,固定資產投資同比增長3.8%,較1-5月份下滑0.2個百分點,房地產、基建投資增速下滑是拉低本月投資增速的主要因素。受預期不穩、企業惜金觀望影響,民間投資增速繼續小幅下滑。投資結構變化繼續,高技術產業投資保持高速增長,對整體投資增速起到帶動作用。

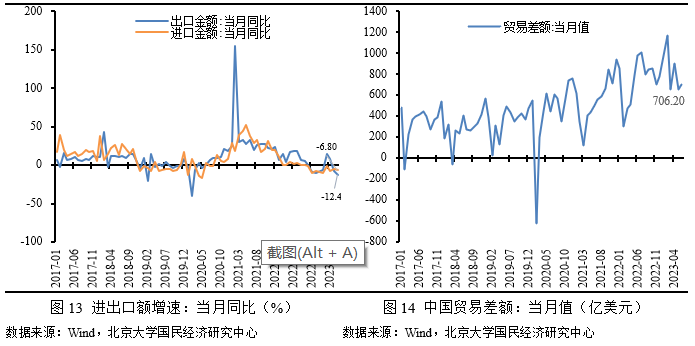

進出口方面:出口方面,2023年6月,中國出口總額2853.2億美元,同比下降12.4%,較5月下降4.9個百分點,低於市場預期;訂單積壓效應對出口的支撐作用完全消失,勞動密集型產品增速大幅下降,疊加海外需求總額未有明顯改善,中美摩擦不斷對出口形成壓制,使得6月出口增速延續負增長。進口方面,2023年6月,中國進口總額進口2052.1億美元,同比下降6.8%,較5月下降2.3個百分點,低於市場預期;國內生產復甦邊際放緩,同時隨着產業鏈逐漸完善和升級,國內對加工貿易中間品的進口減少,進口替代效應對進口的壓低作用逐漸顯現,疊加出口需求回落的拉低作用,使得6月進口增速延續負增長。

價格

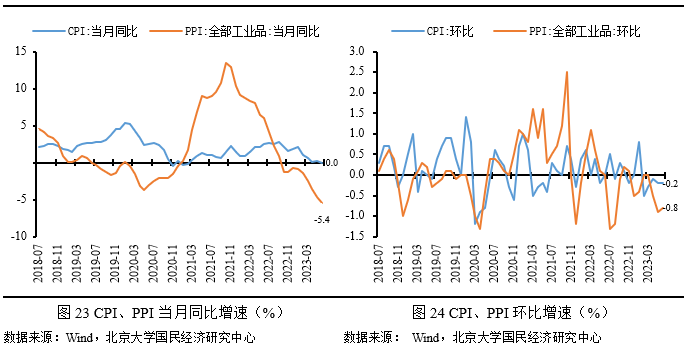

CPI:2023年6月,CPI同比持平,較上月下降0.2個百分點,環比下跌0.2%,較上月不變。食品價格環比下跌是CPI環比下跌的主要原因,具體表現爲:受需求表現平淡疊加市場供應充足影響,食品價格環比下跌較多,基本解釋了CPI環比下跌的幅度。而受國際油價下行推動能源品價格回落疊加非能源工業消費品需求不足影響,工業消費品價格整體下降較多,導致非食品價格環比下跌。

PPI:2023年6月,PPI同比下跌5.4%,較上月繼續下降0.8個百分點,環比下跌0.8%,較上月上升0.1個百分點。高基數效應及生產資料價格持續下跌是造成PPI持續下行的主要原因,具體表現爲:國際油價震盪下行帶動上游工業價格持續下行,而中下游工業需求偏弱帶動生活資料價格同比回落。

貨幣金融

社會融資:2023年6月,新增社會融資規模4.22萬億元,較去年同期少增9726億元,遠高於市場預期。受財政前置發力節奏差異的影響,6月社融規模較去年同期少增,但在一系列穩增長政策的支撐下,本月新增社會融資規模大超市場預期。

人民幣貸款:2023年6月,新增人民幣貸款30500億元,同比多增2400億元,遠超市場預期。因央行降息等一系列貨幣政策的作用下,6月新增信貸規模得到提振,但企事業中長期貸款同比多增幅度持續邊際回落,政策支撐有待進一步落實。

M2:2023年6月末,狹義貨幣(M1)餘額69.56萬億元,同比增長3.1%,較上期下降1.6個百分點;廣義貨幣(M2)餘額287.3萬億元,同比增長11.3%,較上期下降0.3個百分點,但仍持續高位運行,高於市場預期。整體而言,伴隨6月信貸投放規模顯著回升,形成的信貸派生支撐M2同比增速,與此同時,6月財政存款同比出現了大幅減少,也對6月末的M2形成了支撐。但是,由於企事業單位中長期貸款邊際減弱,企業經營活躍度出現下降,一定程度拖累了M1同比增速。

正 文

GDP:經濟復甦動力仍需加強,二季度增速低於市場預期

2023年第二季度國內生產總值爲308038.00億元,同比增長6.3%,較第一季度上升1.8個百分點。其中,第一產業增加值18841億元,同比增長3.7%;第二產業增加值122735億元,增長5.2%;第三產業增加值166462億元,增長7.4%。2023年第二季度以來,隨着國內穩增長政策持續加碼,社會經濟恢復常態化運行,尤其是服務業迅速恢復,但工業生產復甦斜率放緩,國內有效需求不足,經濟內生修復動能仍需加強;疊加中國面臨外部環境趨於複雜多變,外貿壓力增大,恢復和擴大需求仍是鞏固經濟復甦基礎的關鍵所在。

具體而言,從需求端來看,消費持續修復,對經濟增長形成有力支撐,上半年社會消費品零售總額227588億元,同比增長8.2%,較第一季度上升2.4個百分點。有效需求不足,投資增速有所放緩,上半年全國固定資產投資(不含農戶)243113億元,同比增長3.8%,較第一季度回落1.3個百分點。國內需求和國外需求均趨弱,訂單積壓效應對出口的支撐作用完全消失,對經濟增長的支撐作用大幅削弱。上半年貨物進出口總額201016億元,同比增長2.1%;其中出口114588億元,增長3.7%;進口86429億元,下降0.1%。從供給端看,上半年全國規模以上工業增加值同比增長3.8%,較第一季度上升0.8個百分點,工業生產穩步復甦。

2023年第二季度經濟延續復甦態勢,消費和生產持續復甦,對經濟基本面形成良好支撐,投資復甦態勢放緩,出口下行壓力加大,但主要得益於去年同期的低基數效應,二季度GDP實現6.5%的增速,後續宏觀穩經濟政策仍需協同發力,2023年經濟有望保持企穩回升態勢,全年達到6%左右的增長速度。

工業增加值部分:工業經濟表現穩中向好,需求表現仍需持續關注

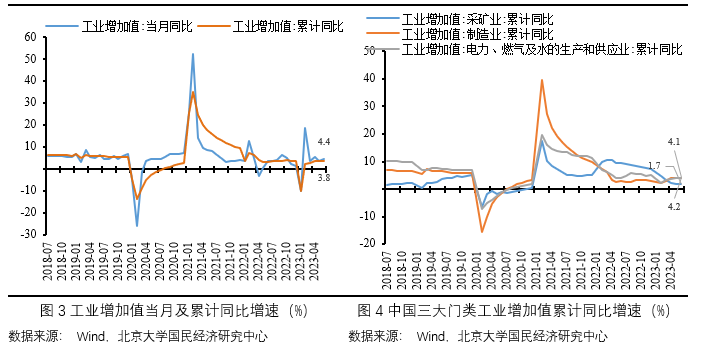

2023年6月,國內工業經濟表現邊際向好,遠超市場預期,規模以上工業增加值同比實際增長4.4 %(扣除價格因素的實際增長率),較上期上升0.9個百分點(三年複合增長率5.5%,較上期回升1.2%),其中高技術製造業同比增長2.7%。規模以上工業增加值環比上升0.68%,較上期上升0.05個百分點。2023年,1-6月規模以上工業增加值累計同比增長3.8 %,較上期加快0.2個百分點,工業生產總體穩定增長。從三大門類看,6月份,採礦業增加值同比增長1.5%,製造業同比增長4.8 %,電力、熱力、燃氣及水生產和供應業同比增長4.9 %,工業上游增加值同比拖累較多。6月,國內工業經濟邊際轉好,高基數效應下實際工業生產表現仍超出市場預期。在工業企業利潤持續走弱及工業產能利用率低迷的背景下,工業需求表現仍不足,工業企業去庫週期尚未結束,但預計隨着上游成本壓力趨緩和中下游需求得到有效提振,工業經濟有望持續恢復。

分行業看,1-6月份,41個大類行業中有26個行業增加值保持同比增長,受工業經濟回暖影響,增長行業數量較上期有所上升,其中上漲動力主要來自於汽車、通專用設備和黑色有色金屬冶煉等,顯示工業中下游需求相對較好。其中,6月份,煤炭開採和洗選業同比增長2.0 %,石油和天然氣開採業同比增長4.1 %,農副食品加工業同比增長2.2 %,食品製造業同比增長3.1 %,酒、飲料和精製茶製造業同比增長0.2 %,紡織業同比增長-0.4 %,化學原料和化學制品製造業同比增長9.9 %,非金屬礦物製品業同比增長-0.4 %,黑色金屬冶煉和壓延加工業同比增長7.8 %,有色金屬冶煉和壓延加工業同比增長9.1 %,通用設備製造業同比增長-0.2 %,專用設備製造業同比增長3.4 %,汽車製造業同比增長8.8 %,鐵路、船舶、航空航天和其他運輸設備製造業同比增長4.7 %,電氣機械和器材製造業同比增長15.4 %,計算機、通信和其他電子設備製造業同比增長1.2 %,電力、熱力生產和供應業同比增長5.4 %。

分產品看,1-6月份,620種產品中有331種產品產量同比增長,工業產品產量增長數量較上期有所上升,其中鋼材、水泥同比回落較多(高基數效應影響)。其中,6月份,鋼材12,008.0 萬噸,同比增長5.4 %;水泥18,503.0 萬噸,同比增長-1.5 %;十種有色金屬615.0 萬噸,同比增長6.1 %;乙烯238.0 萬噸,同比增長-0.8 %;汽車256.4 萬輛,同比增長0.8 %,其中,新能源汽車74.9 萬輛,同比增長27.6 %;發電量7,399.0 億千瓦時,同比增長2.8 %;原油加工量6,095.5 萬噸,同比增長10.2 %。

消費部分:基數效應拉低消費增速,消費需求弱復甦進行中

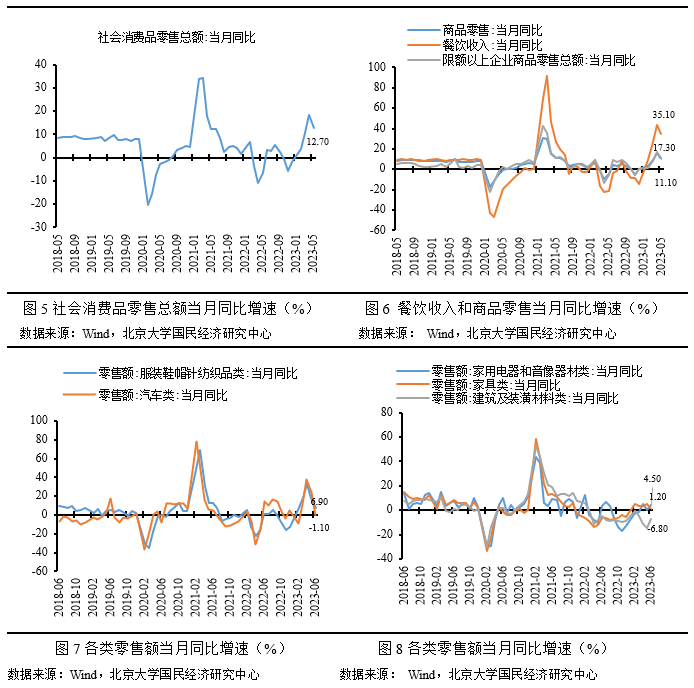

2023年6月份,社會消費品零售總額同比增長,較5月份下滑9.6個百分點。餐飲收入同比增長16.1%,較5月份下滑19.0個百分點;商品零售同比增長1.7%,較5月份下滑8.8個百分點。導致全部消費額增速下滑的主要因素是基數效應。2022年6月份,社會消費品零售總額同比增長3.1%,較2022年5月份上漲9.8個百分點,相對於5月份,2022年6月份對本月形成了高基數效應,拉低本月消費額增速。如果以2019年(剔除疫情影響)同期爲基數做同比,則本月社會消費品零售總額較2019年同期增長17.9%,較5月份的定基增速上漲3.2個百分點,可見拉低本月消費額增速的主要因素是基數效應。

儘管我們認爲剔除基數效應後,6月份消費額增速實際較5月份是上漲的,但當前內生動力不足,有效消費需求收縮,表現爲整體消費額增速低位徘徊,居民消費價格增速下滑。2019年6月社會消費品零售總額同比增長9.8%,若假設2019年後,自然走勢下消費額增速下限爲較上年同期下滑2.0個百分點,則自然走勢下本月較2019年同期消費額增速的下限應該是20.5%,高於17.9%。可見,假設沒有疫情影響下的消費額增速下限也依然高於當前的消費額增速,反映出當前整體消費不足,消費潛力有待進一步釋放。

各地紛紛出臺促消費政策,但本月數據表明短期刺激治標不治本,政策帶動效應邊際遞減。長期來看,“穩就業、穩收入”是促消費的根本。上半年,全國居民人均可支配收入同比增長6.5%,雖然較一季度上漲了1.4個百分點,但依然顯著低於疫情前夕8.7%以上的人均可支配收入增速。

從具體消費品類型來看,6月份,餐飲收入、服裝鞋帽針紡織品類、汽車類消費額分別同比增長16.1%、6.9%、-1.1%,分別較5月份下滑19.0、10.7、25.3個百分點,是影響本月消費額增速下降的主要消費品,也是拉高上半年整體消費額增速的主要因素;家用電器和音像器材類、傢俱類、建築及裝潢材料類消費額分別同比增長4.5%、1.2%、-6.8%,分別較5月份上漲4.4、-3.8、7.8個百分點,是抑制整體消費額增速上漲的主要消費品。

投資部分:三產下滑繼續拉低投資,高技術推動投資結構變化

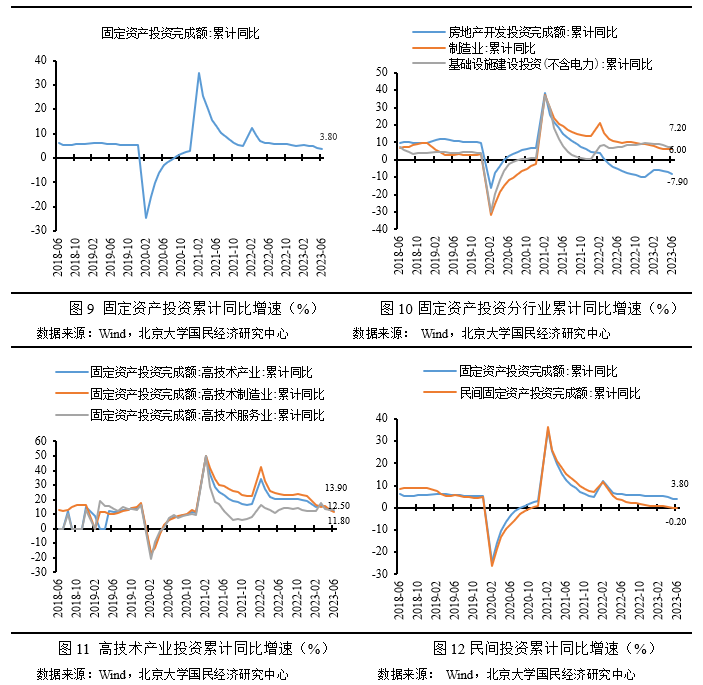

2023年1-6月份,全國固定資產投資同比增長3.8%,較1-5月份下滑0.2個百分點。導致1-6月投資增速下滑的主要原因是受第三產業投資增速下滑的拖拽。1-6月份,第一產業投資同比增長0.1%,與1-5月份增速持平;第二產業投資同比增長8.9%,較1-5月份上漲0.1個百分點;第三產業投資同比增長1.6%,較1-5月份下滑0.4個百分點。可見,導致1-6月全部投資增速下滑的主要因素就是三產投資增速的下滑。其中,房地產、基建投資增速分別較1-5月下滑0.7、0.3個百分點,是影響整體投資增速較前值下滑的主要具體因素。

受預期不穩、企業惜金觀望影響,本月民間投資增速繼續小幅下滑。1-6月份,民間投資同比下降0.2%,較1-5月份降幅擴大0.1個百分點。另外,繼續受前期大廠裁員影響,本月計算機、通信和其他電子設備製造業投資增速也出現了明顯下滑。1-6月份,計算機、通信和其他電子設備製造業投資同比增長9.4%,較1-5月份下滑1.1個百分點。

調結構方面,高技術產業投資繼續保持高位增長。1-6月份,高技術產業投資同比增長12.5%,較全部投資增速高8.7個百分點,其中高技術製造業和高技術服務業投資分別增長11.8%、13.9%;高技術服務業中,科技成果轉化服務業、專業技術服務業投資分別增長46.3%、51.6%。另外,在近期全國高校科技創新暨優秀科研成果獎表彰大會上,教育部表示“將加強有組織科研攻關,圍繞集成電路等戰略性、基礎性、先導性產業培育一批重大科技項目,集中力量開展科研攻關。針對國家急需和國家重大戰略,推進與國家相關部門合作,進一步解決核心技術‘卡脖子’問題。”可預見,高技術產業投資將越來越成爲帶動投資上漲的主要支撐。

進出口部分:內部外部需求走弱,外貿增速延續負增長

2023年6月,按美元計價,中國進出口總值5000.2億美元,同比下降10.1%。其中,出口2853.2億美元,同比下降12.4%;進口2147.0億美元,同比下降6.8%;貿易順差706.2億美元。總體來看,6月份出口增速和進口增速延續負增長。

出口方面,訂單積壓效應對出口的支撐作用完全消失,勞動密集型產品增速大幅下降,佔據出口比重較大的機電產品表現不佳,汽車出口仍是本月出口增長點;海外需求總額未有明顯改善,中美摩擦不斷對出口形成壓制,對歐美的出口增速下降幅度較大,俄羅斯對中國出口的拉動作用有所降低,使得6月出口增速延續負增長,較5月下降4.9個百分點,低於市場預期。

進口方面,國內生產復甦邊際放緩,6月製造業PMI爲49.0%,連續三個月位於收縮區間,同時隨着產業鏈逐漸完善和升級,國內對加工貿易中間品的進口減少,進口替代效應對進口的壓低作用逐漸顯現,疊加出口需求回落的拉低作用,使得6月進口增速延續負增長,較5月下降2.3個百分點,低於市場預期。

外部需求回落,出口增速延續負增長

2023年6月,中國出口總額2853.2億美元,同比下降12.4%,較5月下降4.9個百分點,低於市場預期。出口需求趨弱是本月出口負增長的主要原因,6月PMI新出口訂單爲46.4,連續三個月位於收縮區間,出口需求呈現下降趨勢;美國6月Markit製造業PMI初值爲47,較上月下降0.6個點;歐元區6月製造業PMI爲43.4,較上月下降1.4個點,連續12個月處於收縮區間,歐元區經濟陷入衰退的風險增大;日本5月製造業PMI初值爲49.8,低於榮枯線。疊加去年同期超過3000億美元的出口基數對本期出口增速形成壓制。其中,或受地緣因素影響,中國對美國出口增速下降幅度較大,同時主要東盟國家經濟增長放緩,帶動中國對東盟出口增速下滑。從我們的預測結果來看,出口增速低於我們的預期,這主要是由於高估出口的韌性。

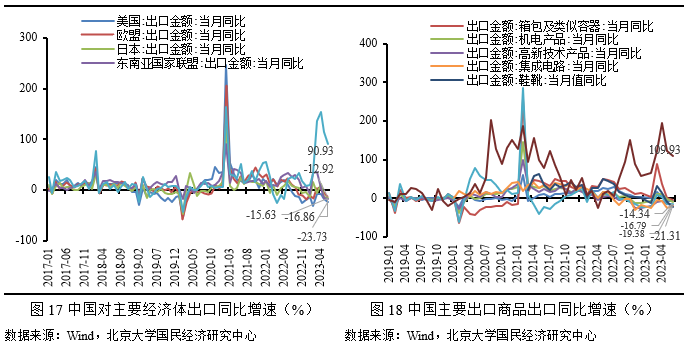

從6月份的出口國別來看,中國對歐盟、美國、東盟和日本出口的當月同比增速分別爲 -12.92%、-23.73%、-16.86% 和-15.63%,中國對歐盟、美國、東盟和日本出口增速均延續下降趨勢,其中對美國和歐盟出口增速下降幅度加大。值得注意的是,雖然 6 月份中國對俄羅斯出口維持高速增長,達 90.93%,但較上月下降幅度較大。

從6月的出口商品來看,中國出口機電產品1667.64億美元,**國出口總額的58.45%,仍在中國出口中占主導地位,同比下降8.95%,對出口增速形成拉昇。其中,出口集成電路112.35億美元,同比下降19.38%;高新技術產品出口爲686.88億美元,同比下降16.79%;汽車出口77.58億美元,同比增長109.93%,產業鏈優勢支撐中國汽車行業出口表現良好,成爲本月出口亮點,但增速有所放緩。勞動密集型產品出口增速大幅下降,前期積壓訂單釋放效應已經完全消失,箱包及類似容器同比下降5.06%,鞋靴同比下降21.31 %

進口部分:內部需求趨弱,進口增速維持低位

2023年6月,中國進口總額進口2052.1億美元,同比下降6.8%,較5月下降2.3個百分點,低於市場預期。這主要是因爲6月國內需求偏弱,6月PMI爲49.0,連續三個月位於收縮區間,PMI新訂單指數爲48.60,顯示製造業需求偏弱;PMI進口指標爲47,較5月下降1.6個百分點,顯示進口需求不足;疊加大宗商品價格呈現回落態勢,價格因素對進口增速的貢獻進一步削弱。同時,國內產業升級帶來的進口替代效應,對進出口形成一定壓制。此外,從我們的預測結果來看,進口增速低於我們的預期,可能原因在於高估了進口需求恢復進程。

從6月的進口國別來看,中國對美國、歐盟、日本和東盟進口的同比增速分別爲-4.12%、-0.70%、-14.34%和-4.06%。數據顯示,除了對日本進口增速有所下降之外,中國對美國、歐盟和東盟的同比增速均輕微改善,其中對歐盟進口增速高於對其他國家進口增速。

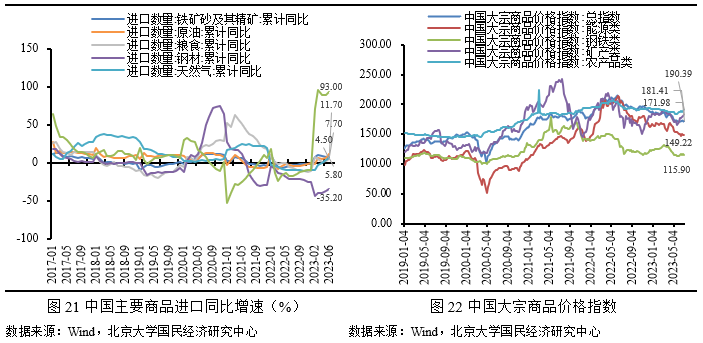

從6月的進口商品來看,大宗商品方面,鐵礦砂及其精礦、原油、煤及褐煤、天然氣、鋼材的進口量累計同比增速分別爲 7.7%、11.7%、93.0%、5.8%和-35.2%;除鐵礦砂及其精礦外,其他大宗商品進口數量累計同比均有所回升。農產品方面,糧食進口累計同比增速爲 4.5%,較上期回升2個百分點,肉類進口累計同比增速爲10.2%,與上期持平。

價格部分:核心消費需求有待提振,工業生產成本衝擊消退

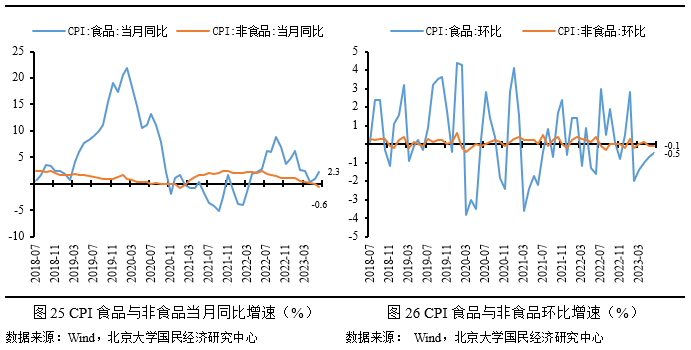

2023年6月,CPI同比持平,較上月下降0.2個百分點,環比下跌0.2%,較上月不變。其中去年價格變動的翹尾影響約爲0.5個百分點,較上月不變;新漲價影響約爲-0.5個百分點,較上月下降0.2個百分點。食品價格環比下跌是CPI環比下跌的主要原因,具體表現爲:受需求表現平淡疊加市場供應充足影響,食品價格環比下跌較多,基本解釋了CPI環比下跌的幅度。而受國際油價下行推動能源品價格回落疊加非能源工業消費品需求不足影響,工業消費品價格整體下降較多,導致非食品價格環比下跌。此外,扣除食品和能源價格的核心CPI同比上漲0.4 %,較上月下降0.2個百分點,顯示居民一般消費需求表現較低迷。我們預測6月份CPI同比增長0.1%,高於實際結果0.1個百分點,食品價格基本符合預期,誤差主要來源是對非食品服務價格高估。

2023年6月,PPI同比下跌5.4%,較上月繼續下降0.8個百分點,環比下跌0.8%,較上月上升0.1個百分點。其中去年價格變動的翹尾影響爲-2.8個百分點,較上月不變;新漲價影響約爲-2.6個百分點,較上月下降0.8個百分點。高基數效應及生產資料價格持續下跌是造成PPI持續下行的主要原因,具體表現爲:國際油價震盪下行帶動上游工業價格持續下行,而中下游工業需求偏弱帶動生活資料價格同比回落。我們預測6月份PPI同比下降5.3%,高於實際結果0.1個百分點,誤差主要來源是對工業生產資料價格的高估,低估了國際原油價格下行以及高基數效應的影響。

總體而言,居民消費端中,食品市場供應充足疊加核心CPI所反映的居民一般消費需求不足造成CPI表現持續低迷。工業生產端中,外部成本衝擊消退疊加工業生產需求相對不足造成PPI持續下行。

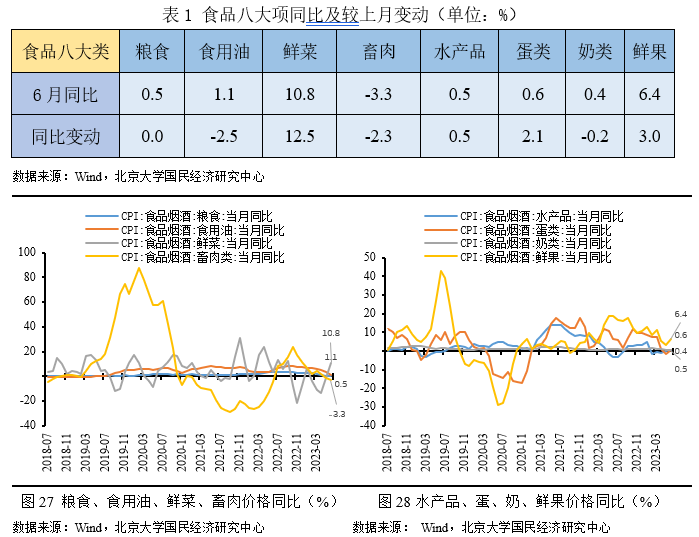

食品項價格環比下跌,蛋果豬肉是主要原因

CPI關注食品和非食品兩個方面,食品價格主要由豬肉、鮮菜和鮮果等驅動,非食品價格由工業消費品和服務價格驅動。6月份,食品消費需求表現平淡,消費市場供應充足,物價總體運行平穩。CPI同比持平、環比仍下跌0.2%,具體而言:食品項價格環比下跌,其中雞蛋、鮮果、豬肉價格環比下跌是本月食品價格環比下跌的主要原因;非食品價格環比下跌,其中工業消費品價格回落是主要原因。

食品項中,從同比看,食品價格上漲2.3%,較上月上升1.3個百分點,影響CPI上漲約0.42個百分點。受豬肉市場供應充足疊加高基數效應影響,豬肉價格下跌7.2%,較上月下降4.0個百分點;受高溫多雨天氣疊加低基數效應影響,鮮菜價格上漲10.8%,較上月上升12.5個百分點。

總體而言,食品項八大類價格同比分化(7漲、1跌),其中鮮菜同比幅度最大(+10.8%),較上月同比變動分化(4正、3負、1不變),其中鮮菜同比變動最顯著(+12.5%)。

從環比看,食品價格下跌0.5%,較上月上升0.2個百分點,影響CPI下降約0.1個百分點。受生豬供給充足和消費需求回落影響,豬肉價格環比繼續下降1.3%,較上月上升0.7個百分點;受高溫多雨天氣影響,鮮菜環比上漲2.3%,較上月上升5.7個百分點。

總體而言,食品八大類價格環比除鮮菜外普遍下跌,其中鮮菜環比幅度最高(+2.3%),較上月環比分化(3正4負1不變),其中鮮菜環比變動最明顯(+5.7%)。

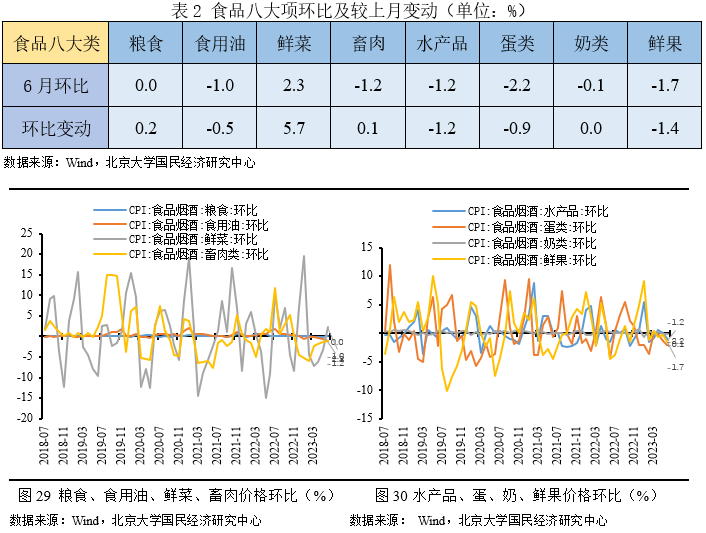

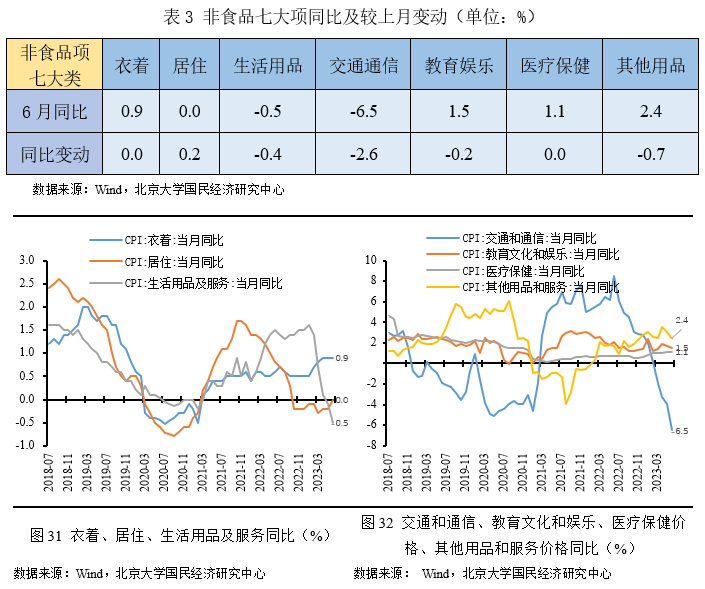

非食品價格環比下跌,核心需求表現不足

非食品項中,從同比看,6月非食品價格下跌0.6%,較上月回落0.6個百分點,影響CPI下跌約0.4個百分點。受燃油價格回落帶動,工業消費品價格繼續回落;受出行需求恢復影響,服務價格上漲0.7 %,較上月回落0.2個百分點。

總體而言,非食品項七大類價格除生活用品和交通通信外同比普漲,其中交通通信項同比漲幅最高(-6.5%),較上月同比變動分化(1正2零4負),其中交通通信項同比變動最明顯(-2.6%)。

從環比看,非食品價格環比下跌0.1%,較上月不變,影響CPI變動約0.05個百分點。受國際油價下行影響,能源價格下行帶動工業消費品價格繼續下行;受出行需求持續恢復影響,服務價格上漲0.1%,較上月上升0.2個百分點。

總體而言,非食品項七大類價格環比分化(2正、5負),其中其他項環比幅度最高(-0.6%),較上月環比變動分化(2正、4負、1不變),其中其他項環比變動最顯著(-0.8%)。

生產生活資料環比下降,工業出廠價格持續下跌

6月份,受國際大宗商品價格波動傳導和國內外工業需求偏弱等多種因素影響,工業品價格走勢整體下行,工業品價格環比持續低迷,同比下行持續,具體而言:受工業上游原材料、能源品等價格震盪回落影響,高基數效應下生產資料價格同比仍低;受上游工業傳導及中下游工業需求低迷影響,生活資料價格同比回落。

分大類,從同比看,6月PPI下跌5.4%,較上月下降0.8個百分點。受國際大宗商品回落疊加高基數影響,生產資料價格下跌6.8%,較上月下降 0.9個百分點,其中採掘工業同比回落最爲明顯;受中下游工業需求回落影響,生活資料價格下跌0.5%,較上月回落 0.4個百分點,其中食品、衣着和耐用消費品工業同比回落最爲明顯。生產資料價格持續下行是PPI同比的主要拖累 。

從環比看,6月PPI環比下降0.8%,較上月上升0.1個百分點。受工業中下游生產需求回落和石油及相關行業價格下降影響,生產資料價格下跌 1.1%,較上月上升0.1個百分點,其中採掘、原材料工業價格持續下跌仍是主要原因;生活資料價格下跌0.2%,較上月不變,其中衣着工業價格回升是主要邊際貢獻。上游工業價格回落是造成此次 PPI 環比回落的主要原因。

貨幣金融部分:社融信貸邊際提升,政策支撐有待持續

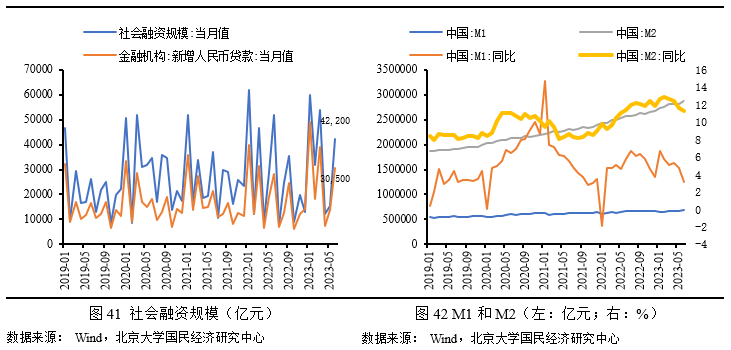

2023年6月,新增社會融資規模4.22萬億元,較去年同期少增9726億元,遠高於市場預期。受財政前置發力節奏差異的影響,6月社融規模較去年同期少增,但在一系列穩增長政策的支撐下,本月新增社會融資規模大超市場預期。

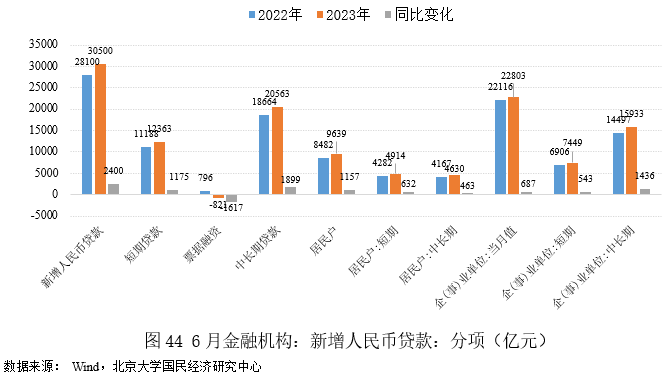

2023年6月,新增人民幣貸款30500億元,同比多增2400億元,遠超市場預期。因央行降息等一系列貨幣政策的作用下,6月新增信貸規模得到提振,但企事業中長期貸款同比多增幅度持續邊際回落,政策支撐有待進一步落實。

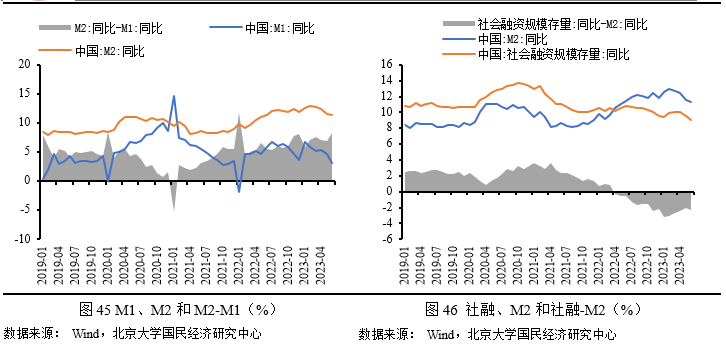

2023年6月末,狹義貨幣(M1)餘額69.56萬億元,同比增長3.1%,較上期下降1.6個百分點;廣義貨幣(M2)餘額287.3萬億元,同比增長11.3%,較上期下降0.3個百分點,但仍持續高位運行,高於市場預期。整體而言,伴隨6月信貸投放規模顯著回升,形成的信貸派生支撐M2同比增速,與此同時,6月財政存款同比出現了大幅減少,也對6月末的M2形成了支撐。但是,由於企事業單位中長期貸款邊際減弱,企業經營活躍度出現下降,一定程度拖累了M1同比增速。

新增社融同比少增,政府債券是主要拖累

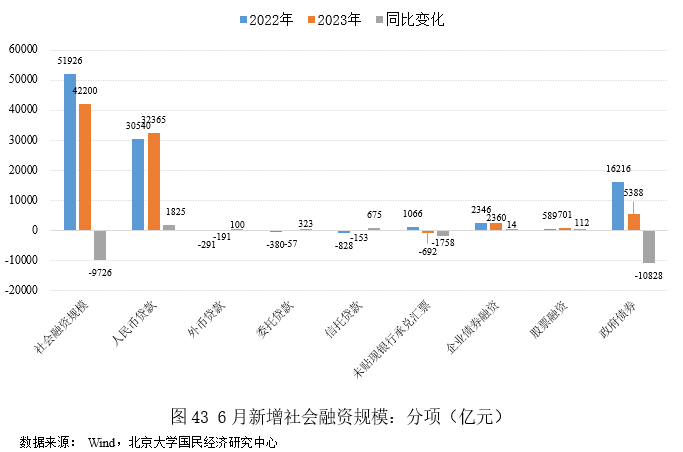

2023年6月,新增社會融資規模4.22萬億元,較去年同期少增9726億元,遠高於市場預期。其中,新增人民幣貸款32365億元,同比多增1825億元;新增外幣貸款-191億元,同比少減100億元;新增委託貸款-57億元,同比少減323億元;新增信託貸款-153億元,同比少減675億元;新增未貼現銀行承兌匯票-692億元,同比少增1758億元;新增債券融資2360,同比多增14億元;新增股票融資701億元,同比多增112億元;新增政府債券5388億元,同比少增10828億元。

整體而言,儘管6月新增社會融資規模同比少增,但遠高於市場預期的3.2萬億元。其中,本月社融同比少增主要受政府債券的拖累,政府債券在6月大幅同比少增了10828億元。這主要是因爲2022年財政前置發力所致,使得2022年上半年政府債券基數較大,而2023年整體財政並未達到去年的前置力度,導致6月同比大幅少增。但是,就全年而言,2023年的政府債券發行額度並不弱於去年,只是發行節奏向後推移了。

新增信貸大超預期,信貸結構也顯優化

2023年6月,新增人民幣貸款30500億元,同比多增2400億元,遠超市場預期。其中,新增短期貸款12363億元,同比多增1175億元;新增中長期貸款20563億元,同比多增1899億元;新增票據融資-821億元,同比少增1617億元。進一步從部門結構來看,新增居民戶貸款9639億元,同比多增1157億元,其中新增短期貸款4914億元,同比多增632億元;新增中長期貸款4630億元,同比多增463億元;新增企事業單位貸款22803億元,同比多增687億元,其中新增短期貸款7449億元,同比多增543億元;新增中長期貸款15933億元,同比多增1436億元。

整體而言,從信貸結構來看,除票據融資外的所有分項都出現了同比多增,且增幅較爲接近,表明信貸需求整體均出現了回升,信貸結構也得到了優化,一定程度反映出央行運用降息、超額置換中期借貸等工具在推動信用擴張方面產生了積極效果。但是,值得注意的是,企事業中長期貸款同比多增幅度持續邊際回落,表明對企事業單位中長期貸款的支撐力度有待進一步提振。

存款活期化邊際減弱,資金空轉現象短暫波動

2023年6月末,狹義貨幣(M1)餘額69.56萬億元,同比增長3.1%,較上期下降1.6個百分點;廣義貨幣(M2)餘額287.3萬億元,同比增長11.3%,較上期下降0.3個百分點,但仍持續高位運行,高於市場預期。整體而言,伴隨6月信貸投放規模顯著回升,形成的信貸派生支撐M2同比增速,與此同時,6月財政存款同比出現了大幅減少,也對6月末的M2形成了支撐。但是,由於企事業單位中長期貸款邊際減弱,企業經營活躍度出現了下降,一定程度拖累了M1同比增速。

從M2與M1的同比增速差看,6月末兩者的同比增速差爲8.2%,增速剪刀差較上期提高1.3個百分點。兩者剪刀差繼連續減少2個月後再次出現擴大,預示着6月存款活期化得到減弱。這一定程度也是印證了企事業單位中長期貸款邊際減弱的跡象,企業經營內生動力出現了波動。但是,從今年以來的趨勢來看,兩者剪刀差仍處於波動變化狀態,並未形成趨勢,這也間接反映出市場預期還需進一步鞏固。

從社融與M2的同比增速差看,5月末兩者的同比增速差爲-2.3%,較上期繼續提升0.2個百分點,增速差繼連續4月下降後再次出現提高。自2022年4月以來社融擴張速度持續弱於貨幣擴張速度,且增速差持續爲負,預示着資金流動性持續充裕。自今年以來,穩經濟政策持續落地生效,尤其是第一季度政策發力顯著,增速差持續減小,表明資金空轉現象有持續緩解的趨勢,但6月打破了今年以來的趨勢性錯配,預期只是暫時性的波動,整體趨勢不變。

展望未來:穩增長政策持續發力,經濟復甦繼續

工業產出方面:貨幣政策方面,截至6月30日,6月央行公開市場操作貨幣淨投放10690億,顯示宏觀流動性延續合理充裕,央行二季度例會強調要充分發揮貨幣信貸政策效能,貨幣政策繼續支持穩增長,將有力支持工業生產恢復;財政政策方面,財政政策定力較強,後續政策或仍將以穩就業、擴內需、託底地產爲主線,預計對工業生產產生支撐作用;其它方面,外部需求仍存在一定的不確定性,未來或將繼續爲工業產出帶來擾動,但隨着穩經濟各項措施顯效,國內市場信心與活力恢復,工業經濟或將延續復甦態勢,預計未來在財政貨幣政策聯合發力的綜合作用下,工業增加值同比或將保持穩步回升態勢。

消費方面:預計2023年消費額增速或較2022年顯著上漲,全年消費額增速維持相對高位運行。其一,2022年社會消費品零售總額同比下降0.2%,是1968年以來的次低值。2020年,新冠疫情爆發,受其影響消費收縮,全年社會消費品零售總額同比下降3.9%,是1968年以來的最低值,其他年份都是同比正增長,而且大多數年份保持在兩位數的增長速度上。可見,2022年消費額的負增長對今年形成了顯著的低基數效應。其二,疫情防控政策全面放開後,接觸性消費需求增加,促進消費額增速上漲。其三,“穩增長,擴內需”,各地紛紛出臺促消費政策,對消費額增速上漲起到拉昇作用。

投資方面:隨着“穩增長”政策效果的逐漸顯現,預計下半年投資增速或有上漲,全年投資走勢或呈現前低後高的走勢特徵。近期中美高層互動增加,德國首份“中國戰略”也已公佈,均未表達出近期與中國經濟進一步脫鉤的信號,暗示着下半年的外需環境應該不會進一步明顯惡化。外需穩定,利於國內投資需求的擴張,自然走勢下,下半年整體投資環境好於預期。鑑於當前內生動力不足,有效需求短期內難以顯著上漲,預計全年固定資產投資增速將平穩運行,不會出現大幅上漲或下跌的狀況。

出口方面:長期來看出口仍有壓力。一方面,全球經濟復甦壓力加大,長期來看海外需求仍處於收縮階段,疊加地緣政治衝突持續,不利於出口增速;另一方面,外貿保穩提質政策不斷出臺,疊加RCEP協議持續釋放外貿紅利,對出口形成一定支撐。

進口方面:預計未來進口增速或將企穩回升。一方面,未來隨着西方國家對中國出口限制加強,國內產業升級帶來的進口替代效應將削弱進口增速;另一方面,當前經濟復甦基礎仍不牢靠,未來一攬子穩經濟政策仍需發力,助力經濟基本面企穩回升,帶動國內需求穩步復甦,進口增速有望企穩回升。

CPI方面:食品項看,豬肉方面,在生豬供給仍高、疫後需求邊際改善以及中央儲備政策干預下,預計2023年豬肉價格或將在震盪中先降後升;鮮菜鮮果方面,受季節性因素影響較大,如極端天氣帶來產量下降和物流倉儲成本上升,因此存在一定程度波動性,但預計全年整體價格平穩增長;非食品項看,非食品價格在2023年經濟進一步回暖的情形下存在價格上漲的可能性,接觸性服務類消費有望進一步恢復,工業消費品則隨上游大宗商品價格回落繼續回落。總的來說,受服務需求釋放和低基數效應影響,CPI整體處上行通道,消費品價格方面存在一定壓力,服務價格方面則主要取決於需求恢復形勢,2023年自然走勢下的CPI同比增速大概率呈現先低後高的走勢,預計2023年全年CPI同比增速約爲0.6%。

PPI方面:油價方面,受OPEC+減產供應政策和地緣政治因素影響較大,疊加全球流動性收緊以及歐美髮達國家經濟衰退帶來需求收縮的風險加大,因此預計2023年油價中樞將穩中趨降;有色金屬行業方面,隨着未來有色金屬出口國供給逐步回升,需求依舊保持一定韌勁下,預計有色金屬價格中樞震盪向上;黑色金屬行業方面,隨着房地產行業復甦,建築施工將會改善,但隨着歐美升息及需求收縮,漲價風險並不高;化學原料製造品行業方面,該類商品的價格受原油影響較大,預計走勢與原油價格保持一致,穩中趨降;煤炭行業方面,全球煤炭風險猶存,迎峯度夏時節下煤炭價格有階段性上行壓力。總的來說,隨着疫情衝擊對供應鏈的影響減弱,全球流動性收緊下歐美髮達國家經濟面臨衰退,全球大宗商品價格整體或將震盪回落,疊加高基數效應,2023年自然走勢下的PPI同比增速中樞較2022年將會有一定下移,預計2023年PPI同比增速約爲-2.8%。

貨幣金融方面:預計未來信貸規模將穩步提升,信貸結構也將進一步調整。2023年第一季度穩增長政策發力明顯,信貸投放力度較大,第二季度在降息等貨幣政策支撐下,信貸規模穩步擴張。進入第三季度,預計居民戶和企事業單位的信貸需求都需進一步的政策支撐。預計未來M2同比增速繼續維持高位運行。隨着節後國內經濟恢復的全面啓動,偏寬鬆的貨幣政策仍將助力宏觀經濟穩定恢復,加之今年上半年基數較低,未來M2同比增速仍將保持高位運行,但後續隨着去年基數的逐漸擡升而出現緩慢回落的趨勢。

北京大學國民經濟研究中心簡介:

北京大學國民經濟研究中心成立於2004年。掛靠在北京大學經濟學院。依託北京大學,重點研究領域包括中國經濟波動和經濟增長、宏觀調控理論與實踐、經濟學理論、中國經濟改革實踐、轉軌經濟理論和實踐前沿課題、政治經濟學、西方經濟學教學研究等。同時,本中心密切跟蹤宏觀經濟與政策的重大變化,將短期波動和長期增長納入一個綜合性的理論研究框架,以獨特的觀察視角去解讀,把握宏觀趨勢、剖析數據變化、理解政策初衷、預判政策效果。

中心的研究取得了顯著的成果,對中國的宏觀經濟政策產生了較大影響。其中最具有代表性的成果有:(1)推動了中國人口政策的調整。中心主任蘇劍教授從2006年開始就呼籲中國應該立即徹底放棄計劃生育政策,並轉而鼓勵生育。(2)關於宏觀調控體系的研究:中心提出了包括市場化改革、供給管理和需求管理政策的三維宏觀調控體系。(3)關於宏觀調控力度的研究:2017年7月,本中心指出中國的宏觀調控應該嚴防用力過猛,這一建議得到了國務院主要領導的批示,也與三個月後十九大報告中提出的“宏觀調控有度”的觀點完全一致。(4)關於中國經濟目標增速的成果。2013年,劉偉、蘇劍經過縝密分析和測算,認爲中國每年只要有6.5%的經濟增速就可以確保就業。此後不久,這一增速就成爲中國政府經濟增長速度的基準目標。最近幾年中國經濟的實踐也證明了他們的這一測算結果的精確性。(5)供給側研究。劉偉和蘇劍教授是國內最早研究供給側的學者,他們在2007年就開始在《經濟研究》等雜誌上發表關於供給管理的學術論文。(6)新常態研究。劉偉和蘇劍合作的論文“新常態下的中國宏觀調控”(《經濟科學》2014年第4期)是研究中國經濟新常態的第一篇學術論文。蘇劍和林衛斌還研究了發達國家的新常態。(7)劉偉和蘇劍主編的《尋求突破的中國經濟》被譯成英文、韓文、俄文、日文、印地文5種文字出版。(8)北京地鐵補貼機制研究。2008年,本課題組受北京市財政局委託設計了北京市地鐵運營的補貼機制。該機制從2009年1月1日開始被使用,直到現在。

中心出版物有:(1)《原富》雜誌。《原富》是一個月度電子刊物,由北京大學國民經濟研究中心主辦,目的是以最及時、最專業、最全面的方式呈現本月國內外主要宏觀經濟大事並對重點事件進行專業解讀。(2)《中國經濟增長報告》(年度報告)。該報告主要分析中國經濟運行中存在的中長期問題,從2003年開始已經連續出版14期,是相關年度報告中連續出版年限最長的一本,被教育部列入其年度報告資助計劃。(3)系列宏觀經濟運行分析和預測報告。本中心定期發佈關於中國宏觀經濟運行的系列分析和預測報告,尤其是本中心的預測報告在預測精度上在全國處於領先地位。

免責聲明

北京大學國民經濟研究中心屬學術機構,本報告僅供學術交流使用,在任何情況下,本報告中的信息或所表述的觀點僅供參考,亦不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。

本報告版權僅爲本研究中心所有,未經書面許可,任何機構和個人不得以任何形式翻版、複製、發表或引用。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

1234