ETF的進階玩法——核心衛星策略【謀定後動專欄】

ETF的進階玩法就是利用ETF進行資產配置,這方法被稱爲核心衛星策略(Core-satellite Strategy)。該策略通俗地來說,就是將投資的資產分成兩部分,大頭放在”核心”中,而其它小頭的資金放入“衛星”中。

核心只有一個,衛星卻可以有很多個。該策略實際上就是在尋找投資安全、收益穩定、承擔損失等之間的一個平衡。

投資領域中的“免費午餐”

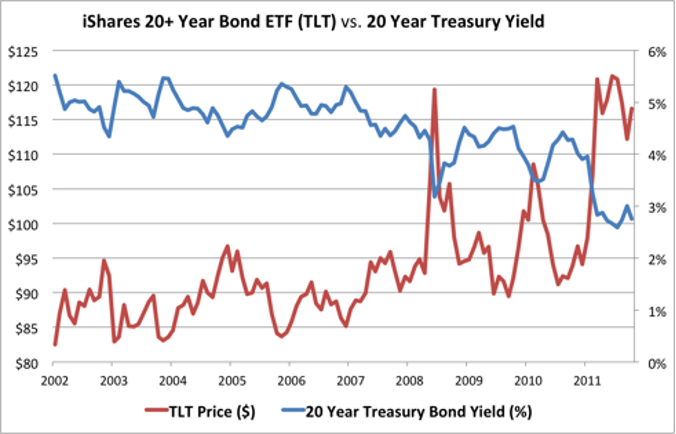

下圖是歷年全球大類資產的表現排名,我們看到的是“城頭變幻大王旗”,排名前三的大類資產一直在變化中。比如大宗商品2021年和2022年因爲疫情以及美聯儲的大放水,美元指數高漲而價格暴漲,因而表現最好;但是2023年卻因爲美聯儲的加息而價格回落,因此回報率只有可憐的0.86%。又比如新興市場股市在2016和2017年高歌猛進,回報率是12%和38%;但是在2022年卻慘遭滑鐵盧,回報是負20%。

如果我們無法猜對哪個大類資產在哪一年會表現最好,那麼我們應該怎麼投資呢?

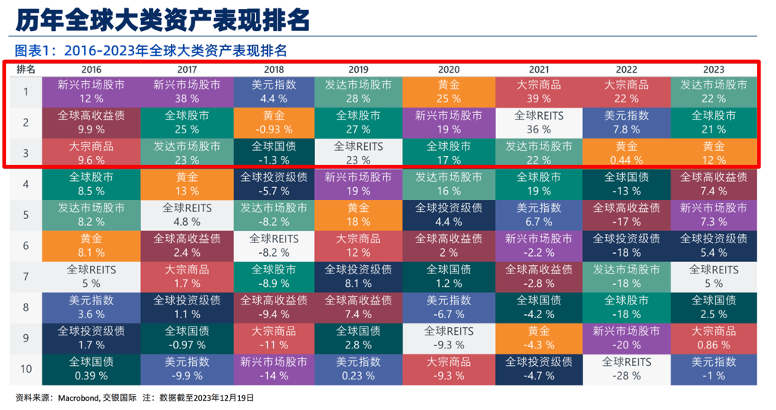

諾貝爾經濟學獎得主哈里·馬科維茨回答了這個問題,他說“投資領域中有免費午餐”,而這個“免費午餐就是資產配置的多元化。而耶魯大學捐贈基金的斯文森組合,就是資產配置的多元化理論的完美實踐案例。

美國的常青藤大學的運作資金主要是靠捐贈的,如何管理好這些捐贈的資金,爲大學的正常運作和發展提供保障和動力,是每一個常青藤大學的頭號大事。

20年間,耶魯大學捐贈基金創造了16.1%的年均回報率,不僅在大學捐贈基金中排名第一,遠遠高於大學基金平均11.6%的年均回報率,即使在全球機構投資者排名中也名列前茅。

創造了這種多元化配置投資組合的史文森曾公開表示,耶魯大學捐贈基金的超額收益率主要來自分散化的大類資產配置,資產配置決定了投資組合的回報率,因爲當投資組合充分分散化並且相對穩定後,選股和擇時等其他因素都不再顯著影響投資回報率。

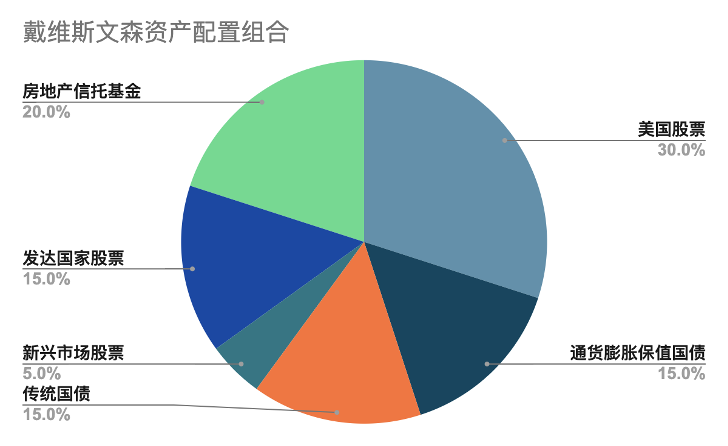

在ETF的進階玩法中,重點放在了資產配置上。股票投資的回報率涉及擇股、擇時以及資產配置三個方面。擇時和擇股是普通投資者們最爲關心的話題,甚至是他們認爲唯一的盈利方式。擇時和擇股確實能在短期內可以幫獲得高收益。然而,長遠來看,資產配置對於投資回報率的影響纔是決定性的。下圖中Vanguard基金研究了1990年到2015年709個美國基金的月回報數據,研究表明,擇時和擇股僅對投資回報率貢獻了12%,而其餘的88%的貢獻率都來自於資產配置。

換言之,若想在長期投資中保持穩健表現,合理的資產配置至關重要。而優化投資組合的資產配置,最佳途徑莫過於運用ETF。

這種策略的優勢在於通過資產配置的多元化,投資者可以有效降低整體風險,實現更爲平穩的投資回報。因此,無論市場狀況如何,良好的資產配置都是投資成功的關鍵所在。ETF作爲工具之一,爲投資者提供了便捷的途徑來實現多元化,充分享受投資中的“免費午餐”。

一部分在整個投資組合中所佔權重更大,處於“核心”地位,對投資的安全和收益起着“定海神針”的重要作用;另一部分所佔權重較小,但是配置比較靈活,像衛星一般,在受約束的同時,強調有更大的空間,從而爭取超出市場平均水平的收益。

“核心衛星策略”具有極強的確定性。其中的核心代表着“買入並持有”長期投資,而衛星則代表“主動管理”的交易策略。長期持有能夠穩定收益,是價值投資所推崇的方式,儘管在某些時期存在一些短板,但策略本身相對穩定。相較之下,主動管理在短期內具有強大的爆發力和靈活性,卻伴隨高不確定性,受情緒波動較大,且難以維持收益。綜合考慮,核心衛星策略能夠在不同市場時期至少佔據一種策略的先機,降低風險的同時,不失機會。

其次的優勢是核心衛星策略的個性化特點。由於每個投資者的需求都是獨特的,純粹投資ETF無法滿足所有人的需求。核心衛星策略允許投資者根據自身的風險偏好、投資時長和投資金額調整核心標的及其比例,實現更加個性化的投資組合。

在追求長期收益的同時,核心衛星策略通過整合不同的投資方式,爲投資者提供了更爲全面和彈性的投資方案。這種策略的獨特優勢使其在不同市場環境中都能發揮作用,更好地適應個體投資者的需求。

核心衛星策略:核心保Beta,衛星追Alpha

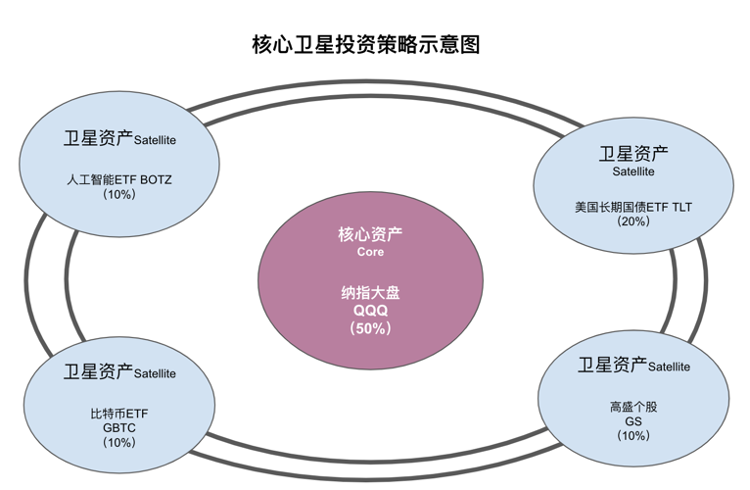

下面就以我自己投資策略爲例說明一下核心衛星策略是怎麼構建的。

首先該如何選擇核心投資?核心衛星策略中,核心投資最爲重要,因爲它是保證整個投資組合的根本,保的是Beta(Beta常用於衡量投資組合相對於整個股市的波動性,直白的話就是跟上大盤的收益率)。看圖就能看出來,投資者大部分的投資收益也都來源於這部分。而其實投資核心的選擇並不複雜,直接在美股兩大指數裏選就好了:不是S&P500的指數基金SPY,就是納斯達克的指數基金QQQ。這兩個ETF除了分散化做的最好外,他們的期權交易量也是市場上最大的,這也能給我們的投資策略多一個選擇的靈活性。

我把個人的主要投資放在了納斯達克100指數的ETF $納指100ETF(QQQ)$ ,即QQQ。我選擇這個標的的一個原因是我本人是IT從業人員,對科技行業的長期發展有信仰。QQQ中科技股的比例較高,這符合我的偏好。另外,我也對自己風險控制能力有自信。我持有核心的方式也不是直接買入QQQ的正股,而是通過定期sell put來實現同樣的看漲QQQ的目的。這個會在後面的部分詳細敘述。

說完了核心選擇,咱們再來看看衛星的選擇,衛星策略追求的就是Alpha(Alpha代表着投資組合相對於市場整體表現的超額收益或虧損,直白的話就是超過大盤的收益率)。這是考驗投資者投資水平關鍵的一步。這部分投資就因人而異了,不過有一點需要注意,那就是衛星與核心的關聯度最好不要太高。比如你用科技權重高的QQQ做核心,又把衛星全部佈局在科技股上,那麼你的持倉就經常會出現同漲同跌的情況,效果會打折扣。這時你可以講核心調整至SPY,或者將衛星分散到更多行業。這樣當再出現上個月科技股暴跌的情況,你的組合就更能抗住風險。

衛星的選擇可以選個股,如果我看好2024年將是一個降息年,被加息打壓的銀行業將迎來複蘇,尤其是IPO上市,因爲2022/2023年行情不好,美國股市的IPO數量少了90%,因此2024年有望大舉反彈。作爲投行中的翹楚,高盛 $高盛(GS)$ 將能吃到最多的紅利,因此我選擇高盛作爲我的衛星之一。

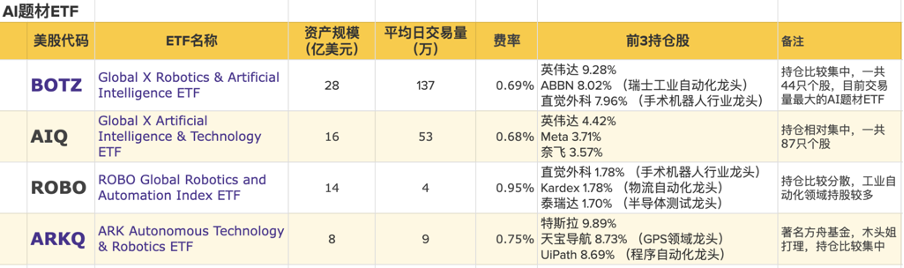

衛星的選擇並不一定要選擇個股,同樣也可以選擇ETF,如行業ETF。比如我看好人工智能領域的增長,但是對這個領域不算內行,那麼選一個ETF就是最好的選擇:BOTZ的前兩大持倉股分別是英偉達和直覺外科公司,管理費率0.68%算是合理,資產規模達近5000億,是同行中最高。

作爲對股票類投資的對衝,債券類的投資也應該進入我們的視野,美聯儲降息將利好債券尤其是長期國債的價格,單獨買美國國債還是比較麻煩的,最好的方法還是買入長期國債ETF,比如20年期以上國債TLT $20+年以上美國國債ETF-iShares(TLT)$ 。

美聯儲的降息除了利好銀行股以外,也會調高資本市場的風險偏好,比特幣將是資產類別中收益最大的板塊之一。直接買比特幣有一定的門檻,通過加密貨幣交易所比如幣安、COINBASE購買還是有一定風險的。對於普通投資者來說,最安全的持有加密貨幣的方式還是ETF。

最後,我們來看核心與衛星所佔的比例,這個並沒有一個標準答案。你可以根據自己的風險承受能力、投資時間和金額來調整這個比例。舉例來說,年輕時願意承擔更多風險,這時你可以降低核心投資的比例(比如30%),並選擇一些風險較高的ETF,比如 $納指100ETF(QQQ)$ ,作爲核心標的。隨着年齡增長和資產積累,你的風險偏好可能下降,這時可以逐步增加核心投資的比例,以及更換一些風險較低的核心標的,例如SPY。

這種策略與初級階段的投資不同。初級階段的投資者不需要對市場做過多判斷。但中級階段需要一定對市場走勢的把握能力,同時也需要了解一些個股或行業的情況。這樣才能更好地執行核心-衛星策略。

你想到和想不到的都有:ETF大觀園

1.大宗商品ETF

進行資產配置的時候,一個常見的選項就是大宗商品,比如黃金、原油等。是否配置完全是看個人的偏好和判斷,沒有對錯之分。

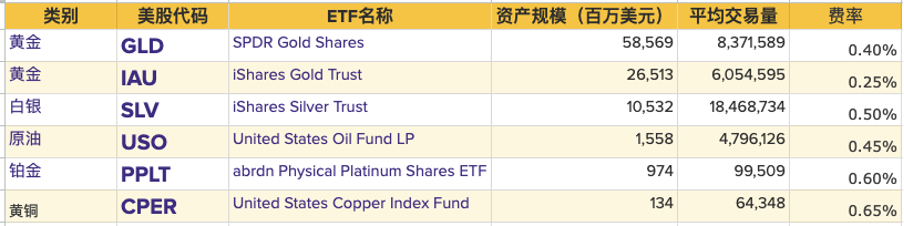

下圖列出了常見的大宗商品ETF。

其中黃金ETF就是我們常說的“紙黃金”,和實物黃金比較,具有更加方便、靈活、易保管,也更具高流動性,資金成本和風險更低的優勢,尤其是對於小額投資者,黃金ETF明顯的優勢。美國黃金ETF有可考慮的兩個選擇,GLD的資產規模稍微大一些,但是費率較高,而IAU的費率較低,但資產規模小一些。兩者的流動性都差不多。

我個人的看法是黃金可以少量配置,但不適合大比例配置,因爲隨着比特幣逐漸被機構認可以及接受了監管,比特幣成了類似黃金的有意義資產替代品,簡單地說,黃金作爲避險資產的份額有一部分將被比特幣所取代。

2.加密貨幣ETF

美國證監局(SEC)分別於2024年1月10日和5月23日批准了比特幣和以太幣現貨ETF的上市,這是加密貨幣領域裏程碑式的事件。對於投資領域的重大意義在於:

1)加密貨幣成爲傳統金融市場一種新的投資品類

SEC的批准標誌着比特幣和以太幣在美國金融市場中獲得了更高的合法性。現貨ETF意味着這些加密貨幣可以直接在傳統金融市場中以一種受監管、透明的方式進行交易。這是加密貨幣從邊緣資產走向主流投資的關鍵一步,吸引了更多的機構投資者和對衝基金進入這一市場。

2) 降低了加密貨幣的投資門檻

現貨ETF提供了投資比特幣和以太幣的便捷途徑,不需要投資者直接持有、管理或保護加密貨幣。這降低了投資的技術門檻,使得普通投資者可以輕鬆地將加密資產納入其投資組合,享受加密貨幣的潛在收益,同時規避直接持有加密貨幣的複雜性和安全風險。

3)增加市場流動性

現貨ETF的推出預計會顯著增加比特幣和以太幣市場的流動性。隨着更多投資者通過ETF進入市場,交易量將增加,市場的深度和廣度也會隨之提升。這不僅有助於穩定價格波動,還可能吸引更多的資金流入整個加密貨幣生態系統,進一步推動市場發展。

4)推動市場監管與合規

現貨ETF的批准也意味着加密貨幣市場將受到更嚴格的監管和審查。SEC的參與和批准要求ETF遵循嚴格的法律和合規標準,這將推動加密貨幣交易平臺和相關服務提供商提高其運營透明度和合規性。長期來看,這有助於減少市場中的欺詐行爲,提升投資者信心。

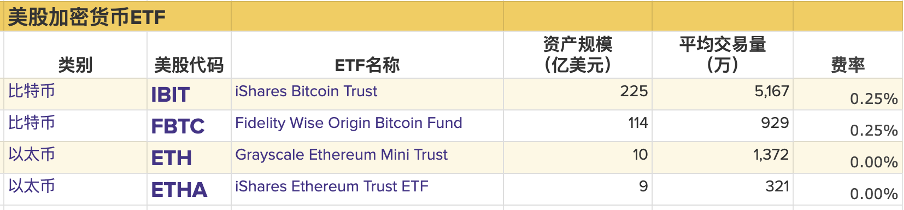

下圖是現在美股市場是最熱門的兩隻比特幣ETF $iShares Bitcoin Trust(IBIT)$、 $Fidelity Wise Origin Bitcoin Fund(FBTC)$ 和兩隻以太幣ETF $Grayscale Ethereum Mini Trust(ETH)$ 、 $iShares Ethereum Trust ETF(ETHA)$ 。

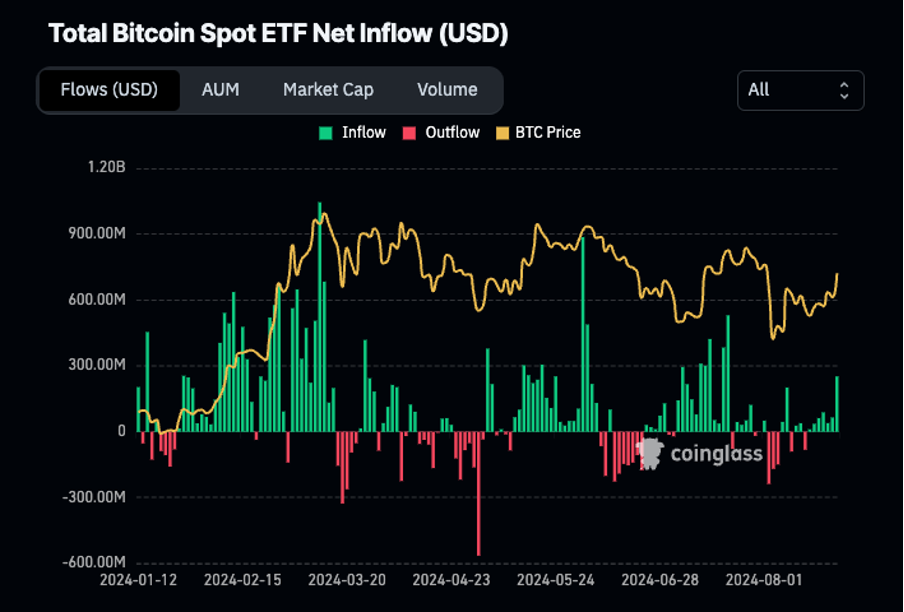

下圖是比特幣ETF資金流入圖表。可以看到自ETF成立以來,一直處於資金流入的狀態。

3.行業ETF

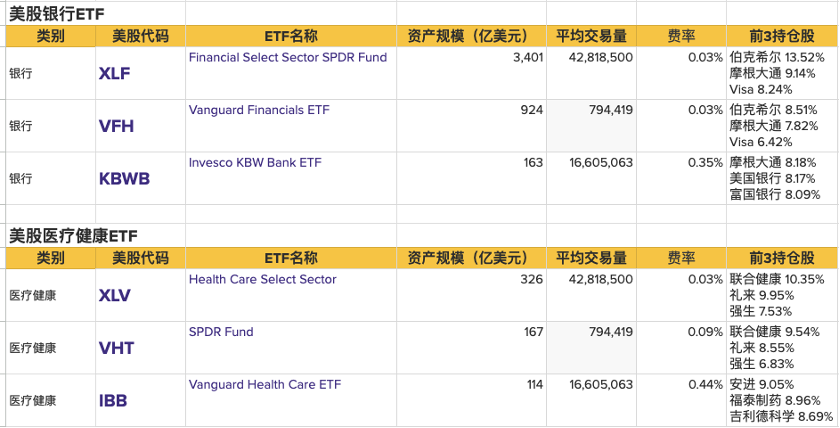

除了配置大衆商品ETF以外,我們還可以根據不同的經濟形勢配置不同行業ETF,比如在美聯儲降息階段可以配置銀行業ETF,因爲降息會美國銀行業流動性變好,經濟復甦也會給銀行業帶來利好;而在加息階段,我們可以考慮配置醫療健康業ETF,因爲這個行業的防禦性極好,不管是經濟復甦還是經濟衰退,都有不錯的增長。 $金融ETF(XLF)$ $Vanguard Financials ETF(VFH)$ $銀行ETF-PowerShares(KBWB)$

2023/24年最炙手可熱的行業莫過於AI(人工智能)領域,多家投行的研究報告聲稱,2024年引領美股新高的主要科技推動力是來自於人工智能。然而,如前面所敘,普通投資者要壓中一個牛股是很難的,比較靠譜的是買入ETF。 $Global X Robotics & Artificial Intelligence Thematic ETF(BOTZ)$ $Global X Future Analytics Tech ETF(AIQ)$ $全球機器人自動化ETF-ROBO(ROBO)$ $ARK Autonomous Technology & Robotics ETF(ARKQ)$

下面是AI題材的ETF。

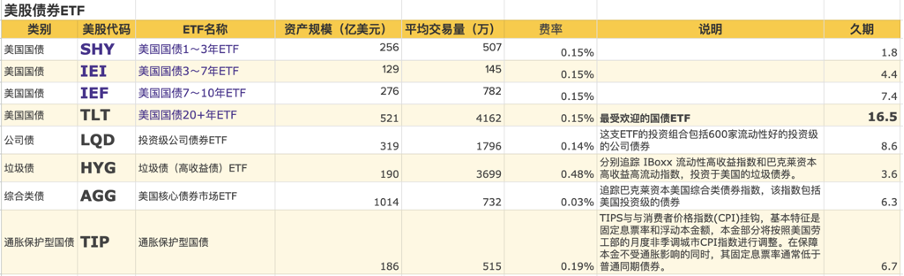

4.債券ETF

資產配置裏的一個大頭是債券,美股裏的債券ETF是非常靈活,流動性好,分類細緻,費率低廉,是ETF進階玩法中的必備。

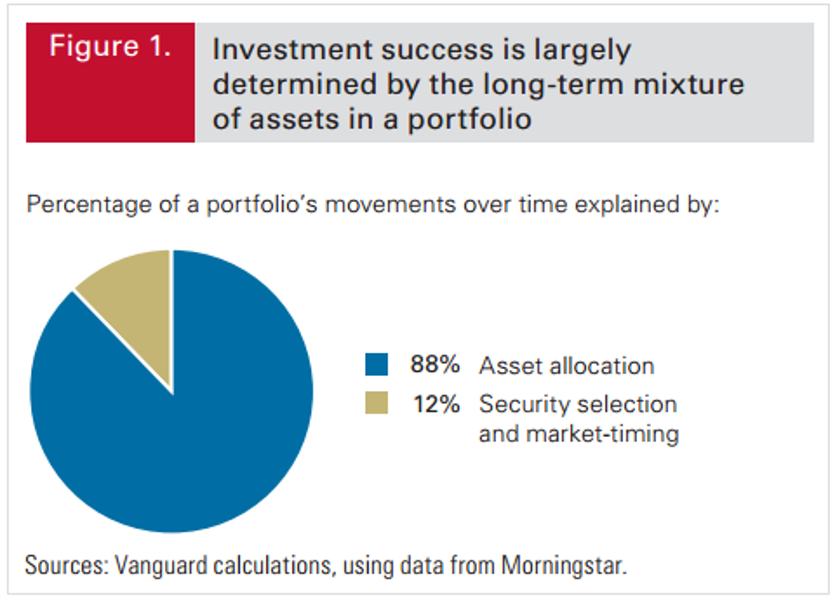

從下圖美國長期國債基金TLT和20年期國債收益率的對比我們可以看到,TLT的價格和國債收益率是一個嚴格的反比關係:國債收益率越低,TLT的價格越高。

這種反比例關係的原理可以用簡單的數學公式來表示:債券的收益率 = 債券的票面利率 ÷ 債券價格。也就是說,債券的價格下跌會導致債券收益率上升,反之亦然。

有了這樣大致的定性印象後,接下里我們還要更定量地看一下利率和債券基金價值的變化。否則我們只是知道利率下降會推高TLT的股價,無法判斷股價能漲多少,這對我們的投資決策的幫助也是不大的。還好,我們有這樣一個可以衡量的指標:久期(Duration)。

這個指標衡量的是債券價值對於利率的敏感程度,比如說,TLT的久期大概是17,者就意味着利率下跌1%的話,TLT的價值就能上漲17%;利率上漲1%,那麼TLT的價格就會下跌17%。一般的規律是債券的時間越長,久期的數值就越大,比如說,10年期國債的久期就比5年期的要大。具體每個ETF的久期可參看上面的表格。

當美聯儲剛剛開始宣佈降息時,TLT的股價通常會有一定程度的上漲,上漲的幅度取決於利率下調的幅度和市場的預期。例如,在2019年7月,美聯儲宣佈將利率下調25個基點,隨後TLT的股價在短時間內上漲了約3.5%。在2020年3月,美聯儲再次宣佈將利率下調100個基點,TLT的股價隨即上漲了約11%。

國債在經濟衰退時也能有很好的防禦特性。這是因爲國債被視爲相對安全的避險資產,當經濟不穩定時,投資者更傾向於將資金投入相對安全的資產。因此,需求上升導致國債價格上漲,而收益率下降。

需要注意的是,國債價格的上漲並不意味着國債投資一定會盈利,因爲國債收益率已經很低,而且還要考慮通貨膨脹對實際收益的影響。以長期國債ETF爲例,這個ETF在經濟衰退年份的平均年化收益率通常較高,而在正常年份則通常較低。2001年經濟衰退期間(3月至11月),TLT的年華收益率爲11.26%,而在2008年至2009年的經濟衰退期間,TLT的年華收益率爲9.65%。在正常年份,TLT的年化收益率通常在2%到4%之間。

值得注意的是,在美聯儲降息階段,投資垃圾債和公司債是一項不錯的選擇,對應的ETF是HYG和LQD。

5.主動管理型ETF

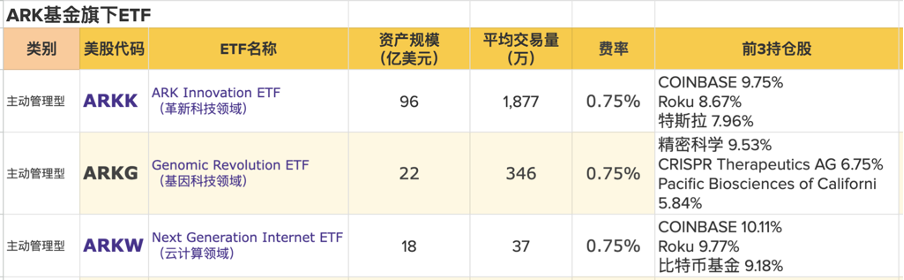

上面列出的都是被動性管理的ETF,我們還可以配置主動型管理基金,最近幾年裏最火的莫過於木頭姐的方舟基金了。

戴琦·伍德(Cathie Wood)是一位知名的美國基金經理,她是方舟投資管理(ARK Invest)的創始人和首席執行官。因爲她的名字是Wood,中文直譯就是“木頭”,因此在很多自媒體裏稱她爲“木頭姐”。方舟投資管理以其專注於未來技術和創新領域的投資策略而著稱。該公司通過旗下的多隻交易所交易基金(ETFs),涵蓋了人工智能、生物技術、無人駕駛、區塊鏈等前沿領域。他們推崇的是“顛覆性創新”,在媒體中的曝光率很高。

主動型管理基金由基金經理精選個別股票,力圖超越市場平均表現。相比之下,指數型基金追蹤特定市場指數,不主動選擇個股。主要差別在於前者尋求主動投資策略以贏得市場,而後者以被動方式追蹤整體市場表現。

上圖是ARK方舟基金旗下三隻最有名的ETF $ARK Innovation ETF(ARKK)$ 、 $ARK Genomic Revolution ETF(ARKG)$ 、 $ARK Next Generation Internation ETF(ARKW)$ ,可以看到他們的費率比較高,因爲是基金經理主動管理,所以比較費事。和前面的那些指數型基金ETF相比,資金規模挺小的。

從過去5年(2019-2023年)的表現來看,ARK ETF中最大的ARKK的表現並沒有戰勝納指大盤QQQ。因此這個主動性基金的表現還需要時間來證明它通過主動管理獲得Alpha收益的能力。但是對於想投資相對冷僻領域如基因工程領域的投資者來說,ARK的ETF的確是一個可以考慮的選項。

對於主動型ETF來說,投資者不需要過多關注買入的時機了,因爲擇時決策已經有基金經理已經爲你做好了。

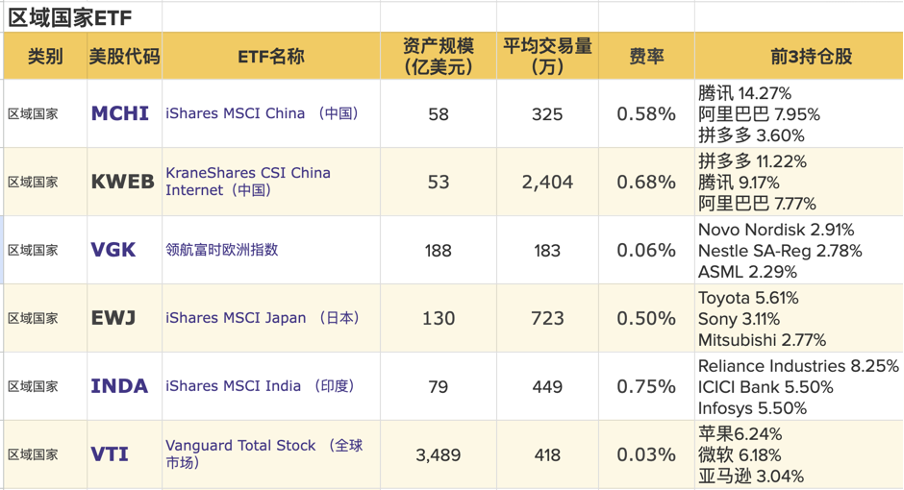

美股市場的特色是不僅投資品類多手段選擇多,而且並不侷限於美國市場。 $中國ETF-iShares MSCI(MCHI)$ $中國海外互聯網ETF-KraneShares(KWEB)$ $MSCI歐洲ETF-Vanguard(VGK)$ $日本ETF-iShares MSCI(EWJ)$ $iShares MSCI印度ETF〈INDA〉(INDA)$ $大盤指數ETF-Vanguard MSCI(VTI)$

上圖是一項主要區域國家的ETF,從發達國家到發展中國家都有。比如,中國相關的ETF就囊括了在中港美三地上市的中國公司股票,非常的便捷。如果看好一些區域國家,比如日本或者印度,但又不大熟悉當地的公司,ETF就是一個最好的方案,買一個就能全部收齊。

VTI是一個集全球市場於一體的ETF,不僅包含美國公司,也包含了歐洲、拉美、亞洲、非洲國家的公司,只要地球上的人類經濟在發展,這個ETF就能有增長。

如果看好每個國家地區的投資價值,就可以選擇某個國家區域的ETF。

比如,在2023年裏,日本資產是全球資本市場裏“最靚的仔”。不管是GDP增速、股市表現,還是房地產市場的表現,都吸引着海外資金紛紛涌入。 $日本ETF-iShares MSCI(EWJ)$

2024年,與絕大多數其他發達經濟體因感受到經濟下行的壓力不同,日本經濟已經步入上升週期,明顯受益於多種利好因素,如AI芯片和全球供應鏈轉移。日本央行將進一步採取寬鬆貨幣政策,這將顯著推動日元升值。多數投行普遍預計2024年日元將成爲最爲強勢的主權貨幣,預計日元將升值6-8%。

如果你認同這樣的判斷也許參與這些機會,但是沒有對某些領域或者某個公司很深入的瞭解,買入這個國家地區的大盤指數ETF就是最好投資的方式。

EWJ是美股市場裏交易量最大,管理資金規模最大的日本市場ETF(見上表)。

在老虎證券的App裏,可以很方便地查看到這個ETF的成分股,如上面說的,看看前十大成分股是否合你的意也是我們選擇ETF重要的考量因素。

歡迎大家閱讀我另外兩期專欄文章:

ETF 的入門玩法 —— 知其所然

指數ETF:散戶抓住大牛股的最好工具

感謝 @小虎交易筆記 ,我將在評論區裏抽優質評論送出我的圖書《投資爲樂》,抽獎截止時間9月12日晚上8點。

再次感謝您的支持!

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

我觉得卫星资产除了个股和ETF之外,还可以选择期权来增强收益。核心如果是SPY,卫星可以考虑卖SPY的Call形成Covered Call。如果期权被行权,需要追高把SPY买回来,维持原比例,这样会增加交易费用。 此外,如果卫星资产选了太多,或选到了不适合自己风险承受能力的品种,定期/手动调仓时同样会增加不必要的费用。

核心-卫星策略虽然是一种有效的资产配置策略,但并不适合所有的投资者。痛点在核心和卫星资产的选择及配比。在实施该策略之前,投资者需要仔细评估自身的风险承受能力、投资目标以及专业知识水平,并定期对投资组合进行复盘,及时调整策略。

1. 核心卫星策略的本质:

核心: 投资组合的主体,追求长期稳定收益,通常选择低成本、高流动性的指数基金(如SPY、QQQ)。

卫星: 投资组合的补充部分,追求超额收益,可选择个股、行业ETF、主题ETF等。

2. 核心卫星策略的优势:

风险分散: 通过多元化资产配置,降低投资风险。

灵活配置: 核心和卫星的比例可根据个人风险偏好和市场情况灵活调整。

长期稳定: 核心部分提供长期稳定的收益,卫星部分则为投资组合增加活力。

个性化定制: 投资者可以根据自身情况构建个性化的投资组合。

3. ETF在核心卫星策略中的作用:

低成本: ETF的管理费用通常较低。

透明度高: ETF的持仓成分清晰透明。

流动性好: ETF可以在交易所自由买卖。

品种丰富: 覆盖全球各个市场和行业。

4. 核心卫星策略的具体操作:

核心选择: 通常选择SPY或QQQ等大型指数基金。

卫星选择: 可根据市场趋势、个人喜好选择个股、行业ETF、主题ETF等。

比例分配: 根据风险偏好调整核心和卫星的比例。

尤其是文中ETF的种类详解和举例,省去我们自己搜寻筛选的烦恼

学习

这篇文章不错,转发给大家看看