搞投資,聽說你還不懂PE、ROE及ROA的意義?一文講明白

股票基本分析之PE、ROE、ROA

基本分析是長期投資者最重要的分析方法。

基本分析包含了許多種不同的比率。這次介紹其中三個很基本,也很重要的比率:本益比、ROE 及 ROA,還有三者之間的關係。

PE的概念及意義

介紹:本益比 (P/E Ratio)

本益比的意義是現在的股價是公司一年獲利的幾倍。

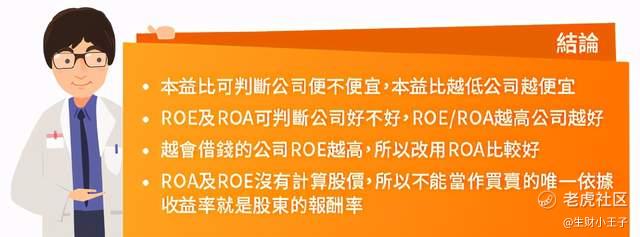

本益比算是基本分析中最基本也是最常用的比率。對投資人來說,本益比也可以理解爲「現在的股價買進的話,公司要幾年才能讓我回本」。本益比越低越好,因爲低本益比代表可以更快回本。

大家應該知道,要讓一個數字變小有兩個方法,讓分子變小或分母變大。所以本益比要低,就要股價低或者 EPS 高(EPS,每股收益即每股盈利,是每股稅後淨利潤)。

簡單地說,本益比是用來衡量公司便不便宜的工具。順便一提,本益比的倒數,稱爲收益率 (收益率= EPS ÷股價) 。我認爲收益率纔是股東的報酬率。比如PE=50,說明股東每年能夠獲得2%的回報,比銀行存款略低。

補充:股東賺到的錢是 EPS,不是股利。所以股東的報酬率是收益率,而不是股利殖利率。

股東權益報酬率 (ROE)

ROE 代表的是公司用自有資本賺錢的能力。這裏解釋一下什麼是股東權益。

首先大家要知道,公司實際持有的資產,其資金來源有兩個:股東出的錢 (股東權益) 及借來的錢 (負債) 。這就是會計恆等式:「資產=負債+股東權益」。

一家公司如果用資產來還清負債,剩下的部分就是屬於股東的錢,叫做股東權益 (股東權益=資產-負債) 。

ROE 想要表達的意義是「公司用股東出的錢來賺取獲利的能力」。 ROE 越高越好,因爲越高 ROE 代表公司可以用同樣的股東權益賺到更多的錢。

要讓一個數字變大有兩個方法,讓分子變大和讓分母變小。

所以 ROE 要高,就是淨利要高,還有股東權益要小。這裏就出現一個問題,就是股東權益變少竟然會讓 ROE 變高!

股東權益少可以有兩種解釋,一是公司很小,二是公司不小但是資金都是借來的,所以股東出的錢很少。第一種情況沒有問題,但是第二種情況就有點詭異了。因爲兩家規模一樣大,也一樣會賺錢的公司,借越多錢的公司 ROE 會越高。

ROE 高,合理的方式應該是增加獲利,而不是減少股東權益。但是我們單從高 ROE 無法得知公司到底是很會賺錢還是很會借錢。所以,我認爲接下來介紹的 ROA 是個比 ROE 更適合的分析方法。

資產報酬率 (ROA)

ROA 代表的是公司用所有的資產賺錢的能力。

上面提過,我認爲 ROA 比ROE 好。

這是因爲公司借錢會拉高 ROE,而我不認爲越會借錢的公司越好。

ROA 是用全部的資產去計算,就沒有這個問題。

可能有人會說,適度地運用槓桿可以增加股東的收益,應該是好事。可是這個「適度」是多少實在很難定義,同時運用槓桿也會有利息費用或週轉風險等等的壞處。所以我認爲用 ROA 來分析比較好,因爲 ROA 不會把槓桿當作加分或扣分,只看公司能用資產賺多少錢。

另一個跟 ROE 不一樣的地方在於,提高 ROA 的兩個方法都是合理的,那就是提高獲利和減少資產。提高獲利當然是好事;而減少資產可以解釋爲公司已經成熟及飽和,不需要過多的資金及資產來擴展,把多餘的資產退回給股東 (減資或現金股利) 也可以維持一樣的獲利。在這種情況,股東可以拿回一些資金用於其他投資,而且本來的公司賺的錢也沒有變少。對股東來說是好事。

總而言之,ROE 和 ROA 都是用來衡量公司好不好的比率。

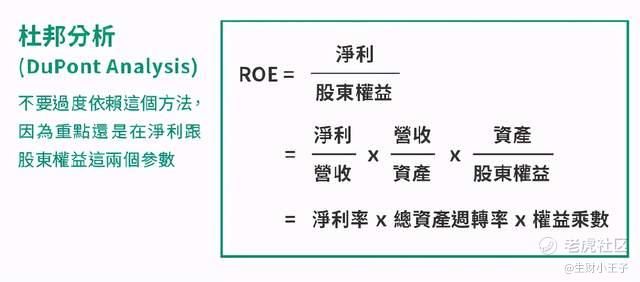

杜邦分析 (DuPont Analysis)—一個公式串起來ROA,ROE和PE

杜邦分析是一種把 ROE 分解成三個比率的方法。

如上述公式,杜邦分析在 ROE 內加入了營收和資產這兩個數字,把 ROE 拆成淨利率、總資產週轉率及權益乘數這三個比率。

這個方法的確是非常巧妙,可是我個人認爲大家看看就好,不要過度依賴這個方法。因爲重點還是在淨利潤跟股東權益這兩個參數。

影響 ROE 的關鍵還是在淨利和股東權益,中間硬加進去營收跟資產這兩個數字的改變只會改變兩個相鄰的比率,最後並不會影響 ROE 的值。

舉例來說,如果公司的淨利跟股東權益都不變,只有營收上升,那 ROE 並不會改變。因爲這時候總資產週轉率會上升,但淨利率會下降,兩者剛好抵銷。同理,只有營收減少也不會改變 ROE。可能會有人想要反駁,說營收上升應該會讓淨利也上升,ROE 也會升高。可是問題是我們不知道營收上升的同時淨利率會上升還是下降,所以重點還是在淨利,而不是營收。

ROA 也可以用同樣的方法拆開成兩項。從上面的式子可以看出把 ROE 杜邦分析的權益乘數刪掉,就等於 ROA。跟 ROE 一樣,中間硬塞進去的營收並不會影響 ROA 的值,所以重點還是淨利跟資產。

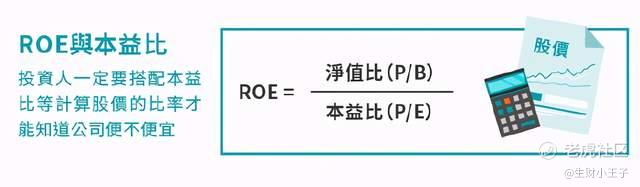

連結 ROE 與本益比

PB是市淨值,是股價比上每股淨值的比率。

從以上的式子可以看出 ROE 跟本益比及淨值比的關係。剛剛有提過,股東權益越低的公司 ROE 越高。從上面的公式來看 ROE 也可以看到類似的結果。

我們可以發現 ROE 跟本益比成反比,跟淨值比成正比。

跟本益比成反比還算合理。可是跟淨值比成正比就很怪了。

這表示在本益比一樣的情況下,淨值比越高的公司 ROE 也越高!所以只看ROE 會傾向讓投資人選到高淨值比的公司,而高淨值比可不是一件好事。

要注意的是,ROE 跟股價一點關係也沒有。以上的公式跟這個方法跟杜邦分析一樣,都是在本來的公式中加入了新的參數。但是 ROE 在定義上是沒有「股價」這個元素的。

ROE 跟股價並沒有關係,所以 ROE 並不能判斷公司便不便宜。同理,雖然我認爲 ROA 比 ROE 好,但是 ROA 也一樣跟股價沒有關係。所以投資人絕對不能把 ROE 或 ROA 當作唯一的買進依據,一定要搭配本益比等計算股價的比率才能知道公司便不便宜。

最後再提醒大家,應該用收益率當作報酬率。有些人用把 ROE 當作股東的報酬率。我認爲這隻有在淨值比等於一的價位買進才合理。其他情況的持有成本不等於每股淨值,所以不能這樣算。ROE 及 ROA 的功能是判斷公司賺錢的能力強不強,不能用於計算報酬率或衡量公司便不便宜。

結論

你怎麼看呢?歡迎留言評論~

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

学习

标记