GME衝到800?先了解什麼是Gamma Squeeze!

扯個犢子 021

寫在最前:這次$遊戲驛站(GME)$ 等股票的史詩級逼空帶給我等屁民的價值是無與倫比的,無論這次結果如何,我認爲通過這次機會所學到的東西都是寶貴的。無論這次是賺錢了還是虧錢了,能夠學到東西就沒白費功夫。

坦白講,我自己對於市場的理解也處在十分業餘的階段,很多知識也都是最近一段時間才慢慢學習起來的,所以這篇扯犢子的內容也算是我查閱了很多資料過後的現學現賣,希望能對大家對於很多概念的理解有所幫助。

在扯個犢子017《散戶與機構的世紀大戰–遊戲驛站》中,我簡要的解釋了Short Squeeze(軋空)的概念,即市場上大部分流通股都被做空者做空時,一旦股價迅速上升導致空頭強行平倉,進而進一步推高股價形成一個循環。

Gamma Squeeze(我們暫且叫它“伽馬軋空”)是繼“軋空”之後又一個挺新鮮的名詞,要搞清楚這個概念,需要一些基礎知識做鋪墊:

1. Gamma是什麼?

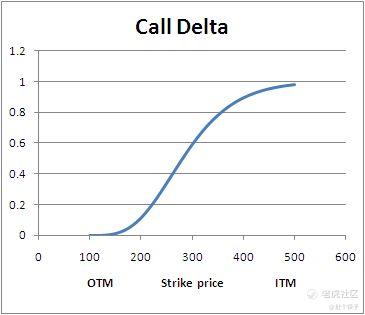

首先“Gamma”是一個與期權價格相關的參數。首先,要知道期權的價格是隨着相應正股的價格而變動的,這個變動一級相關性稱作“Delta”,數值在0-1之間波動。

如上圖所示,delta隨着正股股價的變動呈一個“S”型函數,股價越接近行權價(Strike price),Delta越接近0.5,一般稱爲“中性delta”。

打個比方,股票A的在某個行權價的call的delta是0.7,就代表股價每漲1塊錢,這個call的價格就漲大約0.7塊錢(這裏用“大約”是因爲隨着股價變動,delta也會有變化,所以並不是嚴格的0.7塊錢,而是比0.7稍微大那麼一點點)。

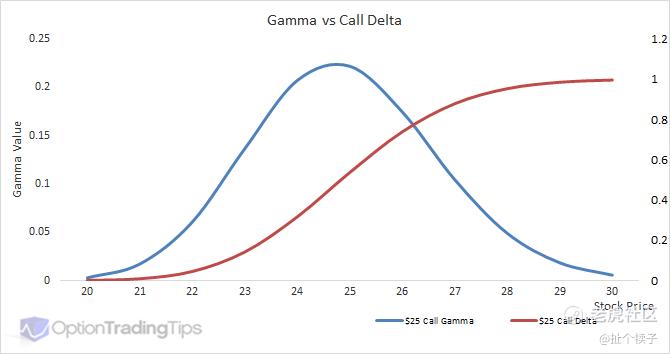

Gamma就是對Delta這個函數求導(這裏需要高中數學的一些知識哈),所以Gamma的變化曲線比較類似一個正態分佈,如下圖藍色曲線所示:

物理比較好的同學也可以把Delta和Gamma的關係理解爲速度和加速度之間的關係。Gamma在期權at the money(行權價=股價)的時候最大,行權價距離股價越遠,Gamma越小。

2.做市商(Market Maker,簡稱MM)是什麼?

我們暫且把Gamma拋在一邊,來講另一個概念,等會兒再把Gamma接回來。

前一陣經常在Reddit論壇裏看到一些言論,比如F**K MM之類的,好像這個做市商是個很壞的傢伙,或者很多人因此把對衝基金,機構還有做市商這些概念都搞混了。

其實做市商就是在市場裏充當一個“中介”或者“潤滑油”的角色,一般由體量比較大的投行或者對衝基金來擔任,他們的具體任務就是通過充當市場上買家與賣家的一箇中介來保證市場的流動性。

比如市場上小明想要以10塊錢買入A股票,但小紅只想要以13塊錢賣出B股票,如果雙方就這樣僵持的話,誰也搞不定。這時候做市商就出來跟小紅說:“哎呀你看現在最高出價就是10塊,這樣,我11塊錢買算啦!”然後小紅想了想說也行,就把A股票以11塊的價格賣給做市商。

做市商馬上跑到小明那裏說:“哎呀,你看現在市場上其他人的最低賣價就是13塊,我這正好有一股,這股票老好了,以後肯定漲到800,我現在12塊錢便宜賣給你算啦!”然後小明想了想說也行,就以12塊的價格買入了A股票。

這兩頭一撮合,小明和小紅都還挺開心,做市商賺了1塊錢,市場上也有了流動性,別人一看股票A有交易,也都進來看看熱鬧買點兒或者賣點兒。

那麼股票是這樣,期權也是這樣。當市場上很多人買call的時候,做市商就會暫時出來賣call。看了我上一篇血虧150萬的朋友應該都瞭解了賣call的虧損風險是無上限的,做市商也害怕自己的賣倉平不掉,爲了對衝這個風險,就會同步買入正股來對衝賣call的風險。

現在我們把第一部分的delta和gamma的概念引入。假設當前股價是50塊,在市場上交易的call的行權價是75塊,假設此時這張call(一張call對應100股)的delta是0.2,那麼做市商在賣出一張call的同時就需要買入20股(100*0.2)作爲對衝。

如果此時市場上買入大量的call,股價蹭蹭往上漲,比如從50塊漲到了75塊,這張call就變成了at the money,此時delta達到了0.5,gamma達到了峯值,做市商就要再買入30股,和剛纔的20股共計50股(100*0.5)作爲對衝。

隨着股價迅速拉高,更高行權價的call從out of the money變成in the money,做市商需要不斷買入正股作爲對衝又進一步導致股價的上升,如此在短時間內造成大量的疊加效應就會造成所謂的gamma squeeze。

對gamma squeeze的門外漢版本的解釋就先告一段落,強烈建議大家如果感興趣的話一定要找專業的資料再做仔細研究。

回到GME,現在的焦點無疑是會不會出現gamma squeeze,或者short squeeze?答案是:我也不知道。

WSB上最近有一篇帖子很火,作者通過計算目前市場上正股的做空比率,大量行權價爲800塊的call的未平倉數,ETF的rebalance甚至還有AI預測得出3月19日將是“終局之戰”(?:https://www.reddit.com/r/GME/comments/ltua0n/endgame_dd_how_last_weeks_actions_all_come/)。

感興趣的同學可以看一眼。我自己是很認真的拜讀了一番,發現裏面其實還是有很多漏洞的。

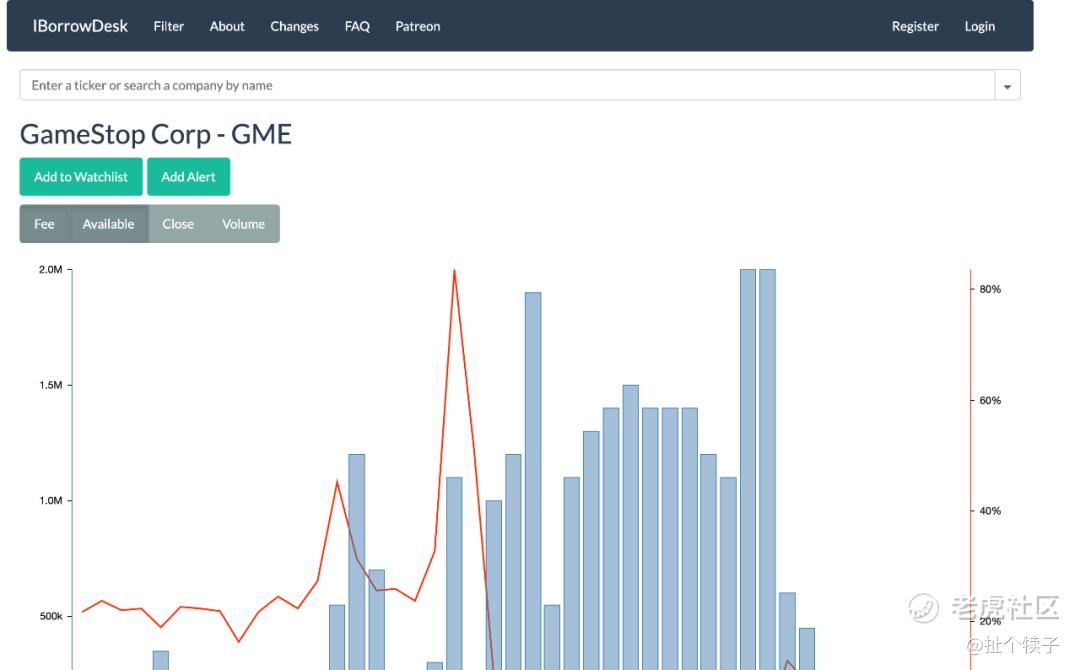

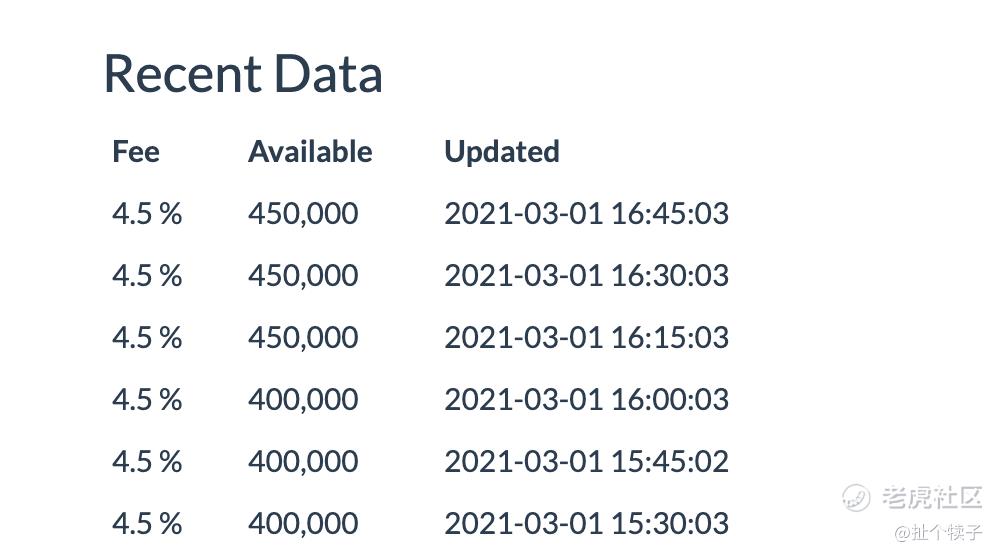

首先是關於作者引用的做空數據。我發現最近很多人在引用一個叫做IBorrowDesk的網站,網站裏給出了可借出做空股數量和費率。

這個網站已經寫明瞭數據來源是盈透證券的數據庫,所以這裏的可借出的做空股數量只是盈透證券一家券商可借出的股票數,並不是市場上所有可供借出的股票,所以用這個數據來計算做空比率是完全不準確的。

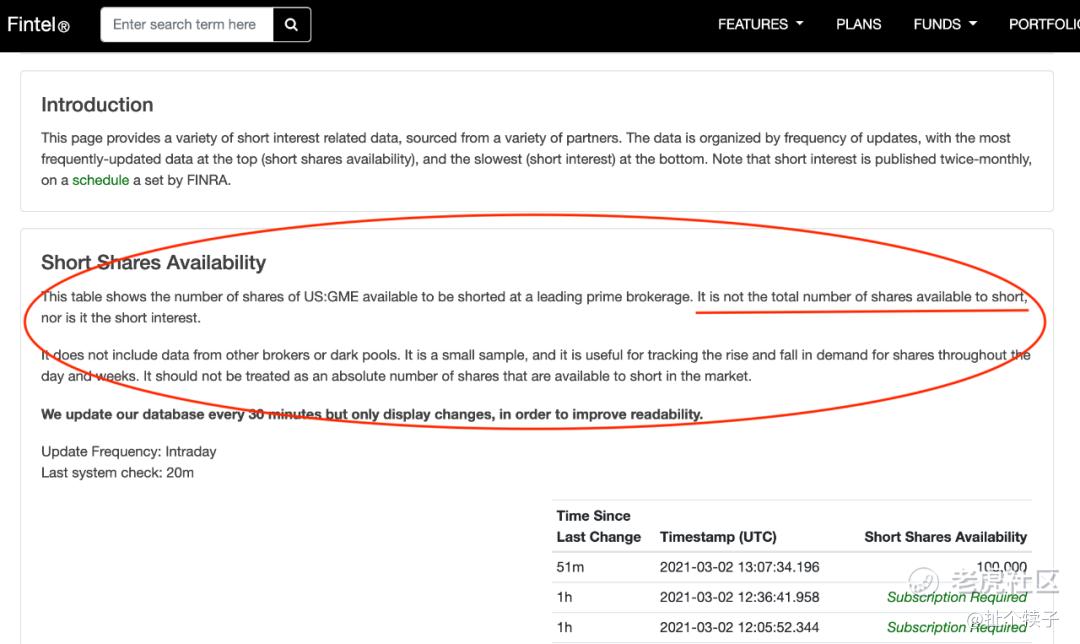

另外一個網站Fintel上的數據應該也是從盈透證券copy下來的,網站已明確表明所顯示的可借出股數不代表市場上所有可借出股數,不包括其他券商和dark pools。

此外,作者認爲大量在3月19日行權價爲800的call表明股價在3月19日會飆升。

3月19日是“四巫日”(每年3、6、9、12月的第三個週五爲大量期權和期貨的交割日),在這個日期,市場上其他的股票比如特斯拉,蘋果,甚至肥宅快樂水可口可樂也有大批期權異動,僅此並不能表明GME在當天會有什麼特別的變化。

作者還對機構大量做空含有GME的ETF做了特別解釋,作者的解釋是“打比方,一個ETF裏有100只股票,機構先把這個ETF全部做空,然後把除了GME的其他股票立即平倉,只留下GME被做空。”

對於這個解釋我是很疑惑的,我說一下我的理解:ETF要麼就是被整體做空,要麼整體平倉,如何去把ETF裏某隻股票單獨拎出來?這樣操作的可行性有嗎?即使可以,那與單獨做空個股有什麼區別?

其次,如果GME的股價飆升,其在ETF中所佔比例也會上升,比如GME在股價50塊的時候佔某隻ETF持倉的5%,但是上漲到200塊的時候就會佔20%,ETF的基金經理爲了保證某隻個股不佔大量持倉導致過高的風險也會主動賣出GME來平衡佔比,這樣不就正好從了空頭的願望了嗎?一邊在漲,一邊在賣,股價也不會上升很多。

上述疑問如果有朋友可以幫我解答一下,我將不勝感激。我相信我們也是在這樣的過程中不斷學習的。

最後,對於GME事件,截至目前我的反思,我是覺得無論是對散戶還是市場都不是一件好事兒。對於散戶來說,投機的氛圍變得愈來愈重,大家的關注點轉移到了如何去一夜暴富,如何幹掉機構,而不是如何去專注於公司長期的價值和穩健的投資理念。

對於做空機構來說,發現市場上低價值的公司並做空,微觀上來講,是他們的獲利方式,宏觀上來說是讓資金轉移到更有價值的公司,長遠來講是有益於資本市場的發展。

當然,我認爲這次GME的事件更多的是新一代的投資人對於老一代價值觀念的挑戰,也許需要另當別論。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

这里逻辑有问题,卖call的权利金可以覆盖股价下跌的损失么?做市商这个风险怎么处理