美國大基建,商品大機會?

作 者 | 張小侃

來 源 | 小K侃有色

核心觀點

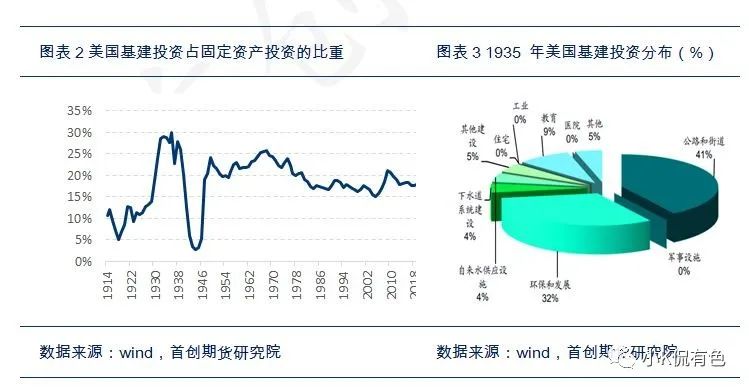

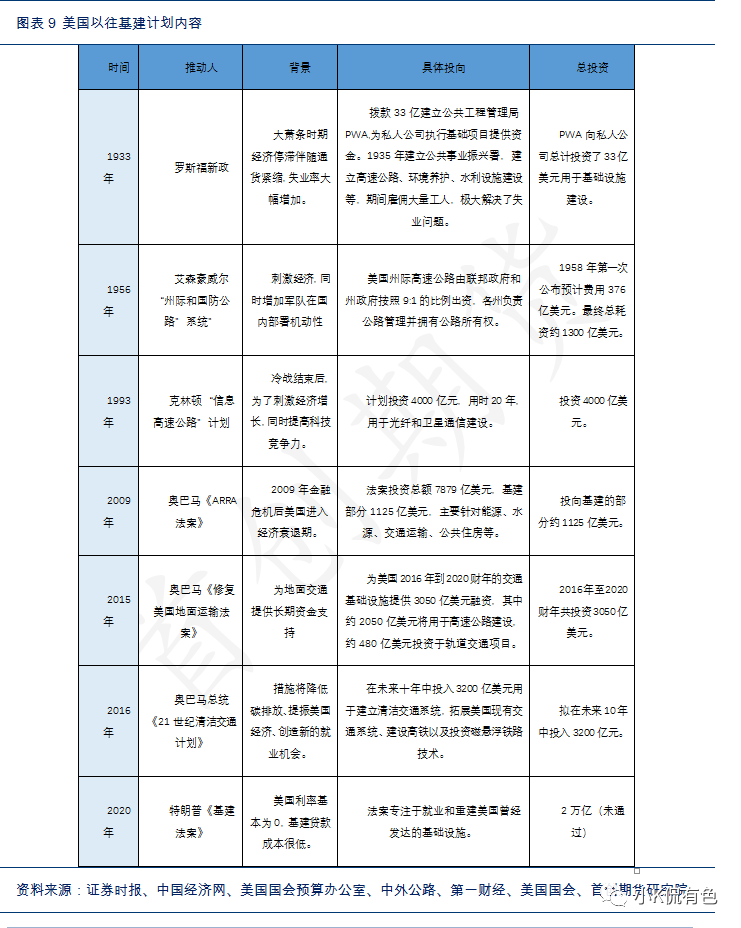

1、上世紀以來,美國**主導了四輪大規模基建投資,投資力度最大的是羅斯福新政,公共工程類支出 180 億美元, 佔 1933 年GDP 的 31%;投資力度最小的是奧巴馬 ARRA 法案,基建類支出 1200 億美元,佔 2009 年GDP 的 0.8%。艾森豪威爾修建州際高速公路的耗資爲250 億美元,佔 1956 年 GDP 的5.6%。克林頓的信息高速公路計劃總投資額 4000億,佔1993年GDP的5.8% 。這些基建計劃出臺的目的,無外乎有兩條,第一是爲了刺激經濟,二是提高國內的基礎設施水平。歷史上美國也曾經歷過基建投資高速增長的時期。1929年,大蕭條破壞了美國市場經濟的動能,爲了刺激經濟復甦,時任美國總統的羅斯福推行了大規模的基礎設施建設。1933年-1945年間,美國基建投資佔固定資產投資的比重一直處於20%以上,大部分時間還超過了25%。從細分項來看,美國當時的基建投資主要投向了道路建設和環保發展。基礎設施的大規模投資使得美國當時擁有世界上最好的公路系統。

2、依靠基建投資,美國經濟也成功從大蕭條的泥沼中重新復甦。羅斯福當政時期,民間資源保護隊(CCC)和工程進度管理局(WPA)大量僱傭失業工人進行學校醫院以及公路橋樑的建設和維護工作。受到基建投資的帶動,美國的失業率出現大幅下降,同時 GDP 同比增速在 1934 年就由負轉正,達到10.8%。

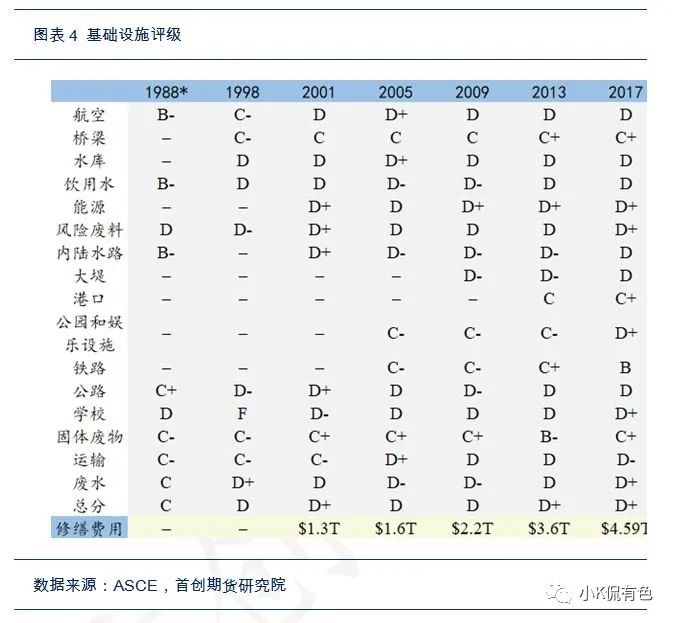

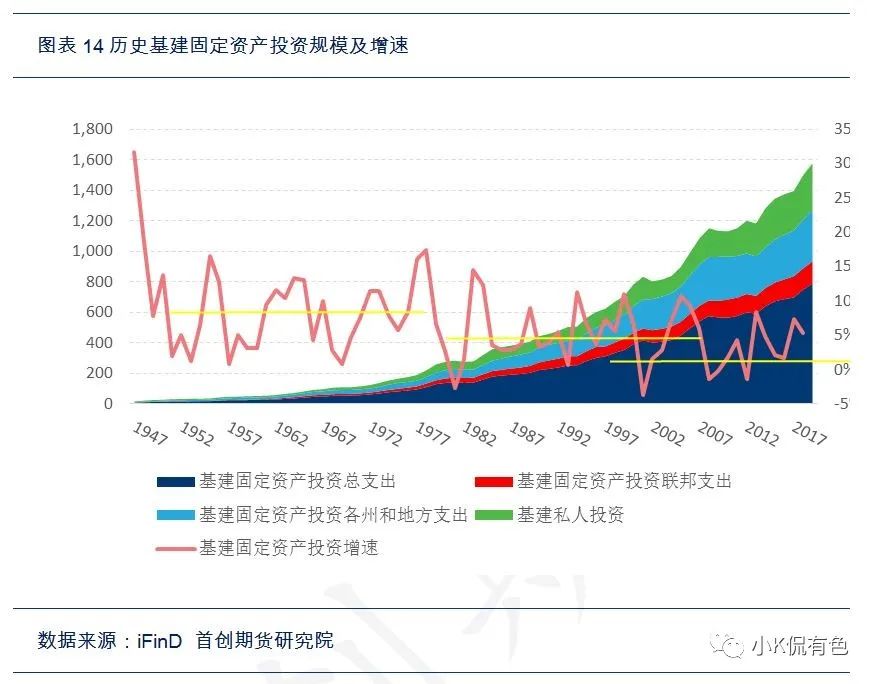

3、美國的大部分基礎設施建於上世紀30-60年代,目前大量設施老化嚴重。根據美國土木工程協會2017年發佈的基礎設施報告,美國的基礎設施整體評級爲D+,其中航空業、飲用水、公路和公共交通均處於極度不佳狀態。根據ASCE 評估,2020~2029 年,美國基礎設施建設投資面臨 2.59 萬億美元資金缺口。

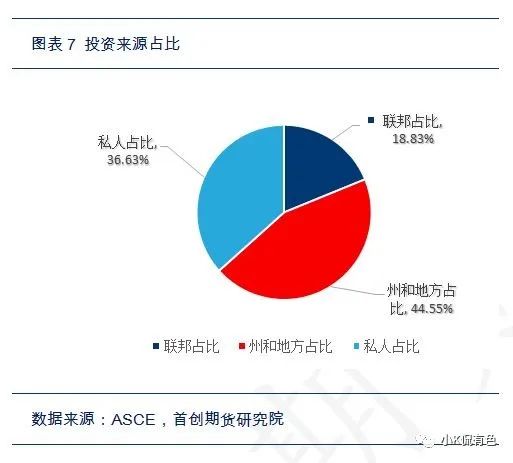

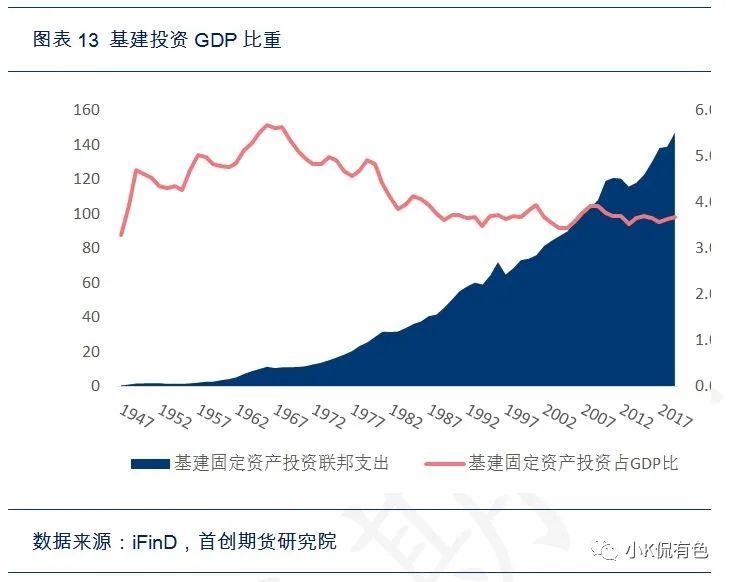

4、美國基礎設施之所以老化失修的主要原因在於後期的資金投入不足,美國基建投資規模下降實際上也反映着財政支出規模不夠。80 年代以來美國政府的債務規模持續上升,2020 年債務佔GDP的比重達到107.6%,接近大規模基建投資的上世紀 40 年代中期。已經很高的債務規模限制了美國財政支出的增加。同時,各類社會保障和國防支出已經佔據了美國財政支出的大頭,現行的支出框架下無法滿足基建需求。除了預算問題,**在基建中更多表現出資少,監管多的特點;而基建的主體地方政府更多表現爲約束大,沒動力。據統計,美國基建維護經費約 1/5 由聯邦財政支付,約 4/5 由地方財政支付,各州負責內部基礎設施經費,聯邦負責州際設施的經費。

5、3月31日公佈的計劃只是拜登總統經濟復甦計劃的第一部分,着重解決道路橋樑重建、鄉村地區網絡寬帶拓寬等基礎建設改革問題。而將於四月份公佈的第二份法案,將涉及兒童保育措施、醫療保健補貼等問題。在這次公佈的第一部分中,投資被分爲四大部分,分別是1.振興製造業2.更新美國交通運輸系統3.提供乾淨飲用水及更新的電網和高速寬帶4.解決住房問題,翻新學校、醫院。其中交通設施、飲水電網寬帶、住房、學校、醫院均屬於基建投資。通過拜登方案的細則,在未來的八年**將累計支出2.3萬億美元,這其中與基建相關的幾項合計規模1.57億美元,每年約佔到GDP的0.89%。

6、目前聯邦和地方政府每年的固定資產投資的水平約爲6200億美元,如果把這1.57億萬億美元按照8年的時間平均分攤的話,可以摺合每年1960億美元左右的支出增量相當於當前內生增長路徑下每年增加25到30%。若按照年化複合增速(CAGR)計算,政府基建投資支出將從2014年之後平均每年4.82%的增速提升至10%。

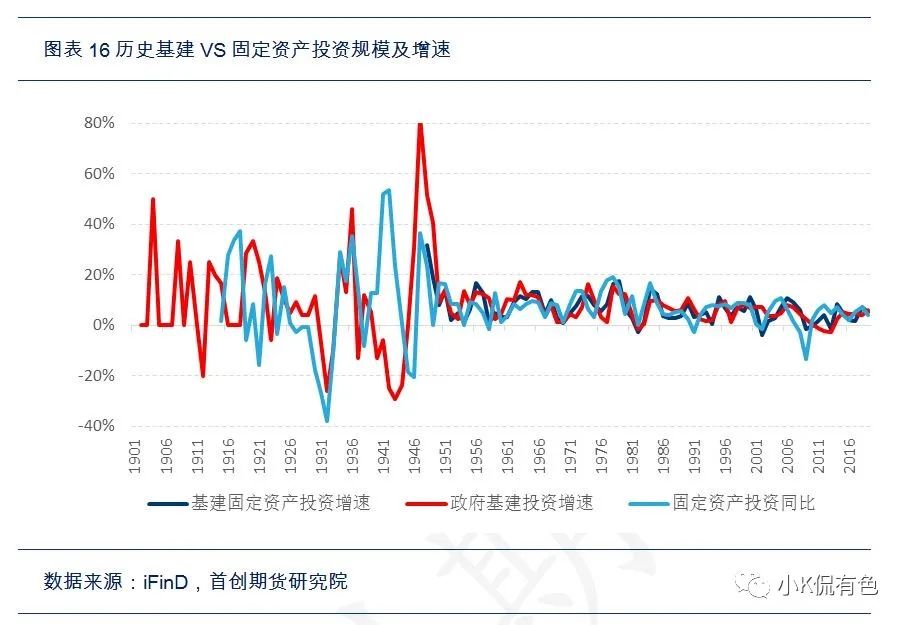

7、從歷史上來看美國基建與固定資產增速同步,佔比基本在20%上下波動,近些年穩定在18%附近。歷史上只有一段時間兩者的走勢是相背離的,這段時間與二戰重合,主要原因是由於二戰的爆發,國防支出大幅增加,基建由於二戰而暫停支出,導致兩者大幅背離。

其次,美國基建或者固定資產投資跟GDP同步,也就是一定程度上是正相關關係。70 年代以來,美國基建投資逐步與經濟增速呈現負相關性,主要原因是美國政府僅將基建投資作爲經濟走弱時期的短期刺激政策,而沒有將其作爲經濟增長的主要拉動力。特別是次貸危機以來,美國基建投資同比增速持續負增長,而美國經濟卻在近期強勢復甦。爲什麼美國基建投資規模持續下降,而經濟持續走強?第一缺錢;第二經濟轉型成功,不需要依賴基建。

在這一點中國、日本則不同,中國的基建逆週期調節的屬性相對比較突出,我們在日本九十年代房地產泡沫後時期也觀察到了同樣的現象。

8、如果要做大宗商品歷史對比,我們離不開房地產的討論,因爲基建只是消費其中的一部分。但是在討論房地產的問題時,遇到了遠比基建要複雜的事情。因爲房地產的歷史數據太短了,我們只能間接推算,大概估算出了規模。美國的房地產價格數據起始於60年代,銷售數據起始於80年代,支出起始於90年代。那麼我們怎麼得到30年代的房地產規模數據呢?我們利用了耶魯大學經濟學家Shiller的追蹤價格數據,追溯到1890年。

然後根據價格領先於新房銷售,新房銷售領先於建造支出的邏輯,可以通過數據擬合推算出30年代的房地產的大致規模數據,從而大致算出大宗消費的使用量。

9、經過前面的大幅鋪墊,終於來到了正文。美國地產週期仍處於上行期,利率在低位徘徊,美國居民槓桿率也處在歷史相對低位,爲美國的房地產週期創造了良好條件,我們有理由認爲美國的房地產未來8年有望實現高速增長。經過我們的模擬計算:

情形1、未來8年房地產的平均增速在20%(2020年的增速情形)附近,基建處於12%;

情形2、未來8年房地產的平均增速在10%(暴力去槓桿2010年以後平均增速在9%)附近,基建處於12%;

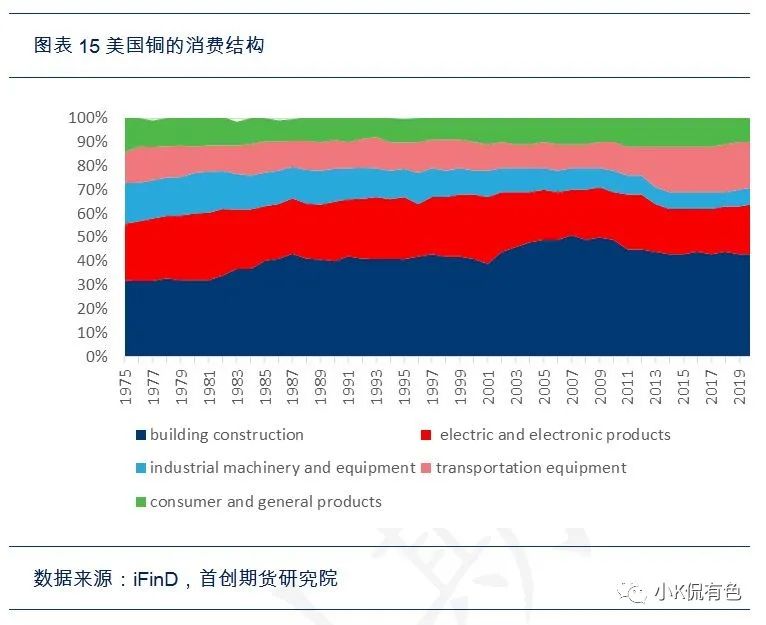

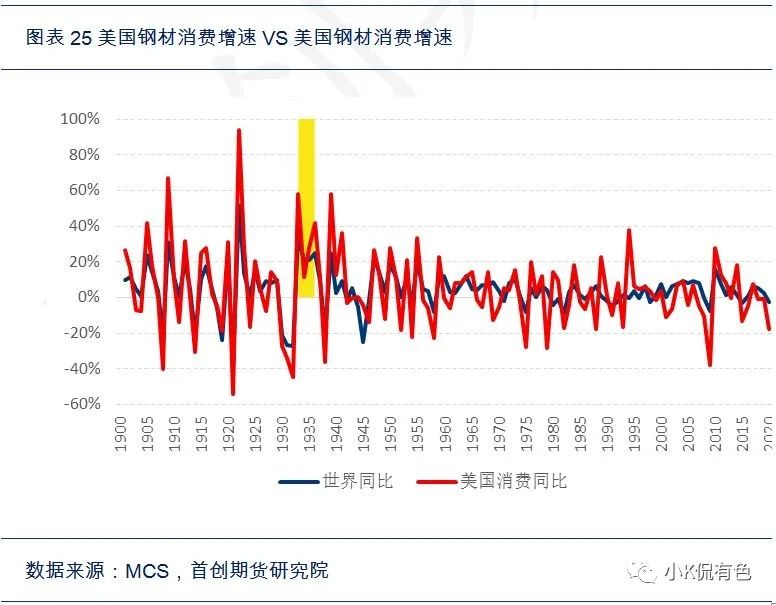

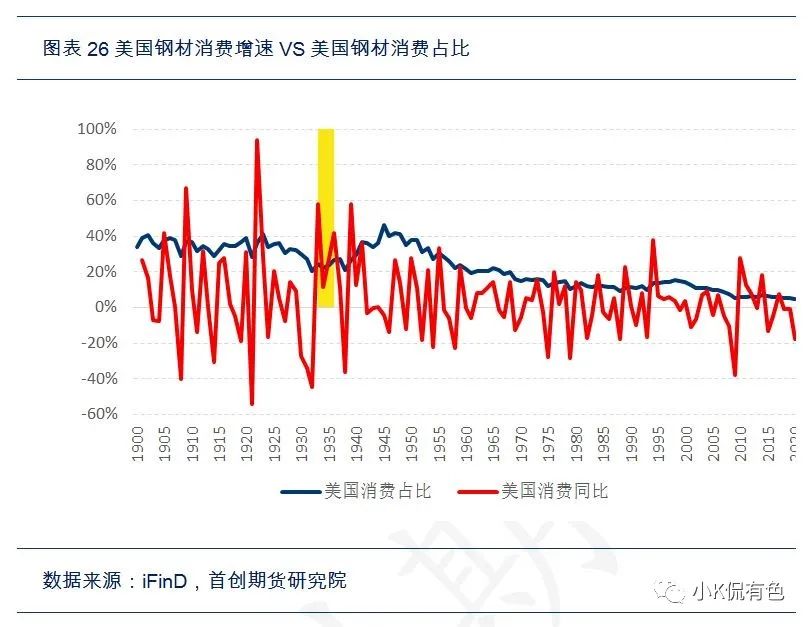

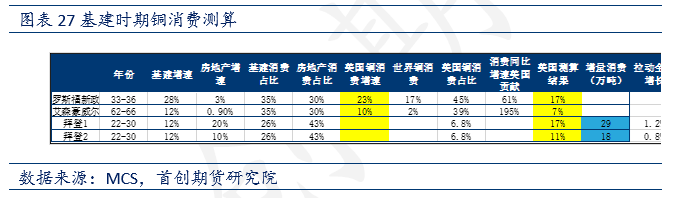

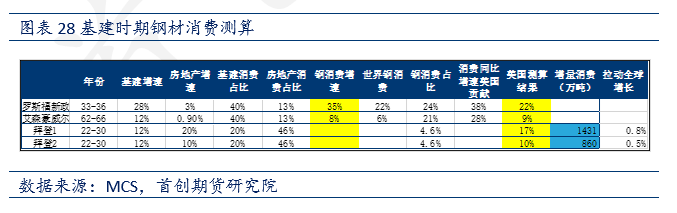

根據上述假設,我們模擬推算出平均每年消費增加29/18萬噸銅,同比增加17%/11%,帶動全球消費增加1.2%/0.8%; 同樣地,模擬推算出平均每年消費增加1431/860萬噸鋼材,同比增加17%/10%,帶動全球消費增加0.8%/0.5%。

10、其次我們根據海外諮詢公司估計,1萬億美元的支出可能需要每年增加600萬噸鋼鐵、11萬噸銅和14萬噸鋁。我們的估計前提是1.57萬億,也就是說按照這個口徑大概每年消費942萬噸鋼材和17萬噸銅。

從上面的對比研究可以看出,兩者的估計差別不大,具有一定的參考意義。從結果上來看,美國基建的拉動效應還是相當大的,不可忽略。

11、市場上不少人提出,消費應該看中國,離開中國市場去談大宗商品等於是空中樓閣,無緣之木。在這一點,我們不可否認,但是認爲中國市場未來5-8年大宗商品消費會出現斷崖式下跌的判斷我們也不認可。

我們的判斷依然是相對樂觀的,穩中有增是我們的基準假設。按照高善文博士等的測算預計未來中國經濟增速將回落至4.5%—5%之間,穩定到2030年左右,隨後經濟再經歷一輪減速,進而到2035年,中國經濟增速下滑至3%左右的水平。這個判斷對於大宗商品而言潛在的內涵是:未來大宗商品特別是工業品的消費增速是有一定保障的。

綜合上述分析情形,在傳統的需求分析框架之下,大宗商品是存在相當大的機會的。在這裏面我們還沒有考慮新興需求的高密度拉動效應——例如綠色需求,從目前的分析上來看,新興需求和傳統需求有望共振前行,各位市場參與人士請密切關注大宗商品趨勢性行情,風險與機遇共存。

美國基建的歷史

1929年秋天,股票市場的價格跌到了最低點,世界範圍的經濟蕭條隨之而來。美國的大蕭條耗盡了美國原本可用於歐洲投資的資本,在大蕭條最嚴重的時候,美國有24%的勞動力處於失業狀態。一半的銀行倒閉,自殺率以有史以來的最高速度增長,國民生產總值下降了近一半。當時的總統羅斯福通過國會推動了15項重大法案,被稱爲新政(New Deal),其中包括成立田納西河谷管理局(TVA),公共工程管理局(PWA)和平民保護團(CCC),這些法案的目的都是爲了吸引人們通過建立由**資助的基礎設施項目來恢復工作。

1935年,美國根據總統法令成立了公共事業振興署(WPA)。WPA的初衷是成爲一個就業計劃,旨在使數百萬人在蕭條後重返工作崗位,但是在羅斯福的支持下,WPA的範圍變得更大了。俄勒岡州的山林小屋酒店(Timberline Lodge),聖安東尼奧市的河濱步道(Riverwalk)和紐約的拉瓜迪亞機場(LaGuardia Airport)就是當時WPA的標誌性項目。WPA促進了美國二戰前後的基礎設施建設,在這個大建設時代,美國人迎來了摩天大樓熱潮,紐約市前82高的大樓中有16座都是在這一時期修建完成的,這其中就包括伍爾沃斯大樓、曼哈頓信託銀行大樓、克萊斯勒大廈和帝國大廈,它們在各自建成之時都成爲了世界最高樓,而其中帝國大廈則保持這一稱號長達40年。

受到基建投資影響下,美國不僅解決了大蕭條帶來的大量失業的困境,同時也在1934年完成了GDP 的由負轉正,達到 10.8%。

1933年~1945 年間,美國基建投資佔固定資產投資的比重超過20%以上,在很多年中甚至超過了25%。

美國當時的基建投資方向是公路街道建設和環保發展,作爲投入的回報,美國在二戰後建成了規模巨大的州際高速公路網絡、機場羣、水運網絡、大型港口設施。最爲人熟知的就是美國的公路設施,它讓美國被稱爲“車輪上的國家”,直到今天美國也保持着世界公路里程最長的紀錄,總里程數約爲650萬公里。

現在的美國基建

現在的美國擁有超過 22 萬公里的鐵路、656 萬公里的公路、1200 公里地鐵、1 萬餘個機場和 380 萬公里的輸油與輸氣管線,基礎設施整體和人均規模均居於全球主要國家前列。但是近年來,很多人頻頻吐槽美國基礎設施破舊落後,美國也確實多次發生由於基礎建設破舊、落後造成的損失和傷亡。在2021年2月的寒潮之中,美國德克薩斯州超過500萬戶家庭停電超過1天,雪上加霜的是,由於供水系統被嚴寒凍結,大約一半德州人口(1300萬)面臨供水問題,至少23人爲此喪命。德州大停電和斷水,也在全美持續引發了民衆對美國基建的討論,短時間內曝光大量的問題讓人們意識到美國的基礎設施水平已經落伍,這刷新了人們過去的固有認知。

總體上講,美國的基礎設施年久失修,接近使用壽命的期限,而且由於美國人口的增長而不堪重負。在世界經濟論壇(WEF)關於全球基礎設施質量評價中,美國僅位居全世界的第 10位。美國基礎設施存在的問題越來越明顯,2014年由於城市交通堵塞造成了駕駛員約69億小時的浪費,額外消耗了大約1600億美元的工資和燃料,每年約有24萬個水管處在檢修狀態,近1/5的國內航班被延誤。

美國土木工程師協會ASCE自1988年開始,每幾年都會對美國的基礎設施發佈評級報告,從“適合未來”的“異常好”A、“良好,現在堪用”B,到“分崩離析,不堪使用”的F,共分5個等級。ASCE在2017年發佈的最新報告稱,美國的基礎設施的平均評分爲D+。

美國基礎設施之所以老化失修的主要原因在於後期的資金投入不足,美國基建投資規模下降實際上也反映着財政支出規模不夠。80 年代以來美國政府的債務規模持續上升,2020 年債務佔 GDP 的比重達到 107.6%,接近大規模基建投資的上個世紀 40 年代中期。已經很高的債務規模限制了美國財政支出的增加。同時,各類社會保障和國防支出已經佔據了美國財政支出的大頭,現行的支出框架下無法滿足基建需求。

除了預算問題,**在基建中更多表現出資少,監管多的特點;而基建的主體地方政府更多表現爲約束大,沒動力。據統計,美國基建維護經費約 1/5 由聯邦財政支付,約 4/5 由地方財政支付,各州負責內部基礎設施經費,聯邦負責州際設施的經費。

而聯邦投入的不同基礎設施佔比也略有不同,高速公路佔比達28%,而水設施佔比僅4%。聯邦雖然僅支付小部分基礎設施費用,但傾向於用聯邦監管和標準覆蓋全部基建項目在撥款時有很多附帶要求和規定,增加了地方基建的難度。ASCE 預計,2020~2029 年,美國基礎設施建設投資面臨 2.59 萬億美元資金缺口。

美國過去的基建計劃VS拜登的就業計劃

上世紀以來,美國**主導了四輪大規模基建投資,投資力度最大的是羅斯福新政,公共工程類支出180億美元, 佔1933年GDP的31%;投資力度最小的是奧巴馬 ARRA 法案,基建類支出1200億美元,佔2009年GDP的0.8%;艾森豪威爾修建州際高速公路的耗資爲250億美元,佔1956年GDP 的5.6%,克林頓的信息高速公路計劃總投資額4000 億,佔1993年GDP的5.8%。這些基建計劃出臺的目的,無外乎有兩條,一是爲了刺激經濟,二是提高國內的基礎設施水平。

奧巴馬在 2009 年推出的 ARRA 法案主要內容爲免稅、紓困、軟實力提升及基建, 其中基建投資約 1125 億美元。ARRA計劃總規模 7870 億美元,通過10年逐步投放到經濟系統內。其中,佔比最大的部分爲減稅,減稅和稅收直接支出計劃規模共計約 2883 億美元,佔到了總計劃的 1/3。第二部分是針對於各級政府的紓困計劃,共計 900 億美元。第三部分,是勞動、健康和人權服務、教育及相關部門的預算內支出,共計 712億美元。第四部分,約 1125 億美元的交通、能源、公共事業的投入,主要是對能源與水資源方面的 507 億美元投入,以及對 618 億美元對於交通運輸、 公共住房等公共事業,在這些項目中,發起超過1.3萬個高速路項目,修復超6.72萬公里道路和2700 餘座橋樑。根據美國國會預算辦公室測算,ARRA 給美國增加 200 萬份全職工作,對經濟的拉動達 8400 億美元,同時加快了美國國內的電網現代化建設、能源基礎設施維護保養、能源儲備研究開發等進度。

2016年競選期間特朗普政府提出的重要承諾之一就是大興基建,通過擴大和重建公路、橋樑,改善電力、水利、寬帶設施,建立退伍軍人醫院等,促進經濟增長和創造就業機會。通過2018年美國政府官網公佈的資料顯示,特朗普基建計劃主要聚焦於傳統基建投資,並試圖解決資金缺口問題可惜由於特朗普的基建計劃在國會一直得不到資金支持,該計劃在特朗普任期中並未啓動。2020大選之前,特朗普再次拋出了1.5萬億美元基建的計劃,但是直到特朗普離任,該計劃也毫無進展。

本次拜登的美國就業計劃有別於特朗普的基建計劃,而是與2009年的ARRA法案更爲相似。特朗普的基建計劃針對的是老舊的基礎設施的翻新,而拜登的美國就業計劃(The American jobs plan)將與綠色減排等領域的長期投資相結合,旨在提高美國的長期競爭力,拜登將此計劃稱爲“更好地重建自己”,並且聲稱這將是“自第二次世界大戰以來最大的公共投資舉措”。疫情造成的影響和上世紀三十年代的大蕭條的影響相似,政府必須主導建設公共項目來刺激經濟增長,拉動公民就業。拜登政府公佈的投資計劃非常宏偉,他們設想在美國經濟走出疫情後,可以通過一系列長期投資來提高生產率,從而恢復美國在全球的競爭優勢。因此除了高速公路、橋樑、農村寬帶網絡、供水和污水管道等傳統意義上的基建項目外,解決氣候變化的基礎設施項目也被納入在內,例如電動汽車充電站、零排放巴士、零碳發電設施。拜登的計劃在黨內獲得了絕對的支持,並且在3月31日,白宮官網正式公佈了“美國就業計劃”,涉及總投資超2萬億美元,同時提出了一項“美國稅收計劃”,用以減少政府赤字。

美國就業計劃與稅收計劃

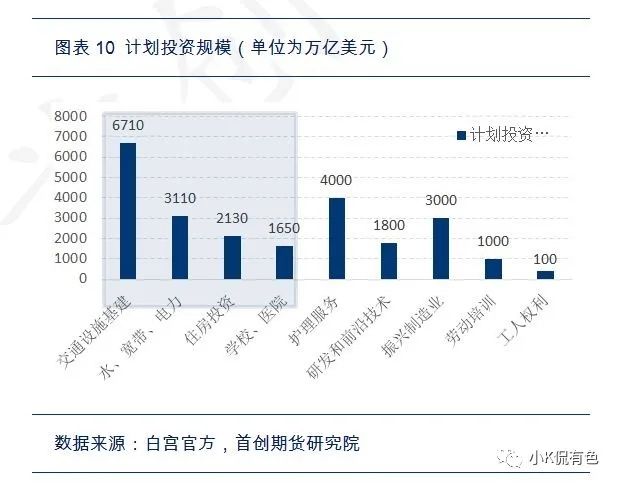

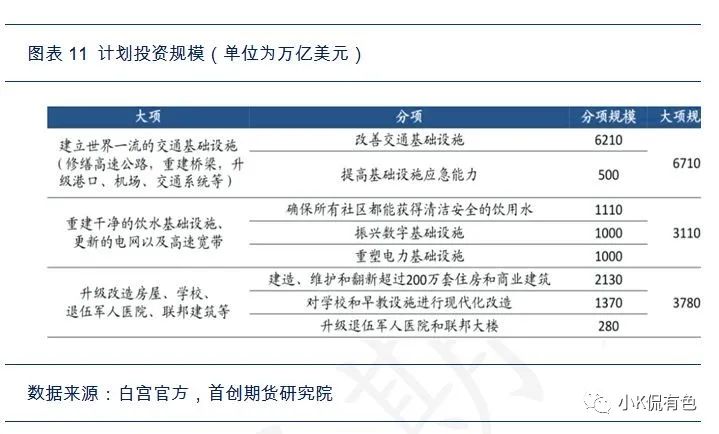

3月31日公佈的計劃只是拜登總統經濟復甦計劃的第一部分,着重解決道路橋樑重建、鄉村地區網絡寬帶拓寬等基礎建設改革問題。而將於四月份公佈的第二份法案,將涉及兒童保育措施、醫療保健補貼等問題。在這次公佈的第一部分中,投資被分爲四大部分,分別是1.振興製造業2.更新美國交通運輸系統3.提供乾淨飲用水及更新的電網和高速寬帶4.解決住房問題,翻新學校、醫院。

其中交通設施、飲水電網寬帶、住房、學校、醫院均屬於基建投資。

具體投資數額分別爲:更新美國交通運輸系統,6710億美元;提供乾淨飲用水、更新的電網和高速寬帶,共計3110億美元;解決住房問題,翻新學校、醫院,共計3780億美元。

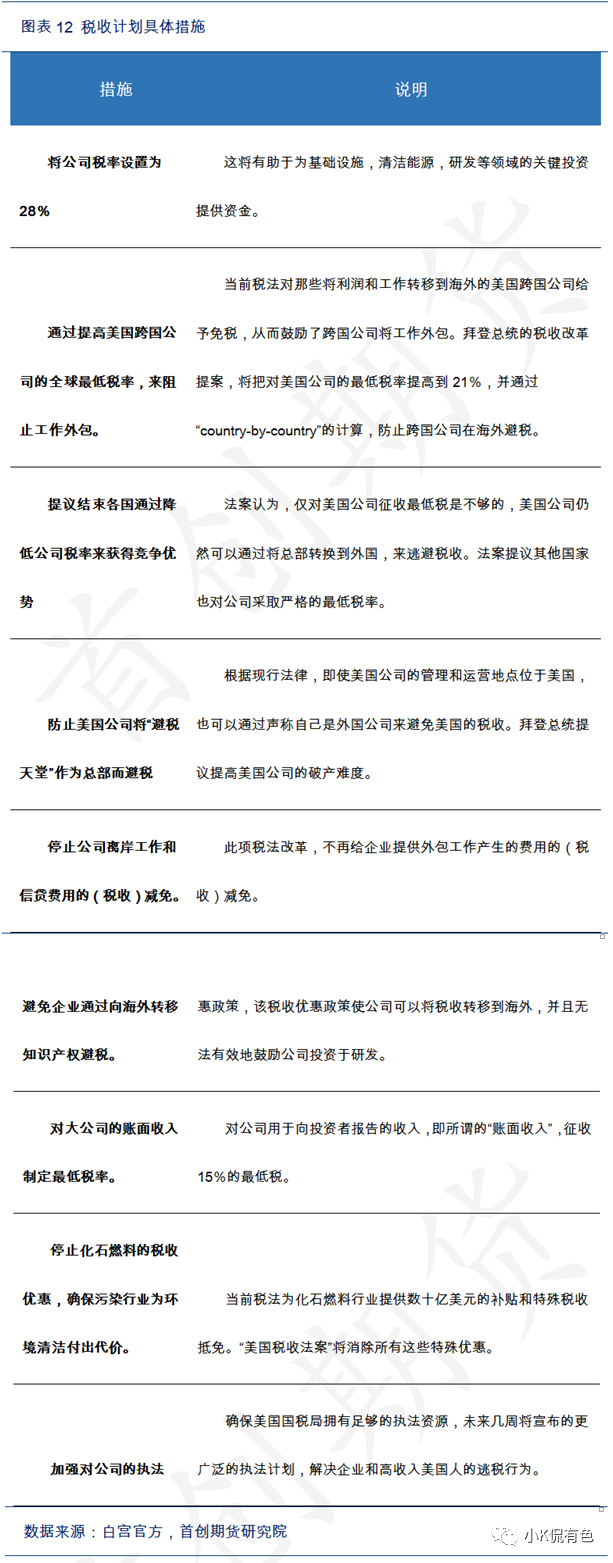

爲了籌措就業計劃的資金,白宮同時還發布了稅收計劃。主要內容是提高稅收籌措資金和提高跨國公司最低稅率使工作機會重返美國。具體包括:

預計通過該計劃將籌措超過2萬億美元,以此滿足美國就業計劃的預計開支並減少赤字。鑑於法案的激進規模與增稅幅度,拜登政府將會再次使用和解程序,本財年民主黨還有一次機會使用該程序。

通過拜登方案的細則,在未來的八年**將累計支出2.3萬億美元,這其中與基建相關的幾項合計規模1.57億美元,每年約佔到GDP的0.89%。

目前聯邦和地方政府每年的固定資產投資的水平約爲6200億美元,如果把這1.57億萬億美元按照8年的時間平均分攤的話,可以摺合每年1960億美元左右的支出增量相當於當前內生增長路徑下每年增加25到30%。若按照年化複合增速(CAGR)計算,政府基建投資支出將從2014年之後平均每年4.82%的增速提升至10%。

大宗商品VS基建歷史對比

1、美國基建

從歷史上來看美國基建與固定資產增速同步,佔比基本在20%上下波動,近些年穩定在18%附近。歷史上只有一段時間兩者的走勢是相背離的,這段時間與二戰重合,主要原因是由於二戰的爆發,國防支出大幅增加,基建由於二戰而暫停支出,導致兩者大幅背離。

其次,美國基建或者固定資產投資跟GDP同步,也就是一定程度上是正相關關係。70 年代以來,美國基建投資逐步與經濟增速呈現負相關性,主要原因是美國政府僅將基建投資作爲經濟走弱時期的短期刺激政策,而沒有將其作爲經濟增長的主要拉動力。特別是次貸危機以來,美國基建投資同比增速持續負增長,而美國經濟卻在近期強勢復甦。爲什麼美國基建投資規模持續下降,而經濟持續走強?第一缺錢;第二經濟轉型成功,不需要依賴基建。

關於這一點,中國、日本則不同。中國的基建逆週期調節的屬性相對比較突出,我們在日本九十年代房地產泡沫後的時期也觀察到了同樣的現象。

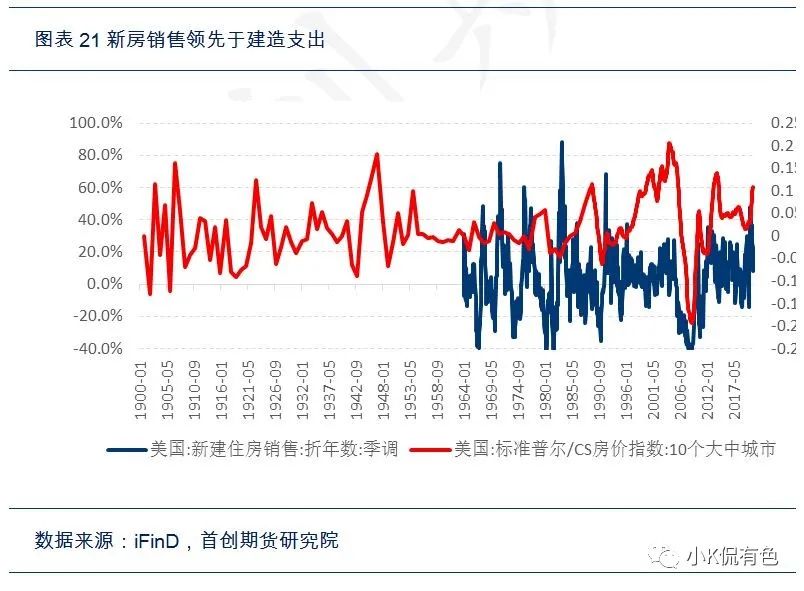

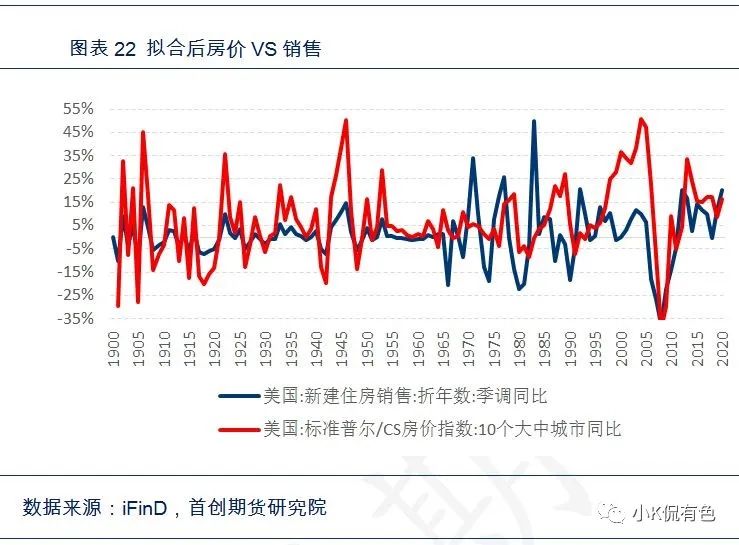

2、美國房地產

如果要做大宗商品歷史對比,我們離不開對房地產的討論,因爲畢竟基建只是消費其中的一部分。但是在討論房地產的問題時,遇到了遠比基建要複雜的事情。因爲房地產的歷史數據太短了,我們只能間接推算,大概估算出了規模。美國的房地產價格數據起始於60年代,銷售數據起始80年代,支出數據起始於90年代。那麼我們怎麼解決30年代的房地產規模數據呢?我們利用了耶魯大學經濟學家Shiller的追蹤價格數據,追溯到1890年。然後根據價格領先於新房銷售,新房銷售領先於建造支出的邏輯,可以通過數據擬合推算出30年代的房地產的大致規模數據,從而大致算出大宗商品的消費量。

美國大基建,商品大機會?

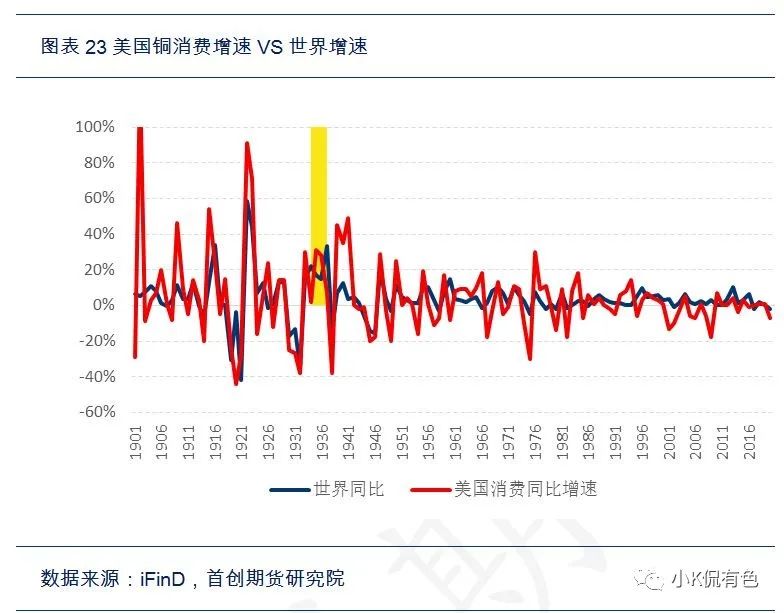

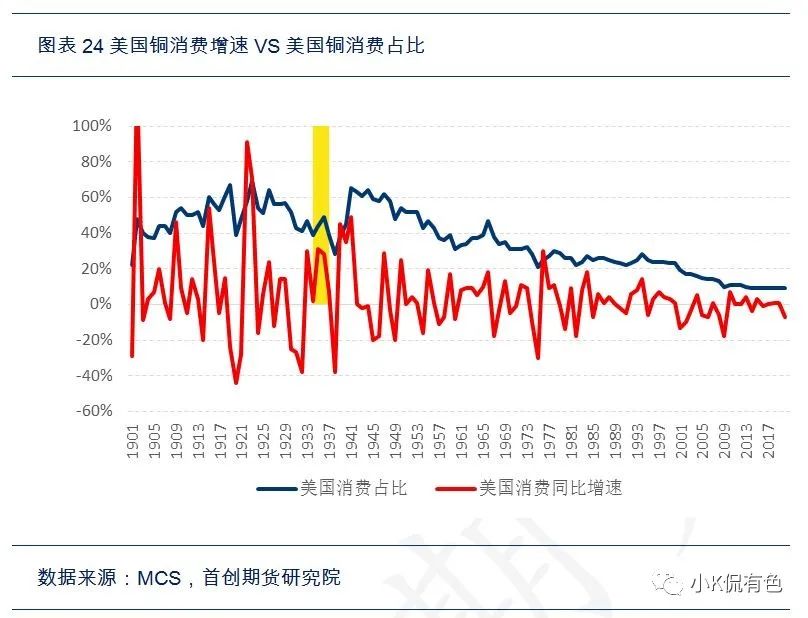

經過前面的大幅鋪墊,終於來到了正題。美國地產週期仍處於上行期,利率在低位徘徊,美國居民槓桿率也處在歷史相對低位,爲美國的房地產週期創造了良好條件,我們有理由認爲美國的房地產未來8年有望實現高速增長。經過我們的模擬計算:

情形1、未來8年房地產的平均增速在20%(2020年的增速情形)附近,基建處於12%;

情形2、未來8年房地產的平均增速在10%(暴力去槓桿2010年以後平均增速在9%)附近,基建處於12%;

根據上述假設,我們模擬推算出平均每年消費增加29/18萬噸銅,同比增加17%/11%,帶動全球消費增加1.2%/0.8%;同樣地,模擬推算出平均每年消費增加1431/860萬噸鋼材,同比增加17%/10%,帶動全球消費增加0.8%/0.5%。

其次我們根據海外諮詢公司估計,1萬億美元的支出可能需要每年增加600萬噸鋼鐵、11萬噸銅和14萬噸鋁。我們的估計前提是1.57萬億,也就是說按照這個口徑大概每年消費942萬噸鋼材和17萬噸銅。

從上面的對比研究可以看出,兩者的估計差別不大,具有一定的參考意義。從結果上來看,美國基建的拉動效應還是相當大的,不可忽略。

其次市場上不少人提出,消費應該看中國,離開中國市場去談大宗商品等於是空中樓閣,無緣之木。在這一點,我們不可否認,但是認爲中國市場未來5-8年大宗商品消費會出現斷崖式下跌的判斷我們也不認可。

我們的判斷依然是相對樂觀的,穩中有增是我們的基準假設。按照高善文博士等的測算預計未來中國經濟增速將回落至4.5%—5%之間,穩定到2030年左右,隨後經濟再經歷一輪減速,進而到2035年,中國經濟增速下滑至3%左右的水平。這個判斷對於大宗商品而言的潛在內涵是:未來中國大宗商品特別是工業品的消費增速是有一定保障的。

綜合上述分析情形,在傳統的需求分析框架之下,大宗商品是存在相當大的機會的。在這裏面我們還沒有考慮新興需求的高密度拉動效應例如綠色需求——從目前的分析上來看,新興需求和傳統需求有望共振前行,各位市場參與人士請密切關注大宗商品趨勢性行情,風險與機遇共存。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

- 田青·2021-04-21彭大将军LikeReport