回顧與2023年投資展望

各位投資者,讀者朋友們,

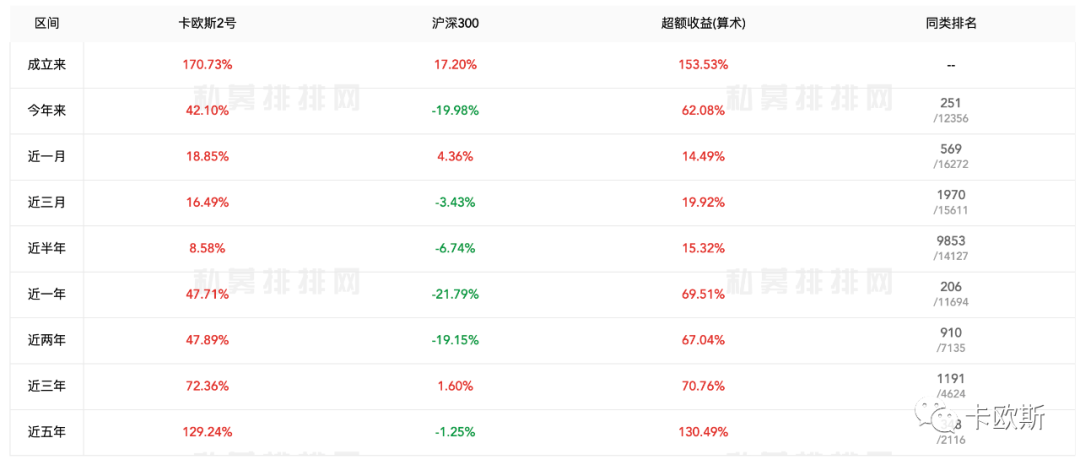

充滿挑戰的2022年馬上過去了,過去的一年你們還好嗎?總體而言,我對今年的回報感到滿意。這是最近5年來,我相對回報最好的一年。但我更想與各位彙報,我從今年的市場裏,讀到了什麼新趨勢。

其實,我一直沒變,市場的邏輯變了,變得適合我的風格了:永遠優先考慮風險,把風險考慮得再多一點,更遠一點。

今年上半年不虧,下半年隨市場反彈,今年還算好做。之所以感覺難做,因爲市場的邏輯在過去的15年裏,只有今年才真正把低風險,作爲一個定價因子加以考慮。2022年以前,誰會覺得中國移動,中國聯通值得持有收息?誰會覺得,主動放慢節奏的萬科應該獲得地產溢價?市場的青睞所謂《閃電式擴張》,不但要增長,還得快如閃電,慢了都會死。從臉書開始,滴滴,美團,蜂巢櫃,共享自行車、充電寶。市場不斷在重複和強化一種邏輯:先用融資來的錢飛速擴張,先把地圈下來,別的以後再說。2022年,地產的高負債,高週轉模式被打殘了,走同樣模式的各種買菜基本破產了,在海外虛擬幣暴跌,元宇宙,web3,交易所損失慘重。現在就看,每輛車能虧出去幾十萬的造車新勢力們什麼時候被證僞了。

我認爲,我們站在一個資本市場邏輯發生週期性、顛覆性轉折的時間點。還是與過去的5年一樣,我們主要討論潛在的風險。

大勢一:長期通貨膨脹和長期的高利率環境,

法律賦予了美聯儲兩項職責,促進充分就業與控制通貨膨脹。自從1987年格林斯潘執掌美聯儲大權以來,美聯儲很少需要控制通脹,因爲通脹從未真的起來。

過去的35年,持續的低通脹,不太嚴謹地說,建立在三根支柱上:來自墨西哥、菲律賓、東歐的移民壓低了服務勞動力成本;來自中國的廉價商品;來自俄羅斯和中東的廉價能源。歸根到底,低通脹建立在全球化的基礎上。

這三根支柱,因爲中美衝突、俄烏衝突,美國民粹、新冠大流行等因素同時動搖了。限於篇幅,我們無法仔細拆解,各種因素對通脹的具體影響。下面我帶大家回顧一下這35年來的總供求變化。

1987到2020年期間,發生的對未來100年的歷史金程產生深遠影響的地緣事件有哪些?我認爲是,蘇聯解體,發達國家和新興國家關係變化。

蘇聯陣營瓦解對通脹的貢獻,表面上看是爲美元體系提供了俄羅斯這個超級資源出口國,釋放了蘇聯和東歐的大量高素質勞動力參與全球化市場。更深層看,美國壟斷了商品價值的解釋權。蘇聯解體以後,全世界長期只有十億中產和極少數富人是消費者,剩下的幾十億人忙於爭奪另外5億個僞中產的名額。當美元體系開始向一些地區注入資本,當地人開始賣力爲美元體系勞動,產生源源不斷的資源品或者工業品,供那十億中產和富人消費。勞動力和資源供給國自己消費的很少,但是他們在名義上是中產,體現在他們的房子漲價了。

以中國爲例,在四個一線城市,家庭年收入達到30-50萬,一般被認爲是中產階層。近五年,同樣的收入租房住的家庭算中產,而買房的,就是僞中產。買房的家庭可支配收入的一半甚至更多需要用來支付房貸,就算房價穩步上升對於多數剛需自住的中產來說也只是不能變現的財富幻覺,更不要說從21年到現在,大量二手房已經把這5年高位購房者的首付都虧掉了。理解了中國有那麼空有資產,沒有消費的僞中產階級,就知道當中國要推進共同富裕,提高內需消費,3億僞中產要變成中產,餘下的10億人也要追求美好生活,大宗商品的供應根本不夠分。這既是東西方衝突的根本原因,也不可調和。

在美國主導的單極世界裏,新興國家勤勞一輩子,賺點外匯,節衣縮食買房、炒房,炒股。外資一撤走,房價,股價一跌,中產變無產、甚至負翁。他們青春已經不再,卻幾乎沒有痛快消費過,養老也沒有足夠積蓄。這就是資產泡沫破滅後很多,東南亞,拉美,甚至日本、韓國僞中產的經歷。

東方大國在2016年以前,都主要是美元體系的乖學生。想想2015年,棚改貨幣化,漲價去庫存;海航、復星、SOHO、萬達、恆大連續海外併購,李嘉誠跑了。

2016年一夜之間,情況急轉直下。一系列眼花繚亂的操作,“一帶一路倡議”、“房住不炒”,“嚴控內保外貸”,“扶貧攻堅,共同富裕”。這意味着,中國作爲美元體系最大的商品工廠,突然要打算要自己消費產品了,不但如此,還要跑到一帶一路的資源國,去和美元體系爭奪資源和產品市場。再然後,17年中印邊界不太平了,18年貿易戰、孟晚舟事件、科技戰。看似無關的種種事,實際邏輯上環環相扣。

2020年到2022年末,再過100年後回顧,可能會覺得這三年是大轉折的年代,突如其來的疫情,讓美國體系的計劃完全打亂。

按照18年貿易戰、金融戰、科技戰的脈絡。美國可能會搞很多事情,製造內部和外部的混亂。但歸根到底,它要降低中國商品的需求。讓中國房地產硬着陸,把一批僞中產變成負翁,可以大幅降低國內的需求。給中國商品加關稅,加息,可以降低美國消費者對中國商品的需求。內需外需如果同時消失幾年,中國製造就失去了生存土壤,不論製造業轉移到印度,還是迴流美國本土,中國都會幾十年奮鬥成爲一場空。只要內需、外需不同時消失,製造業就不會嚴重流失,製造業還在,中國不會敗。

新冠給中國帶來了三年的巨大外部需求,外部需求旺盛,就能乘機調控房產。在2020年8月23日提出三道紅線,21年1月1日正式執行,同年4月經濟工作會議提““用好穩增長壓力較小的窗口期”。這一調整,就是兩年,利用外需旺盛,房地產上漲預期被扭轉。不良資產開始出清,居民的存款再度增加,負債率穩步下降。2022年10月出口同比負增長8%,遠遜預期,12月上面印發提振內需綱要。外需向下拐頭,房地產調控告一段落,現在要擴大內需了。房地產有短期反彈機會,但從長遠來看,房地產的調控還要繼續推向深入,直到房地產稅完全落地。

這三年,國際上除了新冠,俄烏戰爭也是歷史轉折性事件。俄羅斯遠沒有勝利,但是它對蘇聯解體之後的國際秩序發出了不滿的怒吼。更重要的是,美西方和俄羅斯打僵住了,在制裁手段用盡,連貓與柴可夫斯基都不放過之後,打僵住了。你可以說,俄羅斯暴露了實力不足,但美西方和它打僵住了,豈不是更意味深長。

那邊打僵住之後,世界上出現了很多原來不可思議的現象,伊朗加入上合組織了,沙特到中國來採購成套軍事裝備了,越南徹底站隊中國了。中國和中國製造的外需破局,或許就蘊含在這些新市場中,這個我們後面還會再說。

中俄是無上限合作伙伴,一個是最大工廠,一個是最大的資源供應國,背靠背尋求改變過往的分配秩序。對美國來說,商品通脹的長期化已經不可避免。更何況美國自己還因爲移民政策和新冠後遺症損失了數百萬勞動人口,嚴重擡高了服務業成本。

那麼我們小結一下,2023年市場的頭號風險是,美聯儲的鷹派立場可能遠超市場的預期,因爲通脹是結構化的,長期化的,是因爲支持美元體系低通脹的三大支柱:廉價移民、中國低價商品、俄羅斯和第三世界廉價資源全部動搖導致的。而不是僅僅是新冠多印了一點錢,或是蘇伊士運河臨時中斷。長期的高通脹,高利率會嚴重損害高估值成長股,損害依賴高負債,高融資的燒錢企業,利好現金流穩定的收息股。

大勢二:安全壓倒效率,全球化全面退潮。

咱就是說,現在市場只是覺得,互聯網人口到頂,房地產人口到頂,找不到增長點了,應該找新的增長的賽道。有沒有一種可能,過去幾十年,閃電式增長的底層邏輯變了呢?

國家不是莫名其妙提出“卡脖子”的問題,這屬實是痛的領悟。芯片可以武器化,用來打擊華爲。原油、天然氣可以武器化用來打擊歐盟。美元和Swift也可以武器化用來打擊俄羅斯,伊朗的霍爾木茲海峽,土耳其的博斯普魯斯海峽常常受到通航威脅,對日本來說,臺灣海峽是經濟命脈,卻很不安全,對中國來說,馬六甲也是一樣。全球化分工,在這種什麼都能武器化的環境裏被弄得稀碎。對供應安全的需求變得和效率一樣重要,甚至更重要。

臺積電在美國設廠,建設最先進製程,遠離上游日韓供應鏈,也遠離下游中國產業鏈,缺少必要的人才儲備,連建材成本都比亞太貴3倍。除了安全考慮,沒有別的解釋。

同樣在中國發生的很多事情,也不再是效率優先的邏輯。光伏行業長期補貼,引出了無數的騙補企業,多輪泡沫。基本上我們所知的所有戰略性行業都存在低效率問題:顯示面板,芯片,電動車,國產航發,核電哪個行業沒有幾個大雷,不打幾隻大老虎?

某種意義上,經濟學家的批評是對的,這些產業補貼政策在全球化的背景下確實沒有經濟性。

但是對於中國這種缺油少氣,國土廣大但人口分佈不均的國家來說,花代價建立以煤炭做兜底,風光水核爲主要發展方向的能源體系。會比歐洲那種建立在中東俄羅斯廉價化石能源基礎上的製造業更扛風險。在上述新能源的基礎上,我國再構建高鐵,地鐵,電動大巴和電動出租車的電力公交體系,就比飛機和燃油車的化石燃料交通體系更安全。

從全世界來看,不安全感、不確定性驅動的決策越來越多,中國金融去槓桿是安全需要,美國再製造是安全需要,歐洲能源轉型也是安全需要。

瑞信的分析師Zoltan認爲,出於日益不確定性的擔憂,主要國家會(1)加強武備,以維護秩序(2)加強商品流通和市場備份,繞過關鍵海峽和市場。(3)加大商品投資,強化戰略儲備 (4)加速能源轉型,減輕化石能源依賴。

這份帶有政策建議性質的報告,完全是把中國過去10年的準備做教材了。甚至都能讀出作者在行文時的沮喪和焦急。

平心而論,中國的家底不能和美國比,新冠3年既要防疫,又要調控房地產,還不願意印鈔透支未來。總體經濟相對於日本、歐洲表現真的還不錯。我在前言中說,2022年是投資邏輯顛覆的一年,安全、穩健的企業,開始享受估值溢價。但是相對說,中國作爲世界經濟運行安全的教材級別國家,整體的估值起碼沒有溢價。

2023年怎麼投資?

我們用了很多篇幅,介紹時代大勢。大趨勢並不總是向前,也會偶爾停滯,甚至回潮。我們要控制槓桿,控制風險。總體上,要順應大勢,避免火中取栗。如果情況與預期不一致,要止損。

我先羅列要投資和不要投資如下:

- 投資於通貨膨脹,特別是大宗商品超級週期。

- 投資於中國等新興國家中產的消費升級。

- 投資於發達國家的安全準備

- 避免投資於大宗商品價格敏感,利率敏感的行業。

- 避免投資於擠壓新興國家消費的行業

- 避免投資於深度依賴全球化的國家和企業。

大宗商品週期,我認爲是預期差最大的機會,西方主流經濟學家,甚至中國經濟學家都沒有深刻意識到,一個新時代正在萌發。大宗商品長期投資不足,供應受限,這已經是行業共識。預期差在總需求的分析,大家還是基於全世界生產供美西方十億人消費的舊秩序,舊框架,那麼當美元持續加息,壓抑美西方消費和投機,大宗商品的需求往往比供給下降更快,所以大宗商品沒有機會了。

我認爲世界盃像是隱喻。今年世界盃不光有壕無人性的場館,奢華的開閉幕儀式。它對外表達了中東國家經濟轉型的雄心。必須轉型的種子,10年前就已經種下,2012年阿拉伯之春席捲中東,國內稱之爲顏色革命,更底層的邏輯還是經濟問題,比如暴動國家埃及,1975年人口0.39億,到了1.04億,也門人口678萬到3049萬,敘利亞750萬到2100萬。本身阿拉伯地區就是大片不毛之地配上一點點綠洲地帶,除了能源全靠進口,本來根本養不活那麼多人口,產業結構又十分單一,大批年輕人沒有就業,很容易造成社會動盪。

海灣國家是美國盟友,家底也更厚實,人均石油資源更豐富,因此還沒有出現社會動盪。但別的阿拉伯國家的問題,海灣國家都有,不轉型出大事也是遲早的事情。沙特從70年代開始到現在,經濟結構沒變,國家性質沒變,但是人口從600多萬人增長到3500萬。科威特從80萬增長到430萬(均不含外勞)。新增的人口,不是給口飯就行,他們都需要就業,海灣國家往往將本國人都聘爲公務員,養一個公務員成本有多高,中國人都懂。80年代,爲了支援阿富汗戰爭、協助美國鬥蘇聯,沙特可以帶頭把油價壓到10美元,現在低於80美元沙特的國家財政就會破產,別的國家運營成本更高。雖然開採成本仍然很低,但是架不住吃皇糧的八旗子弟太多了。

石油是大宗商品的大哥大,去看別的大宗商品國家,糧食出口大國巴西、印度有飢餓問題,煤炭、鎳資源大國印尼缺電,銅、鈷資源大國剛果。。。

實際上,只要美國主導的秩序出現鬆動,資源分配繞開美元體系,就像是這次世界盃這樣,中國給卡塔爾造場館,造光伏,造5G,卡塔爾拿天然氣長期合同做交換,不讓歐美賺剪刀差。這種模式搞多了,量大了。大宗商品的價格,從日元、歐元、美元的角度,只是超級週期的起點。

沿着通貨膨脹的路,我們來看看中國形成的巨量固定資產。建設一條高鐵需要什麼?材料方面需要鐵礦石、石灰石、煤炭、石油、多種有色金屬,運輸需要汽柴油、電力,組裝列車需要產業工人,科學家,鐵路基建需要工程師。以上這些,全都在我們聊低通脹三根支柱的時候說到了。往前看,在美國主導秩序之下,全世界勞動力便宜,商品便宜,能源便宜。歐美人都利用這些享受了幾十年。中國把鐵礦石進口了,煤炭挖出來,勞動力組織起來,搞了世界上最大規模的基建網絡,相當於構建了一個巨大的大宗商品綜合戰略庫存。因此,長期看,中國的基礎設施資產價值都會按照新的能源,商品和勞動力成本重新估值。

這些基礎設施價值重估,實際上意味着中國的國有總資產價值被重估,負債率下降。國家會更有餘力給居民提供更好的福利,更低的稅收。這就引出我們第二個投資主題,內需消費。大家注意沒有,今年總體消費非常低迷,但是總體非常差的情況下,不少中國企業過得還不錯。比如說,比亞迪新能源汽車大幅增長,廣汽的自主品牌大幅增長。電視行業裏,海信,TCL的高端mini LED電視都有較大增長,市佔率顯著擴大。日用消費品裏,FILA、始祖鳥、中國李寧已經成爲了年輕人的新寵,耐克、阿迪被認爲是老土。只要不炒高房價,讓富豪向國外持續轉移資產。中國產品,中國人自己消費,剩餘的產能與俄羅斯換天然氣,與沙特換石油,與阿根廷換梅西,是換牛肉😁。這條去美元的路線已經日漸清晰,只待美國把臺積電掏空,詐騙黨把臺北故宮的文物再偷走,隨後低成本和平統一彎彎,一帶一路的新畫卷就能完全展開。

再來看看美股,美國企業肯定是全球化最大的受益者。很多商品,僅僅是因爲made in US,就享受了產品溢價。比如星巴克、nike、可口可樂、漫威電影,肯德基,萬豪酒店實際上賣的是美式價值觀,是強國人設。全球化退潮,美帝國收縮,對它們肯定是一種打擊。這種我們要長期迴避。

美國企業中還有一些,長期以來舉債回購公司的股票,用來推高股價圖利管理層。這種遊戲,玩到今天這個持續高利率、高成本的環境當中已經無法持續,這種我們也要長期迴避。比如說咱們點名,百盛餐飲、美國航空、波音、星巴克。甚至蘋果,家得寶這種藍籌股都可能會受到負債成本提升的拖累。

那麼美股的機會在哪?美國畢竟是100年的工業強國,拿得出手的硬菜還不少,比如說石油資源企業,西方石油、披薩切特、馬拉松,又如石油開採技術服務企業,斯倫貝謝、貝克休斯。工程機械巨頭卡特彼勒,農機巨頭約翰迪爾,化工材料企業3M,杜邦,霍尼韋爾。

再就是美國的先進製造業迴流,我們思考美國如何籌集先進製造迴流需要的巨量資本呢?想想中國的創業板,科創板的好辦法。搞一波牛市起來,發一批高價新股和定增,讓全世界股民出錢。所以,雖然臺積電去美國設廠,明顯成本高,效率低,但是巴菲特還是買臺積電了。只能說巴菲特還是老辣,他是懂資本市場的。

最後,還是要以風險提醒作爲結尾,短期房地產可能會鬆一鬆,但是長期看,房地產要恢復消費品屬性,那麼一種生活必需品價格過高,必定會擠壓到別的消費,房地產還會長期作爲支柱產業,但是它暴利的時代,永遠結束了。教育也是一樣,教育有兩種目的,育人和選人。前者是高尚的事業,後者則是必要的惡。選人的教育是一種沒有上限的軍備競賽,誰都想把孩子送進清華北大,這裏投入太多,並不能提高人的素質,還會擠壓到別的消費,甚至育人的=教育本身,因此它的長期前景也不樂觀。我們要把時間更多投入到符合偉大復興需要的行業裏去,投入到人民美好生活的嚮往中去。

降低預期,控制好利率風險,通脹風險,監管風險,泡沫風險,注意好這些,應該賺一點錢,也不那麼難。

最後,祝我們2023年好運。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

所有问题,归根结底都是经济问题;所有解决办法,都是为了应对经济问题;所有投资原则,都是以应对经济问题的政策为背景。

这篇文章不错,转发给大家看看

[财迷]