“不一樣的中國故事”之五:高質量發展的市場紅利

【編者按】FT中文網近期推出“不一樣的中國故事”系列研究,該系列迴應全球投資者對中國經濟長期發展和投資價值的核心關切,圍繞中國潛在經濟增速、消費崛起、中國式現代化、數字經濟發展等核心問題,講述和以往不一樣的投資邏輯。中國經濟高質量發展正創造一系列的新機會,讀懂不一樣的中國故事,才能更高的把握先機、順勢而爲。本文是該系列第五篇。

程實、王宇哲、紀春華:展望未來,中國經濟高質量發展有望創造全球指數“β”收益之外的“α”收益機會,給全球投資者帶來趨勢性的市場紅利。

文 | 程實、王宇哲、紀春華

股市是經濟的晴雨表,這一大道至簡的精準詮釋其實包含兩個維度,其一,股市並不是經濟增速的晴雨表;其二,股市確實是經濟增質的晴雨表。歷史經驗表明,大型開放經濟體即便處在經濟增速下行期,只要經濟增長質量不斷提升,股市回報率就不僅可以跑贏經濟高增長時期,也很可能大幅超過經濟增速。從微觀機理看,高質量發展伴隨着科技創新、資源配置優化和全要素生產率提振,這將持續增加單位資本投入水平下的邊際產出,進而吸引資本的長期聚集和持續流入,推升估值中樞。

展望未來,中國經濟高質量發展有望創造全球指數“β(貝塔)”收益之外的“α(阿爾法)”收益機會,給全球投資者帶來趨勢性的市場紅利。一方面,中國資本市場的發展有望隨着經濟增長模式的轉變更加依賴於單位資產價值的提升,而非單純資產規模的擴大,這將改善潛在回報的穩定性和持續性;另一方面,資本市場對於新經濟行業的資源配置有着領先於實體經濟轉型的風向標涵義,也意味着其與產業結構升級之間有望形成良性互動。隨着中國資本市場改革的進一步深化,互聯互通機制的持續建設和完善,統一大市場的規模效應還將帶來波動率的下降趨勢。

➤ 大國經濟與金融發展的歷史經驗表明,高質量發展帶來資本市場更高的潛在回報。

中國A股市場誕生於經濟高速增長的上世紀90年代初期,從相對回報看,過去三十年來整體表現未能跑贏全球。若以MSCI大中型股票全收益指數作爲衡量全球主流可投標的國別基準,中國指數的歷史年化回報率約爲0.9%,低於全球指數7.4個百分點,落後美國指數9.3個百分點。

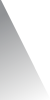

較之中國經濟長期增長的速度和穩定性,股市直觀意義上的絕對回報也不突出。例如,以十年爲考察期,上證指數在1990年代獲得了30.4%的年化收益率,高於同期平均10.0%的GDP增速,但主要源於市場創立階段的短期超額回報,若以MSCI中國大中型股票全收益指數衡量,1993-2000年期間年化回報率僅爲-12.9%。在中國GDP保持高速增長的2000年代(10.4%)和中高速增長的2010年代(7.7%),MSCI中國大中型股票全收益指數年均增速分別爲9.6%及5.6%,也遜於經濟表現(詳見附圖)。

中國經濟進入高質量發展階段

股市潛在回報存在上升空間

數據來源: 萬得資訊、工銀國際;注:1900-20年代美股以道指爲代表

經濟高速增長不一定帶來股市的高回報,這在全球歷史上有類似經驗,其主要原因在於經濟體不同階段的發展方式與資本市場的互動模式有所差別。

梳理美股歷史表現可以看出,在資本市場建立初期,美國經歷了快速的工業化,兩次世界大戰中海外需求的擴張以及戰後對歐洲的投資重建,也使美國靠對外發力成爲世界頭號經濟大國。但在1896年至1928年間,道指的年化漲幅僅有6.5%;在二戰及戰後(1940-60年代),美國經濟再次迎來高增長(GDP平均增速達到約5%),該階段道指的年化漲幅也僅有5.7%,標普500全收益指數的年化漲幅爲12.0%。美股在20世紀上半葉的相對緩慢上漲不僅與美國經濟同期快速擴張並不匹配,也與後期的快速上漲形成反差。

1970年代開始,作爲全球第一大經濟體,隨着體量的擴大,美國經濟增速實際已經下降了一個臺階(至約3%)。但隨着兩次石油危機以及佈雷頓森林體系瓦解,美元全球霸主地位形成,美國經濟從高速增長進入依賴於其科技-金融領先地位的高質量發展階段。從這一階段開始,美股漲幅明顯超越以往,標普500全收益指數在1980-90年代的年化漲幅達到17.9%。2008年後,美國GDP增速已經下降至1-2%的水平,但股市回報卻超過經濟高速增長時期。2009年至2022年,標普500全收益指數的年化漲幅達到了13.1%。由美股百年曆史表現的經驗可見,在經濟進入高質量發展階段,雖然增速下降,但股市回報卻能創下新高,也大幅跑贏經濟增速。

➤ 隨着中國資本市場結構優化,其與產業結構升級之間有望形成良性互動。

建國初期,中國經濟結構重心就開始從第一產業向第二產業轉型,在改革開放後又積極發展第三產業。截至2022年,第三產業比重已升至52.8%,其佔比提高也令經濟出現了結構性的減速效應,長期增長更加有賴於全要素生產率的有效提升。從高速增長進入高質量發展階段的中國與其他經濟體既遵循共同規律,也有不同的初始條件和稟賦,二十大提出的中國式現代化,就是要將產業結構升級、全要素生產率提升、統一大市場建立等目標統一起來,奠定高質量發展的基礎。

過去三十年,投資是中國經濟增長的關鍵引擎,而中國資本市場也從無到有,並經歷了從初創到位居全球前列的高速成長期,體現出改革開放後直接融資發展與經濟增長的天然聯繫。2023年,政府工作報告將加快建設現代化產業體系作爲重點工作之一。可以預見,未來中國資本市場的成長,也將更加依賴於單位資產價值的提升,而不僅僅是資產規模的擴大。與傳統生產要素固有的邊際產出和規模報酬遞減特徵不同,通過科技創新提高全要素生產率,有望持續增加單位資本投入水平下的邊際產出,也極大改善資本市場的潛在回報,形成投融資之間的正反饋。

聚焦質量,而非體量的資本市場形態,將更好地起到優化資源配置的作用。如果科技創新所驅動的行業能夠帶來明顯更高的產出效率,那麼也將受到資金的持續青睞。從美股的經驗看,在1990年以前,美國經濟基本處於資本、資源等舊經濟行業主導的階段。但受益於90年代以互聯網爲代表的新一輪科技浪潮,標普500成分股出現了顯著的結構性變化。1990年,標普500中工業(13.6%),能源(13.4%)等週期性行業佔比仍然較高,而信息技術和醫療保健業的佔比僅爲6.3%和10.4%。隨着互聯網的快速發展,1999年信息技術業一躍成爲標普500市值最大行業,佔比達29.2%,而代表美國舊經濟的能源、原材料、工業佔比僅分別爲5.6%、3.0%、9.9%。2022年,標普500市值佔比最高的行業仍然爲信息技術(25.7%),醫療保健則佔據了第二位(13.3%),而舊經濟行業佔比進一步萎縮,能源、原材料、工業合計僅不到15%。

2008年金融危機之前,通過積極參與全球分工和推動城市化進程,中國逐步建立起相對完整的工業化體系,不僅是世界製造業大國,能源、原材料、金融、房地產等行業也得到了極大發展。若將第三產業中的金融、地產等與第一、第二產業合併,作爲傳統經濟行業代表,而將信息技術及包括教育、科研的其他合併項作爲新經濟產業代表,二者對比可以發現,2008年中國傳統經濟產業佔比約73.7%,新經濟產業佔比約26.3%。

過去十多年來,隨着中國積極改變舊的發展模式,產業結構升級也開始加速,信息科技、新型消費、醫療保健等成長性行業脫穎而出,規模迅速擴張。截至2022年底,新經濟產業在中國經濟中的佔比已經達到約29.5%。資本市場從某種意義上講更放大了經濟結構的階段性特徵:2008年末,以金融、地產、能源、原材料爲主的傳統經濟行業佔A股和港股上市公司總市值的88.3%,而以個人電腦、固網爲主要代表的信息技術企業,以仿製藥、化藥爲主流的醫療保健企業,以代工、代銷國際大牌爲主要模式的消費企業合計僅佔11.7%。可以看出,在當時成長類行業(信息技術、醫療保健、大消費)含金量相對較低,主要以跟隨、引進海外已經發展成熟的技術、品牌及商業模式爲主。在相對缺乏自主創新的背景下,資本市場中新經濟行業的市值佔比明顯落後於對應的經濟比重。

然而,2022年中國成長類行業佔A股和港股上市公司總市值的比重躍升至42.7%,事實上反映出資本市場在優化資源配置方面的積極引導作用。一方面,當下成長類行業的內涵更加多元,也更爲貼近科技前沿,除了包含大量在移動互聯網時代下已經發展成熟的平臺巨頭,還有衆多體量並不大,但業務類型多樣的新興業態(大多被合併成其他項)。以醫療保健行業爲例,上市公司業務涵蓋了從傳統化學合成的小分子藥物到通過生物技術製備的大分子生物製品,甚至以細胞爲單位的治療方法,科技含量明顯提升,這些小而美的潛力股也是未來科技創新、產業升級的搖籃。

另一方面,元宇宙、區塊鏈、AI、雲計算等新興板塊,正在成爲驅動中國數字經濟增長的新引擎,而數字和產業的耦合也有着鮮明的資本市場映射。截至2021年底,在A股4864家上市公司中,屬於數字產業化即以數字經濟爲核心產業的上市公司有1058家,佔比達21.8%。而隨着中國消費能力的提升以及消費意識的轉變,過去大量爲國外品牌代工的本土企業也在積極打造國貨,並配合中國互聯網在應用端及數據端的發展優勢,創造適合本地市場的新商業模式,促進了產業數字化的發展。截至2021年底,A股涉及產業數字化的上市公司共有3626家,佔比達74.5%。

展望未來,與其他生產要素不同,科技創新對於經濟和資本市場的加成方向也不在於量變,而在於質升。以科技創新驅動的發展模式,主要特點是在克服微觀不確定性的過程中不斷試錯、不斷更新之後,實現質變的飛躍。考慮到從傳統舊經濟向科技驅動新經濟的轉變往往也意味着經濟換錨告別高增長的粗放階段,行業的演化過程也將具有漸進性。參照美股的歷史,成長行業佔比從40%提升至60%左右,花費了超過20年時間,即年均比重增長不到1%。假設中國將來也以類似的速度完成資本市場行業結構變遷,結合對於中國上市公司整體規模的估計,預計2039年A股和港股成長板塊的佔比將提高至58.6%,與美股目前的結構趨近,市值則有望達到28.8萬億美元(詳見附圖)。

A股和港股成長板塊佔比有望穩步提升

與實體經濟產業結構升級形成良性互動

數據來源: 萬得資訊、工銀國際

➤ 高質量發展在中國資本市場的映射或體現爲經風險調整後的收益明顯改善。

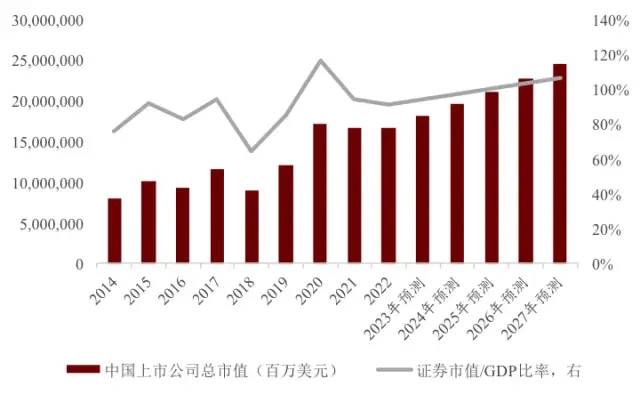

單從回報率看,中國股市可能在未來會逐步趕上海外市場。而中國資本市場在成熟之前存在的最大問題之一卻是高波動,這通常意味着高風險,也是新興市場股市的通病。若以年化標準差代表股市波動性,自1991年以來,上證指數及恆生指數的年化波動率分別高達0.38及0.25,均大幅高於MSCI全球指數的0.15,亦高於標普500指數的0.18。根據現代投資理論,對於投資的評價主要考察承擔單位風險的預期回報,常用指標爲Sharpe ratio。高波動性導致了上證指數及恆生指數長期的Sharpe ratio分別僅有0.34及0.37,均低於MSCI全球指數的0.51,亦低於標普500指數的0.54。由此看來,即使中國股市能夠爲投資者提供長期超額回報,如果類新興市場屬性導致高回報與高波動並存,投資者在考慮風險調整後回報時會減分不少,也難以直觀體驗持有中國資產的長期穩定收益。

從動態視角,中國股市波動性有望隨着經濟的高質量發展、市場的逐步成熟、投資者結構的多元而漸次下降。

首先,偏重資本要素的經濟增長方式離不開流動性支持,也是中國資本市場過去隨着政策調控呈現出牛短熊長特徵的原因之一。隨着中國經濟進入高質量發展的新模式,驅動資本市場表現的力量有望從資金轉向單位資本所能產生的效益,即全要素生產率提高所帶來的額外產出,進而使得資本回報更加穩定。宏觀上講,更加穩健的資本市場也有助於防範化解重大經濟金融風險。

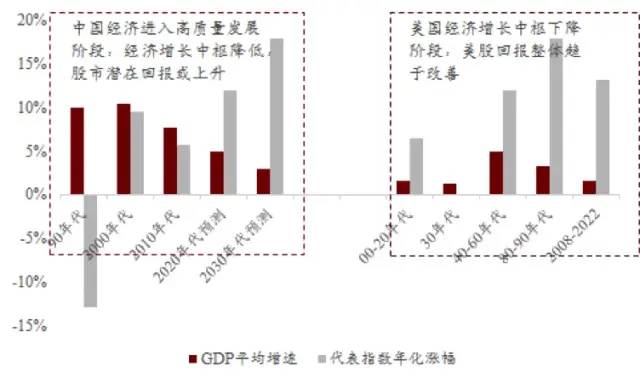

其次,多數新興市場股市的高波動性也來源於其規模較小。截至2022年末,中國主要證券交易所市場合計規模高達16.7萬億美元,位列全球第二,僅次於美國。但中國股市的市值/GDP比率(巴菲特指標)爲91.4%,雖然穩步提高,但仍大幅低於全球平均水平(133.2%),更遠低於美國(193.4%)。可以看出,儘管中國目前股市總市值及成交量均排名全球第二,但與經濟體量並不完全匹配,絕對水平仍有較大提升空間。若以全球平均市值/GDP比率水平估計,中國股市總市值有望達到24.3萬億美元,較目前水平存在45.7%的增長空間。歷史表明,美國在達到與中國目前相似的市值/GDP比率後,該指標年均提升約3.1%。隨着中國資本市場改革的進一步深化,互聯互通機制的持續建設和完善,統一大市場與成熟資本市場有望形成良性互動。參照美國經驗,中國股市市值或在2027年達到近25萬億美元(詳見附圖)。在絕對體量增大、市場深度提高、可投資標的增多的背景下,微觀環境改善導致波動率下降是自然的趨勢。

中國股市總市值或在2027年達到近25萬億美元

數據來源: 萬得資訊、工銀國際

再次,統一大市場的規模效應令海外成熟機構投資者更加重視中國市場,從而有效降低股市波動性。自2016年陸港通開啓後,海外投資者對於中國資產的投資規模開始系統性擡升。時序比較也表明,A股及港股的高波動主要集中在2016年之前,彼時上證及恆生指數平均波動率分別爲0.41及0.26,而同期MSCI全球指數及標普500指數僅有0.15和0.18。但2016-2022年,上證及恆生指數平均波動率分別下降至0.17及0.22,而同期MSCI全球指數及標普500指數的波動率則分別小幅上升至0.16及0.20,意味着中國股市的波動率已經與海外發達市場接近。

總結起來,未來中國資本市場的高質量發展將主要表現爲提供更高潛在回報的同時波動降低,即衡量風險收益水平的預期回報穩定性明顯改善。隨着A股全面註冊制的落地,其有望從融資市轉變爲投融資並重,各類市場化改革措施的持續推進也將令更多海外成熟投資者參與定價過程,帶來市場波動率趨勢性下降。一方面,中國經濟潛在增長率較發達市場仍存明顯優勢,中國股市有望爲全球投資者帶來更高的潛在回報;另一方面,2023年政府工作報告提出要更大力度吸引和利用外資,其中就包括資本市場的進一步對外開放。考慮市場可比時期,若以美股1980-90年代市場特徵作爲下一階段中國股市的參照,中國股市的波動率或進一步降至0.16,Sharpe ratio將提升至1.14水平,從而超過全球股市和美股2008-2022年期間所能達到的風險收益水平(詳見附圖)。

中國股市波動率降低後

風險收益水平將高於全球

數據來源: 萬得資訊、工銀國際

➤ 中國股市的自主性還有望爲全球投資者提供高質量的“α(阿爾法)”收益。

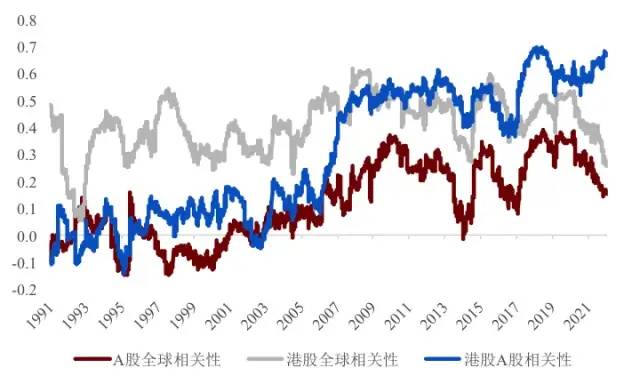

從歷史上看,中國股市的兩大主要市場(A股與港股,分別以上證和恆指代表)和全球股市之間相關性的演化軌跡有所不同。港股與全球股市的相關性基本穩定,其與A股的相關性在2006年之前大幅低於港股與全球股市的相關性。2006年後,隨着大量中資企業赴港上市,港股與A股的相關性均值快速提升至約0.5。2022以來,伴隨着中美貨幣政策走向分化,以及新一批大中型中資企業完成赴港上市,港股與全球股市的相關性進一步下降,而港股與A股的相關性進一步提升至0.7。

過去三十年,A股與全球股市(以MSCI全球指數衡量)相關性的變化,主要經歷了三個階段:第一階段爲1991年底至2001年中國加入WTO之前,當時外貿規模整體不大,資本賬戶管制嚴格。因此,中國採用了固定匯率制度,但貨幣政策仍有較大獨立性。這一階段A股和全球股市的相關性大多時期處在-0.1到0.1之間的低位,也令A股相對較好地避免了周邊地區及發達金融市場波動所帶來的衝擊,比如1997年亞洲金融風暴以及2001美國科網危機。

第二階段爲中國加入WTO到2008年金融危機爆發後,這一時期中國的貨幣政策服務中國出口創匯型的發展模式,目標主要是沖銷過度的基礎貨幣供應,防止通貨膨脹飆升,但又需要避免漸進開放下匯率過快升值,進而存在一定的被動性。隨着中國經濟與全球深度融合,經濟週期與海外主要經濟體相關性加大,A股和全球股市的相關性也逐步上升,上證指數與MSCI全球指數相關性從接近0上升至約0.3。

第三階段爲全球金融危機後至今,隨着國際收支逐步趨向平衡,中國的經濟發展方式出現明顯變化,開始從過去的高速增長轉變爲高質量發展,主動推進經濟結構調整,積極發展內需消費,推動產業結構升級。該階段貨幣政策的主要目標是結合經濟週期位置和結構轉型需求,提供合適的流動性環境,進而獨立性進一步增強。考慮到中國和以美國爲代表的發達市場的經濟週期有不同步的情況存在,A股和全球股市的相關性也有較大波動(詳見附圖)。

中國股市一體化程度加強

也有望提供獨特的阿爾法收益

數據來源: 萬得資訊、工銀國際

以上特徵事實表明,近年A股和港股的一體化程度明顯增強,也有望在全球指數“β(貝塔)”收益之外提供獨特的阿爾法收益。在高質量發展之下,中國將形成內生的經濟週期以及相適應的政策週期,資本市場也有望走出獨立行情。在當前全球主要央行大幅加息的背景下,2023年政府工作報告繼續強調穩健的貨幣政策要精準有力。展望未來,逆全球化、全球低增長逆風短期仍將存在,爆發金融危機的頻率及影響程度都可能上升。結合中國特色估值體系的構建,相對獨立自主的資本市場有助於更好抵禦輸入型危機,降低市場下行階段潛在危機形成共振的不利影響,也有利於幫助全球投資者分享中國式現代化的新型紅利,提供中國高質量發展的阿爾法收益機會。

作者介紹:程實系工銀國際首席經濟學家;王宇哲系工銀國際總量研究主管;紀春華系工銀國際策略分析師。

本文僅代表作者觀點

責任編輯郵箱:tao.feng@ftchinese.com

商業財經 國際視角

關注FT中文網視頻號

往期精選

中國數字經濟加速度

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

q