美元還會繼續下跌嗎?

今天簡單聊聊一個詭異的情況:有人突然押注了美元的持續下跌。

是的,你沒有看錯,

儘管美元指數已經在106上下的點位企穩反彈,但大量的交易者已經認爲美元的跌幅很可能並不止於此處,他們似乎在押注着這樣一個劇本:一輪更大的美元拋盤將隨時展開,美元指數的走勢上,將出現頭肩頂的典型形態,從而反轉向下。

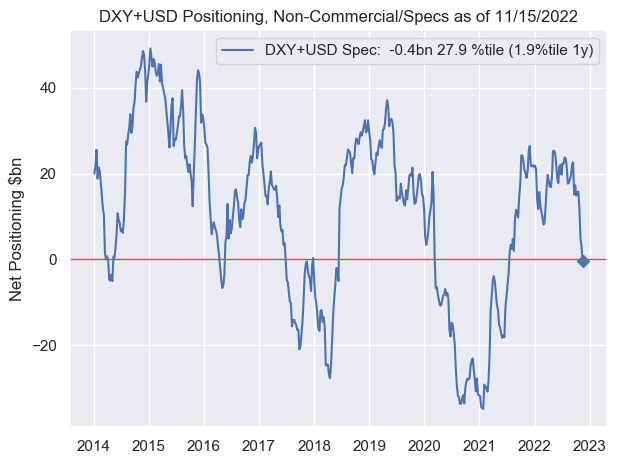

從最新的CFTC持倉數據上看,資管盤在美元空頭上的加碼出現了罕見的跳漲,這讓截止上週的資管盤空頭頭寸來到了近兩年來的新高

而從歷史走勢上看,每到這樣一個空頭押注出現的時候,美元要麼是直接向下探底,要麼是大幅反彈後再掉頭向下,很少有持續上行的情況。

如果你認爲資管盤上的空頭可能是對衝策略的需要,那麼來看看非商業頭寸和投機盤的押注:

截止上週11月15日,非商業和投機盤的頭寸已經從之前幾個月的大幅看多,突然轉變爲中性,對美元的看多頭寸削減到了0軸附近。

這絕對不是巧合,但如果還有人認爲CFTC的數據有着延遲效應而並不足以反應事實真相的話,那麼看看這個:

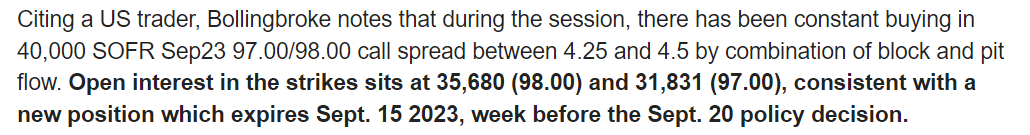

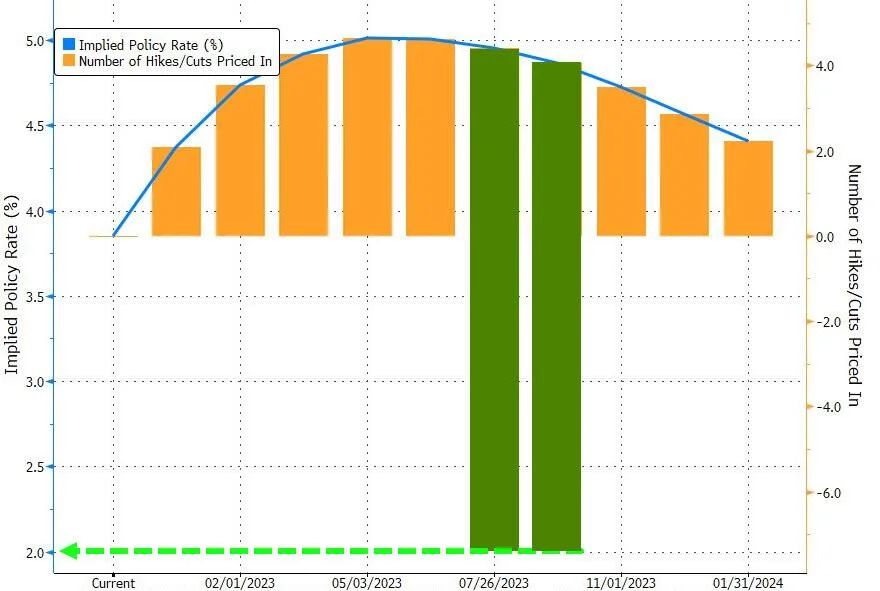

就在本週一開盤,冷僻的隔夜利率期貨期權市場上,美國銀行系統內,國債抵押隔夜回購利率sofr的2023年的9月期貨上,有人突然大筆押注sofr的利率將回到2%.

根據一家美國本土券商Bollingbroke公佈的數據,這筆押注的保費約爲 450 萬美元,目標是期權到期前的保單利率約爲 2%;但離奇是,同期的美國掉期市場上預示出的利率卻在4.9%,兩者相差了近300個基點。這讓整個利率期貨市場對未來的美聯儲加息路徑的價格結構發生了詭異的變化:

從圖上的預測可以看出,到明年9月份,美聯儲在加息到5%以上後,甚至有可能突然降息?

如果說CFTC的數據還有可能因爲滯後而出現時效性的參照誤差,那麼結合利率期貨期權的大筆押注,這個看空意義就不能不引起足夠的重視了。

而且從CFTC的最新數據上看,資管盤除了增加了美元空頭頭寸外,還削減了日元和英鎊的淨空頭,增加了對歐元的看漲押注。

一家管理着約 4,400 億美元的機構M&G在近期公佈的持倉數據中也將美國長期債券添加到投資組合中,他們表示,美債的收益率很可能將從此下行,美債價格跌幅已經足夠多了。

很明顯,已經有越來越多的交易者在押注美元的反轉下跌和美債收益率的崩潰。

爲什麼?

準備好衰退的提前撞擊

如果沒有一場大衰退的提前衝擊,這樣的押注是不可能出現的,那麼是什麼原因,造成了衰退預期的突然升溫呢?

有兩大原因:

一個是美國經濟在債務擴張的支撐下,出現了虛假的繁榮,但基本面的裂痕已經越來越大,衰退的結果已經非常明顯了,衝擊只是時間問題。

第二,美債的流動性出現了大問題,經過近兩週的持續發酵,美債的再度崩盤的啓動鍵就在美聯儲手裏握着,而如果美聯儲想要通過衰退來徹底消滅通脹,同時引發全球市場的二度地震的話,其實非常簡單,而且從全球比慘模式來看,這樣做的結局,美國一定不是最糟糕的。

我們先來聊第一個原因。

我們都知道最近三個季度的美國GDP雖然在衰退邊緣徘徊了兩下,但最新的三季度GDP還是意外爆出了2.6%的好成績的。但結果美股竟然在加息預期升溫的背景下不跌反漲,這其實早就說明了,市場對美聯儲持續加息的懷疑,同時對外強中乾的三季度經濟基本面並不相信。

根據紐約聯邦儲備銀行的數據,2022年第三季度家庭債務出現了自2008年第一季度,也就是那次次貸危機以來的最快速度的增長!

這個數據就在本週剛剛公佈,上個季度,家庭債務增加了3510億美元,總額達到了16.5萬億美元,同比增長了8.3%,這個數據的可怕之處在於,這意味着人們的借貸行爲並沒有因爲加息數據而出現應有的降溫,同樣也預示出未來通脹的更大粘性。

但相反的,美國房價已經出現了2008年大危機爆發前的崩盤跡象。

10 月的美國成屋銷售環比暴跌了5.9%。這是銷售額連續第 9 個月下降。而現房的銷售同比下跌了28.4%,這已經是2008年以來的最低水平:

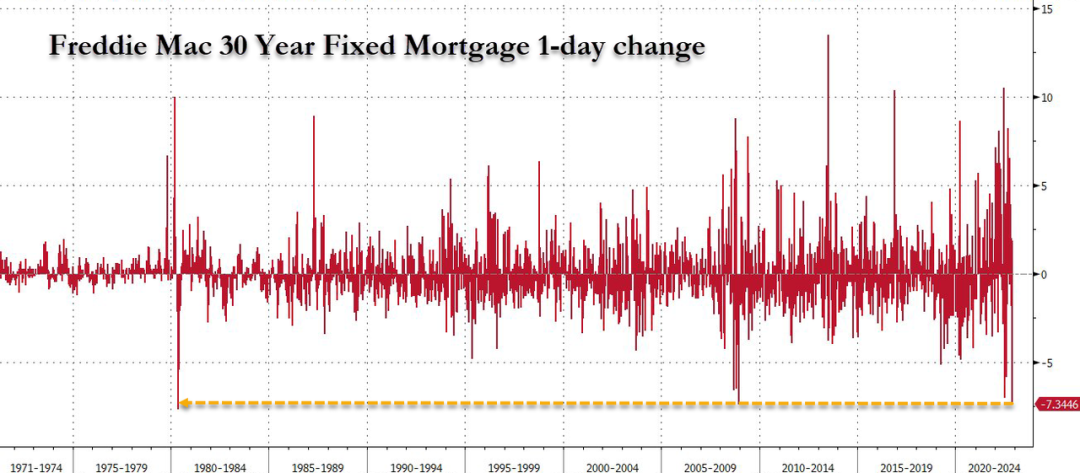

就在剛剛過去的一週,抵押貸款利率暴跌了近 0.5%,創下自 1981 年 11 月以來的最大單週跌幅。

在加息的週期下逆勢降低房貸利率,可以說,美國的地產開發商和銀行正在做着殊死一搏,就是爲了提高現房銷售而再度壓低自身盈利空間,美國地產業的窘境比中國更爲恐怖。

和2008年有着相同跡象的,還有裁員,上次我們已經提到,美國科技巨頭公司已經大量裁撤員工,包括亞馬遜,推特,meta等在內的,幾乎所有知名美國科技企業都在大幅裁員,粗略統計下,已經有6.7萬人被裁撤,而這還僅僅只是開始。

CNN的一篇社論裏預測,如果美聯儲繼續保持高利率更長時間的話,我們將在2023年看到裁員海嘯的出現,上百萬人將失去工作。

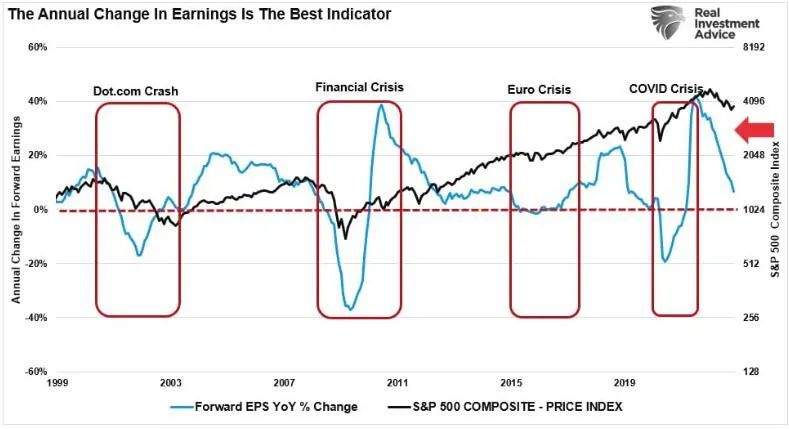

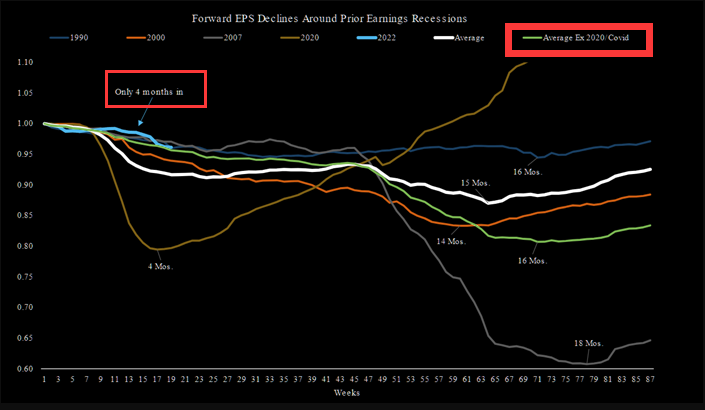

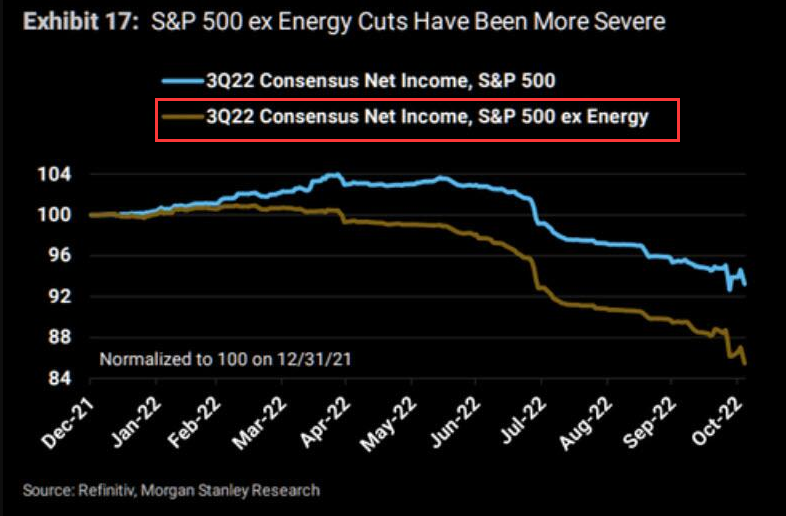

我們看下在前幾次危機中,標普500企業的EPS年化回落幅度的比較:

這個回落幅度似乎仍然不夠,而從摩根士丹利的統計來看,假定衰退真的要來,那麼美企的盈利結果肯定還有起碼10%左右的下跌空間,時間上,也剛剛走完了不到4分之一。

那麼另一個問題出現了:

美國三季度GDP的虛假繁榮,很可能是能源業的盈利和靠借貸續命的消費市場撐起來的,長時間以來,消費佔有了GDP貢獻在60%以上,但在工資增長乏力,地產銷售困境和高企的生活和生產成本下,美國人爲什麼還能保持旺盛的消費能力呢?

答案可能跟美國超前的消費文化和通脹有關,在物價飛漲的背景下,美國人只能靠增加更多的債務來保持自己的生活水平,這個狀況和2008年次貸危機爆發前,一摸一樣。

當美股還沒有走出2008年趨勢的時候,美國經濟就已經有雷曼危機重現的徵兆了。所以,下一站衰退,概率應該在8成以上

我們再來聊聊第二個原因。

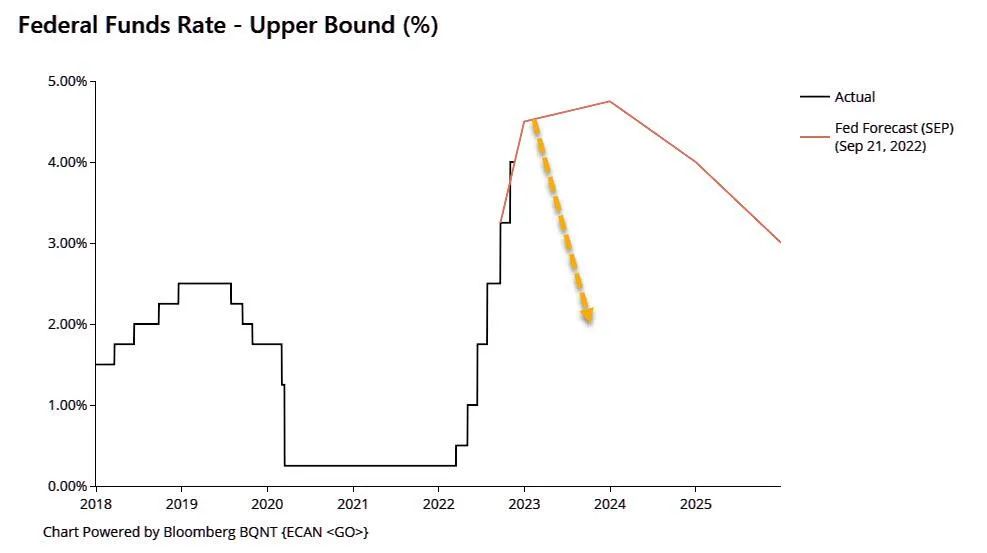

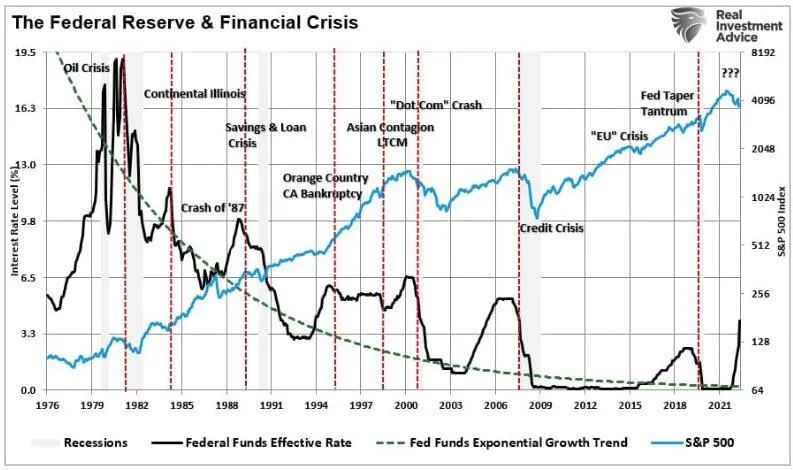

回顧美聯儲以往的加息歷史,每次的大幅加息都是以爆發更大的經濟而結束,甚至往往是在利率見頂,降息開啓後,衰退纔會衝擊而至。

那麼這一次可能也不例外,因爲從美債流動性的角度看,崩盤並不是很遙遠的事情。

縮表,是市場在年初聞之色變,而現在卻不屑一顧的概念,因爲和美聯儲實施了有史以來的最快加息相比,縮表實際上的進程卻非常緩慢,因爲他們知道,相對市場而言,加息只是經濟上的利空,而縮表則會直接引發股市拋盤,導致衰退提前來臨,所以一直以來,美聯儲的縮表都非常小心。

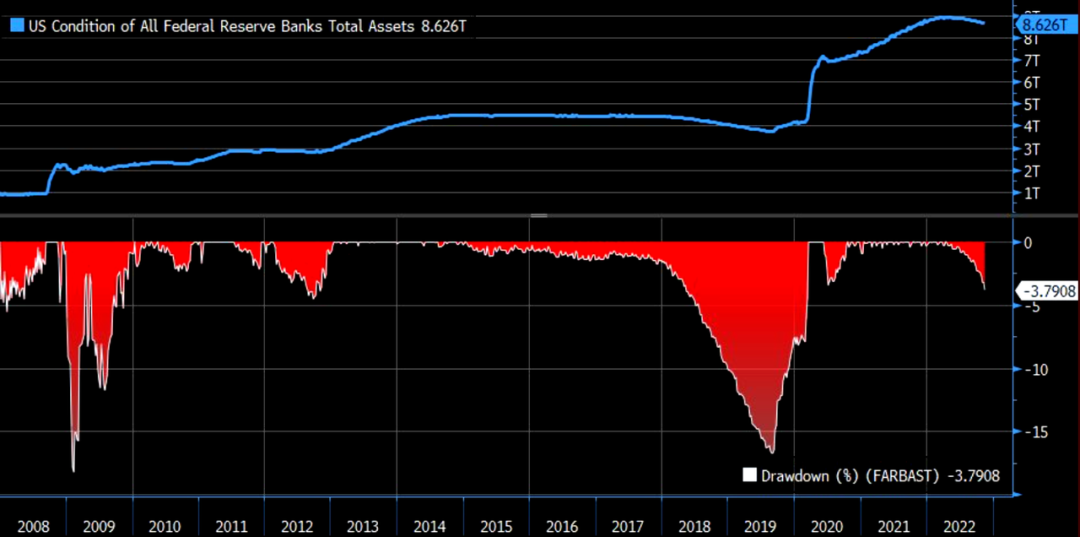

今年即將結束,但之前承諾過的每月900億的縮表卻遲遲未能兌現,從歷史數據上看,美聯儲的資產規模仍接近9萬億的高位

而縮表的速度和之前相比也是較慢的一次。

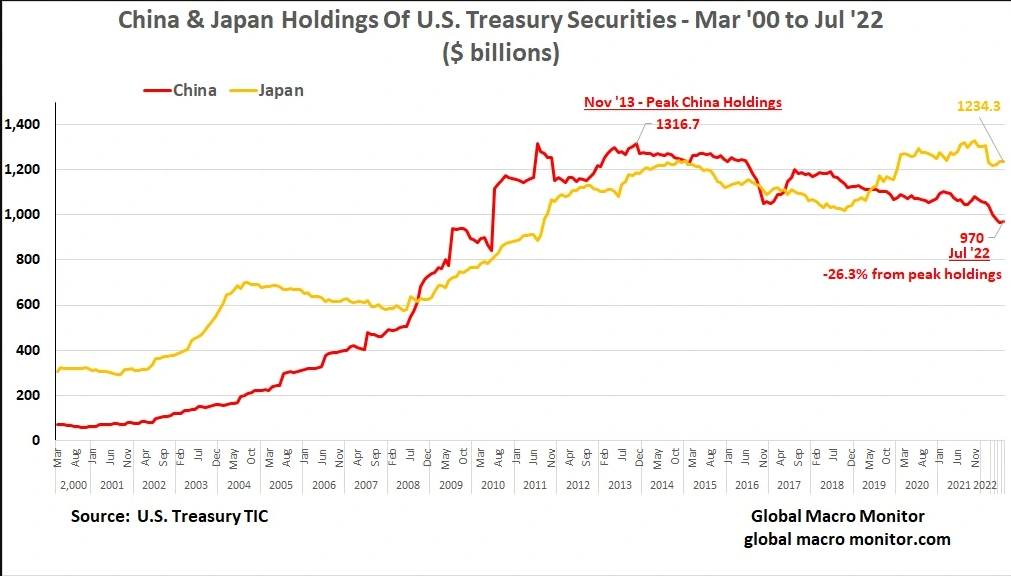

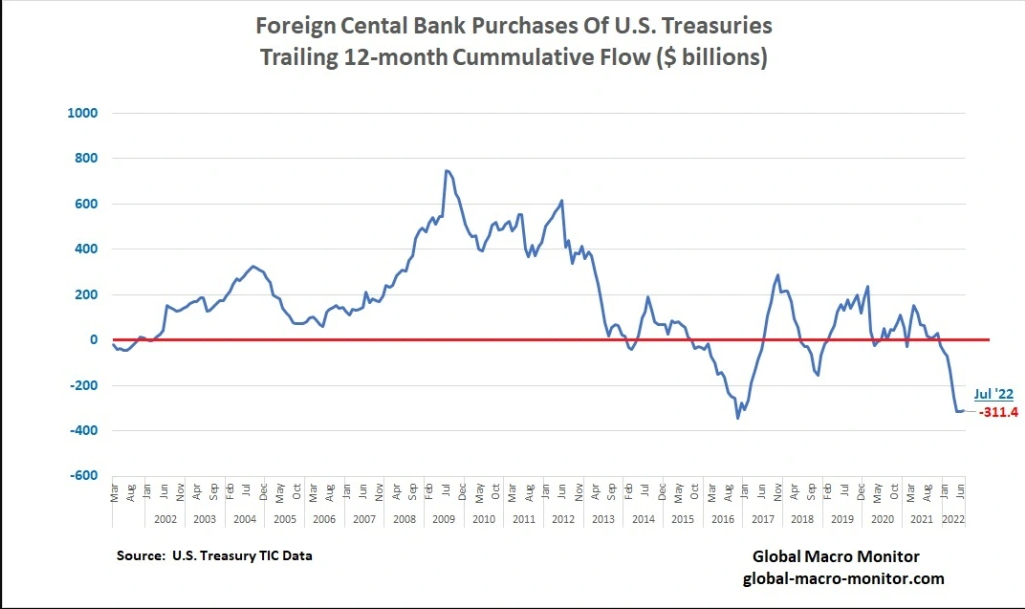

因爲除了美聯儲要拋售美債之外,日本和中國兩大美元持有主體都在持續拋售美債。

美國財政部公佈的數據顯示,9 月份外國持有的美國國債降至 2021 年 5 月以來的最低水平,其中以日本和中國爲首,

中國的離岸美元資產從 8 月份的 7.509 萬億美元降到了7.296 萬億美元。而去年 5 月的外國持有量爲 7.144 萬億美元。全球最大的海外美債持有者日本 9 月份持有的美國國債從上個月的 1.199 萬億美元降至 1.120 萬億美元。

其實何止是中日,美元債的海外央行持有量在今年都在持續下跌。當美國將俄羅斯踢出美元支付系統後,美債作爲外匯儲備對於各大央行而言就非常危險了,更何況,衰退預期下,美債未來的收益率並不能保證,

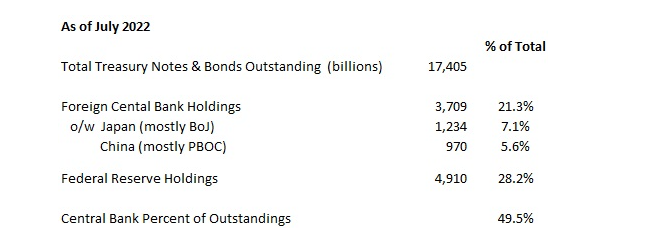

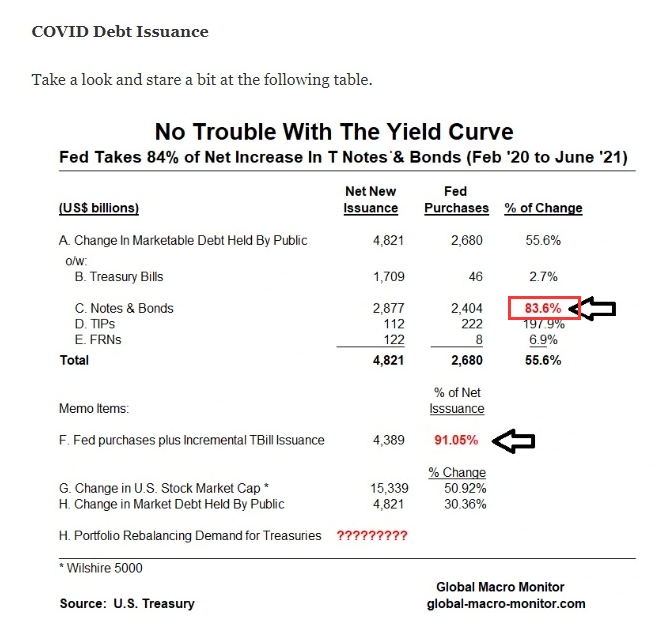

來看看美國財政部今年7月發佈的國債購買量佔比

全球央行購買量達到美債發行量的49.5%,海外主體購買量佔21.3%,美聯儲佔28.2%.

而從去年財政部的發文看,美聯儲的購買量佔到了20年2月到21年6月,財政部中短期債券新增量的84%.

你看,美聯儲幾乎虹吸了所有的政府短期債,還怎麼敢大動作的拋盤美債呢?特別是在當下,海外央行拋售美債,國內家庭債務負擔過重的情況下,縮表註定是很難推進的。

在最新一起的CPI公佈後,通脹剛有了見頂的跡象,所以截止11月16日,美聯儲的資產負債表規模迫不及待開始了觸底反彈,美股整體市值也跟着企穩回升。

但這並不能說明美聯儲縮緊的進程已經結束,引發美債二次崩盤的啓動按鈕時刻都在美聯儲手裏攥着,這似乎是美國經濟掌權階層在無計可施時的最後一個選擇

有一種我們無法證僞的可能性是:既然衰退已經無法避免,而通脹如果粘性太大,仍然居高不下的話,美聯儲會不會按下持續縮表和加息的開關,讓經濟自由落體呢?這樣既徹底消滅了通脹,又能讓美元在比慘模式下完成國際資本的最後收割,反正全球經濟危機爆發,最慘的不會是美國,美股大不了重回前低,在國際資本回流的加持下,還有可能走出觸底反彈的走勢。

我們開頭說的,有人在大筆押注美聯儲降息,很可能就是在押注這樣兩種市場前景:一種是美聯儲在近兩個季度持續縮表加息,引發衰退提前衝擊,所以在三季度提前降息。第二種是,美聯儲會保持目前緊平衡的狀態,放慢加息步驟,並在失業率出現大幅上漲的時候開始降息,軟着陸得以實現,由於沒有更緊縮的加碼,美元也會在走出最後一波反彈後,重新開啓跌勢。

具體怎麼走,我們盯緊失業率和通脹數據的變化即可。但有一定需要給各位敲一個警鐘:當下標普指數成分股的整體盈利之所以不那麼難看,就是因爲能源行業的盈利貢獻,

而GDP的亮眼和美國財政收入的增加都和高企的原油,天然氣有着剪不斷的聯繫,可以說,能源價格是保證了國際資本持續迴流美國的一個重要砝碼。

試想一下,如果天然氣,原油的價格徹底塌陷,亞太,歐洲的輸入性通脹則會跟着緩解,非美貨幣的實際利率會上漲,壓制美元指數的走勢,到那時,美國拿什麼去割韭菜呢?

所以我們判斷,相比讓通脹回落而言,美國可能更願意讓高位的能源價格存在的時間更久一些。那麼這樣一來,通過加息引發衰退,完成高位美元的最後狠狠一割。可能性更大一些。

你說呢?更多的量化回測數據,可以持續關注gongzhonghao:第7交易員

$NQ100指數主連 2212(NQmain)$ $SP500指數主連 2212(ESmain)$ $道瓊斯指數主連 2212(YMmain)$ $黃金主連 2212(GCmain)$ $WTI原油主連 2301(CLmain)$

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

推荐给大家看看!

這篇文章不錯,轉發給大家看看